SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. ruh666

Platts: 6 сырьевых графиков для просмотра на этой неделе

- 08 октября 2019, 11:16

- |

Новый рекорд добычи газа в пермском бассейне и растущие транспортные расходы на сырую нефть в Азию являются главными статьями редакторов S & P Global Platts на этой неделе. Плюс: производство возобновляемых источников энергии в ЕС, возвращение Египта к обильным поставкам природного газа, резкий скачок цен на электроэнергию в США и снижение рентабельности европейских сталелитейных заводов.

1. Запуск газопровода помогает пермской добыче достичь новых максимумов Что происходит? Добыча газа в пермском бассейне Западного Техаса в конце сентября выросла до рекордного уровня, увеличившись почти до 9,5 млрд куб. Футов в сутки после запуска экспресс-трубопровода Киндер-Морган на побережье Мексиканского залива. Межгосударственный трубопровод с пропускной способностью 2 млрд куб. примерно до 9 Bcf / d, но все еще опережает выходные уровни, которые в среднем составляли менее 8,8 Bcf / d до запуска конвейера. В последние дни цены на газ в Пермском бассейне оказались под значительным давлением из-за увеличения добычи на рынке Западного Техаса. 27 сентября цены на наличные в хабе Waha упали почти на 50 центов в ходе внутридневной торговли, упав до 1,02 долл. США / млн БТЕ, прежде чем осесть около 1,20 долл. США / млн БТЕ.

Что происходит? Добыча газа в пермском бассейне Западного Техаса в конце сентября выросла до рекордного уровня, увеличившись почти до 9,5 млрд куб. Футов в сутки после запуска экспресс-трубопровода Киндер-Морган на побережье Мексиканского залива. Межгосударственный трубопровод с пропускной способностью 2 млрд куб. примерно до 9 Bcf / d, но все еще опережает выходные уровни, которые в среднем составляли менее 8,8 Bcf / d до запуска конвейера. В последние дни цены на газ в Пермском бассейне оказались под значительным давлением из-за увеличения добычи на рынке Западного Техаса. 27 сентября цены на наличные в хабе Waha упали почти на 50 центов в ходе внутридневной торговли, упав до 1,02 долл. США / млн БТЕ, прежде чем осесть около 1,20 долл. США / млн БТЕ.

Что дальше? Слабый спрос в сезон «плечевого пояса», вероятно, приведет к дополнительной волатильности цен в Ваха в этом месяце и в ноябре. В ходе последних торгов октябрьская форвардная цена баланса Waha в октябре снизилась до 1,06 долл. / Млн. БТЕ, по сравнению с 1,60 долл. США / млн. БТЕ только на прошлой неделе.

2. Стоимость транспортировки сырой нефти резко выросла из-за санкций США Что происходит? На прошлой неделе мировые ставки на танкерные перевозки продолжали расти, причем расходы на американские танкеры, направляющиеся в Азию, достигли небывало высокого уровня после того, как санкции США в отношении двух транспортных компаний китайского транспортного гиганта COSCO вызвали обеспокоенность по поводу доступности танкеров и стоимости транспортировки нефти. COSCO, которая обвиняется в нарушении санкций США в отношении экспорта иранской нефти, перевозит более 100 танкеров, включая VLCC, suezmax, афрамакс и панамакс. Стоимость доставки VLCC, которая обычно перевозит 2 миллиона баррелей, из США в Китай, на этой неделе достигла рекордных 10 миллионов долларов.

Что происходит? На прошлой неделе мировые ставки на танкерные перевозки продолжали расти, причем расходы на американские танкеры, направляющиеся в Азию, достигли небывало высокого уровня после того, как санкции США в отношении двух транспортных компаний китайского транспортного гиганта COSCO вызвали обеспокоенность по поводу доступности танкеров и стоимости транспортировки нефти. COSCO, которая обвиняется в нарушении санкций США в отношении экспорта иранской нефти, перевозит более 100 танкеров, включая VLCC, suezmax, афрамакс и панамакс. Стоимость доставки VLCC, которая обычно перевозит 2 миллиона баррелей, из США в Китай, на этой неделе достигла рекордных 10 миллионов долларов.

Что дальше? Из-за растущей стоимости танкерных перевозок покупатели сырой нефти будут продолжать искать поставки из более близких региональных альтернатив — тенденция, которая уже затрагивает региональную арбитражную экономику и снижает спрос на определенные сорта нефти. 3 октября премия фьючерса ICE Brent на сырую нефть в Дубае впервые с августа упала ниже ключевой точки перегиба на уровне 3 долл. США за баррель, а арбитраж по легкой добыче нефти в Северном море в Азию ограничился ростом транспортных расходов.

3. Производство зеленой энергии в Европе продолжает расти Что происходит? Совокупная выработка ветра и солнца на европейских энергетических рынках Большой Пятерки (Германия, Франция, Испания, Италия, Великобритания) выросла на 11% в годовом исчислении. Зеленая энергия, произведенная к концу сентября, эквивалентна общему объему импорта энергетического угля в Европу в 2018 году. В течение лета дешевый газ и сильные возобновляемые источники энергии сдерживали цены на электроэнергию и позволяли сохранять запасы гидрохранилищ ниже нормального уровня в течение более прибыльного зимнего ценового периода.

Что происходит? Совокупная выработка ветра и солнца на европейских энергетических рынках Большой Пятерки (Германия, Франция, Испания, Италия, Великобритания) выросла на 11% в годовом исчислении. Зеленая энергия, произведенная к концу сентября, эквивалентна общему объему импорта энергетического угля в Европу в 2018 году. В течение лета дешевый газ и сильные возобновляемые источники энергии сдерживали цены на электроэнергию и позволяли сохранять запасы гидрохранилищ ниже нормального уровня в течение более прибыльного зимнего ценового периода.

Что дальше? На сегодняшний день ветер с суши Германии является самым разрушительным источником зеленой энергии в Европе. Поскольку немецкие наземные добавления замедляются, Ветер в открытом море — новая сила, с которой нужно считаться. Последняя турбина была только что установлена на электростанции Hornsea One мощностью 1,2 ГВт в водах Северного моря Великобритании, самой большой в мире на сегодняшний день. При коэффициенте нагрузки 50% каждый мегаватт будет значительно превышать свой вес по сравнению с береговой ветровой и солнечной энергией, при этом Hornsea вырабатывает достаточно энергии для миллиона домохозяйств.

4. Изменение состояния газового сектора Египта Что происходит? За последние два года добыча египетского газа быстро росла, в основном благодаря запуску сверхгигантского месторождения Зохр, эксплуатируемого итальянской Eni. Страна снова является чистым экспортером газа, поскольку рост добычи опережает рост спроса.

Что происходит? За последние два года добыча египетского газа быстро росла, в основном благодаря запуску сверхгигантского месторождения Зохр, эксплуатируемого итальянской Eni. Страна снова является чистым экспортером газа, поскольку рост добычи опережает рост спроса.

Что дальше? Египет возобновил крупномасштабный экспорт СПГ с завода в Идку и планирует возобновить поставки СПГ с завода в Дамиетте к концу 2019 года. Египет также собирается начать импортировать израильский трубопроводный газ с 2020 года — в основном для внутреннего использования, но потенциально для добавить к его растущему избытку газа на экспорт в качестве СПГ.

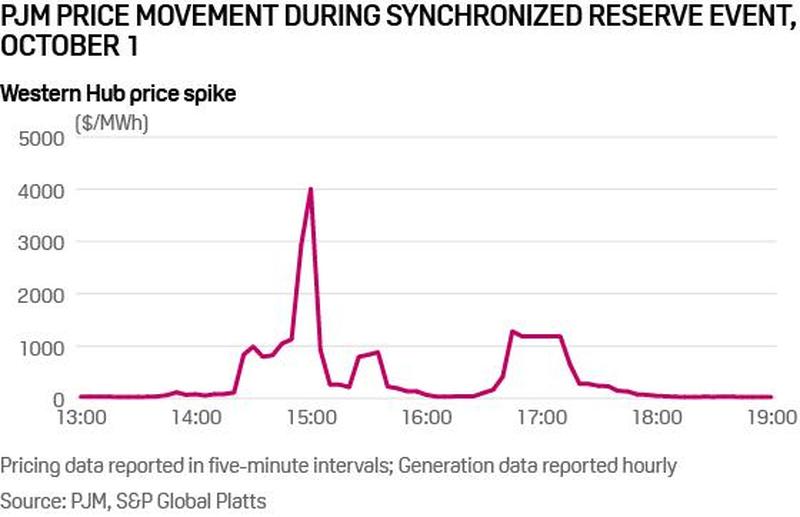

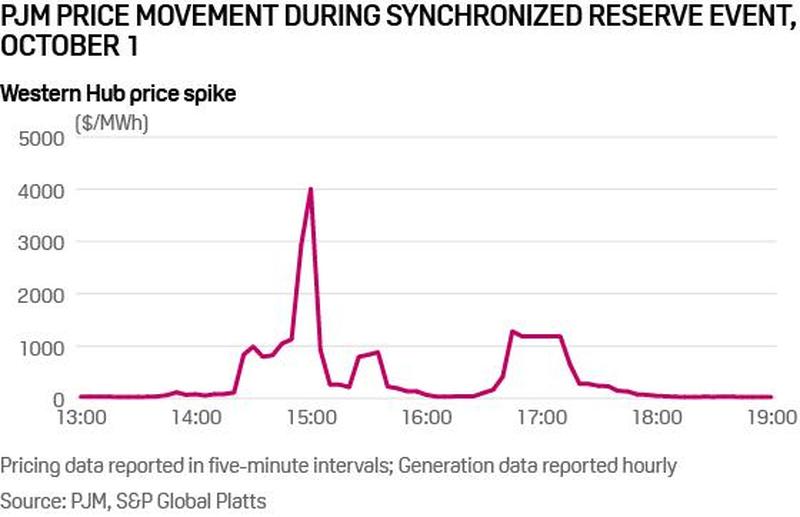

5. Экстремальные погодные условия создают нестабильность на рынках электроэнергии США. Что происходит? Не по сезону теплая погода в средней Атлантике США с температурой выше 90 градусов по Фаренгейту привела к тому, что 1 октября заниженная нагрузка на присоединение PJM была примерно на 5 ГВт, что привело к резервному событию и дефициту, что привело к росту цен на электроэнергию в режиме реального времени выше 4000 долл. / МВтч. Запасы нефти быстро выросли в ответ. На следующий день PJM выпустила свое первое действие по реагированию на спрос за последние пять лет, поскольку отопление продолжилось, призывая потребителей сократить потребление. Предварительная пиковая нагрузка свыше 126 000 МВт станет вторым по величине октябрьским спросом за отчетный период.

Что происходит? Не по сезону теплая погода в средней Атлантике США с температурой выше 90 градусов по Фаренгейту привела к тому, что 1 октября заниженная нагрузка на присоединение PJM была примерно на 5 ГВт, что привело к резервному событию и дефициту, что привело к росту цен на электроэнергию в режиме реального времени выше 4000 долл. / МВтч. Запасы нефти быстро выросли в ответ. На следующий день PJM выпустила свое первое действие по реагированию на спрос за последние пять лет, поскольку отопление продолжилось, призывая потребителей сократить потребление. Предварительная пиковая нагрузка свыше 126 000 МВт станет вторым по величине октябрьским спросом за отчетный период.

Что дальше? Продолжающаяся нестабильная погода может привести к росту спроса и предложения и волатильности цен на рынках электроэнергии США.

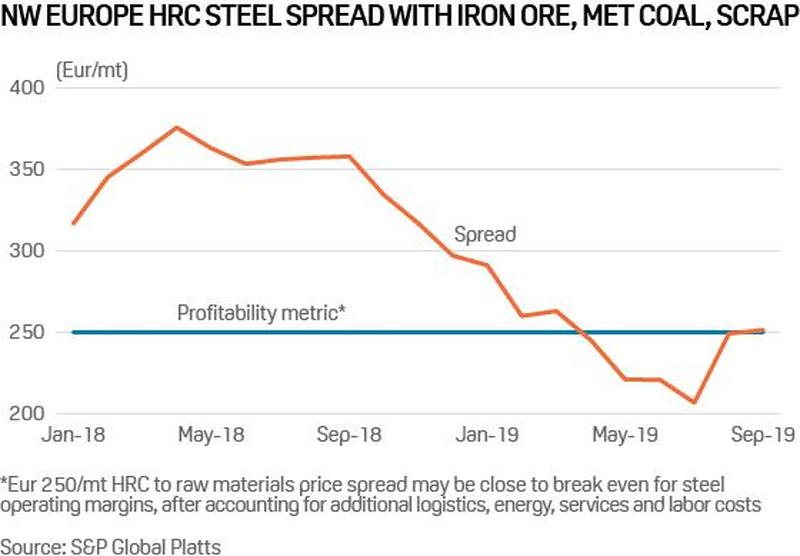

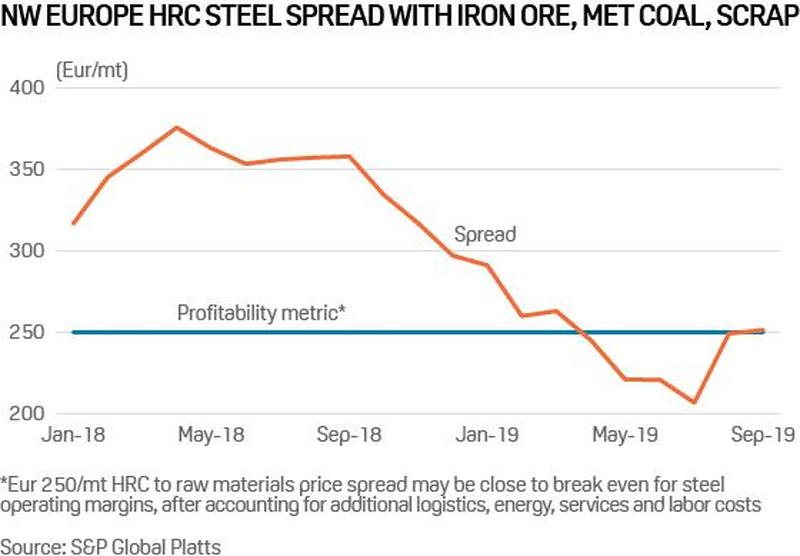

6. Европейские сталелитейные заводы видят незначительное облегчение от более низких цен на сырье Что происходит? Спреды по горячекатаной рулонной стали (HRC) в Европе в третьем квартале остаются слабыми, принимая во внимание более низкие региональные цены на сталь HRC и снижение коксующегося угля и лома черных металлов, согласно анализу S & P Global Platts. Спрэды между сталью и сырьем в 3 квартале были практически без изменений по сравнению с минимальными показателями во 2 квартале и значительно слабее, чем в 1 квартале 2019 или 2018 и 2017 годах. В сентябре спред по HRC для сырья в среднем составил 251,40 евро / т (276,54 долл. США / т) в сентябре. на основе расчетов Платтса. В третьем квартале индикативная маржа в среднем составляла EUR235,75 / т, по сравнению с 229 евро / т во 2-м квартале. Падение в распределении стали в течение последних шести месяцев по-прежнему заставляет сталелитейные заводы сокращать расходы и сокращать предельное производство стали, минимизировать закупки сырья и сырья более высокого качества по мере снижения производительности, согласно источникам на рынке.

Что происходит? Спреды по горячекатаной рулонной стали (HRC) в Европе в третьем квартале остаются слабыми, принимая во внимание более низкие региональные цены на сталь HRC и снижение коксующегося угля и лома черных металлов, согласно анализу S & P Global Platts. Спрэды между сталью и сырьем в 3 квартале были практически без изменений по сравнению с минимальными показателями во 2 квартале и значительно слабее, чем в 1 квартале 2019 или 2018 и 2017 годах. В сентябре спред по HRC для сырья в среднем составил 251,40 евро / т (276,54 долл. США / т) в сентябре. на основе расчетов Платтса. В третьем квартале индикативная маржа в среднем составляла EUR235,75 / т, по сравнению с 229 евро / т во 2-м квартале. Падение в распределении стали в течение последних шести месяцев по-прежнему заставляет сталелитейные заводы сокращать расходы и сокращать предельное производство стали, минимизировать закупки сырья и сырья более высокого качества по мере снижения производительности, согласно источникам на рынке.

Что дальше? Комбинаты ожидают дальнейшего сокращения затрат, и в настоящее время осуществляется корректировка мощностей для удовлетворения слабого спроса на сталь. Более высокие региональные цены на сталь, вероятно, послужат катализатором для роста европейской стали в распределении сырья и прибыли от производства стали, поскольку спотовые цены на коксующийся уголь и железную руду остаются лучше, поддерживаемыми спросом в Китае, который вырос в этом году до нового максимума.

перевод отсюда

1. Запуск газопровода помогает пермской добыче достичь новых максимумов

Что происходит? Добыча газа в пермском бассейне Западного Техаса в конце сентября выросла до рекордного уровня, увеличившись почти до 9,5 млрд куб. Футов в сутки после запуска экспресс-трубопровода Киндер-Морган на побережье Мексиканского залива. Межгосударственный трубопровод с пропускной способностью 2 млрд куб. примерно до 9 Bcf / d, но все еще опережает выходные уровни, которые в среднем составляли менее 8,8 Bcf / d до запуска конвейера. В последние дни цены на газ в Пермском бассейне оказались под значительным давлением из-за увеличения добычи на рынке Западного Техаса. 27 сентября цены на наличные в хабе Waha упали почти на 50 центов в ходе внутридневной торговли, упав до 1,02 долл. США / млн БТЕ, прежде чем осесть около 1,20 долл. США / млн БТЕ.

Что происходит? Добыча газа в пермском бассейне Западного Техаса в конце сентября выросла до рекордного уровня, увеличившись почти до 9,5 млрд куб. Футов в сутки после запуска экспресс-трубопровода Киндер-Морган на побережье Мексиканского залива. Межгосударственный трубопровод с пропускной способностью 2 млрд куб. примерно до 9 Bcf / d, но все еще опережает выходные уровни, которые в среднем составляли менее 8,8 Bcf / d до запуска конвейера. В последние дни цены на газ в Пермском бассейне оказались под значительным давлением из-за увеличения добычи на рынке Западного Техаса. 27 сентября цены на наличные в хабе Waha упали почти на 50 центов в ходе внутридневной торговли, упав до 1,02 долл. США / млн БТЕ, прежде чем осесть около 1,20 долл. США / млн БТЕ. Что дальше? Слабый спрос в сезон «плечевого пояса», вероятно, приведет к дополнительной волатильности цен в Ваха в этом месяце и в ноябре. В ходе последних торгов октябрьская форвардная цена баланса Waha в октябре снизилась до 1,06 долл. / Млн. БТЕ, по сравнению с 1,60 долл. США / млн. БТЕ только на прошлой неделе.

2. Стоимость транспортировки сырой нефти резко выросла из-за санкций США

Что происходит? На прошлой неделе мировые ставки на танкерные перевозки продолжали расти, причем расходы на американские танкеры, направляющиеся в Азию, достигли небывало высокого уровня после того, как санкции США в отношении двух транспортных компаний китайского транспортного гиганта COSCO вызвали обеспокоенность по поводу доступности танкеров и стоимости транспортировки нефти. COSCO, которая обвиняется в нарушении санкций США в отношении экспорта иранской нефти, перевозит более 100 танкеров, включая VLCC, suezmax, афрамакс и панамакс. Стоимость доставки VLCC, которая обычно перевозит 2 миллиона баррелей, из США в Китай, на этой неделе достигла рекордных 10 миллионов долларов.

Что происходит? На прошлой неделе мировые ставки на танкерные перевозки продолжали расти, причем расходы на американские танкеры, направляющиеся в Азию, достигли небывало высокого уровня после того, как санкции США в отношении двух транспортных компаний китайского транспортного гиганта COSCO вызвали обеспокоенность по поводу доступности танкеров и стоимости транспортировки нефти. COSCO, которая обвиняется в нарушении санкций США в отношении экспорта иранской нефти, перевозит более 100 танкеров, включая VLCC, suezmax, афрамакс и панамакс. Стоимость доставки VLCC, которая обычно перевозит 2 миллиона баррелей, из США в Китай, на этой неделе достигла рекордных 10 миллионов долларов.Что дальше? Из-за растущей стоимости танкерных перевозок покупатели сырой нефти будут продолжать искать поставки из более близких региональных альтернатив — тенденция, которая уже затрагивает региональную арбитражную экономику и снижает спрос на определенные сорта нефти. 3 октября премия фьючерса ICE Brent на сырую нефть в Дубае впервые с августа упала ниже ключевой точки перегиба на уровне 3 долл. США за баррель, а арбитраж по легкой добыче нефти в Северном море в Азию ограничился ростом транспортных расходов.

3. Производство зеленой энергии в Европе продолжает расти

Что происходит? Совокупная выработка ветра и солнца на европейских энергетических рынках Большой Пятерки (Германия, Франция, Испания, Италия, Великобритания) выросла на 11% в годовом исчислении. Зеленая энергия, произведенная к концу сентября, эквивалентна общему объему импорта энергетического угля в Европу в 2018 году. В течение лета дешевый газ и сильные возобновляемые источники энергии сдерживали цены на электроэнергию и позволяли сохранять запасы гидрохранилищ ниже нормального уровня в течение более прибыльного зимнего ценового периода.

Что происходит? Совокупная выработка ветра и солнца на европейских энергетических рынках Большой Пятерки (Германия, Франция, Испания, Италия, Великобритания) выросла на 11% в годовом исчислении. Зеленая энергия, произведенная к концу сентября, эквивалентна общему объему импорта энергетического угля в Европу в 2018 году. В течение лета дешевый газ и сильные возобновляемые источники энергии сдерживали цены на электроэнергию и позволяли сохранять запасы гидрохранилищ ниже нормального уровня в течение более прибыльного зимнего ценового периода.Что дальше? На сегодняшний день ветер с суши Германии является самым разрушительным источником зеленой энергии в Европе. Поскольку немецкие наземные добавления замедляются, Ветер в открытом море — новая сила, с которой нужно считаться. Последняя турбина была только что установлена на электростанции Hornsea One мощностью 1,2 ГВт в водах Северного моря Великобритании, самой большой в мире на сегодняшний день. При коэффициенте нагрузки 50% каждый мегаватт будет значительно превышать свой вес по сравнению с береговой ветровой и солнечной энергией, при этом Hornsea вырабатывает достаточно энергии для миллиона домохозяйств.

4. Изменение состояния газового сектора Египта

Что происходит? За последние два года добыча египетского газа быстро росла, в основном благодаря запуску сверхгигантского месторождения Зохр, эксплуатируемого итальянской Eni. Страна снова является чистым экспортером газа, поскольку рост добычи опережает рост спроса.

Что происходит? За последние два года добыча египетского газа быстро росла, в основном благодаря запуску сверхгигантского месторождения Зохр, эксплуатируемого итальянской Eni. Страна снова является чистым экспортером газа, поскольку рост добычи опережает рост спроса.Что дальше? Египет возобновил крупномасштабный экспорт СПГ с завода в Идку и планирует возобновить поставки СПГ с завода в Дамиетте к концу 2019 года. Египет также собирается начать импортировать израильский трубопроводный газ с 2020 года — в основном для внутреннего использования, но потенциально для добавить к его растущему избытку газа на экспорт в качестве СПГ.

5. Экстремальные погодные условия создают нестабильность на рынках электроэнергии США.

Что происходит? Не по сезону теплая погода в средней Атлантике США с температурой выше 90 градусов по Фаренгейту привела к тому, что 1 октября заниженная нагрузка на присоединение PJM была примерно на 5 ГВт, что привело к резервному событию и дефициту, что привело к росту цен на электроэнергию в режиме реального времени выше 4000 долл. / МВтч. Запасы нефти быстро выросли в ответ. На следующий день PJM выпустила свое первое действие по реагированию на спрос за последние пять лет, поскольку отопление продолжилось, призывая потребителей сократить потребление. Предварительная пиковая нагрузка свыше 126 000 МВт станет вторым по величине октябрьским спросом за отчетный период.

Что происходит? Не по сезону теплая погода в средней Атлантике США с температурой выше 90 градусов по Фаренгейту привела к тому, что 1 октября заниженная нагрузка на присоединение PJM была примерно на 5 ГВт, что привело к резервному событию и дефициту, что привело к росту цен на электроэнергию в режиме реального времени выше 4000 долл. / МВтч. Запасы нефти быстро выросли в ответ. На следующий день PJM выпустила свое первое действие по реагированию на спрос за последние пять лет, поскольку отопление продолжилось, призывая потребителей сократить потребление. Предварительная пиковая нагрузка свыше 126 000 МВт станет вторым по величине октябрьским спросом за отчетный период.Что дальше? Продолжающаяся нестабильная погода может привести к росту спроса и предложения и волатильности цен на рынках электроэнергии США.

6. Европейские сталелитейные заводы видят незначительное облегчение от более низких цен на сырье

Что происходит? Спреды по горячекатаной рулонной стали (HRC) в Европе в третьем квартале остаются слабыми, принимая во внимание более низкие региональные цены на сталь HRC и снижение коксующегося угля и лома черных металлов, согласно анализу S & P Global Platts. Спрэды между сталью и сырьем в 3 квартале были практически без изменений по сравнению с минимальными показателями во 2 квартале и значительно слабее, чем в 1 квартале 2019 или 2018 и 2017 годах. В сентябре спред по HRC для сырья в среднем составил 251,40 евро / т (276,54 долл. США / т) в сентябре. на основе расчетов Платтса. В третьем квартале индикативная маржа в среднем составляла EUR235,75 / т, по сравнению с 229 евро / т во 2-м квартале. Падение в распределении стали в течение последних шести месяцев по-прежнему заставляет сталелитейные заводы сокращать расходы и сокращать предельное производство стали, минимизировать закупки сырья и сырья более высокого качества по мере снижения производительности, согласно источникам на рынке.

Что происходит? Спреды по горячекатаной рулонной стали (HRC) в Европе в третьем квартале остаются слабыми, принимая во внимание более низкие региональные цены на сталь HRC и снижение коксующегося угля и лома черных металлов, согласно анализу S & P Global Platts. Спрэды между сталью и сырьем в 3 квартале были практически без изменений по сравнению с минимальными показателями во 2 квартале и значительно слабее, чем в 1 квартале 2019 или 2018 и 2017 годах. В сентябре спред по HRC для сырья в среднем составил 251,40 евро / т (276,54 долл. США / т) в сентябре. на основе расчетов Платтса. В третьем квартале индикативная маржа в среднем составляла EUR235,75 / т, по сравнению с 229 евро / т во 2-м квартале. Падение в распределении стали в течение последних шести месяцев по-прежнему заставляет сталелитейные заводы сокращать расходы и сокращать предельное производство стали, минимизировать закупки сырья и сырья более высокого качества по мере снижения производительности, согласно источникам на рынке.Что дальше? Комбинаты ожидают дальнейшего сокращения затрат, и в настоящее время осуществляется корректировка мощностей для удовлетворения слабого спроса на сталь. Более высокие региональные цены на сталь, вероятно, послужат катализатором для роста европейской стали в распределении сырья и прибыли от производства стали, поскольку спотовые цены на коксующийся уголь и железную руду остаются лучше, поддерживаемыми спросом в Китае, который вырос в этом году до нового максимума.

перевод отсюда

1 комментарий

+1

Спасибо, интересно!

- 08 октября 2019, 11:34

теги блога RUH666

- bitcoin

- brent

- Dow Jones

- etf

- gold

- light sweet

- Nasdaq

- qe

- S&P500 фьючерс

- WTI

- Австрийская экономическая школа

- акции

- АЭШ

- Байден

- банки

- биткоин

- Биткойн

- валюта

- война

- война с украиной

- волатильность

- Волновая разметка

- волновая теория Эллиотта

- Волны Эллиотта

- выборы

- госдолг

- государство

- Демура

- деньги

- дефляция

- долг

- доллар

- Доллар рубль

- евро

- европа

- ЕС

- ЕЦБ

- золото

- инвестирование

- Инвестиции в недвижимость

- индекс S&P

- индекс ММВБ

- индекс РТС

- инфляция

- Итоги недели

- йена

- карантин

- Китай

- ковидобесие

- количественное смягчение

- коронавирус

- коронаистерия

- кредит

- кризис

- криптовалюта

- либертарианство

- медицина

- навальный

- налоги

- недвижимость

- нефть

- облигации

- обучение

- ОФЗ

- оффтоп

- прогноз

- процентная ставка

- процентные ставки

- пузырь

- путин

- россия

- рубль

- рюхизм

- санкции

- сентимент

- серебро

- социальные настроения

- социономика

- ставка фрс

- Степан Демура

- США

- сырьевые товары

- сырьё

- технический анализ

- товарные фьючерсы

- торговая война

- Трамп

- трейдинг

- украина

- фибоначчи

- фондовый рынок

- форекс

- ФРС

- фьючерс на индекс S&P

- ЦБ РФ

- центральный банк

- экономика

- экономика США

- эллиотт

- юмор