SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. vadim_gorovoy

Психология проектирования торговых систем

- 28 мая 2012, 11:58

- |

ДЕЙСТВИЯ

Теория

Трейдинг – это бизнес, что дальше? Делать-то чего? Какие дальнейшие действия?

Грамотный профессиональный трейд с анализа начинается им же и заканчивается. В учебно-профессиональном трейдинге аналитической работы много, в профессиональном аналитических задач меньше не становится.

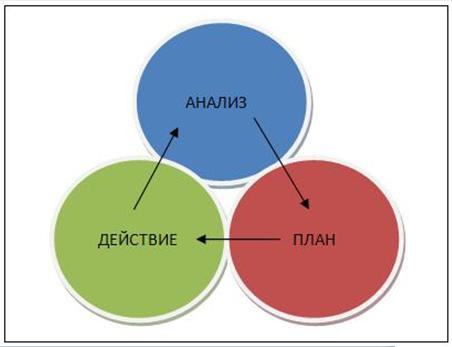

Схема 2. Виды действий.

В трейдинге, как и во множестве других профессий, можно выделить три вида действий:

1) Аналитические действия (анализ рыночных условий и самоанализ, т.е. анализ и контроль собственных действий);

2) Планирующие действия;

3) Исполнение или собственно действия.

Самоанализ.

Прежде чем проектировать торговую систему, имеет смысл ответить себе на кучу разных вопросов, определить имеющиеся и недостающие ресурсы, временной диапазон, под временным диапазоном подразумевается:

а) наличие свободного времени для трейдинга

б) стратегическое временное решение о том, на какой срок вы пришли в этот бизнес. Срок жизни трейдера не так велик, для российских рынков примерно 2-3 года для активного трейдера. Если научился, за это время, то уже возникают другие вопросы, где взять деньги под управление и т. д. Некоторые не доживают и до этого возраста.

Выбор временного диапазона поможет во многом определить Ваш стиль торговли их не так много: а) скальпер, б) дэй-трейдер в) интрадэй трейдер г) инвестор (портфельный управляющий) д) азартный игрок.

Какого рода самоанализ и предварительную работу стоит провести?

1) Оцените свои теоретические знания в области финансовых рынков. Определите для себя вопросы, в которых вы эксперт, а так же вопросы в которых вы разбираетесь хорошо, особое внимание уделите тому, что, по Вашему мнению, является важным для понимания, но почему то еще не изученным.

2) Определите свои личностные особенности, сильные и слабые стороны, а также пути саморазвития. Дисциплинированны ли Вы? Есть ли у Вас проблемы с алкоголем и наркотиками? Способны ли Вы бороться с подобного рода самовредительством? Имеются ли у вас хорошие математические способности? И т.д.

3) Оцените материальные ресурсы необходимые для торговли (компьютер, интернет и т.д.). (Упражнение 4).

Метод анализа рынка.

Толковый анализ рынка это вероятностная модель, которая опираясь на исторические данные и сложившуюся в настоящее время рыночную ситуацию, дает возможность предполагать вероятностное развитие событий. Если происходит А, то, возможно, произойдет В, если произошло событие В, то, вероятно, будет событие С или D.

Методов анализа рынка бесчисленное множество, от свечного анализа, до Теории космических вибраций Ганна. Каким из них пользоваться? Используйте метод, который подходит именно Вам.

По сути, цель грамотного анализа – это ответы на несколько простых вопросов:

— что сейчас происходит на рынке?

— как развивались события в подобной ситуации в прошлом?

— какие могут быть варианты развития событий? Какова их вероятность?

Стремление делать полнейший анализ часто возникает у новичков и любителей. Сама идея контроля над рынком многим не дает покоя, поэтому возникает масса ошибок в получении и интерпретации сигналов. С рынков поступает громадное количество информации, самыми различными способами и всеми возможными каналами связи. Часто возникает иллюзия, что приняв и обработав всю имеющуюся информацию можно свести её к общему знаменателю и получить самый точный ответ о последующем движении рынка. Однако, зачастую это не так — одну и ту же информацию мы можем воспринимать по-разному в зависимости от разных факторов, самочувствия, настроения, погоды и прочих, казалось бы, не связанных с трейдингом факторов. Например, некоторые научные факты в сфере инвестиций. Управляющие фондами религиозных организаций стабильно теряли деньги на акциях компаний, продукция которых не вписывалась в религиозные догмы организации. Радикальные мусульмане теряли деньги на акциях фармацевтических компаний, когда те выпускали новые противозачаточные средства. Закончилась история тем, что подобные фонды ввели запрет на торговлю акций компаний из черного списка, т.е. тех компаний, деятельность, которой противоречила религиозным канонам. Следует отметить, что доходность компаний сократилась в разы, однако стабильность сохранилась.

Каким критериям должен соответствовать толковый аналитический метод. Прежде всего, он должен отвечать на простые вопросы:

1) Есть ли на рынке тенденция? Если есть, то какая? (Повышательная или понижательная, боковик). Как долго она длится?

2) Сколько людей участвует в торгах? На каком объеме происходит движение?

3) По какой цене? В какой точке можно присоединиться к направленному движению? Точка входа.

4) Каков потенциал у сделки? До какого уровня цена может продвинуться?

5) Как понять, что ситуация кардинально изменилась? Где поставить защитный стоп?

Анализ рынка в трейдинге это один из элементов и зачастую не самый главный. Что дает нам как трейдерам анализ? Общее понимание сложившейся на рынке ситуации и некоторые ориентиры. У трейдера нет задачи совершить глобальный анализ. Необходимо понять и грамотно оценить ситуацию на рынке и на основе своего анализа выработать план действий. Беда горе-трейдеров в стремлении сделать всеобъемлющий анализ, с массой индикаторов и супермощных советников. Их обычно занимают вопросы, связанные с настройкой стохастического осциллятора и периодов МAСD-гистограммы. Основой для большинства индикаторов выступают цена, объем, скорость изменения, и сигналы, подаваемые этими индикаторами, уводят все дальше и дальше от первичных данных. Основную прибыль индикаторы приносят авторам этих индикаторов, которые красочно описывают их преимущества.

Задача трейдера выработать на основе своего видения ситуации подробный план действий, учитывающий как желательный вариант развития событий, так и негативный вариант развития событий. Далее необходимо подкрепить свой план действий правилами управления риском и управления капиталом.

Планирование и действия

Существует несколько вариантов планирования. Самый радикальный и самый подробный план создает механическую торговую систему, с четкими алгоритмами действий в самых различных рыночных условиях. Более гибкий подход к планированию заключается в установлении основных правил и большей свободы действий. Жесткие требования в основном касаются правил риск-менеджмента и управления капиталом, а остальные правила, выступают более предписывающими, нежели четкими указаниями к действию. Торговый план – последовательно отражает те задачи, которые необходимо решать в процессе торговли и способы их реализации в изменяющихся рыночных условиях.

Итак, торговый план отражает список последовательно решаемых групп задач, решаемых в рамках установленных целей. Преимущества планирования в том, что грамотно составленный план действий долгое время будет служить верой и правдой.

Последовательно задачи разберем в соответствующем разделе, а сейчас выделим основные группы задач, которые необходимо последовательно отразить в плане.

Что относится к подготовительным или регламентирующим задачам. В группу этих задач можно внести, те действия, которые необходимо последовательно выполнить перед началом торгов. Например, перед началом торгов за 40 минут необходимо прочитать свой план торговли, выпить чашку кофе, настроиться на торговую сессию, сосредоточиться, включить компьютер, настроить торговый терминал и т. д.

Проиллюстрировать реализацию аналитической группы задач можно следующими примерами: проверить календарь новостей, настроить установки индикаторов, выбрать рынки для торговли, например, вы торгуете только акции не дороже 80 рублей средняя волатильность которых 1,5-2%. Результатом аналитики является список инструментов, пригодных для торговли в соответствии с вашим планом и правилами управления капиталом и риск-менеджмента.

Планирующие задачи решаются написанием критериев для действий на рынке в торгуемых вами ситуациях. Если аналитические действия позволяют находить потенциально выгодные ситуации на рынке, то план – это последовательность действий на рынке. Например, мы предполагаем, через 30 минут после открытия цена по инструменту достигнет цены Х пунктов, тогда мы совершим покупку инструмента по этой цене с защитной приостановкой по цене У на случай ошибочности наших предположений и целью Z-пунктов. Первое событие не наступило, план не сработал, цена не достигает значения Х- пунктов, поскольку у нас нет способа решения этого условия, мы решаем воздержаться от покупки. Зачастую воздержание от каких-либо действий на рынке выглядит с одной стороны как самое здравое и рациональное действие, однако, на деле трудновыполнимым.

Действия (исполнение плана) проясняют план и указывают на способ решения той или иной задачи. Как осуществлять покупку лимитным или рыночным приказом? Каким объемом? Как поставить стоп? При каких условиях его перемещать, в каком направлении? Как установить цель? Как она может измениться?

Задачи риск-менеджмента решаются для каждой сделки. Риск менеджмент это система ограничения убытков. Разграничим понятия риска и убытка. Риск – это контролируемая и управляемая потеря части денег, т.е. вполне лимитированная и поддающаяся контролю. Убыток неконтролируемые и неуправляемые потери больших частей торгового депозита.

Задача риск менеджмента заключается в выработке правил контроля потерь. Правила можно формулировать в конкретных осязаемых величинах. Исходя из долгосрочной перспективы, например лимит риска на год 20% соответственно можно рассчитать лимиты на месяц, неделю, торговую сессию и отдельный трейд, т.е. на одну сделку. Важно не перегружать свой счет в каждом отдельном трейде, а ориентироваться на долгосрочную перспективу.

Управление капиталом – полезная процедура на фьючерсном рынке, цель которой ответить на вопрос «сколько?». Сколько продавать или покупать. Например, Ваш анализ указывает на потенциально прибыльное движение, однако требует постановки большого стопа из-за большой волатильности инструмента. Стоп будет поставлен достаточно далеко, поэтому имеет смысл сократить объем в сделке. Сократить объем таким образом, чтобы потенциальный риск укладывался в установленные процентные лимиты на отдельную сделку.

Задачи контроля – это контроль самого себя, необходимая проверка, которая дает ответ на вопрос «действую ли я по плану или действую импульсивно». Контроль осуществляется постоянно и на каждом этапе. Последовательно контроль осуществляется в дневнике и таблице трейдера (кривая капитала). Хорошие записи, в том числе и план торговли, дневник трейдера и таблица трейдера отражают степень дисциплинированности и самоконтроля трейдера.

Ошибки новичков связаны в большинстве с пагубной иллюзией контроля фондового рынка. Большинство стремиться контролировать в принципе неконтролируемые переменные и терпит поражение, вместо того чтобы контролировать, то что доступно и всегда под рукой т.е. контролировать самого себя.

Задачи стресс-менеджмента состоят в том, чтобы научиться управлять эмоциями. О способах управления эмоциями поговорим в отдельном разделе. Сейчас отметим, что эмоции трейдера можно разделить на три группы, которые связаны по большей части с ситуацией на рынке и результатами сделок. Первая группа – эмоции связанные с успехом от сделки невероятные успехи, невероятно трудно пережить, зачастую труднее, чем эмоции второй группы связанные с неудачами. Третья группа эмоций связанна с вялостью и дремотным состоянием рынка. Большую часть времени рынки находятся в боковом тренде и система может не подавать сигналов к покупке или продаже возникает вязкое состояние скуки, редкий человек может бездействовать длительное время, поэтому основная масса начинает развлекаться на рынке, вместо того чтобы следовать сигналам своей торговой стратегии. Большая часть эмоциональных проблем решает грамотное планирование сделок. Вторая половина решается исполнением сделок в соответствии с планом действий. Остальные эмоции из нашей повседневной жизни также сказываются на результатах торговли, о способах устранения и управления подобными эмоциями поговорим позднее.

Теория

Трейдинг – это бизнес, что дальше? Делать-то чего? Какие дальнейшие действия?

Грамотный профессиональный трейд с анализа начинается им же и заканчивается. В учебно-профессиональном трейдинге аналитической работы много, в профессиональном аналитических задач меньше не становится.

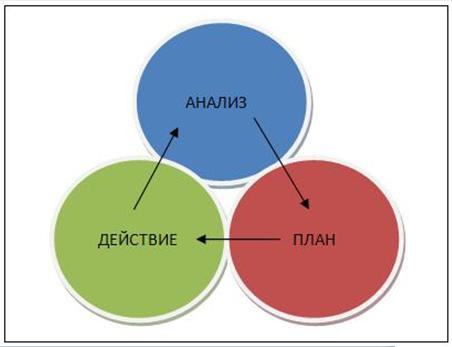

Схема 2. Виды действий.

В трейдинге, как и во множестве других профессий, можно выделить три вида действий:

1) Аналитические действия (анализ рыночных условий и самоанализ, т.е. анализ и контроль собственных действий);

2) Планирующие действия;

3) Исполнение или собственно действия.

Самоанализ.

Прежде чем проектировать торговую систему, имеет смысл ответить себе на кучу разных вопросов, определить имеющиеся и недостающие ресурсы, временной диапазон, под временным диапазоном подразумевается:

а) наличие свободного времени для трейдинга

б) стратегическое временное решение о том, на какой срок вы пришли в этот бизнес. Срок жизни трейдера не так велик, для российских рынков примерно 2-3 года для активного трейдера. Если научился, за это время, то уже возникают другие вопросы, где взять деньги под управление и т. д. Некоторые не доживают и до этого возраста.

Выбор временного диапазона поможет во многом определить Ваш стиль торговли их не так много: а) скальпер, б) дэй-трейдер в) интрадэй трейдер г) инвестор (портфельный управляющий) д) азартный игрок.

Какого рода самоанализ и предварительную работу стоит провести?

1) Оцените свои теоретические знания в области финансовых рынков. Определите для себя вопросы, в которых вы эксперт, а так же вопросы в которых вы разбираетесь хорошо, особое внимание уделите тому, что, по Вашему мнению, является важным для понимания, но почему то еще не изученным.

2) Определите свои личностные особенности, сильные и слабые стороны, а также пути саморазвития. Дисциплинированны ли Вы? Есть ли у Вас проблемы с алкоголем и наркотиками? Способны ли Вы бороться с подобного рода самовредительством? Имеются ли у вас хорошие математические способности? И т.д.

3) Оцените материальные ресурсы необходимые для торговли (компьютер, интернет и т.д.). (Упражнение 4).

Метод анализа рынка.

Толковый анализ рынка это вероятностная модель, которая опираясь на исторические данные и сложившуюся в настоящее время рыночную ситуацию, дает возможность предполагать вероятностное развитие событий. Если происходит А, то, возможно, произойдет В, если произошло событие В, то, вероятно, будет событие С или D.

Методов анализа рынка бесчисленное множество, от свечного анализа, до Теории космических вибраций Ганна. Каким из них пользоваться? Используйте метод, который подходит именно Вам.

По сути, цель грамотного анализа – это ответы на несколько простых вопросов:

— что сейчас происходит на рынке?

— как развивались события в подобной ситуации в прошлом?

— какие могут быть варианты развития событий? Какова их вероятность?

Стремление делать полнейший анализ часто возникает у новичков и любителей. Сама идея контроля над рынком многим не дает покоя, поэтому возникает масса ошибок в получении и интерпретации сигналов. С рынков поступает громадное количество информации, самыми различными способами и всеми возможными каналами связи. Часто возникает иллюзия, что приняв и обработав всю имеющуюся информацию можно свести её к общему знаменателю и получить самый точный ответ о последующем движении рынка. Однако, зачастую это не так — одну и ту же информацию мы можем воспринимать по-разному в зависимости от разных факторов, самочувствия, настроения, погоды и прочих, казалось бы, не связанных с трейдингом факторов. Например, некоторые научные факты в сфере инвестиций. Управляющие фондами религиозных организаций стабильно теряли деньги на акциях компаний, продукция которых не вписывалась в религиозные догмы организации. Радикальные мусульмане теряли деньги на акциях фармацевтических компаний, когда те выпускали новые противозачаточные средства. Закончилась история тем, что подобные фонды ввели запрет на торговлю акций компаний из черного списка, т.е. тех компаний, деятельность, которой противоречила религиозным канонам. Следует отметить, что доходность компаний сократилась в разы, однако стабильность сохранилась.

Каким критериям должен соответствовать толковый аналитический метод. Прежде всего, он должен отвечать на простые вопросы:

1) Есть ли на рынке тенденция? Если есть, то какая? (Повышательная или понижательная, боковик). Как долго она длится?

2) Сколько людей участвует в торгах? На каком объеме происходит движение?

3) По какой цене? В какой точке можно присоединиться к направленному движению? Точка входа.

4) Каков потенциал у сделки? До какого уровня цена может продвинуться?

5) Как понять, что ситуация кардинально изменилась? Где поставить защитный стоп?

Анализ рынка в трейдинге это один из элементов и зачастую не самый главный. Что дает нам как трейдерам анализ? Общее понимание сложившейся на рынке ситуации и некоторые ориентиры. У трейдера нет задачи совершить глобальный анализ. Необходимо понять и грамотно оценить ситуацию на рынке и на основе своего анализа выработать план действий. Беда горе-трейдеров в стремлении сделать всеобъемлющий анализ, с массой индикаторов и супермощных советников. Их обычно занимают вопросы, связанные с настройкой стохастического осциллятора и периодов МAСD-гистограммы. Основой для большинства индикаторов выступают цена, объем, скорость изменения, и сигналы, подаваемые этими индикаторами, уводят все дальше и дальше от первичных данных. Основную прибыль индикаторы приносят авторам этих индикаторов, которые красочно описывают их преимущества.

Задача трейдера выработать на основе своего видения ситуации подробный план действий, учитывающий как желательный вариант развития событий, так и негативный вариант развития событий. Далее необходимо подкрепить свой план действий правилами управления риском и управления капиталом.

Планирование и действия

Существует несколько вариантов планирования. Самый радикальный и самый подробный план создает механическую торговую систему, с четкими алгоритмами действий в самых различных рыночных условиях. Более гибкий подход к планированию заключается в установлении основных правил и большей свободы действий. Жесткие требования в основном касаются правил риск-менеджмента и управления капиталом, а остальные правила, выступают более предписывающими, нежели четкими указаниями к действию. Торговый план – последовательно отражает те задачи, которые необходимо решать в процессе торговли и способы их реализации в изменяющихся рыночных условиях.

Итак, торговый план отражает список последовательно решаемых групп задач, решаемых в рамках установленных целей. Преимущества планирования в том, что грамотно составленный план действий долгое время будет служить верой и правдой.

Последовательно задачи разберем в соответствующем разделе, а сейчас выделим основные группы задач, которые необходимо последовательно отразить в плане.

- Подготовительные, регламентирующие

- Аналитические

- Планирующие

- Действия (исполнение плана)

- Риск-менеджмент

- Управление капиталом

- Контролирующие

- Стресс менеджмент

Что относится к подготовительным или регламентирующим задачам. В группу этих задач можно внести, те действия, которые необходимо последовательно выполнить перед началом торгов. Например, перед началом торгов за 40 минут необходимо прочитать свой план торговли, выпить чашку кофе, настроиться на торговую сессию, сосредоточиться, включить компьютер, настроить торговый терминал и т. д.

Проиллюстрировать реализацию аналитической группы задач можно следующими примерами: проверить календарь новостей, настроить установки индикаторов, выбрать рынки для торговли, например, вы торгуете только акции не дороже 80 рублей средняя волатильность которых 1,5-2%. Результатом аналитики является список инструментов, пригодных для торговли в соответствии с вашим планом и правилами управления капиталом и риск-менеджмента.

Планирующие задачи решаются написанием критериев для действий на рынке в торгуемых вами ситуациях. Если аналитические действия позволяют находить потенциально выгодные ситуации на рынке, то план – это последовательность действий на рынке. Например, мы предполагаем, через 30 минут после открытия цена по инструменту достигнет цены Х пунктов, тогда мы совершим покупку инструмента по этой цене с защитной приостановкой по цене У на случай ошибочности наших предположений и целью Z-пунктов. Первое событие не наступило, план не сработал, цена не достигает значения Х- пунктов, поскольку у нас нет способа решения этого условия, мы решаем воздержаться от покупки. Зачастую воздержание от каких-либо действий на рынке выглядит с одной стороны как самое здравое и рациональное действие, однако, на деле трудновыполнимым.

Действия (исполнение плана) проясняют план и указывают на способ решения той или иной задачи. Как осуществлять покупку лимитным или рыночным приказом? Каким объемом? Как поставить стоп? При каких условиях его перемещать, в каком направлении? Как установить цель? Как она может измениться?

Задачи риск-менеджмента решаются для каждой сделки. Риск менеджмент это система ограничения убытков. Разграничим понятия риска и убытка. Риск – это контролируемая и управляемая потеря части денег, т.е. вполне лимитированная и поддающаяся контролю. Убыток неконтролируемые и неуправляемые потери больших частей торгового депозита.

Задача риск менеджмента заключается в выработке правил контроля потерь. Правила можно формулировать в конкретных осязаемых величинах. Исходя из долгосрочной перспективы, например лимит риска на год 20% соответственно можно рассчитать лимиты на месяц, неделю, торговую сессию и отдельный трейд, т.е. на одну сделку. Важно не перегружать свой счет в каждом отдельном трейде, а ориентироваться на долгосрочную перспективу.

Управление капиталом – полезная процедура на фьючерсном рынке, цель которой ответить на вопрос «сколько?». Сколько продавать или покупать. Например, Ваш анализ указывает на потенциально прибыльное движение, однако требует постановки большого стопа из-за большой волатильности инструмента. Стоп будет поставлен достаточно далеко, поэтому имеет смысл сократить объем в сделке. Сократить объем таким образом, чтобы потенциальный риск укладывался в установленные процентные лимиты на отдельную сделку.

Задачи контроля – это контроль самого себя, необходимая проверка, которая дает ответ на вопрос «действую ли я по плану или действую импульсивно». Контроль осуществляется постоянно и на каждом этапе. Последовательно контроль осуществляется в дневнике и таблице трейдера (кривая капитала). Хорошие записи, в том числе и план торговли, дневник трейдера и таблица трейдера отражают степень дисциплинированности и самоконтроля трейдера.

Ошибки новичков связаны в большинстве с пагубной иллюзией контроля фондового рынка. Большинство стремиться контролировать в принципе неконтролируемые переменные и терпит поражение, вместо того чтобы контролировать, то что доступно и всегда под рукой т.е. контролировать самого себя.

Задачи стресс-менеджмента состоят в том, чтобы научиться управлять эмоциями. О способах управления эмоциями поговорим в отдельном разделе. Сейчас отметим, что эмоции трейдера можно разделить на три группы, которые связаны по большей части с ситуацией на рынке и результатами сделок. Первая группа – эмоции связанные с успехом от сделки невероятные успехи, невероятно трудно пережить, зачастую труднее, чем эмоции второй группы связанные с неудачами. Третья группа эмоций связанна с вялостью и дремотным состоянием рынка. Большую часть времени рынки находятся в боковом тренде и система может не подавать сигналов к покупке или продаже возникает вязкое состояние скуки, редкий человек может бездействовать длительное время, поэтому основная масса начинает развлекаться на рынке, вместо того чтобы следовать сигналам своей торговой стратегии. Большая часть эмоциональных проблем решает грамотное планирование сделок. Вторая половина решается исполнением сделок в соответствии с планом действий. Остальные эмоции из нашей повседневной жизни также сказываются на результатах торговли, о способах устранения и управления подобными эмоциями поговорим позднее.

теги блога vadim_gorovoy

- FORTS

- гуру

- Дневник Биржевого Трейдера

- Дневник сделок

- Клуб Онлайн Трейдер

- НЛП

- обучение

- первый пост

- Психология

- психология в трейдинге

- психология торговли

- психология трейдинга

- самоанализ

- торговая идея

- торговая система

- торговые системы

- трейдинг

- трейинг

- Фора-капитал

- целеполагание

- цели в трейдинге

Это всё трактовки одной сути.

1 Постановка четкой цели/задачи — сколько конкретно ты видишь свой доход в месяц ( по сути представь себя прибыльным трейдером, как это должно быть в твоем понимании)

2 Из этого вытекает следующая задача- Что конкретно необходимо предпринять, что бы получить искомый результат?

Вот тут и надо будет определиться сколько ты готов уделять времени тередингу, необходимая техническая база и т.д .( все описано выше автором)

Я бы ответил на эти вопросы так:

1 Задача выйти на доходность в 4000$-5000$ и более в месяц ( все остальное промежуточные результаты ИМХО)

2 Для реализации данной задачи в первую очередь необходим капитал, мое мнение он должен быть инвесторский ( у инвестора все равно больше, чем у тебя)

Соответственно необходимо освоить стратегию, со стабильними, систематическими, редкими ( но меткими) входами с фиксированными рисками не превышающими 1-2% депозита, которая позволит иметь доходность от 50%-100% годовых и убережет вашему инвестору нервные клетки, а вам даст возможность профессионально работать и достойно зарабатывать.

Если вас такой план не устраивает, то вам одна дорога — это дикий интрадей со всеми вытекающими последствиями, каждый день как на войну, потому как ваша задача — это показать те же результаты но в месяц, что бы что то заработать с депозита в пару тысяч доларов и, как многие говорят «разогнать депозит» ))) Если кому то интересно мое мнение, то данный путь я считаю тупиковым и бесперспективным, пустая трата времени, сил, нервов и самое главное денег!

Если у вас нет достаточно денег на свой депозит, я разделил бы с инвестором риски пополам, искал бы 50 000 дол с просадкой 5000 ( из которых 2500 гарантировал бы сам)Вероятность получить доходность с 50 000$, по моему гораздо выше, чем трейдить на свои 2500$

Это мнение мое личное и никого разделять его не призываю