Блог им. vds1234

Американские эмитенты: отчетность Intuitive Surgical

- 26 января 2020, 12:40

- |

Добрый день, друзья!

Пока весь мир с ужасом следит за развитием ситуации вокруг нового китайского коронавируса, продолжается сезон финансовых отчетов компаний фондового рынка США. Из числа эмитентов, уже опубликовавших свои отчеты, 68% компаний отчитались лучше ожиданий аналитиков, 23% – хуже ниже (остальные – в соответствии с ожиданиями).

Со своей стороны я также продолжаю мониторинг отчетов эмитентов с наибольшим потенциалом конкурентоспособности (https://smart-lab.ru/blog/586423.php).

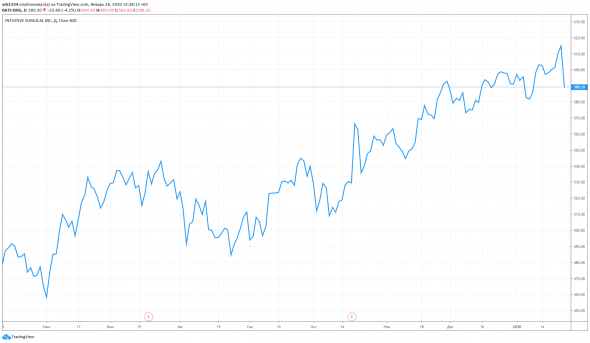

На прошедшей неделе (в четверг, 23 января, после закрытия рынка) был опубликован отчет производителя роботизированных хирургических систем Intuitive Surgical (ISRG). Подробно об этой компании я рассказывал здесь: https://smart-lab.ru/blog/544842.php.

В соответствии с опубликованной отчетностью (https://www.sec.gov/Archives/edgar/data/1035267/000103526720000011/a20191231ex-991.htm) рентабельность продаж компании за 4 квартал 2019 года составила 28%, рост выручки к АППГ – более 22%, а доля собственного капитала в структуре источников составила 85%.

Опубликованные квартальные показатели, на мой взгляд, – очень сильные. Более того, они превзошли консенсус-прогноз биржевых аналитиков. Тем не менее, на пятничных торгах котировки акций эмитента снизились на 4,2%. В качестве причины указанного снижения экспертами называется снижение темпов роста маржинальности финансово-хозяйственной деятельности.

Учитывая то, что во втором и третьем кварталах 2019 г. рентабельность продаж компании составляла 29-35%, с формальной точки зрения следует признать, что некоторое снижение доходности (до 28%) действительно имеет место быть.

В то же время, отмеченное снижение является столь незначительным, а текущий уровень маржинальности остаётся столь высоким, что его временное сокращение, по моей оценке, не следует рассматривать как индикатор снижения конкурентного потенциала компании. Поэтому я продолжаю удерживать ценные бумаги Intuitive Surgical в своём портфеле американских эмитентов.

На следующей неделе отчитается сразу же несколько компаний из нашего списка мониторинга. В среду, 29 января, отчитаются Microsoft (MSFT) и Lam Research (LRCX). А в четверг, 30 января ждём отчеты Visa (V) и Facebook (FB).

Анализу отчетов перечисленных компаний будет посвящен мой следующий еженедельный обзор американских эмитентов.

Буду рад Вашим вопросам и комментариям

Продолжение следует...

- 26 января 2020, 14:40

- 26 января 2020, 14:53

теги блога Воронов Дмитрий

- FORTS

- ABIOMED

- Activision Blizzard

- Applied Materials

- Arista Networks

- Celgene

- Crocs

- Electronic Arts

- GameStop

- General Electric

- General Electric Company

- Google Alphabet

- HeadHunter

- IMOEX

- Incyte

- Intel

- Intuit

- IPO

- IPO 2024

- KLA

- Mail.ru Group

- MSCI Inc.

- Ozon

- P/E

- Robinhood

- S&P500

- S&P500 фьючерс

- tradingview

- treasuries

- Ubiquiti

- Visa

- VK

- Xilinx

- акции

- акции США

- американские акции

- американские эмитенты

- американский рынок

- анализ акций

- Астра

- банки

- Белорусия

- Белуга Групп

- брокеры

- ВВП

- вклады

- вопрос

- Депозиты

- дивиденды

- Доллар рубль

- европа

- Екатеринбург

- золото

- игры

- Индекс МБ

- интел

- инфляция

- инфляция в России

- Китай

- китайский фондовый рынок

- Ключевая ставка ЦБ РФ

- Комон

- коронавирус

- Коэффициент Грэма

- ММВБ

- МосБиржа

- нефть

- Облигации

- обнуление

- опционы

- отчеты МСФО

- ОФЗ

- падение

- ПИФ

- прогноз по акциям

- прогнозы

- рецессия

- Русская Аквакультура

- Сбербанк

- Сбербанк брокер

- СВО

- Северо-Западное Пароходство

- смартлаб

- срочный рынок

- ставка дисконтирования

- Сургутнефтегаз

- США

- торговые сигналы

- трейдинг

- Украина

- форекс

- ФРС

- фундаментальный анализ

- фьючерс mix

- фьючерс ртс

- ЦБ РФ

- экономика России

- Яндекс