Блог им. Kitten

Европа на растяжке. Обзор на предстоящую неделю от 05.04.2020

- 05 апреля 2020, 22:32

- |

По ФА…

Nonfarm Payrolls

Мартовские нонфармы вышли ниже всех прогнозов, что практически не оказало влияния на рынки, т.к. сила предстоящей рецессии в США была во многом учтена после публикации недельных заявок по безработице в четверг.

Основные компоненты отчета по рынку труда США за март:

— Количество новых рабочих мест -701K против -100K прогноза, ревизия за два предыдущих месяца ранее -57К: январь пересмотрен до 214К против 273К ранее, февраль до 275К против 273К ранее;

— Уровень безработицы U3 4,4% против 3,5% ранее;

— Уровень безработицы U6 8,7% против 7,0% ранее;

— Уровень участия в рабочей силе 62,7% против 63,4% ранее;

— Рост зарплат 0,4%мм 3,1%гг против 0,3%мм 3,0%гг ранее;

— Средняя продолжительность рабочей недели 34,2 против 34,4 ранее.

Мартовский отчет по рынку труда полностью негативен, что, впрочем, неудивительно:

Тем не менее, худшее впереди, ибо в апрельском отчете ожидания по потере рабочих мест исчисляются миллионами.

Вывод по мартовским нонфармам:

Экономика США находится в глубокой рецессии, несравнимой по размеру с финансовом кризисом десятилетней давности.

Из плюсов ситуации – ФРС будет вынуждена проводить мягкую политику дольше, чем можно было ожидать до публикации нонфармов.

На предстоящей неделе:

1. Долговой кризис Еврозоны

Минфины стран Еврозоны должны принять решение о помощи проблемных странам, в частности Италии и Испании, во вторник 7 апреля.

Противостояние между югом и севером в отношении выпуска «коронабондов» продолжается, Франция выступает посредником в нем на стороне южных стран, предлагая разовый выпуск евробондов в «лайт» версии специально созданного фонда.

Еврокомиссар по экономике Джентилони в субботу сообщил, что «сопротивление северных стран по коронабондам уменьшилось», он надеется на достижения согласия во вторник, но согласно истории все инициативы Макрона разбивались об отказ Меркель.

Тем менее, северные страны для подслащения пилюли готовы выделить 200 млрд. евро в виде безусловных кредитов, запустить линию поддержки странам, страдающим от безработицы, ещё на 100 млрд. евро, но понятно, что данный шаг является откупом, т.к. кредиты придется возвращать, они увеличат госдолг проблемных стран, что приведет к снижению рейтингов и галопирующему росту расходов на обслуживание займов на фоне прекращения доступа к благам ЕЦБ.

Согласие на «коронабонды» станет долгосрочным позитивом для евро, отказ изначально приведет к падению евро, но т.к. долговой кризис наступит не ранее снижения рейтингов южных стран/ужесточения политики ЕЦБ, то после изначального негатива логичен рост евро на возобновлении интереса к ГКО проблемных стран на росте их доходностей.

2. Протокол ФРС, 8 апреля

В марте было 4 экстренных заседания ФРС, но протокол будет касаться только первых двух, т.е. от заседания ФРС 15 марта, в ходе которого ставки были понижены до нуля с запуском программы QE в размере не менее 750 млрд. долларов.

Впрочем, заседания 19 и 23 марта были посвящены открытию долларовых своп-линий с другими ЦБ мира и решению проблем ликвидности через выдачу кредитов компаниям и домохозяйств посредством приема под залог всяческого мусора на фоне неограниченной покупки активов в рамках программы QE.

Неизвестна дата составления протокола ФРС, будет ли это девственно чистый протокол от 15 марта или Пауэлл рискнет его отредактировать с учетом свежих данных.

В любом случае, протокол представляет интерес, но если он устарел – то члены ФРС смогут его откорректировать в ходе последующих выступлений.

Ключевые моменты протокола ФРС:

— Экономические прогнозы.

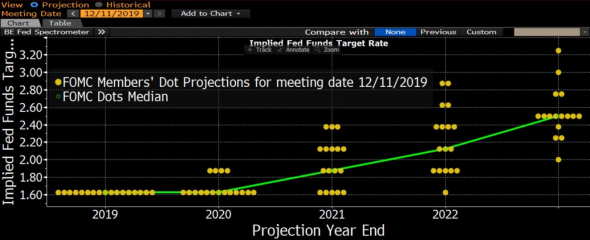

Мнение членов ФРС о глубине рецессии будет определять их позицию по длительности сохранения ставок на «нулевом» уровне.

Прогнозы банков предполагают падение ВВП США во 2 квартале на 20%-30%, голубь ФРС Буллард не исключил падение ВВП США во 2 квартале на 50%.

Банки ожидают падения уровня безработицы U3 выше 10% к лету, ястреб ФРС Местер предположила падение до 10%-15%, но отвергла возможность падения до 30%.

Если с падением экономики США во 2 квартале все согласны, то в отношении 3 квартала прогнозы расходятся, на момент середины марта некоторые члены ФРС предполагали восстановление с 3 квартала, на текущий момент рост экономики ожидается с 4 квартала.

В любом случае, адекватные точечные прогнозы членов ФРС будут указывать на сохранение ставок неизменными в этом году, что станет самым резким изменением мнений за всю историю ФРС:

Если кто-то из членов ФРС выступит за снижение ставок для отрицательных значений – доллар рухнет, но такие прогнозы маловероятны.

Наибольший интерес представляет траектория прогнозов по ставкам в 2021 году, если члены ФРС будут рассчитывать на повышение ставки раз в квартал – доллар вырастет, а данные по росту инфляции после снятия карантина станут хитом.

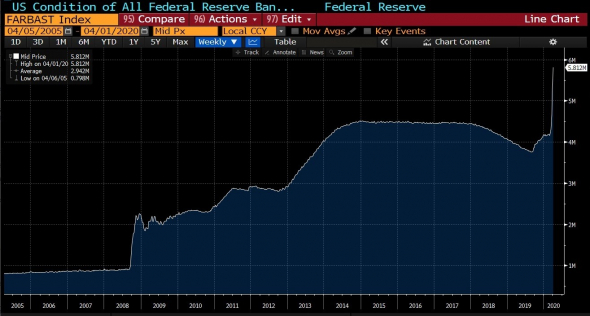

— Мнение о размере и продолжительности программы QE.

Невзирая на заявленный «неограниченный» размер программы QE очевидно, что члены ФРС планируют максимальный и минимальный размер в зависимости от ситуации на рынках.

Может быть сказано, что покупка активов призвана стабилизировать работу рынков, но не ставит перед собой цель снижение доходности ГКО США, хотя с учетом размера фискальных стимулов участники рынка, более вероятно, отнесутся скептически к подобным заявлениям.

ФРС уже начала снижать ежедневный объем покупок ГКО США: на прошлой неделе до 60 млрд. долларов против изначальных 75 млрд. долларов, на предстоящей неделе этот размер будет снижен до 50 млрд. долларов ежедневно.

Хотя объемы покупок активов по-прежнему гигантские с точки зрения истории, как и рост баланса ФРС:

Но при снижении ежедневных покупок ГКО США на 10 млрд. каждую неделю ФРС дойдет до нуля в первые пару недель по окончании карантина.

— Обсуждение возможности таргетирования доходности ГКО США.

Очевидно, что таргетирование доходности ГКО США имеет смысл только при продолжительной программе QE с сохранением ставок на нулевом уровне не менее года, в противном случае выход из программы QE будет дороже, чем вход, ибо приведет к сильной нестабильности на финансовых рынках, этот урок Бернанке в своё время усвоил, но Пауэлл может и не вспомнить в погоне за спасением человечества.

Однако, наличие данного обсуждения будет негативным для доллара.

— Высказывания членов ФРС о возможности снижения ставок до отрицательных значений.

Некоторые члены ФРС ранее не исключали возможности снижения ставок до отрицательных значений, это дикая карта для доллара при наличии подобных предложений.

— Мнение о полезности покупок ФРС других активов, акций в частности.

Крайне маловероятно, вносить подобное предложение в Конгресс должен минфин, при этом члены ФРС должны относится негативно к данному шагу.

Вывод по протоколу ФРС:

Протокол может оказать очень значительное влияние на долговой рынок США и, как следствие, на доллар.

Первое внимание инвесторов будет на экономических прогнозах и точечных прогнозов членов ФРС по ставкам.

Мнение о длительности сохранения ставок на текущем, околонулевом, уровне, длительности и размере программы QE, возможность и вероятность дополнительных действий ФРС окажут влияние на все рынки.

3. Экономические данные

На предстоящей неделе главными данными США станут инфляция цен потребителей, недельные заявки по безработице, исследование настроений потребителей по версии Мичигана.

По Еврозоне важных данных не будет, но имеет смысл обратить внимание на фабричные заказы Германии.

Британия продолжает упорствовать в нежелании продления переходного периода по Брексит, хотя очевидно, что к июню прогресса не будет и достижение торгового соглашения к концу года крайне маловероятно из-за карантина.

Следует обратить внимание на блок данных Британии во главе с ВВП в четверг.

Официальные PMI Китая в марте резко выросли, вернувшись выше водораздела рецессии в 50 пунктов, хотя альтернативные PMI показали более скромный результат.

Тем не менее, пример Китая указывает на то, что восстановление экономики может быть резким по окончанию карантина.

Китай порадует инфляционным отчетом утром пятницы.

— США:

Вторник: вакансии на рынке труда США JOLTs;

Четверг: недельные заявки по безработице, инфляция цен производителей, исследование настроений потребителей по версии Мичигана, оптовые запасы;

Пятница: инфляция цен потребителей.

— Еврозона:

Понедельник: фабричные заказы Германии;

Вторник: промышленное производство Германии;

Пятница: выходной.

4. Выступления членов ЦБ

Важных плановых выступлений членов ФРС не запланировано, хотя очевидно, что члены ФРС прокомментируют протокол и новые экономические прогнозы.

Глава ЕЦБ Лагард будет присутствовать на заседании Еврогруппы во вторник, но её комментарии будут недоступны, хотя инсайды, как и прямая речь по факту принятого решения, вероятны.

Протокол заседания ЕЦБ увидит свет в четверг, вероятно наличие в нем разногласий в отношении отмены лимитов покупки активов эмитентов/нарушения ключа капитала, что может не оказать влияния на рынки при правильном решении лидеров Еврозоны по помощи проблемным странам во вторник или оказать негативное влияние на евро через падение долговых рынков южных стран Еврозоны в случае отсутствия достаточной поддержки .

Следует отметить, что в пятницу оба ЦБ будут выходными, т.е. интервенций на рынках не будет ни со стороны ФРС, ни со стороны ЕЦБ, что может привести к росту волатильности на рынках.

--------------------------------------------

По ТА…

Евродоллар подтвердил паттерн ГП с целью 1,0710+-, после окончания восходящей коррекции вероятно падение с достижением цели:

После завершения падения ожидаю восходящую коррекцию.

Тем не менее, перелоя может не быть в случае, если лидеры Еврозоны дадут согласие на выпуск «коронабондов».

--------------------------------------------

Рубль

Рост запасов нефти начался ещё до достижения танкерами Саудовской Аравии места назначения, что говорит о том, что в ближайшее время избыток нефти на рынках будет только нарастать.

Тем не менее, тактика Саудовской Аравии и РФ приносит плоды, Baker Hughes сообщил о падении активных нефтяных до 562 против 624 неделей ранее.

Но мечта о нивелировании шансов принятия законопроекта NOPEC является хорошей приманкой для ОПЕК+вне ОПЕК, поэтому предложение Трампа о совместном сокращении добычи нефти получило горячий отклик.

И хотя Трамп отрицает договоренность о скоординированном сокращении добычи нефти, телефонные переговоры нефтяного регулятора Техаса с РФ и Саудовской Аравией говорят сами за себя.

Но Трамп не останавливается на достигнутом, он провел переговоры с премьером Канады Трюдо о возможном повышении пошлин на импорт саудовской и российской нефти, что составит более 1 млн. баррелей в сутки.

Открытие нового фронта словесных обвинений и поиска виновного в падении цен на нефть между Саудовской Аравией и РФ привело к переносу виртуального саммита ОПЕК+вне ОПЕК с 6 апреля на 9 апреля, но официальным предлогом стала необходимость отсрочки для того, чтобы к видеоконференции смогли присоединиться другие страны.

Тем не менее, многие страны готовы присоединиться к соглашению о сокращении добычи, включая Канаду, Мексику и Норвегию.

Эпохальное соглашение о сокращении добычи нефти основными производителями мира может привести к закрытию гэпа по нефти:

Но после этого логичен долгий флэт между 30-50 долларами за баррель, ибо рынкам необходимо восстановление спроса на нефть, что невозможно до прекращения карантина.

Долларрубль также нацелен на закрытие гэпа в 68й фигуре, но от поддержки/низа канала возможен отскок вверх в случае, если достижение договоренности по сокращению добычи будет затягиваться во времени, а доллар при этом продолжит рост:

--------------------------------------------

Выводы:

Рост доллара на рынках вызван переосмыслением глубины предстоящей рецессии во всем мире, в частности США, ибо США являются одним из главных потребителей мира.

Тем не менее, политика ФРС и рост госдолга США на фоне запуска масштабных фискальных стимулов является негативом для доллара, в то время как значительное падение экономики США приведет к более длительному периоду ультрамягкой политики ФРС с монетизацией фискальных стимулов Трампа, что развернет доллар на нисходящий тренд.

Также доллар растет на падении евро, ибо доля евро в индексе доллара составляет 57%, на фоне отсутствия желания северных стран спасти Еврозону от нового долгового кризиса путем выпуска «коронабондов».

На предстоящей неделе внимание участников рынка будет сфокусировано на решении лидеров Еврозоны относительно помощи странам, пострадавшим от коронавируса, в частности Италии и Испании, а также на решении ОПЕК+вне ОПЕК о сокращении добычи нефти в координации со странами-производителями нефти G20.

Более вероятно, что евродоллар продолжит падение после окончания текущей восходящей коррекции, драйвером послужит отказ лидеров Еврозоны от запуска «коронабондов», с последующей старшей коррекцией вверх, но если лидеры Еврозоны одумаются, то перелоя может и не быть, хотя надежда на сие невелика.

На нашем форуме события и их последствия анализируются в режиме реального времени, присоединяйтесь при желании всегда быть в курсе событий нон-стоп.

---------------------------------------------

Моя тактика по евродоллару:

На выходных ушла в лонгах евродоллара от 1,0792.

Перед решением лидеров Еврозоны планируется открытие шорта переворотом или встречным шортом в зависимости от инсайдов.

теги блога Kitten

- иностранные акции

- :евродоллар

- ABS

- Brexit

- CBPP3

- DXY

- EURUSD

- FOREX

- G20

- G7

- Kitten

- Nadaq

- nasdag

- NASDAQ

- Nasdaq 100

- nasdaq100

- Nonfarm Payrolls

- NVDA

- Omega Forex

- Omega Global

- Omega-Forex

- QE

- S&P500

- S&P500 фьючерс

- акции

- акции США

- Байден

- банки

- Бернанке

- Брексит

- Буллард

- ВВП США

- ВоЕ

- ВоЯ

- выборы в Европарламент

- выборы во Франции

- Германия

- Греция

- День Благодарения

- Джексон Хоул

- Джексон-Хоул

- Дойче банк

- доллариена

- Доха

- Драги

- Еврогруппа

- евродоллар

- Еврокомиссия

- ЕЦБ

- индекс доллара

- инфляция в США

- Иран

- Италия

- Итоги недели

- Йеллен

- Каталония

- Китай

- Клинтон

- Коми

- Конституционный Суд Германии

- Конференция

- КУЕ

- Лагард

- Лика Кошкина

- Меркель

- нефть

- нонфармы

- обзор рынка

- ОМТ

- опек+

- Пауэлл

- Паэулл

- Португалия

- Ренци

- референдум Британии

- рубль

- рынок США

- рынок труда США

- саммит ЕС

- Сегодня в программе

- Сириза

- ставка ЕЦБ

- ставка фрс сша

- США

- Трамп

- трейдинг

- Тройка

- Урсула фон дер Ляйен

- Фишер

- форекс

- Франция

- ФРС

- ФРС США

- ЦБ РФ

- Ципрас

- шатдаун

- Шульц

- экономика США

- Юнкер

- Ямайка

Благодарю!

Так я и не против изначального корректа вниз по нефти и рублю.

С 68 посмотрим

Такой сценарий в моем понимании маловероятен

Законы США запрещают американцам присутствовать на заседании ОПЕК, поэтому большие сомнения в том, что представители США там будут.

Но синхронное сокращение добычи не означает сговор)

Это может быть подано как, к примеру, закрытие морских платформ в Мексиканском заливе по причине пандемии коронавируса.

При желании формулировки можно найти.

Но очевидно, что это именно то, о чем Вы говорите

Благодарю!

Всего Вам наилучшего!

Благодарю Вас!

Профитов!

)

Всегда с радостью в меру возможностей)

Профитов!

Правильно.

Избыток нефти на рынках только увеличится за пределами США и Канады

Благодарю Вас, Елена!

Береги себя в наше сложное время!

Динамика вируса идет по мат.моделям.На первый план будут выходить экономические последствия пандемии.

По нефти договорятся, если США захочет договариваться.Эта сделка о любом совместном сокращении добычи ОПЕК, РОССИИ, США станет очень значимой .

Страновой дисконт для России снижается, модели расчетов нужно корректировать — тоже соотношение рубля и цены нефти.

Сомневаюсь, что сделали лои по индексу доллара, но посмотрим

Профитов!

«Согласие на «коронабонды» станет долгосрочным позитивом для евро, отказ изначально приведет к падению евро, но т.к. долговой кризис наступит не ранее снижения рейтингов южных стран/ужесточения политики ЕЦБ, то после изначального негатива логичен рост евро на возобновлении интереса к ГКО проблемных стран на росте их доходностей.»

поподробнее развить?

Я просто с ним не согласен, но прежде чем простыню катать хотелось бы пару аргументов в защиту услышать, чтобы на них поподробнее уже мне высказаться.

Спасибо!

Более подробно эта тема была изложена в прошлом обзоре.

Если развивать подробнее: то нужно писать о том, как работают долговые рынки, что делает ЕЦБ, что сказали рейтинговые за это время, какие ограничения ЕЦБ, что такое «коронабонды», какие предложения по ним есть...

Это очень много при том, что я понятия не имею с чем Вы несогласны