Блог им. Dredone

Весомый аргумент против демагогии.

- 13 мая 2020, 09:44

- |

Он посчитал возможным обсуждать личные качества автора видео https://youtu.be/EISfLG8toyY , при этом полностью проигнорировал профессиональную подготовку человека который высказал свое мнение о его профессиональных качествах и как трейдера и как автора стратегии «Русский Баффет»

Я так и не услышал его мнения о том,

-каким образом Броуновское движение,

-множество Мандельброта,

-фрактальность треугольника Серпинского

реально связаны с процессом рыночного ценообразования

Не услышал его мнение и о актуальности модели ценообразования опционов Блэка — Шоулза и последствиях ее применения в реальной торговле.

Зато он не очень не умело, но отчаянно защищал свою торговую стратегию — «Русский Баффет»

от слов к делу!

стратегия -«Русский Баффет»

Цель стратегии:

Формирование портфеля из российских ликвидных акций с доходностью выше индекса Мосбиржи при долгосрочном инвестировании, при этом просадки счета, сравнимы с просадками индекса.

Критерии ликвидности:

- Обыкновенные акции

- Находились в базе расчета индекса ММВБ-10 не менее 30% кварталов за последние 3 года или последние 3 квартала

Критерии отбора акций в портфель:

Три лучших по β-коэффициенту за последние 250 торговых дней в равных долях (β-портфель)

Три лучших по α-коэффициенту за последние 250 торговых дней в равных долях (α-портфель)

Доля конкретной акции в рабочем портфеле формируется по формуле:

р*доля акции в β-портфеле+(1-р)*доля акции в α-портфеле

р, 0<р<1, – параметр, выбираемый исходя из исторических поквартальных соотношений между β- и α- портфелями.

Кредитные плечи в стратегии не предусмотрены.

Подписка на стратегию не предусмотрена и запросы будут отклоняться, доступно только автоследование.

и так:

β-портфеля

«Если инвестор или управляющий прогнозирует движение рынка наверх, то в его интересах купить в портфель бумаги с высокой бетой (β>1). В этом случае бумага с большей вероятностью опередит рынок. „

Ключевое слово — прогнозирует!

Анализируя диалоги между автором видео и автором стратегии “Русский Баффет» я понял только одно.

Автор стратегии отрицает трендовое движение рыночных инструментов, по его мнению прогнозирование рыночного движения — не возможно и тд и тд.

Очень странно это слышать от математика если в реальности, его коллеги, а именно:

Юджин Фама,, Ларс Петер Хансен и Роберт Шиллер стали Лауреатами Нобелевской премии по экономике в 2013 года именно за прогнозирование рыночного движения в долгосрочной перспективе.

Я был одним из первых подписчиков на канал, который создал этот трейдер и не поленился скачать его пояснение к своей стратегии

в частности там было сказано следующее

Глава 3

Работа алгоритма на биржевых инструментах и инструментах рынка форекс

Рынок акций

В качестве примера использован, биржевой сектор – энергетика.

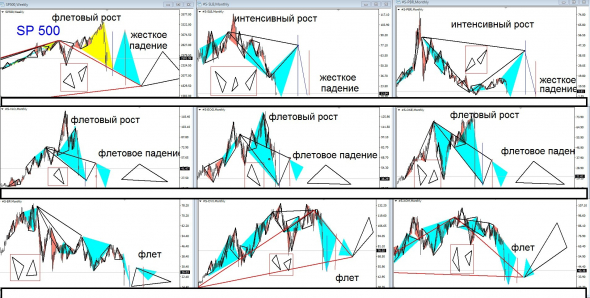

Частичное влияние волатильности биржевого сектора энергетики на общую динамику индексов

Акции Американских компаний, сектор энергетика и динамика индекса SP 500

В качестве примера использованы 8 компаний входящие в этот сектор.

Почему только 8?

причины:

– идентичность ценовых моделей.

— смещение цикличности в развитии волатильности этих ценовых моделей добавит информативность, но внесет непонимание в общую картину происходящего в этом биржевом секторе.

Обобщенно .

— 2-е компании демонстрируют интенсивную коррекцию с последующим «жестким падением» — Downtrend

-3-и компании за счет флетовой коррекции и последующего флетового нисходящей движения, частично «сглаживают» волатильность этого биржевого сектора

— 3-и компании за счет «жесткого» флета «стабилизируют» общую волатильность сектора энергетики

Таким образом, «сбалансированная» волатильность сектора энергетики частично влияет на общую динамику индекса SP500

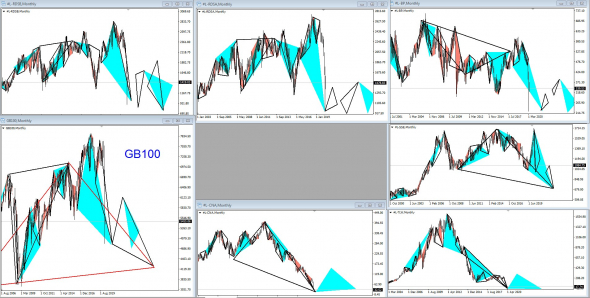

Акции сектора энергетики торгуемые на Лондонской бирже и динамика индекса GB 100

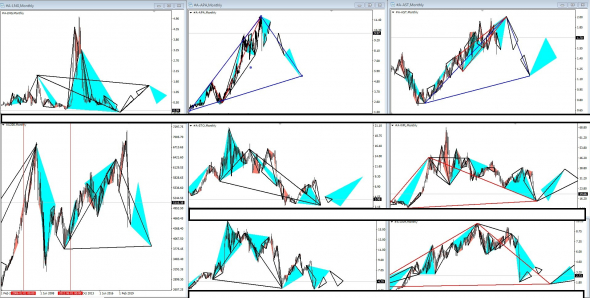

Акции сектора энергетики торгуемые на бирже Австралии и динамика индекса AU 200

Не имеет смысла показывать ценовые модели акций сектора — энергетика бирж Гонконга, Канады, Токио, России и т.д., все они имеют идентичные ценовые построения и аналогичную «связку» в развитии волатильности.

Выводы Вы можете сделать сами.

Лично мое мнение:

Если автор «успешной» стратегии «Русский Баффет» не понимает процесс рыночного движения, не видит трендов, не в состоянии оценить текущую рыночную ситуацию и перспективы ее развития , оперирует исключительно цифрами и «убедительной» демагогией — это плохая стратегия.

от себя я могу добавить;

Броуновское движение — в определенною среду помещают инородное тело! Тем самым «нарушают» траекторию движения молекул этой среды и естественно «перекрывая» им путь это инородное тело будет атаковано с разных сторон молекулами самой среды.

Автор этой теории был не в состоянии исследовать траектории движения малекул самой среды и просто «притянул за уши» — теорию хаотичности.

Мое мнение ;

Если в фирме Финам не будет таких «специалистов» в трейдинге как:

АГ, Вася и тд, этот брокер просто разориться. Им нечем будет оплатить даже аренду своих помещений.

Хотя нет, апологет всплыл впервые — это что то новенькое. Думать, что это сам ЧиВ я даже не пытаюсь — иначе здесь был бы мат и демагогия давно.

а у тя просто фантазии на тему

и что теперь, автор будет хуже кушать?

Или если вы закрыли свои глаза и уши, то другие тоже перестанут читать и слушать?

управляя портфелем нужно учитывать не только финансовые показатели эмитентов и новостной фон по ним(ФА), но и использовать технический анализ, как минимум в части определения трендов, для определения точек входа, выхода для последующего перезахода или полной ликвидации позиций. Если последнее не используется, то это должно приводить к «Вопросу» о стратегии, используемой управляющим и его уровне владения теханализом.

А что касается «Русского Баффета», то это априори разрабатывалась, как стратегия всегда находящаяся в акциях на 100% портфеля. Неслучайно в ее названии упоминается Баффет, как яркий пример такого управления капиталом. Преимущество таких стратегий — емкость и минимум трудозатрат.

А алгоритмической торговлей я тоже занимаюсь и ежемесячно публикую тут (и не только тут) ее результаты уже много лет. Результаты, которые легко подтверждаются брокерскими отчетами с октября 2007-го.

А вот бэктеста нарисованных «бабочек» почему то нет.

вы так и не ответили -

-каким образом Броуновское движение,

-множество Мандельброта,

-фрактальность треугольника Серпинского

реально связаны с процессом рыночного ценообразования

Не услышал его мнение и о актуальности модели ценообразования опционов Блэка — Шоулза и последствиях ее применения в реальной торговле.