Блог им. BedInvestor

Ашинский Металлургический Завод. Краткий обзор в 4 частях.

- 25 сентября 2020, 01:11

- |

Пока на рынках творится безобразие, продолжаю изучать различные популярные и непопулярные компании на российском рынке...

$AMEZ. Часть 1. Таинственные владельцы.

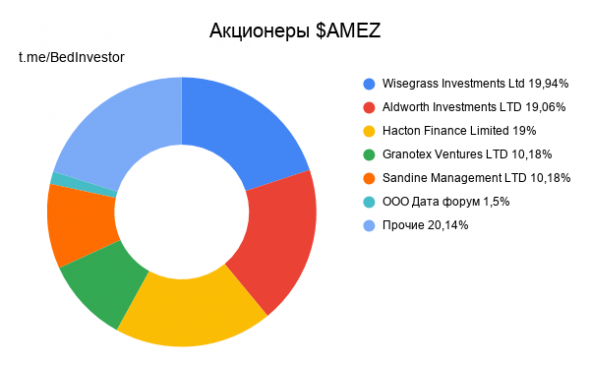

Рассмотрим структуру акционерного капитала Ашинского Металлургического завода:

1️⃣С 2014 года 78 % компании принадлежит организациям с юридической пропиской на Кипре. К сожалению никаких данных, позволивших бы обнаружить реальных владеющих лиц в карточках компаний не указано. В каждой директор и секретарь один и тот же человек. Из интересного — у компании Wisegrass Investments Limited директор и секретарь ΑΓΓΕΛΟΣ ΚΑΨΗΣ, что в переводе на русский значит Ангел Горения- вот такая забавная деталь.

2️⃣С октября 2019 года с пакетом акций 0,9% появляется фирма ООО “Дата форум”, полностью подконтрольная $AMEZ👩👧. На сегодня ее доля составляет 1,5%

3️⃣Евстратов В.Г. председатель СД напрямую владеет 0,02% акций

4️⃣Нищих Андрей Александрович Заместитель председателя СД владеет ,0024%

👥Довольно-таки непрозрачная структура, и существуют только догадки по поводу реальных владельцев. Самой обоснованной является версия, по которой бо’льшая часть принадлежит менеджменту компании, так как в 2011 году резко выросла дебиторская задолженность💸 до 5 млрд и 2,52 млрд руб были у оффшорных орг-ий. Данная задолженность провисела до 2016 года, собрана на одно ЮЛ Jeanette Group Ltd и только потом погашена💰. А в период 2011-2012 в акционерах компании как раз появляются указанные выше кипрские организации. Что примечательно доля в 80 % как раз по тем деньгам оценивалась в сумму 〰️2,5 млрд руб.

$AMEZ, часть 2. Финансовые показатели.

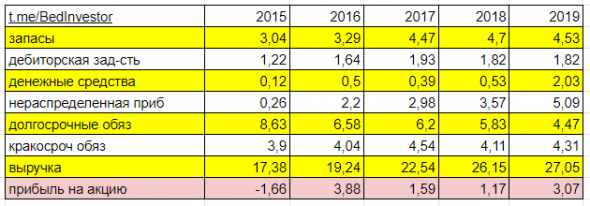

ℹ️В этой части рассматриваю финансовые показатели за прошедшие 5 лет. Для удобства, мной была проделана работа по сбору интересующих меня данных, которые представлены в табличке внизу.

1️⃣ Выручка компании выросла за пять лет до 27,05 млрд руб. Рост в 1,55 раза, замедлившийся в 2019 году, и ещё до конца не отразившийся коронакризис на отчётности компании. В целом небольшой плюс в копилочку, при оценке компании. ➕

2️⃣ Долгосрочные обязательства компании снижаются год от года. Уменьшается валютный долг, уменьшается выплата купонов по облигациям 1 выпуска. Плюс ➕

3️⃣ Дебиторская задолженность колеблется вокруг значения 1,8 млрд💰. Это хорошо, так как компания умеет работать с должниками (мое умозаключение, тут может я неправ -поправьте). ➕

4️⃣Запасы у компании постепенно растут, что не очень хороший признак. Объем выпущенной продукции превышает спрос на неё. Минус ➖

5️⃣ Денежные средства на счетах компании растут и на конец 19 года составляли 2 млрд, что сопоставимо с ее капитализацией, и это несомненно плюс ➕

6️⃣ Краткосрочная задолженность (кредиты на оплату сырья, кредиты для пополнения оборотных средств, проценты к оплате, получение авансовых платежей) при росте производства и выручки остаётся на одном уровне. Плюс➕.

7️⃣Прибыль. Вообще правильно было бы смотреть чистую прибыль🧐. В 2019 она была 1,35 млрд за год. Но в данном случае хочу показать именно прибыль на акцию (EPS). За 19 год у $AMEZ EPS=3,07 руб при цене акции 4,9 руб. Если взять Северсталь, которая в 19 году имела EPS=136 р при цене акции 990, и посмотреть, сколько они платят дивидендов в процентах от EPS, то видим, что 85% всей прибыли получают акционеры🧍♂🧍🧍♀. Но это при цене акции 990 р. То есть где-то в районе 12 %.

❓Когда у Ашинского Метзавода завершится модернизация и будут погашены долги, если менеджмент решит выплачивать дивиденды💰, даже 25% от EPS дадут хороший доход. Однозначно ➕.

6 к 1, хороший знак для инвестиции, но все ли так хорошо у компании или есть подводные камни?

$AMEZ часть 3.🥄 Ложка дегтя в бочке меда🍯.

В это части сосредоточимся на недостатках, которые необходимо учитывать при инвестиционной оценке.

1️⃣ Самым большим недостатком компании является его валютный заем (в евро), полученный в 2012 в Чешском банке и потраченный к 2014. Сумма немного немало 114 млн. евро под 4,1%, дата погашения 30.12.2024. На время займа курс был 40 р за 1 евро. Поэтому когда в первом полугодии 2020 в МСФО отразилось, что долгосрочные обязательства не уменьшились — это потому что в евро долг уменьшился, а в рублях остался прежним. Кстати, если еврик не упадет (увеличится), то за целый год долгосрочные обязательства могут не измениться (вырасти), так как за на 30 июня 2020 (дата составления отчета) евро был 77 р, а сегодня 89 р🤦.

2️⃣ ❄️Замороженные реконструкция и модернизация листопрокатного цеха(с целью увеличения объемов производства на 50%), на которые и были взяты заемные средства. Пока не получается у менеджмента найти средств для возобновления данных мероприятий.

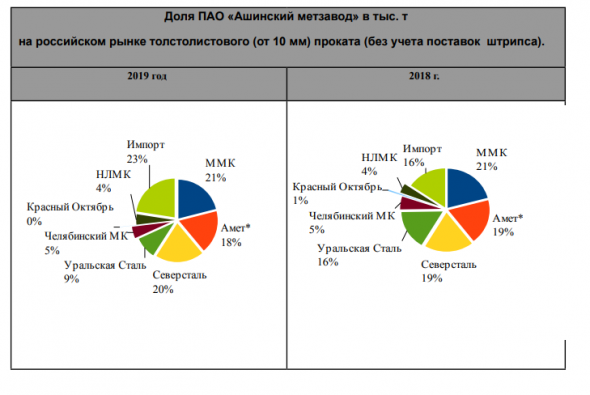

3️⃣ Более 80% выручки приносит реализация плоского проката, и доля на рынке у $AMEZ сокращается(см. табличку внизу), также вроде как у EVRAZв 2022 году планировался запуск производства похожей продукции, что может забрать какую-то долю рынка у $AMEZ.

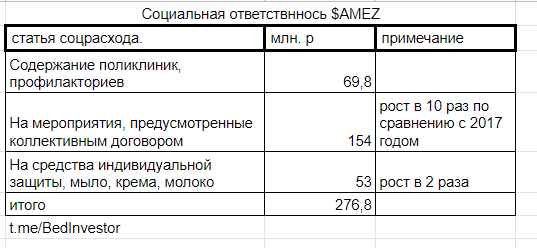

4️⃣ Высокая социальная ответственность, которую завод несет перед своими сотрудниками. В сумме за 2019 год потрачено 276 млн руб — основной рост показала статья расходов по коллективному договору. Табличка приложена ниже. Про данный пункт я говорю как акционер, в целом приятно, что главы компании заботятся о сотрудниках.

$AMEZ Часть 4. «Риск — благородное дело».👑

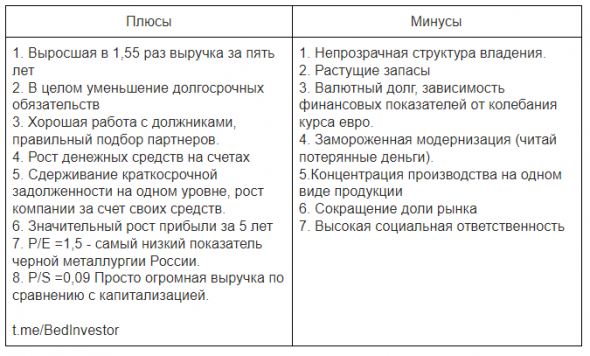

Завершить обзор мне хочется сводной таблицей, где собрал положительные и отрицательные моменты влияющие на инвестиционную привлекательность компании. По каждому пункту уже было написано ранее, за исключением P/e и P/s показателей.

Из таблицы видим, что очень привлекательная компания, судя по первым шести положительным пунктам, сильно недооценена рынком по показателям p/e и p/s. Однако взглянув на столбец отрицательных пунктов, видим причину этой недооценки. Инвесторы с большими деньгами, а точнее управляющие крупных фондов, только в редком случае пойдут на риски вложения средств в предприятия с подобным бэкграундом, по понятным причинам. А если нет большого инвестора, то нет большого спроса и котировки болтаются на низах (мое умозаключение, тут может я неправ -поправьте).

Однако, если вы помните, в первой части я упоминал дочернюю организацию ООО “Дата-форум”, так вот количество акций у данной компании начало расти с 2019 года. Какие планы вынашивает топ менеджмент завода относительно ее — мы можем только догадываться. Я предполагаю 2 варианта:

1. Собрать по-тихому (если покупать на дочернюю организацию не надо никого уведомлять) все акции и провести делистинг.

2. Собрать внушительный пакет по-тихому, и продать его стратегическому инвестору с целью завершить модернизацию, начатую в 2012 году.

И то и другое в конечном счете вскроется, но вот если во втором случае это положительно скажется для миноритарного акционера (очень), то в первом можно и пострадать. В общем, если существуют случаи, в которых говорят “кто не рискует, тот не пьет шампанское” 🍾- то это определенно тот случай.

*Водяные знаки на картинках — это чтобы их так просто с3,14здить не получилось. Никого не склоняю к тому, к чему в последнее время все друг друга склоняют.

Всем спасибо за прочтение, буду рад комментариям, идеям, а также fuckтам связанным с данным эмитентом. Всех благ!

- 25 сентября 2020, 04:44

- 25 сентября 2020, 09:00

теги блога Даниил Николаев

- AGRO

- AMEZ

- BELU

- Beluga Group

- FIVE

- mail.ru

- Mail.Ru Group

- MRKV

- NSVZ

- PIKK

- SELG

- X5 Retail Group

- yndx

- Акции

- анализ

- Ашинский МЗ

- Башнефть

- Белуга Групп

- бухучет

- ВТБ

- выкуп акций

- выручка

- Газпром

- Газпромнефть

- ГК Самолет

- дивиденды

- золото

- инвестиции

- ИНГРАД

- Инсайд на бирже

- Ипотека 2020

- конкурентное преимущество

- Лензолото

- лента

- ЛСР

- магнит ао

- Материнский капитал

- металлургия

- мобильный пост

- МРСК Волги

- МРСК Северо-Запада

- МСФО

- Налогообложение на рынке ценных бумаг

- Наука-Связь

- нефтянка

- Новатэк

- отчет 3 кв

- пик

- ПИК СЗ

- Роснефть + башнефть

- Россети

- Россия

- Росстат

- рост акций

- Русагро

- Рынок недвижимости

- Самолет

- Селигдар

- Совкомфлот

- СПГ

- сравнение

- сша

- Транснефть

- фантазии

- финанализ

- ФСК Россети

- Х5 Retail Group

- Центральный телеграф

- ЧМК

- Эталон ЛенСпецСМУ

- Яндекс