Блог им. investinipo

IPO лихорадка в 2020 году на фоне экономического кризиса

- 29 декабря 2020, 14:15

- |

На фоне потрясений в настоящем усилилась надежда на лучшее будущее и технологический прогресс. С другой стороны, благодаря активной фискальной политике в США и других развитых странах одним из центров экономики, в котором теплилась жизнь, стал финансовый сектор. И хотя он тоже пережил свои взлеты и падения, большую часть этого года на нем сохранялось позитивное настроение.

Не в последнюю очередь благодаря тому, что он стал проводником для компаний завтрашнего дня, которым удалось привлечь значительные средства на фондовом рынке с помощью IPO (Initial Public Offering) — это размещение акций частной (закрытой) компании на бирже. Большинство компаний, которые разместили свои акции на бирже в этом году, были технологическими и предлагали что-то необычное. Иными словами, были революционерами. Выбрав их, инвесторы и выразили свои надежды на лучшее завтра.

2020 год войдет в историю как рекордный по количеству IPO в США. Последний раз больше IPO проводили только в 1999 году (486).

Число IPO в США за последние 20 лет. Данные Stock Analysis

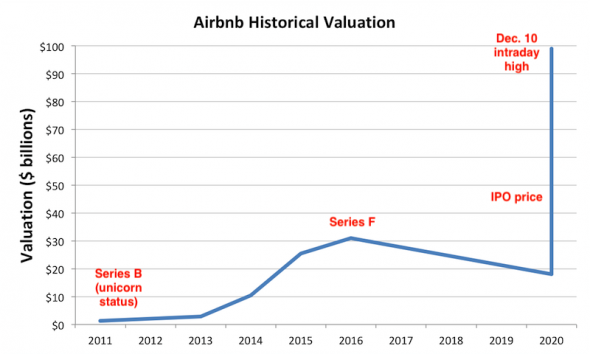

Да и интенсивность самих IPO была высокой. Так, в 2020 году в США прошли три крупнейших за всю историю IPO технологических компаний. Речь идет о Snowflake (сумма сборов на IPO — $3,36 млрд), Airbnb ($3,51 млрд) и DoorDash ($3,37 млн). В результате капитализация каждой из этих компаний составила от $55 до $100 млрд.

Наглядный график цены ABNB на IPO и после открытия торгов

Среди других крупнейших IPO в этом году можно вспомнить компанию по разработке ПО для анализа данных Palantir ($2,57 млрд), звукозаписывающую компанию Warner Music Group ($1,93 млрд) и ипотечную компанию Rocket Companies ($1,8 млрд).

Теперь следует подробно рассмотреть IPO — зачем это нужно компаниям, и почему эта процедура так привлекает инвесторам. Ведь на первый взгляд, проведение такого количества первичных размещений — абсурд, ведь для экономики 2020 год был тяжелым. На самом деле в этом есть четкая логика.

Зачем компании выходят на IPO

Для любой компании IPO — это способ получить финансирование для реализации планов по развитию. Это хорошая альтернатива кредитам. Деньги, собранные на IPO, не нужно возвращать: вместо возврата всей суммы банку и выплат процентов по кредитам компания расстается с долей в капитале в пользу сторонних инвесторов.

Преимуществами IPO для компании, помимо денежного притока, является переоценка бизнеса, повышение ликвидности своих акций, возможность использовать их для залога в банке, а также диверсификация состава инвесторов. Наконец, возможность для ключевых собственников «выйти в кэш».

Иногда IPO — это также способ покрыть слишком высокую кредитную задолженность. Конечно, подобная схема работает только в определенных ситуациях. Например, если это фармацевтическая компания, которой требуется много средств на разработку и выпуск препарата, но уже есть успешная история промежуточных клинических испытаний.

Так или иначе, но чтобы компания могла хотя бы задуматься об IPO, ей необходим работающий бизнес с выручкой или ее «железной» перспективой, конкурентные преимущества или уникальная идея продукта, а также чтобы эта компания была значимым игроком в своем сегменте или рынке. Короче говоря, чтобы ее акции вообще могли привлечь внимание, и чем больше, тем лучше.

Если компания отвечает базовым требованиям, она начинает подготовку к IPO. Для этого она может нанять в руководство компании специалистов, которые уже готовили к IPO другие компании. Это, кстати, служит «сигналом» о подготовке к IPO и для внешней публики. Также компания нанимает консультантов и андеррайтеров. Обычно андеррайтер — это финансовое учреждение, в частности банк, который уже провел множество размещений.

Андеррайтером должен выступать авторитетный и опытный участник финансового рынка, потому что андеррайтер не только консультирует компанию, но и служит основным посредником между ней и инвесторами, которые вкладывают в размещение свои деньги. Андеррайтеры получают очень неплохие комиссионные и бонусы за свою работу.

Когда компания готовит подробный документ о своей деятельности, финансовом состоянии и планах, и подает ее в рамках заявки на IPO на одобрение для регулятора. В каждой стране регулятор свой — в России это ЦБ, а в США Комиссия по ценным бумагам. Когда IPO одобрено, компания начинает поиск инвесторов — так называемое «дорожное шоу» (англ. road show), в рамках которого проводит встречи с крупными инвесторами — представителями специализированных фондов и компаний. Они же получают приоритетное право купить акции. Заявку на покупку акций собирает андеррайтер.

Перед IPO, компания совместно с андеррайтером и по результатам аудита определяет точную стоимость своего бизнеса — а, соответственно, и цену акций на IPO. Обычно она указывается в диапазоне. Если инвесторы очень хотят купить акции, они размещают заявки по верхней границе диапазона. Если спрос по максимальной установленной цене слишком велик, андеррайтер может даже немного повысить верхнюю границу.

Инвесторы готовы переплатить, поскольку покупка акций перспективной компании на IPO переплатой на самом деле не является. Если компания перспективная, и инвесторы уверены в востребованности ее акций на рынке, тогда они заработают большую прибыль, так как акции на IPO стоят дешевле всего. Кроме того, андеррайтер и эмитент акций зачастую намеренно занижают стоимость компании, чтобы создать ажиотаж вокруг «дешевых» акций.

Почему в IPO выгодно инвестировать

Если расчет на спрос работает, то буквально с первого дня торгов акций на бирже их цена может вырасти на порядок — это уже сулит инвесторам большую прибыль. Для участников IPO главное, чтобы цена акций держалась на прибыльном для них уровне в течение локап-периода — это время, в течение которого акции, купленные на IPO, нельзя продавать. Локап-период необходим, чтобы инвесторы не бросились сразу реализовать прибыль в первый же день торгов.

Таким образом, главное преимущество IPO — это возможность получить быструю прибыль намного выше рынка. И это преимущество перекрывает все риски.

Вот лишь несколько примеров IPO 2020 года, в результате которых цена акций «взлетела» еще в самом начале биржевых торгов.

1. Duck Creek Technologies (DCT). Цена на IPO — $27, стоимость на открытии — $42 (+55%).

2. CureVac (CVAC). Цена на IPO — $16, цена на открытии — $44 (+175%).

3. BigCommerce (BIGC). Цена на IPO — $24, стоимость на открытии — $68 (+183%).

4. Vertex Pharmaceuticals (VRTX). Цена на IPO — $19, стоимость на открытии — $26,5 (+34%).

5. Jamf (JAMF). Цена на IPO — $26, стоимость на открытии — $46 (+77%).

6. Ncino (NCNO). Цена на IPO — $31, стоимость на открытии — $71 (+129%).

7. Berkeley Group Holdings (BKG). Цена на IPO — $22, стоимость на открытии — $51 (+132%).

8. Pandion (PAND). Цена на IPO — $18, стоимость на открытии — $27 (+50%).

9. Lemonade (LMND). Цена на IPO — $29, стоимость на открытии — $50 (+72%).

10. ZoomInfo (ZI). Цена на IPO — $21, стоимость на открытии — $40 (+90%).

Эти цифры лучшего всего показывают главное и самое важное преимущество, которое привлекает все больше инвесторов.

Как инвестировать в американские IPO из России

Вопрос о том, как инвестировать в IPO, будет ожидаемым после таких цифр доходности. Проблема в том, что до недавнего времени IPO были доступны только самым крупным инвесторам, которые «снимали все сливки». В США для прямого участия в IPO понадобится статус аккредитованного инвестора и сотни тысяч долларов.

Однако с развитием отрасли финансовых технологий появилось все больше посредников — цифровых сервисов, которые дают доступ к инвестициям в IPO. При такой схеме требования к каждому отдельному пользователю уже гораздо мягче. За рубежом среди таких сервисов можно выделить EquityZen, IB и другие, в России — околобанковские брокеры. Хотя нужно понимать, что, если для доступа к IPO на Мосбирже российской компании необходима лицензия ЦБ, то для участия в иностранных размещениях никаких лицензий не предусмотрено.

Так как выстроить цифровой сервис для инвестиций именно в иностранные размещения сложнее, чем в отечественные, в России такой сервис предлагают всего несколько компаний. Одна из таких компаний — United Traders, которая развивает специальную платформу для инвестиций.

Не только честный, но и качественный обзор UT от Рами

От конкурентов United Traders отличает демократичный подход. Главным принципом этого подхода являются минимальные требования по размеру инвестиций — заявки можно отправлять в размере минимум одной акции, то есть $10-50. United Traders собирает заявки от пользователей в одну и отправляет ее в IPO. Акции компания делает на своем балансе, но каждому инвестору выплачивает его прибыль в соответствии с инвестиционным контрактом.

Все инвестиции и управление ими осуществляет сам инвестор: в личном кабинете представлен необходимый функционал и статистика инвестиций, за которой можно следить.

Вместе с тем, United Traders предупреждает каждого клиента, что компания размещает на своей платформе только самые перспективные IPO. По правилам распределения акций (аллокации), при превышении объема заявок над количеством доступных акций каждый отдельный инвестор получает пропорционально меньше. Компания рекомендует отправлять заявку, эквивалентную цене хотя бы 5 акций — тогда высока вероятность получить одну (остальная часть заявки просто вернется обратно на счет). Лучше отправлять заявку на 10-20 акций сразу, или где-то $500.

Чтобы зарегистрироваться на платформе, достаточно электронной почты. Для начала инвестиций необходимо пополнить пользовательский счет. United Traders также рекомендует настроить двухфакторную аутентификацию и предоставить дополнительную информацию о себе в сервисе UT Passport. Вскоре идентификация пользователей станет обязательной, так как компания должна соответствовать новым требованиям финансового законодательства.

Крупнейшие IPO в мире

Продажи акций на IPO могут достигать поистине впечатляющих масштабов. Представим рейтинг крупнейших размещений в истории. Любопытная деталь: несмотря на то, что крупнейшим рынком IPO являются Соединенные Штаты, крупнейшие размещения произошли за их пределами.

Saudi Aramco

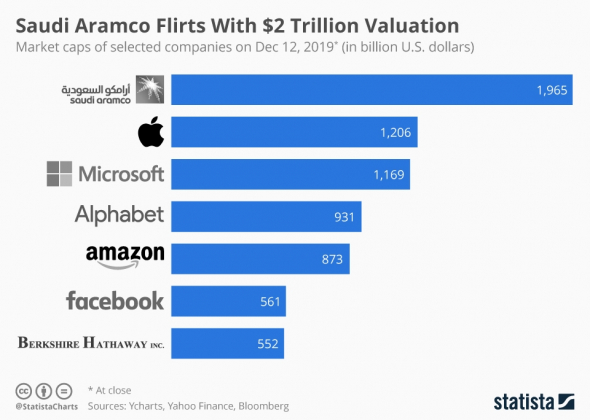

Государственная нефтяная компания Саудовской Аравии стала публичной в конце 2019 года. Хотя, нужно понимать, что на IPO было реализовано всего 1,5% акций Saudi Aramco. Основная часть акций была размещена на Саудовской фондовой бирже. К январю 2020 года, с учетом дополнительного опциона, было продано акций более чем на $29 млрд. Saudi Aramco получила капитализацию в $1,7 трлн, став дороже Google и Apple. По сути, самой дорогой компанией в мире.

Арабская нефтяная компания побила всех крупнейших гигантов США по капитализации. Данные Statista на декабрь 2019.

Alibaba Group

Второе место в рейтинг крупнейших IPO принадлежит компании из Китая. Оператор самого популярного цифрового маркетплейса в Китае и даже за его пределами провел размещение в 2014 году. Тогда Alibaba Group удалось «поднять» $25 млрд — этот рекорд держался несколько лет, пока его не побила Saudi Aramco.

Industrial and Commercial Bank of China (ICBC)

Еще одна китайская компания — один из четырех крупнейших банков Поднебесной провел первое публичное предложение еще в 2006 году. Тогда банк разместил 12% своих акций на Гонконгской бирже, а 6% — на Шанхайской. Всего за проданные акции ICBC удалось выручить примерно $22 млрд. Около 8 лет это IPO было крупнейшим в истории.

AIA Group

Страховая и финансовая компания из Гонконга, которая активно представлена в Юго-Восточной Азии. В 2010 году о планах по ее покупке за $35 млрд объявила британская финансовая компания Prudential PLC. Однако сделка не состоялась, и в том же году AIA Group провела первичное публичное размещение акций на Гонконгской бирже, в ходе которого привлекла средств в размере почти $22 млрд.

Visa

Замыкает пятерку самых больших размещений в мире IPO американской компании. Главная платежная система мира, Visa, вышла на биржу в 2008 году. У каждого хотя бы раз в жизни была банковская карта стандарта Visa. Вокруг этого IPO был большой ажиотаж, компании удалось продать около 406 млн акций по цене $44, что выше обозначенного до размещения ценового диапазона. В IPO Visa участвовали крупнейшие банки США. В итоге Visa удалось привлечь почти $20 млрд.

Крупнейшие IPO в России

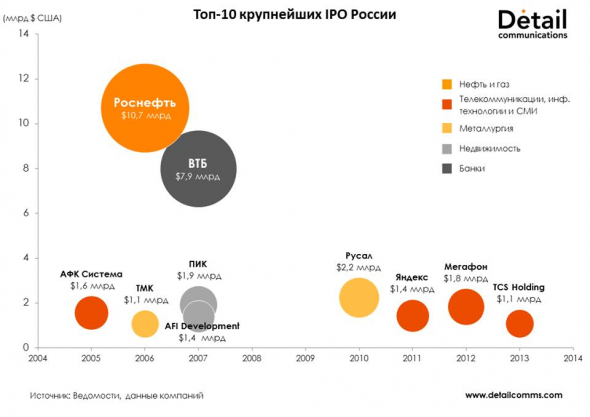

Рынок IPO в России намного менее прибыльный, чем в США, поэтому в американских IPO участвовать намного выгоднее. И все же российский бизнес тоже может похвастаться громкими IPO. Стоит отметить, что самые большие IPO принадлежат государственным компаниям.

Так, крупнейшим IPO в истории России считается размещение акций компании «Роснефть». Оно произошло в 2006 году. Годом позднее за «Роснефтью» последовал банк «ВТБ». Эти размещения также называют «народными», так как в них активно участвовали десятки тысяч индивидуальных инвесторов. Но нельзя сказать, что эти IPO сложились очень удачно. Например, акции «ВТБ» после начала торгов на бирже просели в цене и еще долго не приносили прибыль.

Сравнение IPO «Роснефти» и «ВТБ» с остальными. С 2014 года ситуация почти не изменилась.

Следующее по величине IPO совершила известная компания «Русал». В ходе размещения в начале 2010 года ее оценили более чем в $21 млрд, а всего инвесторам было продано акций на $2,2 млрд. IPO прошло на Гонконгской бирже. Примечательно, что к 2018 году акции «Русала» подешевели почти 8 раз, не в последнюю очередь из-за персональных санкций со стороны США в отношении владельца компании, Олега Дерипаски. Следует отметить, что в 2017 году около $1,5 млрд, тоже в ходе IPO, привлекла холдинговая компания активов Дерипаски (в том числе «Русала») под названием En+.

Следом за «Русалом» идет строительная компания «Группа ПИК». Один из главных застройщиков России разместил часть своих акций на бирже в июне 2007 года, получив средства в объеме $1,9 млрд. Замыкает пятерку лидеров «Мегафон» — размер его IPO на LSE составил $1,8 млрд.

Самые ожидаемые IPO 2021 года: прогнозы и календарь

Заранее определить, когда и какая компания выйдет на IPO, невозможно, а компания не раскрывает такие планы. Однако эксперты все же могут прогнозировать это событие по косвенным признакам — например, найм топ-менеджера, который уже управлял другой компанией в ходе IPO, увеличение стоимости бизнеса, консолидация активов и другие. Сведения о возможных IPO публикуются в специальных календарях, которые можно найти в интернете. Например, один календарь IPO размещен на сайте United Traders. Ниже — о некоторых ожидаемых IPO 2021 года.

Ant Group

Эта компания — фактически финтех-подразделение уже упомянутой Alibaba Group. Главным активом Ant Group является платежное приложение Alipay, среди пользователей которго — более 1 млрд человек и 80 млн компаний. Ant Group хотела провести IPO в ноябре этого года. Планы были «наполеоновские»: привлечь путем размещения на Гонконгской и Шанхайской биржах более $34 млрд при общей оценке компании в $200 млрд. Однако накануне IPO власти КНР приостановили ход размещения. Возможно, Ant Group все же удастся провести размещение в следующем году.

Chime

Ведущий «цифровой» банк, аналог «Тинькоффа» в Соединенных Штатах: у него нет отделений, а все услуги клиенты получают через мобильное приложение. Банк работает по необычной модели: вместо того, чтобы зарабатывать на комиссиях и платных услугах, Chime получает «награду» от Visa при каждом платеже картой. По сути, платежная система возвращает Chime комиссию, уплаченную за эквайринг торговой точкой. Цифровые банки — это тренд, так как преимуществом цифровых банков является возможность покрытия финансовыми услугами тех, кто раньше по тем или иным причинам был их лишен. По прогнозам, общий размер рынка цифровых банков достигнет $1,6 трлн к 2027 году.

Udemy

Компания, управляющая онлайн-платформой для образования, которой пользовались очень многие. На платформе размещены десятки тысяч курсов по самым разным направлениям и специальностям. «Звездный час» Udemy настал в 2020 году, когда люди по всему миру оказались в самоизоляции и начали самообразовываться. C февраля по март запись на курсы увеличилась более чем на 400%. В итоге уже во втором квартале доходы компании вдвое превысили показатель аналогичного периода 2019 года. Онлайн-образование однозначно останется трендом и в следующем году, а Udemy — лидером этой отрасли.

Impossible Foods

Эта компания, основанная еще в 2011 году — лидер еще одной отрасли будущего, а именно искусственного мяса, сыров и других продуктов питания. Основатель компании сам создал первую формулу в лаборатории. Мясо Impossible Foods производится из натуральных ингредиентов неживотного происхождения (овощи, зерно и т.п.). Цель Impossible Foods — борьба с животноводством индустрией, которая наносит планете вред и потребляет множество ресурсов (земля, пресная вода и т.п.). Заменители мяса и молочных продуктов от Impossible Foods поставляются уже в тысячи магазинов в США и за рубежом. По оценкам аналитиков, всего искусственное мясо может занять 10% на мировом рынке мяса — это доля около $150 млрд. Кстати, рекомендуем посмотреть короткий фильмоб истории компании.

SpaceX

Компания, которая не нуждается в представлении, поскольку стала живой легендой. Удивительно, но 2020 году оказался удачным не только для цифровой экономики, но и для космической отрасли. Главным прорывом года стала SpaceX: компания впервые за многие годы возобновила пилотируемые полеты в космос с территории США. Первый такой полет к МКС с участием двух космонавтов на борту успешно состоялся летом. Важным конкурентным преимуществом SpaceX является наличие многоразового ракеты-носителя, который с помощью удаленного управления и автопилота возвращается на Землю после запуска. Это решение позволит сделать полеты в космос намного дешевле, чем раньше.

Еще в январе стоимость компании после очередного раунда финансирования оценивалась в $46 млрд, но после многочисленных успехов к декабрю компания планирует привлечь новые инвестиции уже по оценке $92 млрд. Если это удастся, то она может стать одной из самых дорогих частных компаний в мире — а после IPO капитализация может вырасти еще более существенно.

Хотя эти компании еще непубличные, инвестиции во все из них также доступны на платформе United Traders. Так что это возможность вложиться в акции по невысокой цене сейчас и получить высокий доход, когда эти компании выйдут на IPO.

Это, друзья мои, глобальное наепалово… бесплатные баксы в обмен на активы… когда-нибудь об этом напишут книги.