SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. ruh666

ETF и пассивное инвестирование сильно исказили оценки S&P 500 - результаты исследования

- 19 января 2021, 12:02

- |

Ученые начинают приходить к выводу, о котором мы говорили в течение многих лет: приток ETF и пассивное инвестирование на сегодняшнем рынке может быть большей проблемой, чем кажется. Многие люди в настоящее время считают, что наиболее крупные компании находятся в пузыре и что в 2021 году стоит поискать компании малой капитализации. Новое исследование подтверждает это утверждение. Фактически, пассивные потоки в S&P 500 «непропорционально взвинтили цены его крупнейших участников, открывая путь небольшим компаниям, участвующим в эталонном тестировании, в конечном итоге превзойти их», — говорится в новом отчете BNN.

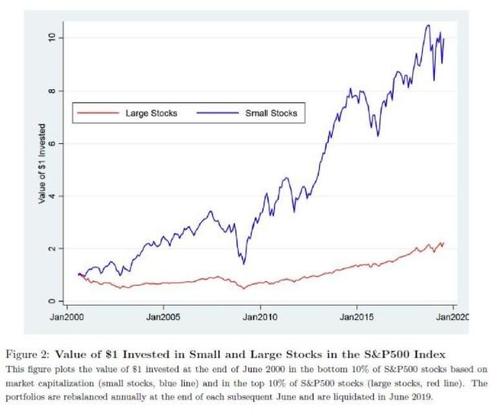

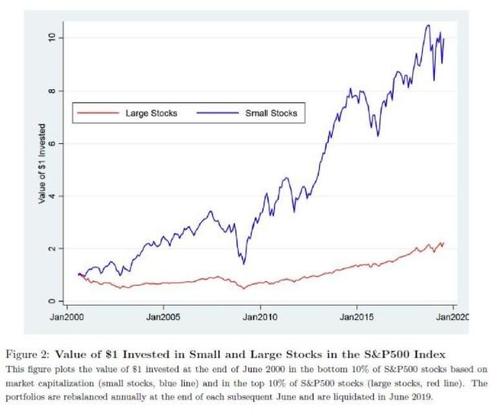

В отчете, цитируемом командой из Университета штата Мичиган, Лондонской школы экономики и Калифорнийского университета в Ирвине, были проанализированы данные за период с 2000 по 2019 год. Авторы этого отчета — Хао Цзян, Димитри Ваянос и Лу Чжэн. Был сделан вывод, что более мелкие члены S&P 500 становятся слишком дешевыми по сравнению с более крупными именами. «Потоки в фонды, отслеживающие индекс S&P 500, непропорционально повышают цены на акции с большой капитализацией в индексе по сравнению с ценами на небольшие акции индекса. Эти потоки предсказывают высокую будущую доходность портфеля индексов «малый минус большой»», — говорится в документе.

Исследование показало, что «торговцы шумом» (пассивные инвесторы) «имеют тенденцию повышать цены на модные крупные компании, когда они входят в S&P 500». Это заставляет эти компании иметь более высокий вес, что создает самореализующееся пророчество, когда на рынок выходят новые пассивные трейдеры. В документе отмечается: «Когда цены искажаются, веса индексов, взвешенных по стоимости, смещены, и потоки в индексные фонды усугубляют искажения». Это, очевидно, означает, что при возврате к среднему значению акции с меньшей капитализацией будут иметь лучшие результаты. Исследование утверждает, что индекс S&P 500 в конечном итоге нормализуется. Фактически, это говорит о том, что портфель, который открывает длинные позиции для самых маленьких компаний в S&P, в то время как короткие для более крупных, может приносить в среднем 10% годовых.

Исследование показало, что «торговцы шумом» (пассивные инвесторы) «имеют тенденцию повышать цены на модные крупные компании, когда они входят в S&P 500». Это заставляет эти компании иметь более высокий вес, что создает самореализующееся пророчество, когда на рынок выходят новые пассивные трейдеры. В документе отмечается: «Когда цены искажаются, веса индексов, взвешенных по стоимости, смещены, и потоки в индексные фонды усугубляют искажения». Это, очевидно, означает, что при возврате к среднему значению акции с меньшей капитализацией будут иметь лучшие результаты. Исследование утверждает, что индекс S&P 500 в конечном итоге нормализуется. Фактически, это говорит о том, что портфель, который открывает длинные позиции для самых маленьких компаний в S&P, в то время как короткие для более крупных, может приносить в среднем 10% годовых.

«Если связанные с индексами ценовые искажения со временем станут более значительными, они могут повысить прибыльность активных инвестиционных стратегий, которые используют эти искажения, и в конечном итоге замедлить переход к пассивному инвестированию», — заключает статья.

перевод отсюда

Вот почему Биткойн «отклонил» отметку в 42 000 долларов

Руководство по крипто-трейдингу: 5 простых стратегий, чтобы не упустить новую возможность

Теперь настольную книгу волновиков «Волновой принцип Эллиотта» можно найти в бесплатном доступе здесь

И не забывайте подписываться на мой телеграм-канал и YouTube-канал

Бесплатное руководство «Как найти возможности для торговли с высокой вероятностью с помощью скользящих средних»

Если находите статью интересной, ставьте плюсики и добавляйте в избранное.

В отчете, цитируемом командой из Университета штата Мичиган, Лондонской школы экономики и Калифорнийского университета в Ирвине, были проанализированы данные за период с 2000 по 2019 год. Авторы этого отчета — Хао Цзян, Димитри Ваянос и Лу Чжэн. Был сделан вывод, что более мелкие члены S&P 500 становятся слишком дешевыми по сравнению с более крупными именами. «Потоки в фонды, отслеживающие индекс S&P 500, непропорционально повышают цены на акции с большой капитализацией в индексе по сравнению с ценами на небольшие акции индекса. Эти потоки предсказывают высокую будущую доходность портфеля индексов «малый минус большой»», — говорится в документе.

Исследование показало, что «торговцы шумом» (пассивные инвесторы) «имеют тенденцию повышать цены на модные крупные компании, когда они входят в S&P 500». Это заставляет эти компании иметь более высокий вес, что создает самореализующееся пророчество, когда на рынок выходят новые пассивные трейдеры. В документе отмечается: «Когда цены искажаются, веса индексов, взвешенных по стоимости, смещены, и потоки в индексные фонды усугубляют искажения». Это, очевидно, означает, что при возврате к среднему значению акции с меньшей капитализацией будут иметь лучшие результаты. Исследование утверждает, что индекс S&P 500 в конечном итоге нормализуется. Фактически, это говорит о том, что портфель, который открывает длинные позиции для самых маленьких компаний в S&P, в то время как короткие для более крупных, может приносить в среднем 10% годовых.

Исследование показало, что «торговцы шумом» (пассивные инвесторы) «имеют тенденцию повышать цены на модные крупные компании, когда они входят в S&P 500». Это заставляет эти компании иметь более высокий вес, что создает самореализующееся пророчество, когда на рынок выходят новые пассивные трейдеры. В документе отмечается: «Когда цены искажаются, веса индексов, взвешенных по стоимости, смещены, и потоки в индексные фонды усугубляют искажения». Это, очевидно, означает, что при возврате к среднему значению акции с меньшей капитализацией будут иметь лучшие результаты. Исследование утверждает, что индекс S&P 500 в конечном итоге нормализуется. Фактически, это говорит о том, что портфель, который открывает длинные позиции для самых маленьких компаний в S&P, в то время как короткие для более крупных, может приносить в среднем 10% годовых.«Если связанные с индексами ценовые искажения со временем станут более значительными, они могут повысить прибыльность активных инвестиционных стратегий, которые используют эти искажения, и в конечном итоге замедлить переход к пассивному инвестированию», — заключает статья.

перевод отсюда

Вот почему Биткойн «отклонил» отметку в 42 000 долларов

Руководство по крипто-трейдингу: 5 простых стратегий, чтобы не упустить новую возможность

Теперь настольную книгу волновиков «Волновой принцип Эллиотта» можно найти в бесплатном доступе здесь

И не забывайте подписываться на мой телеграм-канал и YouTube-канал

Бесплатное руководство «Как найти возможности для торговли с высокой вероятностью с помощью скользящих средних»

Если находите статью интересной, ставьте плюсики и добавляйте в избранное.

теги блога RUH666

- bitcoin

- brent

- Dow Jones

- etf

- gold

- light sweet

- Nasdaq

- qe

- S&P500 фьючерс

- WTI

- Австрийская экономическая школа

- акции

- АЭШ

- Байден

- банки

- биткоин

- Биткойн

- валюта

- война

- война с украиной

- волатильность

- Волновая разметка

- волновая теория Эллиотта

- Волны Эллиотта

- выборы

- госдолг

- государство

- Демура

- деньги

- дефляция

- долг

- доллар

- Доллар рубль

- евро

- европа

- ЕС

- ЕЦБ

- золото

- инвестирование

- Инвестиции в недвижимость

- индекс S&P

- индекс ММВБ

- индекс РТС

- инфляция

- Итоги недели

- йена

- карантин

- Китай

- ковидобесие

- количественное смягчение

- коронавирус

- коронаистерия

- кредит

- кризис

- криптовалюта

- либертарианство

- медицина

- навальный

- налоги

- недвижимость

- нефть

- облигации

- обучение

- ОФЗ

- оффтоп

- прогноз

- процентная ставка

- процентные ставки

- пузырь

- путин

- россия

- рубль

- рюхизм

- санкции

- сентимент

- серебро

- социальные настроения

- социономика

- ставка фрс

- Степан Демура

- США

- сырьевые товары

- сырьё

- технический анализ

- товарные фьючерсы

- торговая война

- Трамп

- трейдинг

- украина

- фибоначчи

- фондовый рынок

- форекс

- ФРС

- фьючерс на индекс S&P

- ЦБ РФ

- центральный банк

- экономика

- экономика США

- эллиотт

- юмор

1) ETF пока особо не влияет на ценообразование рынка, доля растет но до хеджфондов еще далеко

2) Если есть неэффективности рынка, то это же отлично для трейдеров и спекулянтов. Есть пласт для беты…