Блог им. mozg

ЗПИФ "ФПР" простой и быстрый способ вляпаться в IPO, пока музыка еще играет

- 09 февраля 2021, 16:04

- |

Итак, обзор Фонда Первичных Размещений от Фридом Финанс УК Восток-Запад

Баян про пузырь IPO

В 2020г произошел небывалый всплеск первичных размещений, еще бы, всем хочется обкешить свой стартап пока столько горячих денег летит с вертолета.

И это ничего, что более 80% этих стартапов — убыточны, и эта доля является самой большой за время наблюдения (с 1980 года):

Скажем спасибо профессору Джею Риттеру за исследование.

Чистый пузырь. Но ведь у каждого есть знакомый, небывало разбогатевший на этом? Чувство упущенной выгоды не оставляет нас в покое и лезем разбираться, как же нам тоже откусить кусок пирога, пока он не протух.

Прямое участие в IPO

— сразу отметаем, для этого надо много денег, секса с брокерами, среди которых всякие уточки без брокерской лицензии, куча условий для повышения аллокации с 0,5 до 0,6% и аналитика. Сложно, не годится.Участвуем через ЗПИФ «ФПР»

Стратегия простая: фонд инвестирует во все доступные брокеру Freedom Finance IPO, размещая в каждое по 10% от капитала. В зависимости от аллокации, какая то часть средств высвобождается и идет в следующие размещения. Все свободные денежные средства размещаются в высоколиквидные ОФЗ.Такой подход исключает влияние управляющего на формирование портфеля, но усредняет доходность к средней доходности всех IPO за последние 3 месяца. Частично отбор выполняет сам брокер, так как он дает доступ не ко всем размещением, это и является единственным фильтром при выборе бумаг в портфель.

Через 93 дня после размещения, бумаги продаются фондом, независимо от изменения цены акций. Состав фонда каждый 3 месяца полностью обновляется! Стратегия правильная — если бумага полетела после размещения — надо ее скидывать на хайпе, повышая оборачиваемость средств.

Если доля одной акции превысила порог 13%, то часть акций продается досрочно, снижая долю до 13%. Этот порог динамически изменяемый, на данный момент прописаны такие условия:

- с 1 января 2021 года — 12% СЧА,

- с 1 июля 2021 года — 11% СЧА,

- с 1 января 2022 года — 10% СЧА

Комиссии фонда

- Вознаграждение УК — 1%

- Вознаграждение депозитарию и др. — 2% с учетом НДС

- Прочие расходы — 1% с учетом НДС

СЧА на сегоднящний день - 321 902 069,55 USD, а значит фонд с депозитарием на пару зарабатывают ~13 млн$ в год. Вот это я понимаю, хороший старт :)

Какие плюсы?

Аллокация

Фонд получает значительно более высокую аллокацию (процент удовлетворения заявки) по сравнению с инвестициями напрямую в IPO. Особоенно это заметно, если Ваш капитал небольшой и у Вас нет возможности «прокачивать» свой счет, повышая аллокацию.

Комиссии

При участии напрямую, Вы платите брокеру 3-5% за одну заявку, и если, повторяя стратегию фонда, продаете свои бумаги сразу по истечении 3 месяцев, то из за большого числа заявок, годовые комиссии составят 12-20% от проинвестированных средств. Фонд же берет ~4% в год от СЧА, и в эту сумму включены все внутренние расходы на совершение сделок.

Время

Огромная экономия времени, которая оправдана в случае, если Вы просто хотите поучаствовать в «IPO-лихорадке» на небольшую часть портфеля

Налоги и вычеты

Фонд не платит НДФЛ с продажи активов. Инвестор в фонд платит налог только при продаже фонда, как и в случае с обычной акцией или любым другим фондом, ETF.

При этом как и на любой торгуемый на организованном рынке фонд, действуют все льготы — льгота на долгосрочное владение (ЛДВ) за удержание фонда более 3х лет, или вычеты по ИИС (фонд можно покупать на ИИС счете). Надеюсь никто не собирается держать это 3 года ради ЛДВ?))

Доступность

Фонд можно купить через любого российского брокера, что значительно проще, чем самостоятельное участие в IPO через ограниченное число брокеров.

Порог входа на порядок ниже, чем при самостоятельном участии. На данный момент 1 лот ЗПИФа стоит ~3000р, в то время как самостоятельное участие требует капитала тысячи или десятки тысяч долларов.

Валюта

Активы внутри фонда и сам фонд номинированы в USD, хотя торгуется фонд в рублях. Это защищает инвестора от девальвации национальной валюты.

Диверсификация

Участие сразу во всех доступных IPO

Минусы

Переплата на вторичном рынке

Расхождение биржевой, рыночной цены с ценой активов внутри фонда. Это может быть как премия (переплата) к активам фонда, так и дисконт (недооценка). Сейчас, пока спрос ажиотажный — фонд торгуется с премией 10-20% к цене активов. Теоретически расхождение рыночной цены с расчетной должен устранять маркетмейкер, он собственно на этом и зарабатывает, но ввиду специфики активов внутри фонда, его возможности, как я понимаю, ограничены, или же маркет мейкер хочет больше зарабатывать на этой премии, не стараясь сужать спрэд, пока спрос высокий.

Очень размытая инвестиционная декларацияЕсли прочитать правила фонда, то может насторожить крайне широкий список инструментов, в которые фонд может инвестировать средства пайщиков.

Среди них:

- Фьючерсы и опционы

- паи (акции) иностранных инвестиционных фондов

- акции и депозитарные расписки российских ииностранных акционерных обществ

- долговые инструменты (ОФЗ, муни, корпораты, иностранные бонды, ипотечные сертификаты)

- Обезличенные металлические счета (требования к кредитной организации выплатить денежный эквивалент драгоценных металлов по текущему курсу)

- права требования из договоров, заключенных для целей доверительного управления в отношении всех указанных активов — как раз похоже на договор связанный с участием в IPO и так далее.

Правила описаны очень сложно и рядовому инвестору сложно, прочитав их, убедиться, что фонд ограничен в своих правах только инвестициями в декларируемые IPO. Возможно, это вынужденная мера, чтобы подобные инвестиции в IPO было возможным упаковать в ЗПИФ с соблюдением законодательства и требований регулятора, но все же надо иметь что свобода распоряжаться средствами пайщиков у УК максимальная.

Риск контрагентаВсе «акции» купленные на IPO через Фридом Финанс — на самом деле не акции, а форвардные контракты — обязательства брокера поставить акции по окончанию лока-ап периода. Если в течение этого периода брокер окажется неплатежеспособен, клиент несет риск потери активов, в отличие от обычных акций, покупаемых на организованном рынке, и записанных в депозитарии.

Так как фонд вообще не держит бумаги дольше лок-ап периода, то по факту в составе фонда всегда находятся только форвардные контракты, и имущество такого фонда полностью разделяет риск банкротства брокера.

Как определить премию и недооценку

Для этого нужно знать расчетную цену пая на текущий момент — стоимость всех активов фонда, деленное на количество выданных паев. С отставанием эта информация публикуется на сайте УК, в разделе раскрытия информации. Можно сравнить ее с текущей рыночной ценой на бирже самостоятельно.

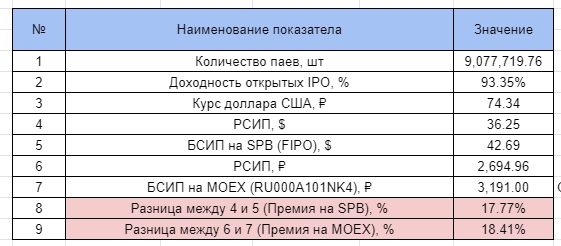

В реальном времени, эту разницу пытаются посчитать энтузиасты фонда, создав вот такую таблицу, в которой примерно подсчитывается текущая расчетная цена в рублях и долларах, и сравнивается с биржевой ценой. Как итог — можно примерно видеть премию/дисконт перед принятием решения о покупке.

Премия рыночной цены пая к стоимости активов на данный момент — около 18%

Полагаю что при переходе рынка IPO к депрессии, будет наблюдаться обратная ситуация — дисконт, таким образом, желающие «выскочить» на падении, будут продавать паи дешевле стоимости активов фонда.

Как купить?

У любого брокера, кроме… Тинькова. У «желтых» свой взгляд на список разрешенных к торгам бумаг. Ну и свой конкурирующий фонд как то надо продвигать, хоть он и «не оч» :-(Тикеры:

- ЗПИФ ФПР или FPR для покупке на мосбирже

- FIPO, для покупки в долларах на СПБ

- или ISIN: RU000A101NK4

Так же можно участвовать напрямую в допэмиссии паев фонда, таким образом можно не платить премию в 5-20% покупая паи на вторичном рынке, но это вариант для зануд.

Сравнение с другими фондами ETF на IPO

Все мы знаем что наши российские ETF и ПИФы — фуфло, а вот на западе — все лучше и надежнее. Но...Все остальные фонды и ETF предлагающих участие в IPO, в отличие от ЗПИФ ФПР, на самом деле не предлагают участие в первичном размещении, а покупают акции уже после размещения на вторичном рынке (по цене выше или ниже цены размещения), и в этом состоит их главный недостаток — они не являются прямым аналогом самостоятельным инвестициям в IPO.

Посмотрим основные ETF на IPO, которые доступны к покупке.

- покупает акции на 6-й торговый день после IPO, а продает на 1000-й день,

- ручной отбор акций по заданным фильтрам

- акции взвешены по капитализации

- покупает акции на 6-й торговый день или после публикации первого квартального отчета; продает через 2 года,

- акции взвешены по капитализации

- покупает после окончания Lock Up периода и удерживает до момента включения в индексы: S&P 500, Russel 1000 или NASDAQ-100 или по истечению 2х лет

Как видим из особенностей работы фондов, они не являются конкурентами рассматриваемому фонду от Фридом Финанс. Есть еще ряд подобных ETF, отличающихся только географией, и суть у них та же.

Но всех их объединяет одно:

Вся IPO-магия произошла в последний год! 15 лет до этого старейший фонд лишь слегка обыгрывал S&P500. Многие обратили внимание на IPO уже после того как безумный рост состоялся. Продолжится ли он в будущем? Большой вопрос.

Мое мнение

Удивительно, но это единственный и лучший способ в мире поучаствовать в МММ IPO-лихорадке в максимально пассивном режиме. У фонда есть и плюсы и минусы, но ввиду отсутствия альтернатив и больших ограничений у самостоятельного участия, он является единственным выбором. Для себя я вижу смысл участвовать только спекулятивно, на короткое время и не рассматривать данный фонд к покупке в пенсионный долгосрочный портфель.

Сам я участвую на незначительную для портфеля сумму, я это называю «гомеопатическая покупка». Вроде и не рискуешь основным портфелем — но немного хайпа все равно ловишь и перестаешь сожалеть об упущенной возможности.

Мой результат инвестирования в фонд ФПР — over 300% годовых, скриншот из сервиса intelinvest. Стратегия исключительно студенческая — сунул — вовремя вынул.

В заключении, хочу привести цитату из книги Говарда Макса «О самом важном» рассказывающую о пузыре доткомов, и как никогда хорошо описывающую то, что происходит сейчас.

«Первоначальные публичные размещения технологических акций приводили к тому, что в день выхода на биржу акции дорожали на десятки, порой даже на сотни процентов. Конечно, они выглядели очень привлекательно. Первичное публичное размещение стало настоящей манией.

С точки зрения психологии особенно поразительно именно то, что происходило с первичными размещениями. Все выглядело примерно так: ваш сосед по офису рассказывает, что участвует в каком-нибудь IPO. Вы спрашиваете, чем занимается эта компания. Он отвечает, что не знает, но его брокер сказал, что в день выпуска цена этих акций удвоится. Вы говорите, что это смешно. Через неделю он рассказывает, что стоимость не удвоилась – она утроилась! И он по-прежнему не знает, чем эти люди занимаются. Еще немного – и устоять уже трудно. Вы понимаете, что все это бессмысленно, но надо же что-то делать, чтобы не выглядеть глупцом. Поэтому вы инвестируете в несколько сотен акций в следующем IPO, представляя яркий пример капитуляции, а костер разгорается сильнее от притока таких же, как вы, новообращенных»

Стоит подумать лишний раз, почему Вас так привлекают IPO, нужно ли оно Вам, и готовы ли Вы оказаться тем, кому не хватит стула в детской игре, когда музыка закончит играть?

===============

Полная версия обзора — на сайте buythedip.ru

Если кому интересно, тоже самое, что и мне — велкам в Телеграм-канал.

теги блога Алексей [buythedip]

- 3ндфл

- Alibaba

- asset allocation

- etf

- finex

- Finex ETF

- FinEx Rus Eurobonds ETF FXRU

- fxmm

- fxru

- Geist

- ib

- interactive brokers

- ipo

- REIT

- TAL Education Group

- tencent

- адр

- акции

- альфа банк

- Альфа капитал

- Альфа-Банк

- банк

- бкс

- бпиф

- брокер

- брокеры

- вклад

- внж

- вопрос

- Газпром

- гдр

- деньги

- диверсификация

- дивиденды

- Доллар рубль

- доходность

- здоровье

- ЗОЖ

- зпиф

- ЗПИФ "Фонд Первичных Размещений"

- ЗПИФ недвижимости

- ЗПИФН

- инвестиции

- Инвестиции в недвижимость

- иностранные инвестиции

- инфоцыгане

- итоги

- казино

- Китай

- комплаенс

- копилка

- кризис

- курс доллара

- ликвидность

- Мовчан Андрей

- на пенсию в 35

- на пенсию в 35 лет

- налоги

- Налогообложение на рынке ценных бумаг

- НДФЛ

- недвижимость

- новости рынков

- Облигации

- пассивные инвестиции

- пассивный доход

- пенсия

- Питание

- ПИФы

- ПНК Рентал ЗПИФ

- политика

- пузырь

- рубль-доллар

- санкции

- сырьё

- Тинькофф Инвестиции

- фонды

- хайп

Написать такой пост на смартлабе — это просто мука :-)

Если хочешь, чтобы я прочитал комментарий, надо не просто писать слово Тимофей, а тегать меня через собачку @, тогда шансы что я увижу этот комменртарий резко возрастают

Надо купить нормальный визивиг!)

В данный момент у нас ведутся работы над новый визивигом.

Подскажи пожалуйста, что конкретно было не удобно при написании поста в текущем?

Проблемы надо было на месте фиксировать, но прям косяк на косяке :( проще может мою сессию в вебвизоре открыть посмотреть на мучения :)

Ну там постоянно что то не то с абзацами и заголовками — выделяешь заголовок, выбираешь h3, но оборачивает в тег и соседний абзац. Без хтмл не исправить, а он тоже тут слепой.

Потом случайно задел кнопку привязать глоссарий, и навтыкалось миллион ссылок, кнопки откатить нет, пришлось руками каждую вычищать в хтмл

Возможно часть проблем из за того что я копирую часть текста с блога и приезжают лишние теги, хотя в хтмл их нет лишних…

Интересна Ваша точка зрения по следующему вопросу относительно IPO во Фридом Финансе: их локап-период следствие того, что они продают производный финансовый инструмент?

Просто интересно.

А тут все активы биржевые, без проблем, каждый день публикуют СЧА

Спасибо за обзор.

Я всегда считала, что УК через ФФ получает именно акции, и что 93 дня лок-ап периода, после которого их продают, — косвенное тому подтверждение.

Сильнее углубляться в инфраструктурные вопросы касательного этого фонда не хочу, так как у меня на него микроскопический лимит в рамках портфеля, не стоит потраченного времени

правда смущают орфографические ошибки в отчете, проверить подлинность не могу, а своего отчета нет )

ru.freedom24.com/faq/8507-shares-on-the-depository-storage

Касательно номинального держателя. Все ценные бумаги ЗПИФ по закону ОБЯЗАНЫ храниться на счете ДЕПО номинального держателя. И этот номинальный держатель — специализированный депозитарий, который обслуживает этот фонд. В случае этого ЗПИФ это ОСД. Т.е. спецдеп (организация контролирующая сохранность активов ЗПИФ) держит активы ЗПИФ на своем счете номинального держателя, который в свою очередь открыт в другом депозитарии.

Мухлёж с храниение ценных бумаг — очень весомый повод для отзыва лицензии у спецдепа.

Стоимость расчетная то 25 долларов, то 35. И это за один день. В этом году два раза картина переворачивалась. Сейчас в нем денег нет, судя по отчету на MOEX

Если колебание есть, то могу предположить что оно связано с большой допэмиссией паев, которое скоро будет, объем паев вырастет где то на треть

Судя по последнему отчету, денег там нет, но есть много ОФЗ-эквивалент денег.

@Алексей К [mozg] Кстати, а откуда инфа о том, что состав фонда обновляется каждые 3 месяца? Сам фонд адский с такой же адской ликвидностью.

Если есть спецы по ЗПИФам, то подробно опишите риск, я тупо смотрю сначала на состав, потом на ажиотаж в стакане, потом на волатильность и делаю вывод, что тут есть пузырь и нужно соблюдать высокую осторожность, но могу ошибаться.

Не понимаю такого положения дел…