SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. fondbull

Ростелеком делает шведский гамбит

- 03 августа 2012, 18:39

- |

Коммерсантъ, ссылаясь на источники в телекоммуникационной отрасли, сообщает о переговорах по обмену активами между Ростелекомом и Tele2. Предполагается, что Ростелеком может получить контроль в российской «дочке» шведской компании, оплатив его, в том числе и своими активами. Новость положительна для оператора.

Подобная сделка, если она состоится, обещает быть очень и очень интересной, и должна существенно перекроить расстановку сил в российской сотовой связи. Для начала хотелось бы отметить, что потенциально обе компании очень удачно дополнили бы друг друга.

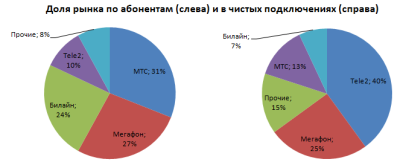

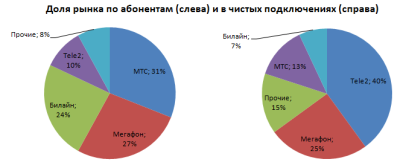

Ростелеком имеет все административные возможности (необходимые лицензии и частоты компания получила, присоединив к себе Скай Линк, а также участвуя в федеральном конкурсе на частоты LTE) для развития мобильного бизнеса, однако ему необходима мобильная инфраструктура, которую во многих регионах необходимо строить с нуля. Со своей стороны, Tele2 имеет довольно сильный региональный мобильный бизнес, и по последним

данным AC&M Consulting, ее доля на российском рынке по количеству абонентов составляет 10%.

Не менее важно то, что Теле2 имеет комплементарный с точки зрения регионального охвата по отношению к Ростелекому бизнес, где уже есть готовая инфраструктура. Более того, до недавнего времени и Ростелеком как мобильный оператор, и Tele2 имели возможность оказывать лишь услуги связи 2G, что предопределяло их тарифную политику и служило барьером для активного наращивания выручки. Рассмотрим последние финансовые показатели российской Теле2 (очищены от эффекта колебания валютных курсов):

Как мы видим по итогам 1-го полугодия, темпы роста выручки, хотя и остаются очень высокими для российского телекоммуникационного рынка, но замедляются, снижается и рентабельность. Компания нуждается в более маржинальных услугах, какими могли бы стать услуги связи 3G или 4G. Можно предположить, что, приблизившись к потолку по росту выручки, шведские акционеры российской Теле2 могли задуматься о продаже своей доли.

Возможны разные варианты сделки: полное или частичное приобретение Теле2 Ростелекомом или создание холдинговой структуры. В первом случае, если применить к Теле2 мультипликаторы, по которым сейчас торгуется МТС, то грубо стоимость компании можно оценить в $3,5 млрд. Однако с учетом того, что Теле2 оказывает лишь услуги 2G, то возможен дисконт, поэтому данную оценку можно считать, скорее, верхним пределом.

Эта сумма очень велика, но следует помнить, что Ростелеком запланировал и очень большие инвестиции в развитие мобильной сети. Вообще его CAPEX должны составить в среднем 20% от выручки в 2011-2014 годах, а 25% от них пойдут именно на мобильную сеть. За оставшиеся три года до 2014 эти расходы можно грубо спрогнозировать на уровне 45-50 млрд рублей. Кроме того, часть суммы может быть оплачена активами оператора — источник Коммерсанта сообщает, что таким активом может стать Скай Линк. Впрочем, оценка последнего для сделки Ростелекома и Связьинвеста составила лишь 9,4 млрд руб. — т.е. платить все равно придется много. Однако Ростелеком может приобрести и не 100%-ную долю в операторе. Одновременно, я предполагаю, что вряд ли Ростелеком интересует неконтрольная доля: это не позволит консолидировать результаты в отчетности при том, что для оператора очень важно, чтобы выпадающая выручка по услугам традиционной телефонной связи компенсировалась за счет роста доходов по другим услугам.

Другой вариант – создание холдинговой компании, куда могут быть внесены мобильные активы Ростелекома, включая лицензии, а со стороны шведской Tele2 — 100% или другой пакет в российской «дочке». При этом я также предполагаю, что Ростелекома вряд ли интересен вариант, при котором в такой холдинг войдет неконтрольная доля Теле2, а сам он не получит над ним контроля. Вариант же с холдингом позволяет минимизировать денежные затраты и одновременно добиться выполнения задачи ускоренного развития собственного мобильного бизнеса.

Пока возможность такой сделки не подтверждается, однако сообщение должно оказать положительное влияние на котировки Ростелекома, так как ее реализация должна резко усилить мобильный бизнес компании. Напомню, что целевая цена по обыкновенным акциям Ростелекома составляет 149,58 рублей, а потенциал роста — 31%. Рекомендация — «держать».

Подобная сделка, если она состоится, обещает быть очень и очень интересной, и должна существенно перекроить расстановку сил в российской сотовой связи. Для начала хотелось бы отметить, что потенциально обе компании очень удачно дополнили бы друг друга.

Ростелеком имеет все административные возможности (необходимые лицензии и частоты компания получила, присоединив к себе Скай Линк, а также участвуя в федеральном конкурсе на частоты LTE) для развития мобильного бизнеса, однако ему необходима мобильная инфраструктура, которую во многих регионах необходимо строить с нуля. Со своей стороны, Tele2 имеет довольно сильный региональный мобильный бизнес, и по последним

данным AC&M Consulting, ее доля на российском рынке по количеству абонентов составляет 10%.

Не менее важно то, что Теле2 имеет комплементарный с точки зрения регионального охвата по отношению к Ростелекому бизнес, где уже есть готовая инфраструктура. Более того, до недавнего времени и Ростелеком как мобильный оператор, и Tele2 имели возможность оказывать лишь услуги связи 2G, что предопределяло их тарифную политику и служило барьером для активного наращивания выручки. Рассмотрим последние финансовые показатели российской Теле2 (очищены от эффекта колебания валютных курсов):

Как мы видим по итогам 1-го полугодия, темпы роста выручки, хотя и остаются очень высокими для российского телекоммуникационного рынка, но замедляются, снижается и рентабельность. Компания нуждается в более маржинальных услугах, какими могли бы стать услуги связи 3G или 4G. Можно предположить, что, приблизившись к потолку по росту выручки, шведские акционеры российской Теле2 могли задуматься о продаже своей доли.

Возможны разные варианты сделки: полное или частичное приобретение Теле2 Ростелекомом или создание холдинговой структуры. В первом случае, если применить к Теле2 мультипликаторы, по которым сейчас торгуется МТС, то грубо стоимость компании можно оценить в $3,5 млрд. Однако с учетом того, что Теле2 оказывает лишь услуги 2G, то возможен дисконт, поэтому данную оценку можно считать, скорее, верхним пределом.

Эта сумма очень велика, но следует помнить, что Ростелеком запланировал и очень большие инвестиции в развитие мобильной сети. Вообще его CAPEX должны составить в среднем 20% от выручки в 2011-2014 годах, а 25% от них пойдут именно на мобильную сеть. За оставшиеся три года до 2014 эти расходы можно грубо спрогнозировать на уровне 45-50 млрд рублей. Кроме того, часть суммы может быть оплачена активами оператора — источник Коммерсанта сообщает, что таким активом может стать Скай Линк. Впрочем, оценка последнего для сделки Ростелекома и Связьинвеста составила лишь 9,4 млрд руб. — т.е. платить все равно придется много. Однако Ростелеком может приобрести и не 100%-ную долю в операторе. Одновременно, я предполагаю, что вряд ли Ростелеком интересует неконтрольная доля: это не позволит консолидировать результаты в отчетности при том, что для оператора очень важно, чтобы выпадающая выручка по услугам традиционной телефонной связи компенсировалась за счет роста доходов по другим услугам.

Другой вариант – создание холдинговой компании, куда могут быть внесены мобильные активы Ростелекома, включая лицензии, а со стороны шведской Tele2 — 100% или другой пакет в российской «дочке». При этом я также предполагаю, что Ростелекома вряд ли интересен вариант, при котором в такой холдинг войдет неконтрольная доля Теле2, а сам он не получит над ним контроля. Вариант же с холдингом позволяет минимизировать денежные затраты и одновременно добиться выполнения задачи ускоренного развития собственного мобильного бизнеса.

Пока возможность такой сделки не подтверждается, однако сообщение должно оказать положительное влияние на котировки Ростелекома, так как ее реализация должна резко усилить мобильный бизнес компании. Напомню, что целевая цена по обыкновенным акциям Ростелекома составляет 149,58 рублей, а потенциал роста — 31%. Рекомендация — «держать».

1 комментарий

Или шведскую семью?

- 03 августа 2012, 19:17

теги блога Инвесткафе

- Forex

- IPO

- LKOH

- odva

- rtkm

- Абрау-Дюрсо

- Автоваз

- акции

- анализ

- аналитика

- Армада

- АФК Система

- Банк Возрождение

- Банк ВТБ

- Банк Москвы

- банки

- Башнефть

- валюта

- валюта прогноз

- валюта рекомендации

- вебинар

- вклады

- ВТБ

- ВТО

- Вторресурсы

- Вымпелком

- выручка

- газ

- Газпром

- Газпромнефть

- депозиты

- дивиденды

- дивиденды 2012

- доллар

- Евро

- еврозона

- евросоюз

- ЕЦБ

- Живой офис

- золото

- Инвестидеи

- инвестиции

- инвесткафе

- Интер РАО ЕЭС

- инфляция

- Иркутскэнерго

- ИСКЧ

- Китай

- котировки

- кризис

- КТК

- Лукойл

- Мечел

- ММВБ

- модельный портфель

- МТС

- Мультисистема

- Навальный

- нефть

- НЛМК

- НМТП

- Новатэк

- О2ТВ

- обзор рынка

- Облигации

- операционные результаты

- отчетность

- оффтоп

- Полюс Золото

- приватизация

- прогноз

- Путин

- РАО ЭС Востока

- Распадская

- РЖД

- рнт

- Роллман

- Роснефть

- Россия

- Ростелеком

- РусГидро

- Сбербанк

- Северсталь

- Соллерс

- статистика

- Сургутнефтегаз

- Татнефть

- ТГК

- технический анализ

- торговля

- Трансконтейнер

- трейдинг

- Украина

- Уралкалий

- Фармсинтез

- Фармстандарт

- Финотдел

- фондовый рынок

- фундаментальный

- Электроэнергетика