SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. option-systems

Белый лебедь. часть 2

- 09 августа 2012, 08:27

- |

начало тут http://smart-lab.ru/blog/69332.php

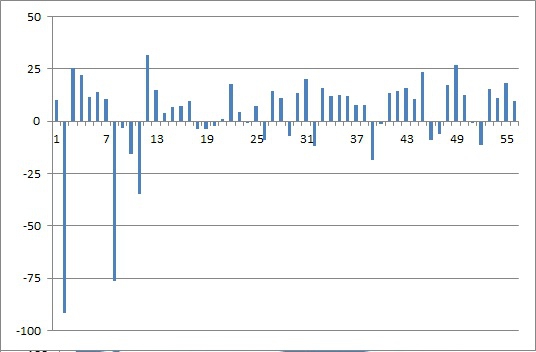

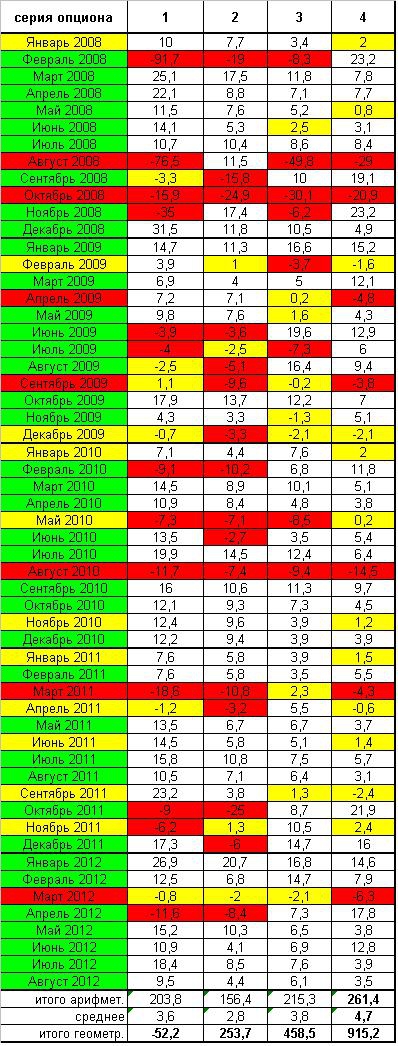

Первоначальная система была основана на чистой продаже волатильности (шаг1) в один тот, же период «жизни» опциона. Результаты по опционным сериям с 2008 по сегодняшний день (доходность в % за месяц):

Извечный вопрос: кто же зарабатывает на длительном отрезке времени – покупатели или продавцы волатильности (покупатели или продавцы опционов)? Ответ однозначный – НИКТО, если нет правильного ММ (ниже пример правильного ММ). Конечно биржа и брокер в плюсе, но это другой бизнес.

Видно, что покупатели волатильности будут терять на длительном отрезке по чуть-чуть, и могут и вовсе «не дождаться» своего «Черного лебедя». У продавцов волатильности обратная ситуация – зарабатывают почти всегда, но если придет «Черный лебедь», то может отнять весь капитал.

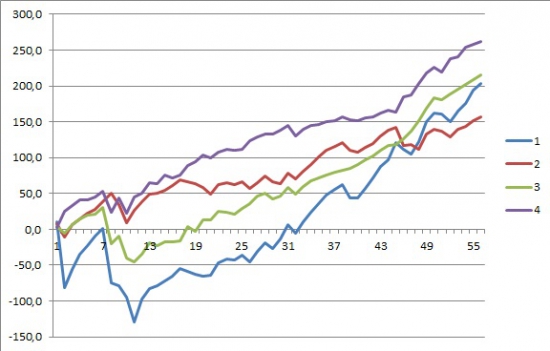

Конечно, шансов получения прибыли в долгосрочном периоде у продавцов волатильности больше, например, если торговать по простой схеме – торговать одним капиталом (одним лотом) и иметь возможность продолжать торговать при любом результате (иметь резервы, которые можно разместить на банковском депозите и получать дополнительный процент), то в итоге за анализируемый период – последние 56 месяцев арифметический результат будет более +200% (учитывая необходимые резервы и полученные проценты от их размещения, то около +150%), при этом — индекс ММВБ снизился на -26%.

По покупателям волатильности я не знаю, какую можно придумать схему работы, чтобы в долгосрочном периоде иметь прибыль. Остается только угадывать моменты роста волатильности, зачастую рост волатильности – это крах рынка. Но если Вы умеете угадывать крахи, тогда нужно не покупать волатильность, а покупать голые путы на 2-4 страйка вниз в зависимости от жадности!

Меня не устроил ни тот, ни другой вариант, я не хочу ждать «Черного лебедя», и не бояться его прихода. Возможная потеря 70-90% капитала в работе за месяц либо ежемесячные потери по чуть-чуть, как то не воодушевляют.

Попытался модифицировать продажу волатильности при помощи хеджирования (шаг 2). Хеджирование осуществлял при определенном выходе за допустимые рамки (выход из «боковика») через покупку обратного пропорционального пут или колл спрэда в зависимости от направления рынка (выход из «условного» боковика вниз или вверх).

И этот результат меня не устроил. Конечно, от катастрофических убытков в 2008 году ушли, но зато уменьшаем свою прибыль в «спокойные времена». И еще такой момент, насколько вероятно наступление событий осени 2008 года, когда индекс за день мог упасть на 40 тыс. пунктов, а через два вырасти опять на 40 тыс. пунктов. Может такое будет и в этом году, а может через 80 лет только. «Дуть на молоко» мне не хочется...

Проблема любого «системщика» — какие данные использовать при создании системы, закладывать все существующие события, либо на что-то закрывать глаза. Советую искать «золотую» середину, совсем не убирать риска, так как без риска размер прибыли будет не привлекателен, но и максимум убытка должен иметь ограничения. Используя опционы можно найти хорошую схему работы. Просто надо взять исторические данные, и построить разные стратегии, и увидите, как они меняются на разных движениях рынка.

В итоге, используя свойства опционов сделал еще 2 шага по изменению алгоритма и пришел к нужному результату, но про это не могу написать, так как на этом я планирую заработать, и потом может у Вас взять деньги в ДУ))) Про ДУ шутка!

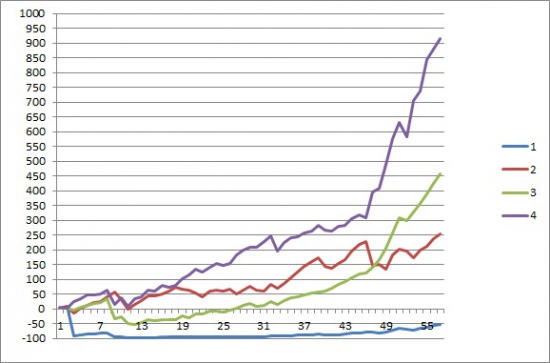

Ниже результаты всех четырех систем, созданных в процессе оптимизации стратегии основанной на продаже опционов. Результаты приведены в арифметической доходности (доходность, если работать одним лотом всегда, не реинвестировать прибыль) и геометрической доходности (сложный процент, с ежемесячным реинвестированием прибыли):

Разница значительна! При стабильном результате время и сложный процент сделают своё дело!!!

Согласно теории эффективности рынка, аномальная закономерность котировок активов имеет тенденцию к исчезновению. Но опционы состоят из одних аномалий, и исчезнуть в принципе они не могут. Это неотъемлемые свойства опционов. Машину времени еще не изобрели.

Рынок линейных инструментов и рынок опционов сравнить не возможно, это то же самое, что сравнить нарисованный на листе бумаги квадрат и объемный куб, который сдувается со временем и куда-то летит, меняя скорость и направление.

P.S. Не ловите «Черных лебедей», а лучше растите «Белых лебедей» — спокойных и толстых!)))

теги блога Александр Шадрин

- global macro

- IPO

- option-systems

- Saxo Bank

- Акрон

- акции

- Александр Шадрин

- американские акции

- Арсагера

- АФК Система

- Аэрофлот

- баффет

- Башнефть

- Бернстайн

- Валентина Дрофа

- Василий Олейник

- весело

- веселье

- второй эшелон

- газпром

- Газпромнефть

- Грехем

- Группа ЛСР

- дивидендные аристократы

- дивиденды

- долгосрочные инвестиции

- долгосрочный портфель акций

- жизнь

- инвест идеи

- инвестиции

- инвестиции vs спекуляции

- иностранные инвестиции

- интересно

- история

- итоги месяца

- Итоги недели

- конференция смартлаба

- КуйбышевАзот

- кукловод

- Лензолото

- ЛУКойл

- Магнит

- Мартынов

- Мечел

- ММВБ

- мобильный пост

- Московская биржа

- Мотивация

- МОЭСК

- мтс

- мтс ао

- нефть

- НКНХ

- Новатэк

- норвегия

- Олейник

- опционы

- открытый интерес

- оффтоп

- ПИФ

- ПИФ - который делает альфу

- ПИФы

- политика

- портфель инвестора

- ПРАВДА

- прогноз по акциям

- психология

- Путин

- Разумный инвестор

- Разумный инвестор в Америке

- рецензия на книгу

- РИИ

- РН-Холдинг

- Роллман

- Росимущество

- роснефть

- Россия

- рубль

- Санкт-Петербургская биржа

- сектор РИИ

- Селигдар

- система

- система ао

- смартлаб

- совет директоров

- спекуляции

- Спирин

- сша

- Тимофей Мартынов

- трейдинг

- Украина

- философия

- фундаментальный анализ

- ЦБ

- Шадрин

- Шадрин и 24% годовых

- Шадрин опять всех переиграл

- экономика

- Элвис Марламов

- юмор

напиши плиз

я жду сегодня уд вверх и есть купленные опционы кол 150 и 155 август

и проданные колы 160 и 165 август

если сегодня будет тот самый задерг и 155 по ри увидим

то опционы 155 и 150 надо скиывать и держать проданные колы с надеждой на разворот вниз

или ждать экспирации с незакрытыми позициями с надеждой на продолжение роста, но не выше160

2 в кризис опциков либо нет либо высокий спред

3 не знаю как счас… отключил опцики нах… но в 2007 и 2008 в самых ликвидных страйках спред был 20%

конечно искажение будет, но это другое…

к тому же гамма короткая