SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Mario

ЦБ начал выполнять роль конечного кредитора.

- 20 августа 2012, 21:57

- |

Банки в июле на 317 млрд руб. (+14,5%) увеличили объем заимствований у ЦБ, доведя задолженность перед ним до 2,577 трлн руб., говорится в статистике регулятора. Долг перед ЦБ достиг годового максимума именно 31 июля и составляет теперь 5,7% всех активов системы, отмечает аналитик Газпромбанка Юрий Тулинов. Как и месяцем ранее (в июне был зафиксирован прирост на 32,7%), ресурсная база банков расширялась в значительной мере за счет заимствований у Банка России, признается сам регулятор. Кредитный портфель банков вырос на 372 млрд (+1,4%) и превысил 25,7 трлн руб. Таким образом, банки продолжили привлекать средства ЦБ для наращивания кредитования.

Новость говорит о серьёзных изменениях в политике Центрального банка страны. Начав кредитовать коммерческие банки ЦБ, тем самым, выходит за рамки «currency board» и начинает играть роль конечного кредитора для российской экономики. До этого основным источником «ликвидности» для российской экономики были западные банки и валютные поступления от продажи нефти. ЦБ осуществлял лишь конвертацию поступающей иностранной валюты в рубли, то есть служил простым обменным пунктом. Эмиссия рублей происходила только для этого обмена и в результате денежная масса страны определялась исключительно внешними валютными поступлениями, то есть накопленным ЗВР. До начала 2012 года данная ситуация поддерживалась очень строго — ещё в сентябре 2011 года «ценные бумаги иностранных эмитентов» (13,273145 трлн рублей) практически соответствовали эмитированной денежной массе — 13,652273 трлн (сумма наличных денег и безналичных средств на счетах ЦБ — 5,925962 трлн и 7,726311 трлн. соответственно). Несоответствие составляло лишь 379 млрд рублей, которые можно было приписать другим статьям активов ЦБ.

Ныне ситуация существенно изменилась: иностранных бумаг в ЗВР накоплено уже на 14,964490 трлн рублей, но сумма наличных (6,809902 трлн) и средств на счетах (9,635604 трлн) составляют 16,445506 трлн, то есть на 1,481016 трлн рублей больше. Что означает ничто иное, как дополнительную денежную эмиссию, выходящую за рамки обычной скупки нефтедолларов. Понятно, что это не слишком большое отступление, как правильно заметили «Ведомости» — лишь 5,7% от активов банковской системы, но тут важен сам факт нарушения установленных рамок. Факт безусловно положительный, ибо говорит о начале процесса выхода из финансовой зависимости. Россия перестаёт быть финансовой колонией запада, ЦБ реализует настоящие эмиссионные функции! Просто чудо какое-то!

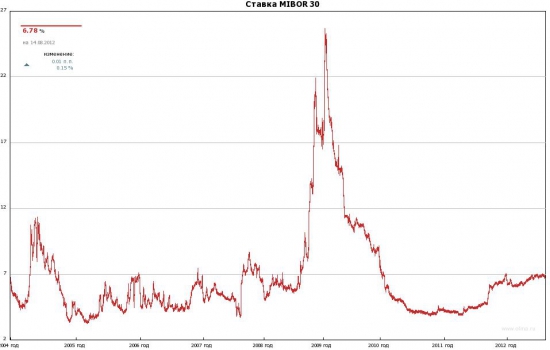

Впрочем, начало процесса можно было уже заметить в апреле, тогда поступили первые сообщения. Сейчас ЦБ лишь продолжил начатое движение. И это движение очевидно вынужденное — российская банковская система опять испытывает дефицит ликвидности из-за очередных европейских проблем. Отток капитала не такой резкий, как был в конце 2008 года, но, тем не менее, ставки на межбанковском кредите заметно подросли за последние полгода и достигли уровня 7%.

Тем самым ставки «межбанка» приблизились к ставке рефинансирования ЦБ и этот «клапан» открылся. В начале «российского кризиса» я прогнозировал процесс реформирования финансовой системы России под давлением кризисных явлений. Дефицит ликвидности банков из-за оттока капитала западных банков является именно таким внешним фактором. И ЦБ кредитовал российские банки в разгар кризиса, удерживая систему на плаву. Тогда это походило на тушение пожара водой из кофейной ложечки. Рост ставки на «межбанке» до 25% показал «эффективность» такого «тушения». Сейчас проблема значительно слабее, а принятые меры серьёзнее. Опыт учтён. Осталось ЦБ лишь «привыкнуть» к данной ситуации, сделать её нормой.

Приучить ЦБ держать в своих активах обязательства российских банков, а не «ценные» бумаги правительства США — в этом состоит сейчас основная надежда на выход из колониального режима валютного комитета. И раз уж руководство ЦБ не понимает сути проблемы на уровне головного мозга, то пусть руководствуется хотя бы рефлексами на уровне мозга спинного. Главное, чтобы рефлекс не сработал в сторону повышения ставок, как это было в конце 2008 года. В этом случае нас ждёт повторение сценария 2009 года с падением производства на 20%. То есть кризис на основе собственной глупости.

источник

Новость говорит о серьёзных изменениях в политике Центрального банка страны. Начав кредитовать коммерческие банки ЦБ, тем самым, выходит за рамки «currency board» и начинает играть роль конечного кредитора для российской экономики. До этого основным источником «ликвидности» для российской экономики были западные банки и валютные поступления от продажи нефти. ЦБ осуществлял лишь конвертацию поступающей иностранной валюты в рубли, то есть служил простым обменным пунктом. Эмиссия рублей происходила только для этого обмена и в результате денежная масса страны определялась исключительно внешними валютными поступлениями, то есть накопленным ЗВР. До начала 2012 года данная ситуация поддерживалась очень строго — ещё в сентябре 2011 года «ценные бумаги иностранных эмитентов» (13,273145 трлн рублей) практически соответствовали эмитированной денежной массе — 13,652273 трлн (сумма наличных денег и безналичных средств на счетах ЦБ — 5,925962 трлн и 7,726311 трлн. соответственно). Несоответствие составляло лишь 379 млрд рублей, которые можно было приписать другим статьям активов ЦБ.

Ныне ситуация существенно изменилась: иностранных бумаг в ЗВР накоплено уже на 14,964490 трлн рублей, но сумма наличных (6,809902 трлн) и средств на счетах (9,635604 трлн) составляют 16,445506 трлн, то есть на 1,481016 трлн рублей больше. Что означает ничто иное, как дополнительную денежную эмиссию, выходящую за рамки обычной скупки нефтедолларов. Понятно, что это не слишком большое отступление, как правильно заметили «Ведомости» — лишь 5,7% от активов банковской системы, но тут важен сам факт нарушения установленных рамок. Факт безусловно положительный, ибо говорит о начале процесса выхода из финансовой зависимости. Россия перестаёт быть финансовой колонией запада, ЦБ реализует настоящие эмиссионные функции! Просто чудо какое-то!

Впрочем, начало процесса можно было уже заметить в апреле, тогда поступили первые сообщения. Сейчас ЦБ лишь продолжил начатое движение. И это движение очевидно вынужденное — российская банковская система опять испытывает дефицит ликвидности из-за очередных европейских проблем. Отток капитала не такой резкий, как был в конце 2008 года, но, тем не менее, ставки на межбанковском кредите заметно подросли за последние полгода и достигли уровня 7%.

Тем самым ставки «межбанка» приблизились к ставке рефинансирования ЦБ и этот «клапан» открылся. В начале «российского кризиса» я прогнозировал процесс реформирования финансовой системы России под давлением кризисных явлений. Дефицит ликвидности банков из-за оттока капитала западных банков является именно таким внешним фактором. И ЦБ кредитовал российские банки в разгар кризиса, удерживая систему на плаву. Тогда это походило на тушение пожара водой из кофейной ложечки. Рост ставки на «межбанке» до 25% показал «эффективность» такого «тушения». Сейчас проблема значительно слабее, а принятые меры серьёзнее. Опыт учтён. Осталось ЦБ лишь «привыкнуть» к данной ситуации, сделать её нормой.

Приучить ЦБ держать в своих активах обязательства российских банков, а не «ценные» бумаги правительства США — в этом состоит сейчас основная надежда на выход из колониального режима валютного комитета. И раз уж руководство ЦБ не понимает сути проблемы на уровне головного мозга, то пусть руководствуется хотя бы рефлексами на уровне мозга спинного. Главное, чтобы рефлекс не сработал в сторону повышения ставок, как это было в конце 2008 года. В этом случае нас ждёт повторение сценария 2009 года с падением производства на 20%. То есть кризис на основе собственной глупости.

источник

теги блога Good Hanter

- BP

- Brent

- dark pool

- Dow Jones

- FORTS

- gold 50 EMA

- IPO

- Pimco

- price action

- QE3

- silver

- VSA

- авантюрист

- Алексей Навальный

- анализ

- банковская система

- банковский кризис

- Бернанке Бен

- Билл Гросс

- брент

- ВВП

- веселье на смартлабе

- ВТБ

- Газпром

- геополитика

- ГМК НорНикель

- гуру трейдинга

- движение цены

- Демура и Тушенка

- денежная масса

- денежные агрегаты

- ду

- Золото

- золотое сечение

- золотой стандарт

- инвесторы

- инвестпрограмма

- интрадей

- интрадей торговля

- Испания

- капитан Очевидность

- Китай

- Комикс

- коррекция

- кризис

- кухня FORTS

- Ларри Вильямс

- легкий троллинг

- логотип

- ложный пробой

- лукойл

- медитация для трейдера

- Международные резервы России

- Московская биржа

- новости

- объем деривативов

- опрос

- открытый интерес

- отчеты СОТ

- оффтоп

- патриотизм

- Паха Бабочкин - Мега Гуру

- петербургский международный экономический форум

- понимание рынка

- понты

- прогноз цен на золото

- прогноз цен на нефть

- Путин

- Родина

- Роснефть

- рынок золота

- сбер

- сбер банк

- Сбербанк

- северный поток

- семинары

- серебро

- серебро - пузырь

- скользящие средние

- слоган

- СПГ

- спрос на золото

- становление трейдера

- Сургутнефтегаз

- ТА

- теханализ

- ТНК-ВР

- трейдинг

- удача в трейдинге

- уровни фибоначчи

- Федеральный резерв

- Философия рынка

- фондовый рынок

- ФОРТС - кухня

- фьючерс S&P 500

- хедж-фонд

- ЦБ РФ

- чувство юмора

- Эмиссия

- японские свечи

оригинал malchish.org/index.php?option=com_content&task=view&id=424&Itemid=1

Ориентировочная прибыль банковского сектора по итогам 2012 г. составит 1 трлн руб. Это на треть больше прежнего прогноза ЦБ. В начале года его руководители ожидали не более 600-700 млрд и это превышает прошлогодний рекорд — 848 млрд руб.

— это за за счет роста кредитных портфелей, как розницы, так и корпоративного сектора.

Потребность в ликвидности есть, но инфляцию должны контролировать и удержать в рамках прогноза.

А так теоретически давно об этом говорили многие, но возможно стало только при новом министре финансов.

хахаха… посмотрим)

ЦБ должен быть упразднен, это самый большой вор и мошенник в стране, еще бОльший, чем правительство.

Придет время против бакса тоже встанем)

Запасы монетарного золота в международных резервах России в июле продолжили расти и увеличились на 2 процента до 30,1 миллиона тройских унций (около 936 тонн). Об этом сообщается в материалах Банка России. C начала года запасы золота выросли примерно на 53 тонны.

В денежном выражении золотой запас России увеличился на 5,1 процента до 48,678 миллиарда долларов. Доля золота в резервах достигла 9,5 процента, на начало июля она составляла ровно 9 процентов.

lenta.ru/news/2012/08/20/gold/

Как нет золота в форт-нокс.

А насчет прямой корреляции с объемом денежной массы и динамикой индексов А.Г. как-то здесь давал график-исследование.

Рубль держат на таких уровнях из за вступления в ВТО, дабы поддержать производителей -имхо.

2-е серьезный дефицит бюджета возможен лишь при падении нефти на 60$. smart-lab.ru/blog/57508.php

3-е экономика РФ развивается и в моменте лучше прогнозов.

И нуждается в кредитовании. Нашим банкам есть куда расти в плане увеличения активов smart-lab.ru/blog/67996.php