Блог им. happycoinclub

Какой ущерб экономике нанесла эмиссия ведущих центральных банков?

- 13 ноября 2021, 20:50

- |

С тех пор, как Федеральная резервная система США начала свою первую программу количественного смягчения во время мирового финансового кризиса в 2008 году, деятельность центральных банков перевернулась с ног на голову.

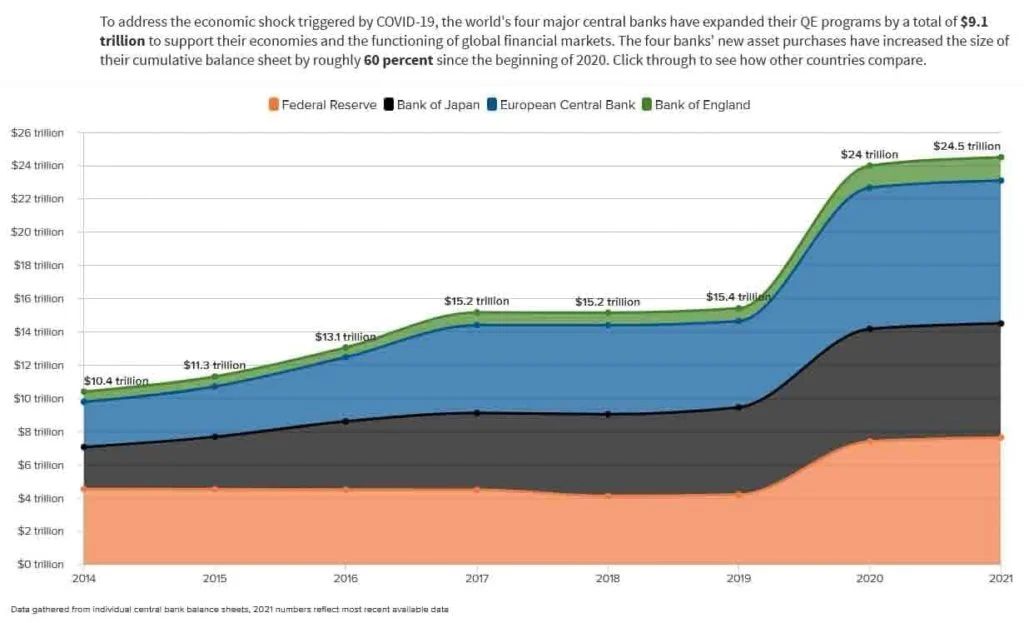

Данные, полученные Finbold, показывают, что с 2008 года ведущие центральные банки мира, в том числе ФРС США, Банк Японии, Европейский центральный банк и Банк Англии, вложили в мировую экономику более $ 25 трлн, из которых более $ 9 трлн связаны исключительно с COVID-19. Это данные аналитического центра Атлантического совета.

Теперь центральные банки ходят по чрезвычайно тонкой грани – им нужно сокращать скупку активов и одновременно не ставить под угрозу экономическое развитие. В ответ на экономический шок, вызванный COVID-19, четыре ведущих центральных банка мира расширили программы количественного смягчения в общей сложности на $ 9,1 трлн, дабы поддержать экономику своих стран и работу международных финансовых рынков.

График показывает, что, покупая больше активов, эти четыре центральных банка увеличили размер своих совокупных балансов примерно на 60% с начала 2020 года.

Каждый раз, когда центральный банк участвует в количественном смягчении, он приобретает значительные объёмы активов, таких как государственные облигации, для снижения процентных ставок по займам и одновременного увеличения расходов для стимулирования экономического развития и, в конечном итоге, инфляции.

Ещё в 2014 году бывший председатель Федеральной резервной системы Бен Бернанке сказал, что «проблема количественно смягчения в том, что оно работает на практике, но не работает в теории».

Центральные банки могут отказаться от своей новой политики в случае продолжения роста инфляции, ведь целью этого шага (количественного смягчения) было изменение стратегии и повышение средних инфляционных ожиданий.

Как сообщалось на этой неделе, цены на золото неуклонно растут, достигая почти пятимесячного максимума в связи с последними данными по инфляции в США.

Генеральный директор компании по добыче драгоценных металлов Wheaton Precious Metals Corp Рэнди Смоллвуд отметил, что инфляция становится угрозой, всё больше побуждая приобретать сырьевые товары.

Это основополагающие материалы, из которых мы строим все наши продукты. Соответственно, нет никаких сомнений в том, что с течением времени инфляция будет представлять собой всё больший риск. Я скажу, что нам она играет на руку, ведь уже сейчас цены на сырьевые товары существенно выросли, – сказал Смоллвуд.

В результате многие люди обращаются к золоту, акциям, криптовалютам, а также другим средствами сбережения и защиты от инфляции.

Примечательно, что в октябре индекс потребительских цен в США составил 0,9%, что на 6,2% больше, чем в аналогичном периоде прошлого года, в то время как ожидание по росту с сентября по октябрь были на уровне 0,6%, а в годовом исчислении – на 5,9%. В результате октябрьские значения индекса потребительских цен в США стали самыми высокими за более чем 30 лет.

Во вторник 9 ноября индекс цен производителей в США увеличился в годовом исчислении на 8,6%, в то время как энергетический компонент вырос за год на 30%.

Поскольку несколько стран находятся на грани финансового краха, государственный долг продолжает оставаться предметом дискуссий в мировой экономике. Сильный ущерб нанесён даже самым технологически продвинутым странам, а их суверенный долг стремится к историческим максимумам.

Согласно данным, полученным Finbold, совокупный государственный долг США, Японии и Китая в ноябре 2021 года составил $ 52,35 трлн. Таким образом, с $ 46,87 трлн в ноябре 2020 года сумма общего долга выросла на 11,6%. Как следствие, всего за год государственный долг увеличился на $5,48 трлн.

Источник

- 14 ноября 2021, 14:30

теги блога Happy coin news

- ark invest

- Binance

- Binance Coin

- bitcoin

- Cardano

- DOGE

- dogecoin

- EOS

- ETF

- ethereum

- Fidelity

- Kraken

- KuCoin

- MicroStrategy

- Morgan Stanley

- Nasdaq 100

- NFT

- Nvidia

- ripple

- Ripple Криптовалюта

- S&P500

- Shiba Inu

- Solana

- Starbucks

- Tether

- tether usd

- usdtry

- UST

- XRP

- YouTube

- авиабилеты

- авиакомпании

- акции

- анализ

- анализ графиков

- арбитраж парный трейдинг

- банк

- банки

- бинанс

- биржа криптовалют

- биткоин

- блокчейн

- Виталик Бутерин

- гос долг

- дефляция

- доллар

- дональд трамп

- ЕЦБ

- зарплаты

- золото

- инвестирование

- инвестиции

- инвестор

- индикатор RSI

- инфляция

- Казахстан

- криповалюта

- криптовалюта

- Криптовалюты

- криптовалюты новости

- кэти вуд

- лира турция

- майнинг биткоинов

- майнинг криптовалют

- мошенник

- налоги

- недвижимость

- Норникель

- Олег Дерипаска

- отток капитала

- политика

- Россия

- санкции

- Сингапур

- стейблкоин

- суд

- сша

- токены

- трейдер

- трейдинг

- Турецкая лира

- Турция

- Украина

- Уолл Стрит

- финансы

- фонд

- форекс

- ФРС

- фьючерс

- хакер

- хакерская атака

- хакеры

- хакеры и биржа

- ЦБ России

- ценная бумага

- цифровая валюта

- цифровой юань

- эфириум

- Южный парк