Блог им. superdet

Рейтинг ООО "Объединение "Агроэлита" - 2021

- 08 июня 2022, 18:35

- |

ООО «Объединение „Агроэлита“ представляет агропромышленный комплекс, а мы все знаем, что, как бы не старались аграрии, больше чем скупщики их продукции они не заработают. В итоге мы видим низкие закупочные цены, высокие розничные и отвратительное финансовое состояние тех компаний, которые из штанов выпрыгивают, чтобы хоть что-то заработать. Конечно, в бедственном положении аграриев нельзя винить только скупщиков и закупочные цены, а также дороговизну кормов, но я никогда не поверю, что ничего нельзя придумать и сделать сельское хозяйство прибыльным и самодостаточным. Многое ли из вышесказанного касается ОАЭ, подскажет нам анализ финансовой отчётности компании на начало 2022 года.

Общие сведения

ИНН: 2435005713

Полное наименование юридического лица : Общество с ограниченной ответственностью „Объединение “Агроэлита»

ОКВЭД: 01.11.1 — Выращивание зерновых культур

Сектор рынка по ОКВЭД: Растениеводство и животноводство, охота и предоставление соответствующих услуг в этих областях

Карточка предприятия на Яндексе и отзывы о компании

Все выводы о финансовом состоянии предприятия действительны на момент составления бухгалтерского баланса (РСБУ).

❗ Политика предоставления информации

Финансовое состояние ООО «Объединение „Агроэлита“

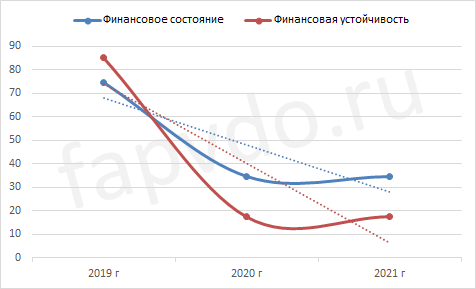

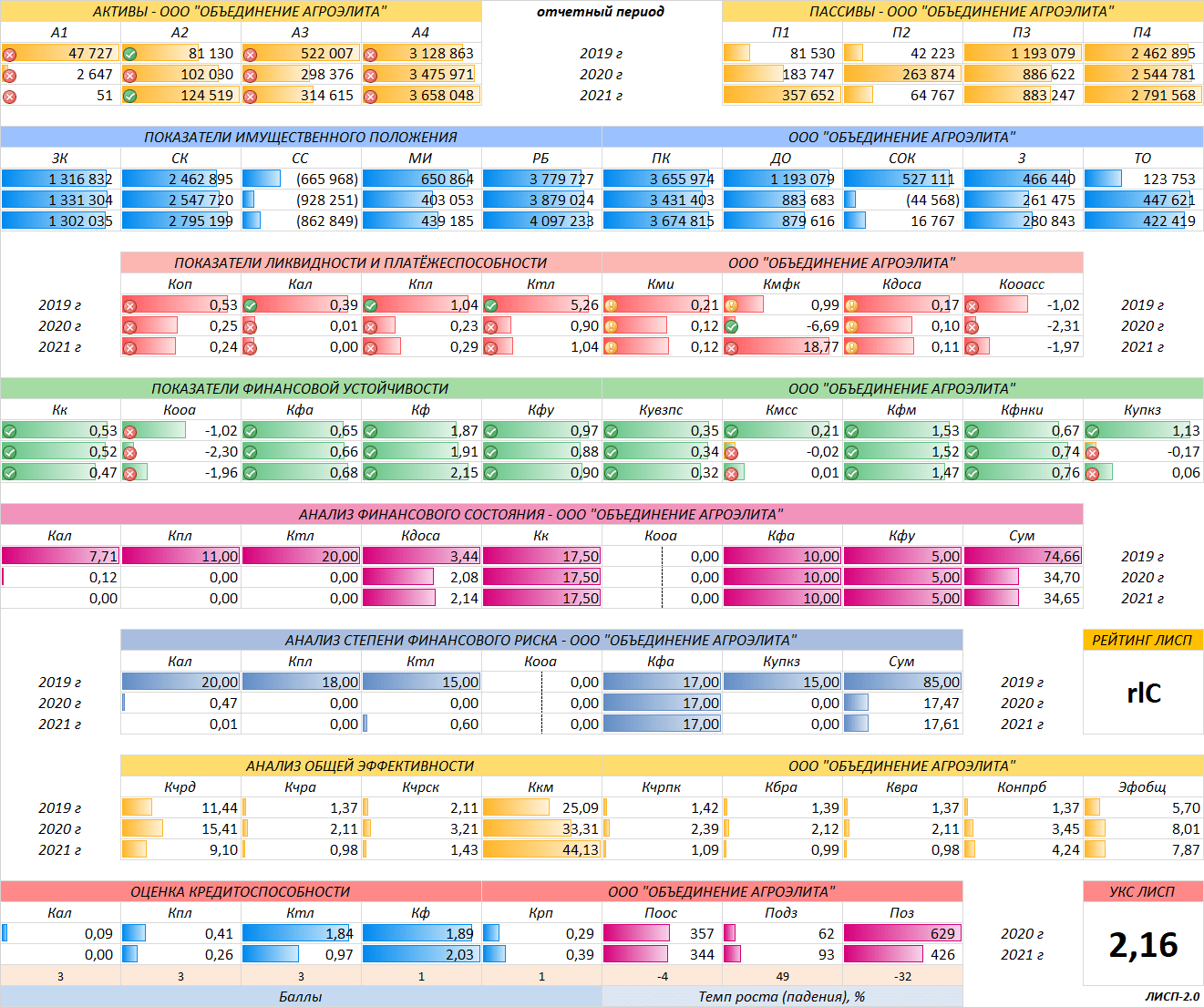

Финансовое состояние и финансовая устойчивость предприятия — два важных коррелирующих параметра. Линии должны находиться как можно ближе друг к другу и „смотреть“ в одном направлении. Чем выше разница, тем выше риск.

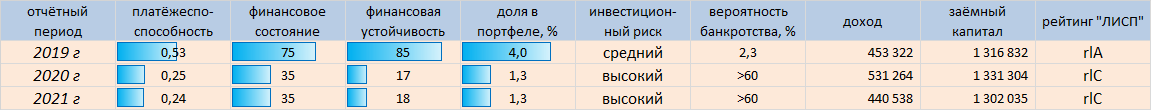

Финансовое состояние к концу отчётного периода — на прежнем уровне, рост уровня финансовой устойчивости — 1%. Сбалансированность финансовых показателей осталась на прежнем уровне.

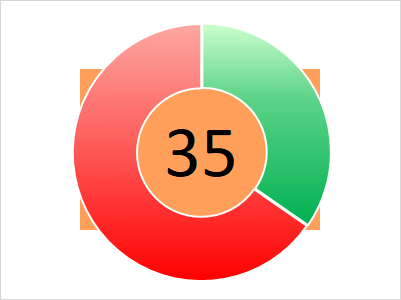

Финансовое состояние — 35 баллов, рискованное.

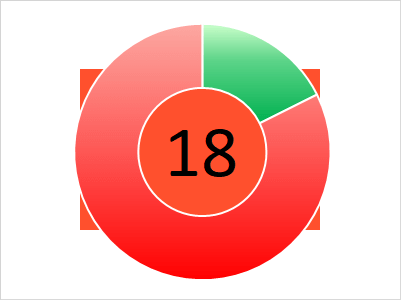

Финансовая устойчивость — 18 баллов. Очень высокий риск банкротства. Возможны трудности по погашению текущих обязательств.

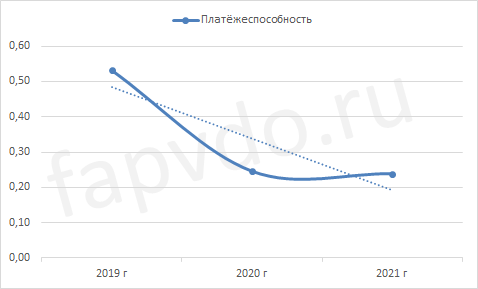

Платёжеспособность

Коэффициент общей платёжеспособности отражает возможность предприятия погасить все свои обязательства за счёт всех своих активов. Минимальное значение — 1.0

Платёжеспособность предприятия на конец отчётного периода — 0.24. Снижение платёжеспособности за отчётный период — 3%.

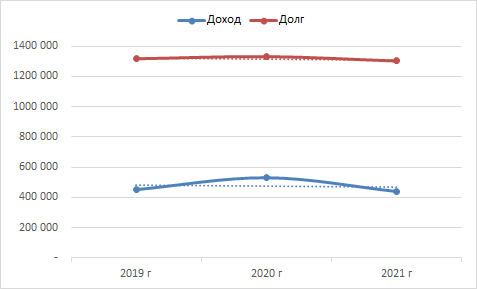

Финансовые результаты

Под долгом предприятия подразумевается весь заёмный капитал на конец отчётного периода. Идеальное положение дохода к долгу на графике: долг падает — доход растёт; доход выше долга.

За отчётный период, доход предприятия составил 440 млн рублей. Прогноз суммы доходов предприятия на конец 2021 года — не проводился

Заёмный капитал к концу периода сократился на 2% и составил 1.3 млрд рублей.

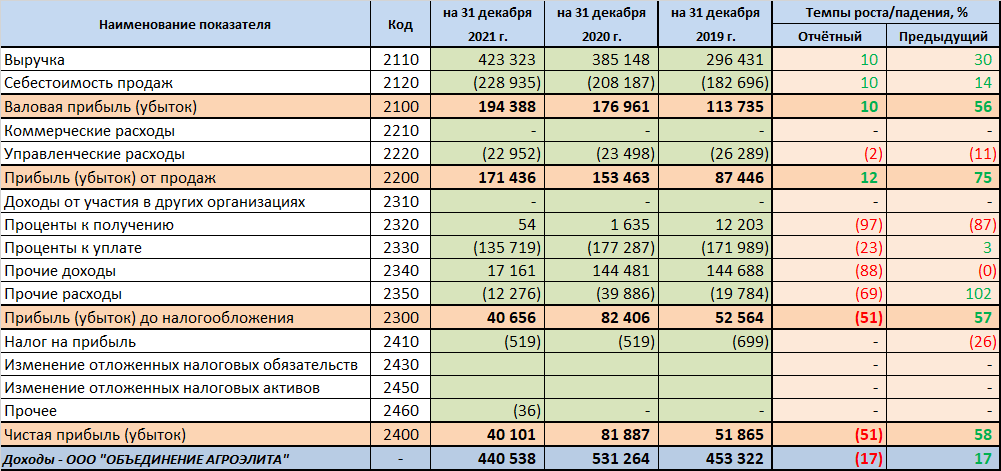

Чистая прибыль

Чистая прибыль предприятия нестабильна. Снижение чистой прибыли за отчётный период составило — 51%. Прогноз чистой прибыли к концу финансового года — не проводился.

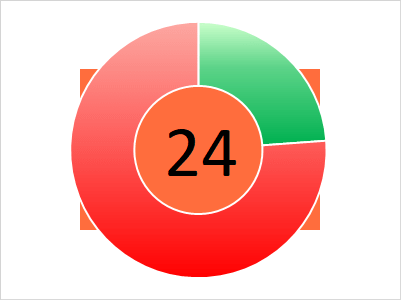

Эффективность

Общая оценка эффективности предприятия — 24 балла. Предприятие малоэффективное. СНижение общей эффективности предприятия в отчётном периоде составило — 2%.

Инвестиционный риск

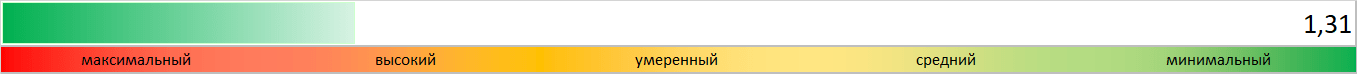

Уровень инвестиционного риска ООО „Объединение “Агроэлита»

Уровень инвестиционного риска ООО „Объединение “Агроэлита» Уровень инвестиционного риска — высокий. Доля облигаций ООО «Объединение „Агроэлита“, от общей доли активов инвестиционного портфеля, может достигать1.31%

Облигации ООО „Объединение “Агроэлита»

На фондовом рынке, предприятие представлено следующими облигациями:

наименование — доходность эф./купон., %

- ОАЭ-БО-П01 — 16.3/13.75

- ОАЭ-БО-П02 — 16.37/13.75

- ОАЭ-БО-П03 — 18.06/13.75

Общий облигационный долг: 589 млн рублей

Средняя доходность эф./купон., %: 16.9/13.75

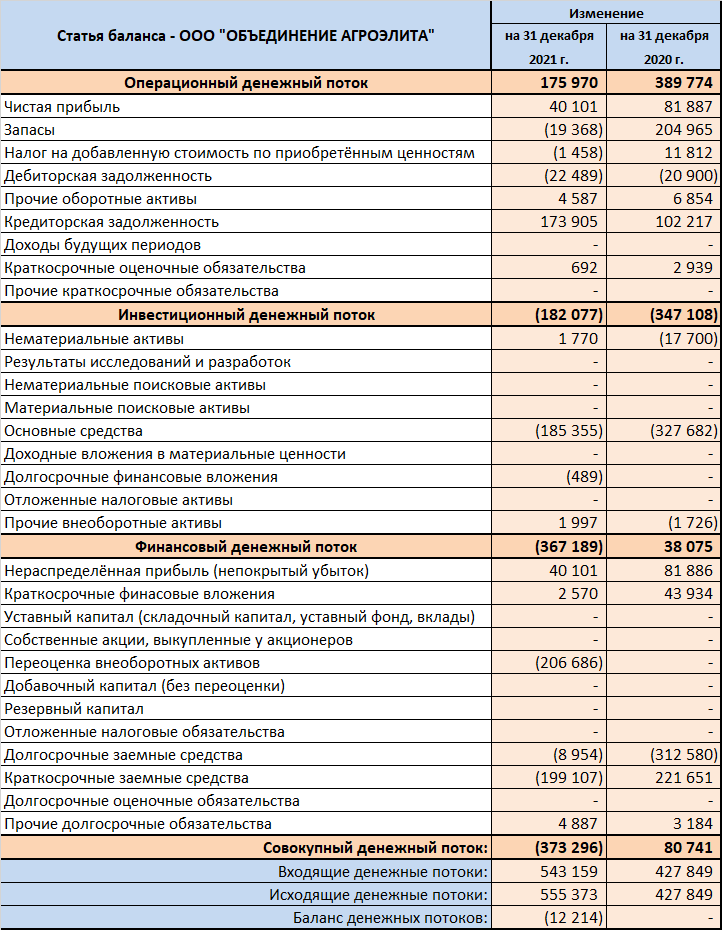

Денежные потоки ООО «Объединение „Агроэлита“

Показатели денежных потоков за отчётный период:

- Операционный — положительный — 176 млн рублей

- Инвестиционный — отрицательный — 182 млн рублей

- Финансовый — отрицательный — 367 млн рублей

- Совокупный: — отрицательный — 373 млн рублей

Кредитоспособность ООО „Объединение “Агроэлита»

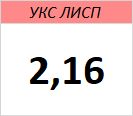

Уровень кредитоспособности (УКС) компании определяется её классом:

Уровень кредитоспособ-ности ЛИСП

Уровень кредитоспособ-ности ЛИСП - 1-й класс — 1.00-1.16 — кредитоспособность высокая, минимальный риск для инвестиций

- 2-й класс — 1.17-1.58 — средняя кредитоспособность, высокий риск для инвестиций

- ✔ 3-й класс — 1.59-2.16 — умеренная кредитоспособность, значительный риск для инвестиций

- 4-й класс — 2.17-2.58 — кредитоспособность низкая, требуется взвешенное решение при инвестировании

- 5-й класс — 2.59-3.00 — предприятие некредитоспособное, максимальный риск для инвестиций

Рейтинг ООО «Объединение „Агроэлита“

Рейтинг компании напрямую зависит от уровня инвестиционного риска. Инвестиционный риск рассчитан по авторской методике «Скоринговая модель финансового анализа коммерческих предприятий «ЛИСП» и прошёл двухгодичную апробацию на финансовых показателях российских компаний.

Рейтинг ЛИСП

На основании рассчитанных коэффициентов финансового состояния предприятия, по итогам 2021 финансового года, ООО „Объединение “Агроэлита» был присвоен рейтинг ЛИСП на уровне rlC по национальной шкале.

Рейтинг-статистика с 2019 по 2021 гг.

Динамика изменений рейтинга

Динамика изменений рейтинга Рейтинг от «АКРА»: нет

Рейтинг от «Эксперт РА»: нет

Кредитный скоринг Интерфакса: BB+{ru}

Индекс Финансового Риска RusBonds:21

Индекс Платежной Дисциплины RusBonds: нет

Индекс Должной Осмотрительности RusBonds:1

❗ ООО «Объединение „Агроэлита“ — стабильно рискованное, незакредитованное, неликвидное, малоэффективное предприятие.

Заёмный капитал компании меньше собственного в 2.15 раза и полностью обеспечен собственными резервами, в частности уставным капиталом. Собственный капитал имеет слабый рост, который обусловлен слабым ростом доходов и отсутствием роста чистой прибыли. Собственно у компании ничего не растёт, в том числе текущие и долгосрочные обязательства, а так же запасы. Для погашения текущих обязательств у компании недостаточная ликвидность. Дефицит ликвидности составляет 300 млн рублей, который не спасёт погашенная до копейки дебиторская задолженность. Даже в самом оптимистическом сценарии не хватает 300 млн рублей. Остаётся уповать на новые долги и операционную деятельность.

Операционная деятельность компании положительная, но не из-за высоких финансовых показателей, а из-за неуплаты кредиторской задолженности. В отчётном периоде компания поскребла по сусекам и выгребла всё, что только возможно, чтобы заплатить 200 млн краткосрочно-заёмных денег. На самом деле, наскребла компания чуть больше и это позволило ей дополнительно вложиться в основные средства ещё на 185 млн рублей.

По итогам отчётного периода, у компании незначительно нарушен баланс в денежных потоках. Компании не хватило средств, чтобы залатать все финансовые дыры и часть этих дыр была перенесена в 2022 год. Компании однозначно нужны деньги. Инвестор должен ежеквартально оценивать динамику финансового состояния предприятия и размер выплаты по купону. Нельзя исключать дефолт по бумагам, особенно если текущие обязательства совпадут по времени с выплатой долгосрочных. Будьте бдительны.

Эффективность компании на уровне 2% можно считать справедливой.

Инвестиционная вероятность банкротства: 60%

Статистическая вероятность банкротства: 40%

Целесообразность инвестирования: сильно отрицательная

На момент составления отчётности, вероятность получения дохода при инвестициях в облигации ООО „Объединение “Агроэлита» сильно ниже риска потери инвестиций.

Желаю вам доходных инвестиций. С уважением, Алексей Степанович Галицкий.

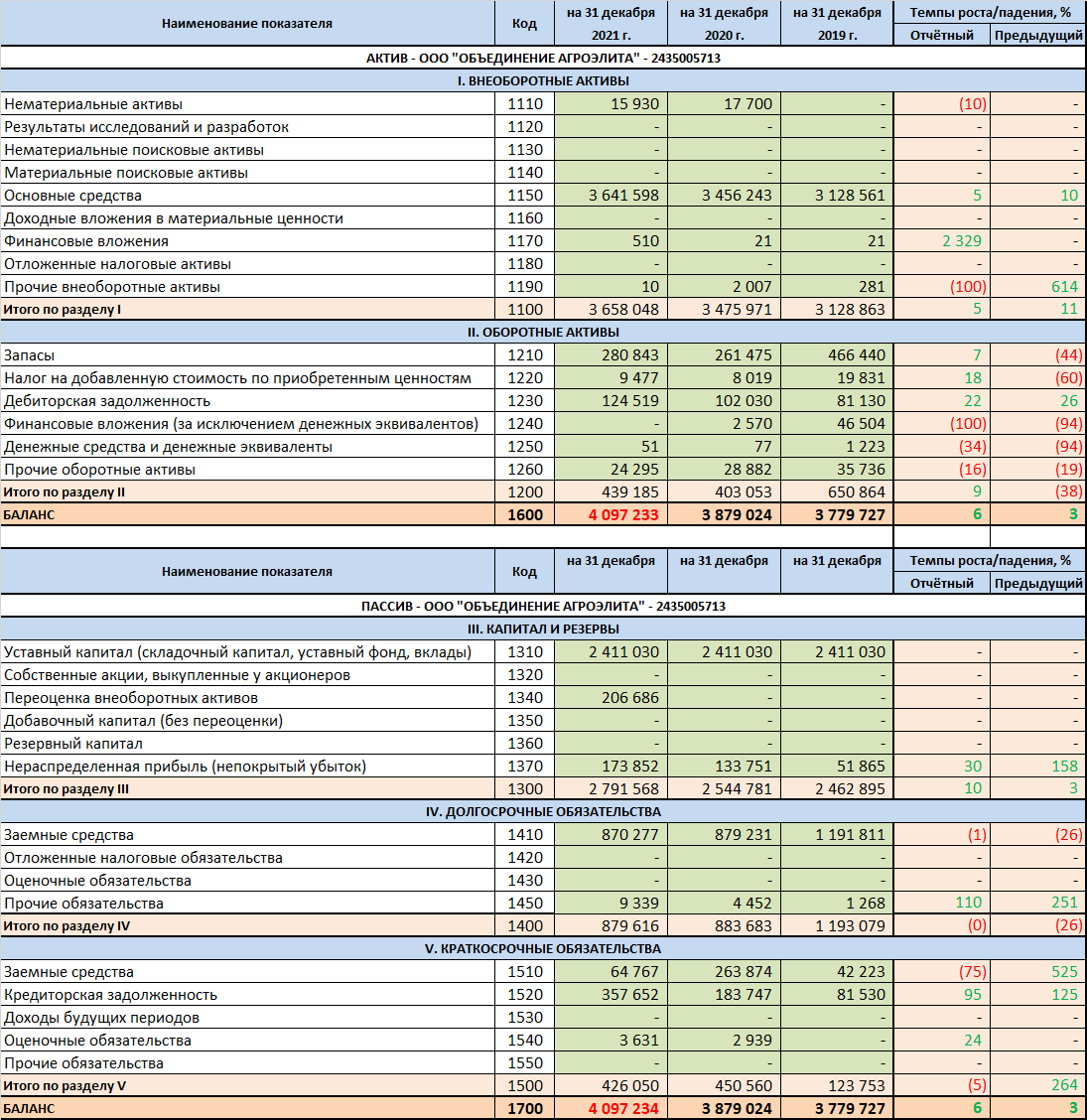

Баланс ООО «Объединение „Агроэлита“

Финансовые коэффициенты ООО „Объединение “Агроэлита»

Финансовый анализ выполнен с помощью ЛИСП-2.0 Другие эмитенты ВДО

- 08 июня 2022, 19:25

- 09 июня 2022, 03:12

- 09 июня 2022, 09:51

- 09 июня 2022, 10:23

теги блога Алексей С.Галицкий

- softline

- АБЗ-1

- акции

- ао "максимателеком"

- ао им. т.г. шевченко

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- афк система

- Ашинский метзавод

- Ашинский метзавод облигации

- ашинский мз

- аэрофлот

- Аэрофьюэлз

- балтийский лизинг

- Балтийский лизинг облигации

- Белуга Групп

- брусника

- БЭЛТИ-ГРАНД облигации

- ВДО

- вопрос

- ВсеИнструменты.ру

- высокодоходные облигации

- высокодоходные облигации ВДО

- галицкий

- Гарант-Инвест

- гк пионер

- ГК Пионер облигации

- ГМК Норникель

- ДелоПортс

- ДелоПортс облигации

- дефолт

- дефолт облигаций

- дефолт по облигациям

- Директ Лизинг

- Директ Лизинг облигации

- завод КЭС

- инвестиции

- институт стволовых клеток человека

- искч

- как стать миллионером

- Калита облигации

- кредитный рейтинг

- кузина

- Кузина облигации

- легенда

- Легенда облигации

- лизинг-трейд

- Лизинг-Трейд облигации

- МаксимаТелеком

- миллион

- миллионер

- нафтатранс плюс

- Нафтатранс плюс облигации

- ника

- облигации

- Обувь России

- обувьрус

- Обувьрус облигации

- окей

- пионер лизинг

- Пионер Лизинг облигации

- Пионер-Лизинг

- портфель

- прогноз по акциям

- ПРОМОМЕД ДМ

- регион-продукт

- редсофт

- рейтинг

- роделен

- Роделен облигации

- роснано

- русская аквакультура

- самолет

- Светофор Групп

- сдэк

- Сегежа групп

- селектел

- сибстекло

- Солид-лизинг

- ТАЛАН-ФИНАНС облигации

- Татнефтехим

- ТЕХНО Лизинг

- ТЕХНО Лизинг облигации

- Трансфин-М

- трейдинг

- тфн

- урожай

- финансовый анализ

- цитата дня

- ЧЗПСН-Профнастил облигации

- шевченко

- Эбис

- ЭБИС облигации

- Электрощит-Стройсистема облигации

- эмитенты ВДО

- Энергоника

- энерготехсервис

- Энерготехсервис облигации

- юниметрикс

- Юниметрикс облигации