SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

dr-mart

Выступление Бена Бернанке. Понижение прогнозов ФРС по экономике.

- 23 июня 2011, 11:59

- |

Ugfx пишет в своем блоге о вчерашнем выступлении Бернанке:

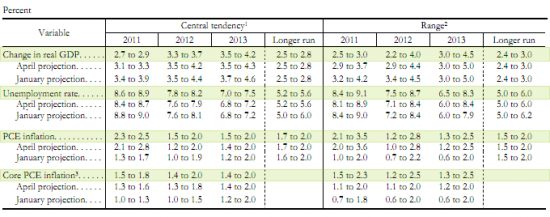

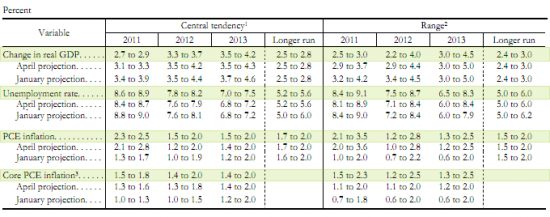

Прогноз по росту экономики понижен до 2.7%-2.9%, по сравнению с январскими прогнозами так совсем не ахти, прогноз по безработице повышен (стоило ли в апреле мучиться и понижать), по инфляции сужен диапазон, по базовой инфляции прогнозы повышены второй раз подряд.

Бернанке:

— восстановление продолжается, замедление носит временный характер

— нет четкого понимания причин более медленных темпов роста!!! возможно некоторые факторы будут долгоиграющими (вот оно как оказывается, замедление временное, ну или не совсем временное, ну мы вообще не до конца понимаем чего она замедляется), как минимум отчасти замедление носит временный характер (все веселее и веселее)

— низкая инфляция оправдывает мягкую политику, ожидается снижение инфляции до 2% позднее (как можно не понимая что же такое происходит быть уверенными?)

— никаких четких временных планов по портфелю ценных бумаг нет, действия могут быть предприняты как минимум через 2-3 заседания (записали… 3-5 месяцев), но никаких обязательств по срокам выхода из текущей политики нет, в текущей ситуации новые меры не требуются, но если потребуется у ФРС есть инструменты (выкуп бумаг и снижение ставок по резервам)

— дефицит бюджета нужно сокращать, но это долгосрочные планы, сейчас нежелательно (т.е. может быть… когда нибудь, но надо)

— европейский кризис рисков для американских банков не несет, для компаний риски косвенные, но дефолт в Европе будет иметь «очень серьезные последствия» для экономики США (так все-таки несет риски, или не несет?).

Если грубо: ФРС видит, что экономика замедляется, но причин понять не может (или не хочет признавать), но надеется, что это временно. Никаких четких планов у ФРС нет, но они верят и надеются, что инфляция снизится. Никакого QE3 пока не будет, баста, 3-5 месяцев перерыв

Прогноз по росту экономики понижен до 2.7%-2.9%, по сравнению с январскими прогнозами так совсем не ахти, прогноз по безработице повышен (стоило ли в апреле мучиться и понижать), по инфляции сужен диапазон, по базовой инфляции прогнозы повышены второй раз подряд.

Бернанке:

— восстановление продолжается, замедление носит временный характер

— нет четкого понимания причин более медленных темпов роста!!! возможно некоторые факторы будут долгоиграющими (вот оно как оказывается, замедление временное, ну или не совсем временное, ну мы вообще не до конца понимаем чего она замедляется), как минимум отчасти замедление носит временный характер (все веселее и веселее)

— низкая инфляция оправдывает мягкую политику, ожидается снижение инфляции до 2% позднее (как можно не понимая что же такое происходит быть уверенными?)

— никаких четких временных планов по портфелю ценных бумаг нет, действия могут быть предприняты как минимум через 2-3 заседания (записали… 3-5 месяцев), но никаких обязательств по срокам выхода из текущей политики нет, в текущей ситуации новые меры не требуются, но если потребуется у ФРС есть инструменты (выкуп бумаг и снижение ставок по резервам)

— дефицит бюджета нужно сокращать, но это долгосрочные планы, сейчас нежелательно (т.е. может быть… когда нибудь, но надо)

— европейский кризис рисков для американских банков не несет, для компаний риски косвенные, но дефолт в Европе будет иметь «очень серьезные последствия» для экономики США (так все-таки несет риски, или не несет?).

Если грубо: ФРС видит, что экономика замедляется, но причин понять не может (или не хочет признавать), но надеется, что это временно. Никаких четких планов у ФРС нет, но они верят и надеются, что инфляция снизится. Никакого QE3 пока не будет, баста, 3-5 месяцев перерыв

теги блога Тимофей Мартынов

- FAQ

- forex

- IMOEX

- IPO

- NYSE

- QE

- S&P500

- S&P500 фьючерс

- smart-lab

- smartlabonline

- tradingview

- акции

- антикризис

- банки

- бизнес

- брокеры

- вебинар

- видео

- вопрос

- встреча smart-lab

- ВТБ

- Газпром

- Греция

- дивиденды

- доллар рубль

- ЕЦБ

- золото

- инвестиции

- Индекс МБ

- Инфляция

- Китай

- книга

- Книги

- комментарий

- комментарий по рынку

- конференция смартлаба

- конференция трейдеров

- кризис

- криптовалюта

- Лукойл

- ЛЧИ

- Магнит

- Максим Орловский

- ММВБ

- мобильный пост

- мозговик

- Московская биржа

- недвижимость

- Нефть

- нищетрейдинг

- Новости

- обзор рынка

- облигации

- объявление

- опрос

- опционная конференция

- опционы

- отчетность

- отчеты МСФО

- Причины падения акций

- прогноз

- психология

- Путин

- работа над ошибками

- рассылка

- реакция рынка

- рецензия на книгу

- роснефть

- Россия

- рубль

- Русагро

- рынок

- санкции

- Сбербанк

- смартлаб

- смартлаб конкурс

- смартлаб премиум

- статистика

- стратегия

- страшилка

- Сургутнефтегаз

- сша

- технический анализ

- Тимофей Мартынов

- торговые роботы

- трейдинг

- Украина

- Уоррен Баффет

- уровень

- философия

- форекс

- ФРС

- фундаментальный анализ

- фьючерс mix

- фьючерс на индекс РТС

- фьючерс ртс

- экономика

- экономика США

- Яндекс

Поэтому, сейчас они будут опускать нефть и смотреть, какое влияние это окажет на производителей и домохозяйства.

А при таком раскладе вывод один — закрывать позиции на нашем рынке.