Блог им. Investovization

Газпром (GAZP). Отчёт за 2022. Перспективы. Дивиденды.

- 03 июня 2023, 10:47

- |

Добрый день, друзья! Приветствую вас на канале, посвященном инвестициям. 23.05.23 вышел отчёт по итогам 2022 г. компании Газпром (GAZP). Этот обзор посвящён разбору компании и этого отчёта.

Для данной статьи доступна видео версия на Youtube.

Больше информации и свои сделки публикую в Телеграм.

О компании.

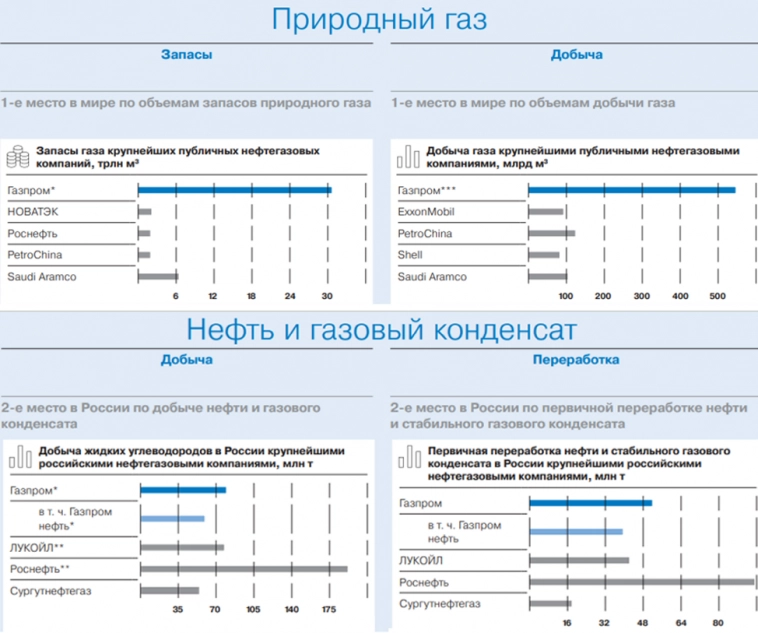

Газпром — одна из крупнейших нефтегазовых компаний мира по величине запасов и объемам добычи.

Основные виды деятельности —разведка, добыча, транспортировка, хранение, переработка и реализация газа, газового конденсата и нефти, а также производство и сбыт тепло- и электроэнергии.

- №1 в мире по запасам и добыче природного газа.

- №2 в России после Роснефти, по переработке нефти и газового конденсата.

- №2 в России по выработке электрической энергии.

- №1 в России по производству тепловой энергии.

Газпром сильно пострадал от текущей геополитической ситуации. И сложно не согласится с Алексеем Миллером, который подводя итоги года назвал происходящее «тотальными изменениями». В 2022 году спрос со стороны стран Европы снизился на 55 млрд кубических метров. В результате диверсий на Северных потоках, санкций и ограничений Газпром теряет ключевой рынок сбыта.

Текущая цена акций.

На текущий момент акции Газпрома стоят в два раза дешевле, чем до начала специальной военной операции. Вообще даунтренд уже длится почти два года. Котировки находятся на средних уровнях за последние 15 лет. Давайте разбираться, есть ли перспективы у компании, что можно ждать в ближайшем будущем, стоит ли покупать её акции?

Финансовые результаты.

Прежде чем перейти к финансовому отчёту компании, напомню, что на нашем YouTube канале, в плей-листе «Обучение» есть соответствующие видео, где простыми словами рассказывается, как можно легко разбираться в финансовой отчётности.

- Выручка 11,6 трлн (+14% г/г);

- Операционные расходы 9,3 трлн (+22% г/г). В основном рост из-за налогов.

- Суммарно компания заплатила 3,7 трлн налогов (+72% г/г). Основной рост произошел по НДПИ, который составил 2,9 трлн (+123% г/г);

- Финансовые доходы и расходы компенсировали друг друга. Основная их статья связана с курсовыми разницами.

- Доля в прибыли ассоциированных и совместных организациях 166 млрд. Подробнее об этом чуть ниже.

- Убыток от обесценения финансовых активов 419 млрд (рост в 7 раз г/г).

- В итоге чистая прибыль снизилась 1,3 трлн (-40% г/г). Но если бы не аномальный рост НДПИ, то прибыль была бы даже выше прошлогодней.

На годовом горизонте видно, что год в любом случае, получился достаточно сильным.

Результат же 2П 2022 плачевный. Убыток превысил 1,2 трлн. На это повлияла остановка Северных потоков, снижение цен на газ и повышение НДПИ на 1,5 трлн. Если бы его не было, то по итогам полугодия, несмотря ни на что, был бы небольшой плюс.

Выручка по сегментам.

У Газпрома три основных сегмента: газовый, нефтяной и электроэнергетический.

- Газовый бизнес принёс 66% выручки и 60% прибыли.

- Нефтяной бизнес принёс 30% выручки и 36% прибыли.

- Электроэнергетический 4% выручки и 4% прибыли.

Также Газпром в отчете привел краткую информацию по регионам:

- Газ: 13% продажи в РФ + 87% экспорт.

- Нефть: 50% продажи в РФ + 50% экспорт.

- Электроэнергетика и прочие: 95% продажи в РФ + 5% экспорт.

Таким образом, видим, что газ конечно играет важную роль в формировании итоговых финансовых результатов, но доля остальных сегментов также довольно значима. Экспорт приносит 80% выручки.

Операционные результаты.

По словам Алексея Миллера, экспорт газа на ключевые зарубежные рынки в 2022г. рухнул на 46% до 101 млрд кубометров. Практически все снижение экспорта пришлось на страны Евросоюза, поставки в которые сократились в 2,5 раза. При этом в 1,5 раза выросли поставки газа в Китай по «Силе Сибири» до рекордных 15,5 млрд кубометров. Но тут объемы не сопоставимы, поэтому это не помогло компенсировать потерю рынка ЕС. Результат по добыче и по экспорту газа в страны дальнего зарубежья худший за многие годы.

А выручка и прибыль оказались на высоких значениях только благодаря высоким ценам на нефть и газ в Европе. А сейчас они потихоньку сползают к своим историческим нормам.

Вообще из трубопроводов в дальнее зарубежье фактически загруженными остаются:

- Турецкий поток. Пропускная мощность 31,5 млрд куб м. в год.

- Голубой поток, также поставляющий газ в Турцию, с мощностью 16 млрд в год.

- Еще пока действует Украинский транзит через ГИС «Суджа». Сейчас через него поставляют по 40 млн кубов в сутки. Т.е. за год можно ориентироваться на 14,5 млрд куб. м.

- Сила Сибири с плановыми поставками в этом году в размере 22 млрд куб м.

Поэтому если Европа резко не увеличит закупки, то суммарные поставки в дальнее зарубежье можно ожидать в районе 84 млрд кубометров в 2023 году. Также в страны бывшего СССР дополнительно поставляется порядка 33 млрд. Для сравнения только в Европу в 2021 году поставки превысили 174 млрд.

В России же компания реализует примерно 247 млрд кубометров в год. Но цены здесь совсем другие. Правда, в конце 2022 года была проведена индексация на 8,5%.

Баланс.

Капитализация Газпрома на данный момент 3,9 трлн. А чистый акционерный капитал около 16,5 трлн. Мультипликатор P/B < 0,25. Это очень низкое значение.

Суммарная стоимость активов у Газпрома 26 трлн. Если, например, посмотреть только на основные средства компании, то их остаточная стоимость на конец 2021 года составила 17,4 трлн рублей. Причём текущая капитализация компании примерно соответствует остаточной стоимости «Зданий и дорог». Стоимость остальных, рынок сейчас можно сказать даже не учитывает.

Денежных средств на счетах 1,1 триллиона, а общая сумма долга 5 трлн. Таким образом, на конец 2022 года у Газпрома чистый долг составлял 3,9 трлн, что на 1 трлн больше чем годом ранее. ND/EBITDA = 1, что говорит об умеренной долговой нагрузки. Но учитывая сложный текущий год, значение форвардного мультипликатора должно быть не таким радужным. К слову, 60% долга выражено в валюте. Это одна из причин его роста.

Дочки Газпрома.

Газпром — это целая империя, оказывающая влияние на множество зависимых организаций. В Газпром входят десятки крупных дочек и сотни, если не тысячи различных внучек. У Газпрома есть своя авиакомпания, флот, ж/д компания, телеком, ITкомпания и множество других организаций, напрямую не связанных с углеводородами.

В частности, есть Газпромбанк (доля владения 49,9%), который является одним из крупнейших в России и восточной Европе. Сам банк по итогам сложного 2022 года показал небольшую прибыль по РСБУ в размере 9 млрд, что в 10 раз меньше, чем годом ранее. А его совместный с дочками финансовый результат и вовсе отрицательный. Газпром получил от них убыток в размере 17,9 млрд.

Но вероятно, самое трудное для банка позади. По итогам первого квартала 2023 года он уже опубликовал чистую прибыль по РСБУ в размере 51 млрд.

Кроме Газпромбанка, есть и другие инвестиции в ассоциированные предприятия. Т.е. те компании, в которых Газпром владеет значительным, но не контрольным пакетом акций. Среди них выделяется ООО «Сахалинская энергия» (доля владения 50%) – это бывшая «Сахалин Энерджи». Оператор проекта «Сахалин-2» по производству и реализации сжиженного газа. Эта компания принесла Газпрому почти 142 млрд в прошлом году. Прочие ассоциированные и совместные организации принесли еще более 42 миллиардов. А суммарная прибыль составила 166 млрд.

Правда, в прошлом году Группа признала убыток от обесценения инвестиций в ассоциированные и совместные организации в размере 146 млрд.

Если же взять капитализацию только публичных компаний, в которых есть более-менее заметная доля у Газпрома, а это Газпромнефть, Новатэк и ряд энергетических компаний, то получится совокупная стоимость около 2,8 трлн. Т.е. стоимость доли Газпрома только в пяти дочках равна 73% капитализации всего Газпрома. Это говорит о сильной недооценке компании.

Инвест программа.

У Газпрома всегда были не маленькие капитальные затраты. А в прошлом году был рекорд, который превысил 2,1 трлн. А на 2023 год запланированы траты более 3 трлн. Это неминуемо приведет к росту долговой нагрузки.

Рост инвестиционной программы связан с необходимостью развивать газификацию в России и переориентировать экспорт на восток:

- Действующий проект «Сила Сибири». В 2023 году ожидается, что поставки по нему составят 22 млрд кубов. А на полную проектную мощность в 38 млрд планируют выйти к 2027 г (хотя ранее озвучивали 2025г).

- Также сейчас с Китаем согласовывают «Силу Сибири 2». Правда, в конце мая пошли слухи о том, что Китай может затянуть переговоры. Проектная мощность этого газопровода 50 млрд кубометров.

- «Амурский Газоперерабатывающий завод». Это гигантское предприятие с проектной мощностью по переработке 42 млрд кубометров. Первая из шести линий была запущена в 2021 году. Выход на полную мощность запланирован в 2025 году.

- СПГ завод в Усть-Луге мощность до 19,5 млн тонн. Запуск планируется в 2026 году.

- Газовый хаб с Турцией планируют запустить до конца 2023 года.

- Есть и другие проекты, которые требуют больших вложений.

Дивиденды.

В прошлом году Газпром всё же выплатил рекордные дивиденды по итогам первого полугодия 2022 года. На эти цели было выделено 1,2 трлн. А вот итоговых дивидендов за 2022 год инвесторы не дождались, т.к. 23 мая Совет директоров рекомендовал отказаться от выплат. Причину мы разбирали выше, — это чистый убыток во втором полугодии более 1,2 трлн из-за повышения НДПИ. Плюс снижение цен на газ и объемов реализации.

Из-за падения объемов продаж, повышенных налогов и больших капитальных затрат, дивиденды по итогам 2023 года под большим вопросом. Мой оптимистичный прогноз 7₽ на акцию или около 4% доходности к текущим ценам.

Риски и перспективы.

Основные риски:

- Возможная окончательная потеря европейских потребителей.

- Огромные налоги. Правда, НДПИ в этом году должен быть ниже, чем в предыдущем. Но зато будет изменение расчета топливного демпфера, начиная с апреля. Т.е. уменьшится акциз, возвращаемый государством.

- Большая инвестиционная программа.

- Финансовый результат сильно зависит от цен на газ и нефть, которые сейчас снижаются. И вообще, идут разговоры о том, что цены на газ в Европе могут стать ненадолго отрицательными.

- После диверсии на «Северных потоках», выросла вероятность терактов и на других газопроводах. В частности, Путин сообщал, что готовились теракты на «Турецком потоке».

В качестве перспектив:

- Инвест программа Газпрома. Вообще к 2030 году Путин пообещал поставлять в Китай около 100 млрд кубов газа + 100 млн тонн СПГ (примерно 140 млрд кубометров). Конечно, часть этого СПГ будет поставлять Новатэк, ну и видимо, как минимум, половину Газпром.

- Также рассматриваются варианты доставки газа в Индию и Пакистан.

- Ещё нельзя забывать о возможной геополитической разрядке, при которой страны ЕС могут вернуться к закупкам у Газпрома. Это конечно могло быть огромным позитивом.

Выводы.

- Газпром – это одна из крупнейших нефтегазовых компаний в мире.

- Кроме газа, компания также продаёт газовый конденсат, нефть, нефтепродукты, электрическую и тепловую энергию.

- Финансовые результаты за 2022 год неплохие. Но второе полугодие оказалось убыточным из-за роста НДПИ.

- Поставки газа в Европу упали в 2,5 раза. Результат по добыче и по экспорту газа худший за многие годы.

- У компании средняя долговая нагрузка.

- Газпром стоит менее 25% стоимости чистых активов. И всего на 37% дороже стоимости своей доли только в пяти публичных дочках.

- У компании обширная инвестиционная программа.

- В 2022 и 2023 годах рекордные кап затраты. Долг вырастет.

- Газпром пытается переориентировать экспорт на восток.

- Дивиденды в 2022 году были рекордные. Но вероятно, как минимум, ближайшие три года их не будет, или они будут минимальными.

- Риски: окончательная потеря рынка ЕС, огромные налоги, снижение цен на газ и нефть, вероятность терактов.

- Судя по всему, ближайшие годы будут сложными.

Мои сделки.

На данный момент доля Газпрома в моём портфеле акций около 6%. Если учесть последние дивиденды, то текущая средняя в районе 200 ₽. К слову, о всех своих сделках пишу в нашем телеграм канале. Акции стоят относительно недорого, но и риски соответствующие. В случае снижения котировок ниже 140 рублей подумаю о докупке.

Не является индивидуальной инвестиционной рекомендацией.

-----------------------------------------------------------

Благодарю за лайки и подписку на наши каналы:

теги блога Инвестовизация

- ALRS

- ASTR

- BELU

- CHMF

- Fesco

- FESH

- FIVE

- FLOT

- GAZP

- GMKN

- IPO

- IPO 2024

- IRAO

- LKOH

- MAGN

- MOEX

- MTSS

- NLMK

- NVTK

- Ozon

- PHOR

- PLZL

- Positive Technologies

- ROSN

- RTKM

- Sber

- SBERP

- SGZH

- SIBN

- SNGS

- SNGSP

- TATN

- TATNP

- TRNFP

- VTBR

- X5

- YNDX

- акции

- Алроса

- АСТРА

- Башнефть

- Белуга

- белуга групп

- биржа

- валюта

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Группа Позитив

- ДВМП

- дивиденды

- Доллар

- доллар рубль

- Инвестиции

- Инвестиции для начинающих

- ИнтерРао

- кризис

- Лукойл

- Магнит

- ММК

- Мосбиржа

- Московская биржа

- МТС

- Недвижимость

- НЛМК

- Новатэк

- Норникель

- обзор компании

- облигации

- Озон

- отчеты МСФО

- оффтоп

- Позитив

- полюс

- Полюс Золото

- прогноз по акциям

- Роснефть

- Ростелеком

- рубль

- Русагро

- Русгидро

- Самолет

- Сбер

- Сбербанк

- Северсталь

- Сегежа

- Сегежа групп

- Селигдар

- Совкомфлот

- Сургутнефтегаз

- Татнефть

- торговые сигналы

- Транснефть

- форекс

- Фосагро

- ЮГК

- ЮГК Южуралзолото

- Юнипро

- Яндекс

Я, кстати, верю в дивиденды Газпрома в ближайшие годы (бюджет надо пополнять), правда небольшие в интервале 5-15 руб.

Investovization,

Ну хорошо. А куда тогда деньги девать при достаточности капитала 15%? Солить?Миллера в отставку отправить и акции сразу переставят процентов на50-100.Проблема Газпрома это проблема неумелого стратегически близорукого руководства.Контраст в Новатэком очень разительный.

С другой стороны мы ж не можем воздействовать на руководство компании.Со своей стороны я просто понизил долю Газпрома до своего минимума и повысил долю Новатэка до своего максимума.Но да трубопроводный газ в портфеле пусть будет, уйдет Миллер левой пяткой перекрешюсь… 😜🤣🤣🤣

суть всего анализа ))))))