SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. StockGamblers

Статистика, графики, новости - 11.07.2023

- 11 июля 2023, 03:42

- |

Доброе утро, всем привет!

Ранее писал про просрочку по кредиткам. А вот вам данные по автокредитам в США, просрочка свыше 90 дней.

Возрастная группа 18-29 достигла уровней мирового финансового кризиса.

А эта инфографика дает представление, какой процент ипотечников с какими ставками сидит в настоящий момент.

70,7% ниже 4%

91% ниже 5%

96,3% ниже 6%

Потому и не продают дома...

************************

А сейчас посмотрим, как обстоят дела с инфляцией в Китае.

С инфляцией в Китае дела обстоят неплохо. Годовая потребительская — 0%. За июнь месяц снизилась на 0,2%. Базовая (очищенная или без еды и энергоносителей) — 0,4%. Правда, свинья подскочила на 7,2%.

Индекс же цен производителей упал за год на 5,4%.

Да и в целом поведение китайской экономики за последние почти 30 лет выглядит стабильно. Наверное потому, что государство не рассказывало про ужасы «маосизма», а занималось делом. Затаскивало технологии (даже, о ужас, иногда, видимо, воровало), занималось развитием производства.

**************************

Когда уже загремит в тазу американский рынок?

Не знаю. Но, смотрите, дорогие друзья, на первой картинке — VIX, или индекс волатильности Чикагской биржи опционов. В чем его прелесть? Его локальные минимумы всегда совпадают с локальными максимумами индекса S&P 500 (главный американский фондовый индекс). Ну и, соответственно, наеборот. Т.е. когда VIX падает, рынок растет (успокаивается...), когда VIX растет, рынок падает — все начинают паниковать.

Чем интересная текущая ситуация? Тем, что VIX на самых низких значения с 2021 года. При этом сам S&P 500 протестировал одно из потенциальных сопротивлений.

Хорошо бы какое-нибудь заливное… на там, чтоб байбеки прекратились срочно и внезапно.

***************************

Аналитический ресурс «Платформы ОФД» «ЧекИндекс» поделился статистикой расходов, связанных с такси.

Как меняются траты россиян на услуги такси?

Сравнение за 1 полугодие 2023/2022:

▪️ Средний чек затрат на такси в РФ составил 435 руб, на 4% выше уровня прошлого года. Число покупок выросло на 11%.

▪️ Средний чек затрат на такси в Москве составил 771 руб, на 12% выше уровня прошлого года. Число покупок выросло на 19%.

Изменение расходов на такси связано с ростом общей мобильности граждан, восстановлением офлайн-форматов деловой активности, увеличением объемов внутреннего туризма. Так, в Москве все чаще пользователями такси становятся туристы.

Временем наиболее активных расходов на услуги такси оказался период со второй половины марта до начала майских праздников. Затем, в мае – июне происходило ослабевание спроса в связи с началом отпускного и дачно-огородного сезона, когда многие используют собственные авто.

******************************

Помните, дорогие друзья, как мы показывали вам пальчиком на американский рынок и говорили, что они на «Байбеках» растут? Так вот что же такое «Байбек»?

Выходит вчера Совет директоров «Полюса» (ну который Полюс Золото) и говорит:

"Цена приобретения акций в рамках программы приобретения составляет 14 200 рублей за одну акцию, что представляет премию к цене на конец операционного дня 7 июля 2023 года в размере приблизительно 32,56% по отношению к цене закрытия торгов акциями на Московской бирже 7 июля 2023 года, и подлежит уплате в рублях в порядке и на условиях, предусмотренных программой приобретения"

Значит, в пятницу торги закрылись на цене 10 712,5. А сегодня компания говорит, дескать, камрады, а мы у вас выкупим акции по 14 200 руб. Все такие — «опа, нихера!» А это, между прочим, +32,56%. А акции, такие, хлоп и +15% в моменте. Почему? Ну потому что выкупают по 14 200. А потом так, хоп… выкупим 29,99% всех размещенных бумаг. По всем условиям — в программу приобретения. Но в целом лонгусты подогрелись нормально.

Вот так это и происходит. Ну и, да, конечно, кто-то это знал еще давно.

Дорогой друг, если ты давно едешь в лонге и не знаешь, чего делать, то завтра стоп-уровень для длинной позиции переедет на 10 474. При закрытии очередного дня ниже этой отметки, можешь смело продавать. А можешь и доехать до 14 200, если повезет.

Удивительно, но моя целевая кривая смотрит именно туда. Хотя, почему удивительно. Синергия в действии.

***************************

Германская промышленность продолжает испытывать подъём… отрицательный.

“Инвестиции в новые заводы и новые технологии хлынули потоком из Германии”, — сказал Михаэль Василиадис, председатель союза химической и энергетической промышленности Германии IG BCE, добавив, что эта тенденция ускорилась “из-за проблем с энергетикой”.

Главными бенефициарами выступают Китай и США, которые предлагают компаниям “полные пакеты”, включающие помимо налоговых льгот доступ к экологически чистой энергии и ускоренное регулирование.

По данным Немецкого экономического института, который назвал ситуацию “тревожной”, Германия в прошлом году столкнулась с рекордным дефицитом корпоративных инвестиций.

Тем временем BASF закрыла один из двух своих заводов по производству аммиака в Людвигсхафене, сославшись на высокие энергозатраты.

Шольц, молодец! Продолжай шатать режим.

*************************

Шесть крупнейших банков страны — JPMorgan Chase, Bank of America, Citigroup, Wells Fargo, Goldman Sachs и Morgan Stanley — во втором квартале этого года списали совокупную сумму в размере 5 млрд долларов безнадежных кредитов, согласно средним оценкам банковских аналитиков.

На этой неделе должна начаться публикация отчетности, которая и покажет итог.

При этом, шесть кредиторов выделят дополнительно около 7,6 млрд долларов резервов.

Оба показателя почти вдвое выше, чем в том же квартале год назад. Тем не менее, они остаются ниже показателей, которые были зафиксированы крупными банками в начале пандемии, когда списания и резервы достигли максимума в $6 млрд и $35 млрд соответственно.

Кредитные карты являются самым большим источником проблем для ряда банков. По оценкам аналитиков, списания по карточным кредитам JPMorgan за квартал составили $1,1 млрд, по сравнению с $600 млн за аналогичный период год назад. В BofA кредиты по кредитным картам составляют около четверти списываемых средств.

Кредиты на коммерческую недвижимость (CRE) также негативно сказываются на деятельности банков. Wells Fargo, крупнейший кредитор CRE среди крупнейших банков страны, сообщил инвесторам в этом месяце, что он добавил $1 млрд к своим резервам на возможные потери по подобным ссудам.

Тем не менее, банковские аналитики говорят, что выгоды от повышения процентных ставок, вероятно, перевесят негативные последствия для большинства крупных банков.

Т.е. тут о чем речь? Да, списания сильно выросли. Граждане платят всё хуже. Но в целом приток средств за счет увеличения кредитных ставок купирует эту проблему именно для крупных банков. Не забываем, что ставки по депозитам они не повышали соответственно растущей ставке Федрезерва.

Ожидается, что у JPMorgan совокупная стоимость списаний по кредитам — убытков, отмеченных как безвозвратные, — и новых резервов за второй квартал текущего года составит 3,8 млрд долларов. Это на 120% больше по сравнению с суммой просроченных кредитов в размере 1,8 млрд долларов, о которой сообщалось в крупнейшем банке страны в том же квартале год назад.

Совокупные потери по кредитам в Wells Fargo и BofA за квартал увеличатся более чем вдвое, при этом Goldman подскочит на 70%, а Morgan Stanley и Citi увеличатся на 60%.

********************************

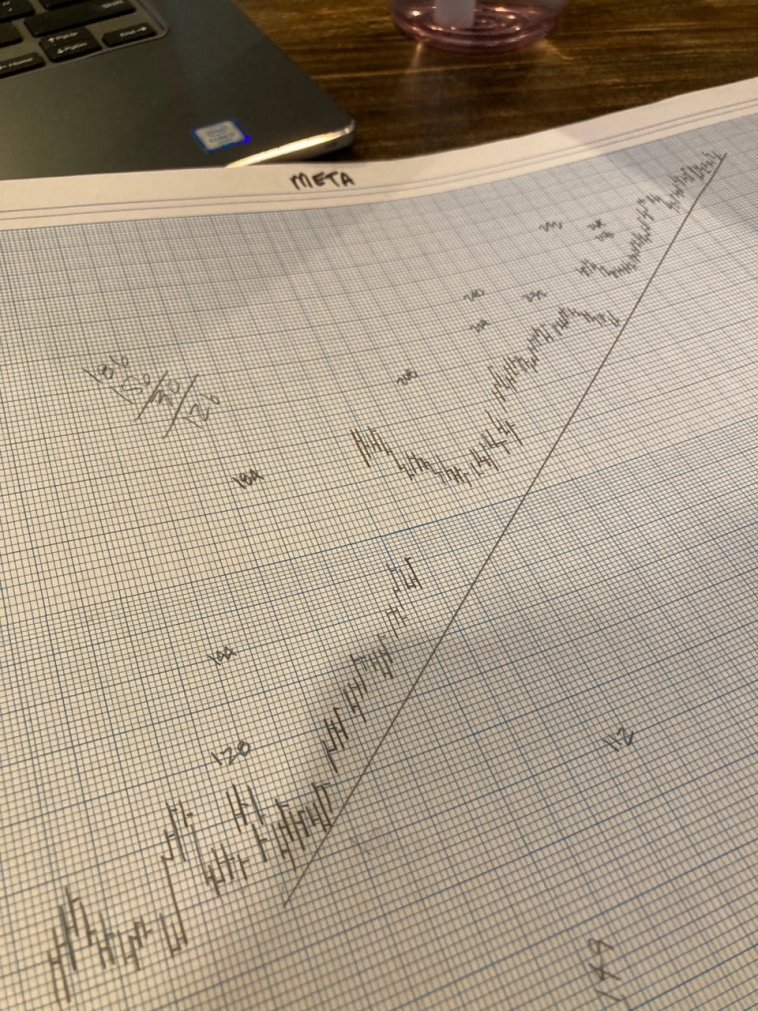

Олдскульные трейдеры не размениваются по мелочам, а чертят графики в онлайн на миллиметровочке.

«Это так мило» ©

Наверное, от этого открываются некие чакры и становится видно будущее.

************************

«Если это мое золото, то я хочу, чтобы оно было в моей стране»

Все большее число стран возвращают золотые резервы домой после санкций, введенных Западом в отношении России, согласно исследованию Invesco, посвященному центральным банкам и суверенным фондам благосостояния, опубликованному в понедельник.

Опрос показал, что «значительная доля» центральных банков была обеспокоена созданным прецедентом. Почти 60% респондентов заявили, что это сделало золото более привлекательным, а доля золотых резервов, хранящихся у себя в стране, выросла с 50% в 2020 до 68% сейчас.

Один центральный банк анонимно заявил: "Мы действительно хранили это (золото) в Лондоне… но теперь мы перевели его обратно в нашу страну, чтобы обеспечить его сохранность".

А чойта?

**************************

Флот распался!

Флот танкеров, возникший из ниоткуда для обеспечения транспортировки российской нефти, распался еще быстрее, чем появился, что подчеркивает трудности, связанные с отслеживанием тех, кто помогает Москве доставлять ее нефть покупателям по всему миру.

Базирующаяся в Мумбаи компания Gatik Ship Management в настоящее время управляет флотом всего из четырех нефтяных танкеров, согласно Equasis, международной морской базе данных, созданной для содействия безопасному судоходству. Совсем недавно, в апреле, их было 42, и большинство из этих перевозчиков были собраны менее чем за год.

Трудно сказать, что на самом деле стало с флотом. Суда, которые больше не числятся под коммерческим управлением Gatik, продолжают перевозить российскую нефть. В настоящее время они находятся под контролем широкого круга компаний, структура собственности которых также неясна.

**********************

Сопоставим рост доходов и аренды в США.

Муди'cы пишут, что с 1999 года аренда выросла на 135%, а доходы домохозяйств на 77%.

*************************

Утренний обзор закончил. Дальше за обстановкой следим на MarketScreen — ближайшие два дня всех будут пугать НАТОй, но ты, камрад, не пугайся.

теги блога StockGamblers

- BlackRock

- BR

- FTX

- IPO

- Meta Trader 5

- PMI

- RI

- SI

- TigerTrade

- VWAP

- авто

- активы

- акции

- Аргентина

- аренда

- банки

- бензин

- биржа

- биткоин

- биткойн

- богатство

- брент

- БРИКС

- бюджет

- валюта

- ввп

- внутридевная торговля

- внутридневная торговля

- газ

- газпром

- германия

- госдолг

- графики

- деньги

- депозиты

- дефицит

- дефолт

- дизель

- доллар

- доходность

- доходы

- евро

- европа

- зарплата

- золото

- импорт

- индикаторы

- инсайд

- инфляция

- ипотека

- капитализация

- кредитование

- кредиты

- крипта

- МосБиржа

- мт5

- налоги

- недвижимость

- нефть

- Новости

- обзор

- обзор рынка

- облигации

- объемы

- опционы

- отчетность

- офз

- производство

- промышленность

- расходы

- РИ

- РТС

- рубль

- рынок сша

- санкции

- Сбер

- сбербанк

- сбережения

- спг

- ставка

- ставки

- статистика

- стоки

- США

- танкеры

- тарифы

- торговля

- торговые сигналы

- трежериз

- трейдинг

- федрезерв

- фонды

- форекс

- фьючерс РТС

- цб

- цены

- экономический дайджест

- экспорт

- юань

- Яйца