Блог им. svoiinvestor

Минфин вышел на рынок внутреннего долга после паузы в связи с волатильностью валют, но привлёк слишком мало от намеченного плана

- 25 августа 2023, 10:32

- |

Минфин провёл аукцион ОФЗ и предложил инвесторам 3 выпуска. Можно с уверенностью сказать, что пауза в размещении ОФЗ не способствовала росту спроса. Ввиду частого заимствования средств Минфином и непонятной ситуацией с бюджетом РФ, инвесторы «требуют» премию в доходности длинных ОФЗ, поэтому флоутер остаётся единственным видом ОФЗ, который привлекает физиков и банки. Недавно ЦБ опубликовал статистику, где выяснилось, что портфель долговых ценных бумаг вырос на 528₽ млрд (+2,7%), в том числе из-за покупки банками новых выпусков ОФЗ на сумму ~300₽ млрд. Наибольшим спросом пользовались бумаги с переменным купонным доходом (ОФЗ-ПК, ~75% от общего объёма размещённых ОФЗ). Как только флоутера нет в размещении, происходит до боли знакомая ситуация Минфину:

▪️ Классика: ОФЗ — 26241 (погашение в 2032)

▪️ Классика: ОФЗ — 26238 (погашение в 2041)

▪️ Линкер: ОФЗ — 52005 (погашение в 2033, с индексируемым номиналом), номинал изменяется в зависимости от инфляции

Спрос на ОФЗ 26241 был равен — 25,782₽ млрд, выручка составила всего — 6,881₽ млрд (средневзвешенная доходность — 11,33%). В самой длинной ОФЗ 26238 спрос был равен — 14,707₽ млрд, выручка составила — 9,319₽ млрд (средневзвешенная доходность — 11,35%). Инфляционная ОФЗ 52005 спрос — 19,570₽ млрд, а размещено на — 15,660₽ млрд (средневзвешенная цена – 95,1501% от номинала, доходность — 3,10%).

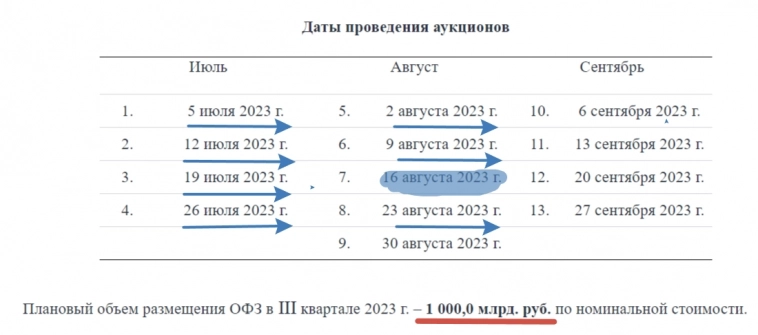

📌 Таким образом бумаг было размещено на 36,738₽ млрд (предыдущие аукционы — 90,6₽, 111,4₽ млрд, и 16,1₽ млрд). Согласно плану Минфина за оставшуюся часть III квартала необходимо привлечь — ~448₽ млрд, а значит ~90₽ млрд в 1 аукцион (осталось их 5 в квартале). Без привлечения флоутера здесь не обойтись, либо необходимо выписывать хорошую премию в длинных ОФЗ (11% уже никого не удивишь, когда ключевая ставка 12%, а вклады дают этот самый процент), ибо получиться как на прошлом аукционе, когда торги по выпуску ОФЗ 26243 не состоялись (ведомство это объяснило тем, что отсутствовали заявки по приемлемым уровням цен).

P.S. Инфляционная спираль раскручивается и не даёт покоя ЦБ, который принялся ужесточать ДКП. Уже известно, что совет директоров банка России внепланово повысил ключевую ставку до 12%. По данным, Росстата за период с 15 по 21 августа индекс потребительских цен вырос на 0.9% (прошлые недели — 0.10% и 0.01%), с начала августа — 0.20%, с начала года — 3.62% (годовая же составляет 4.9%). Такие данные, только заставляют ЦБ внимательно следить за курсом валют, импортом, ИПЦ и изменением ставок по депозитам/кредитам, чтобы понять не нужно ли на сентябрьском заседании прибегнуть к ещё одному увеличению ставки. Пока мы с вами наблюдаем за какой-то непонятной реакцией рынка облигаций, где доходность в некоторых выпусках проигрывает новым вкладам, а в других премия составляет 1-1.5%, отреагировали только короткие ОФЗ, которые вышли за рамки 10% доходности. Видимо, рынку ещё нужно осознать случившиеся и понять, что текущая ставка может быть надолго, ибо проинфляционные риски никуда не делись.

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor

- 25 августа 2023, 14:11

теги блога Владислав Кофанов

- USDRUB-TOM

- акции

- алмазы

- Алроса

- аналитика

- аэрофлот

- банки

- бензин

- биржа

- бюджет

- бюджет в России

- бюджет РФ 2024

- валюта

- вклады

- ВТБ

- газ

- Газпром

- Газпромнефть

- демпферные выплаты

- дивидендная политика

- дивиденды

- долг

- долгосрочное инвестирование

- доллар

- доллар рубль

- европа

- застройщики

- золото

- инвестиции

- инвестиции в недвижимость

- инфляция

- инфляция в России

- ипотека

- итоги месяца

- Китай

- ключевая процентная ставка

- ключевая ставка ЦБ РФ

- кредитование

- кризис

- ЛСР

- Лукойл

- металлурги

- металлургия

- Минфин

- ММК

- налоги

- недвижимость

- нефтегазовые доходы

- нефтепродукты

- Нефть

- НЛМК

- НМТП

- Новатэк

- обзор рынка

- Облигации

- операционные результаты

- отчеты МСФО

- отчеты РСБУ

- отчёт

- офз

- офз с переменным купоном

- Пик

- портфель

- портфель инвестора

- прогноз по акциям

- производство стали

- психология

- психология инвестора

- РЖД

- Роснефть

- Россети Центр и Приволжье

- рубль

- самолет

- санкции

- сбербанк

- Северсталь

- Совкомфлот

- СПГ

- сталь

- Сургутнефтегаз

- татнефть

- Транснефть

- уголь

- удобрения

- Финансовая грамотность

- финансы

- ФНБ

- фондовый рынок

- форекс

- Фосагро

- фьючерс mix

- ЦБ России

- ЦБ РФ

- ЦБР

- экономика

- экономика России

- ЭЛ5-Энерго

- энергентики

- юань

- Яндекс