SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. rbesedovskiy

Ежедневный обзор по опционам на фьючерс РТС. (21.01.2013)

- 21 января 2013, 22:14

- |

Обзор сегодняшнего рынка

Сегодня типичный день, когда российский рынок торгуется без американцев. Обороты по опционам на фьючерс РТС примерно в два раза ниже среднего составили 3.9 млрд рублей, оборот по опционам на самые ликвидные акции на среднем уровне и составил 214 млн. рублей. По рынку продолжаю смотреть вверх, думаю, что к мартовской экспирации рынок вполне может показать 180 000+- пунктов по фьючерсу РТС.

Обвала не жду в связи с несколькими причинами:

1. Низкий доллар.

2. Наконец-то начала расти энергетика, да и вообще в эшелонах есть спрос, обычно, когда есть ожидания кризиса там никого нет.

3.По моим прикидкам опционы пут пока слишком дорогие, плюс пут/колл ратио бОльшую часть времени выше 1, что говорит о том, что хедж, по-прежнему многим интересен. Соответственно, когда все застрахованы армагеддона случиться не может.

Пут-колл ратио

На сегодня пут-колл ратио составил 1.46 по фьючерсу РТС и 0.72 по опционам на акции. К концу месяца, когда данных будет побольше, возможно, выложу более подробную историю по данному индикатору. По хорошему, абсолютное значение желательно усреднять, так как ото дня в день ратио довольно сильно скачет.

Реальная торговля

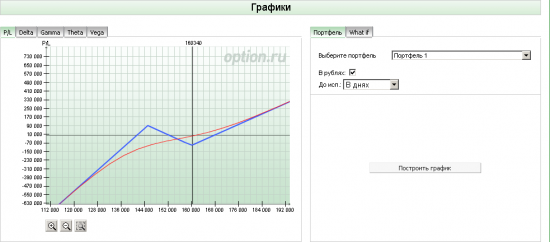

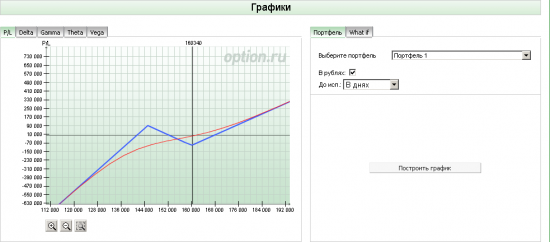

Профиль моей торговой позиции на текущий момент выглядит так (всё на мартовской серии).

Этот профиль, как раз, реализует мои ожидания от рынка на текущий момент.По сути это стрэддл на 160м страйке (-20 фьючей + 40 коллов) и короткие путы на 145м страйке (-60 путов).

План действий:

1. Если рынок идёт на 165 000, поменять 160е коллы на 165е коллы.

2. Если рынок идёт на 145 000

а) Поменять проданные 145 000 путы на 140е или 135е.

б) Подровнять общую дельту позиции фьючерсом

в) возможно при проходе 155 000 вниз допродать февральских коллов, если характер движения будет резкий и это произойдет в ближайшую неделю.

О новых сделках и управлении позицией буду писать в новых постах.

Теоретический практикум (уровень начинающий)

Различия поведения тетты у опционов разных страйков

Большинство игроков, приходящих на рынок, обычно начинают с покупки опционов, так как им очень нравится возможность получить очень высокую прибыль, рискуя очень малым. Однако, помучившись некоторое время и не получив ожидаемого, практически всем приходит гениальная идея: «А почему бы не почувствовать себя страховой компанией и не начать продавать страховку». Тем более, что эта идея очень хорошо подходит под психологию наёмного работника, привыкшего зарабатывать стабильно и каждый месяц. Для того, чтобы более грамотно продавать опционы лучше понимать, как себя ведёт тетта.

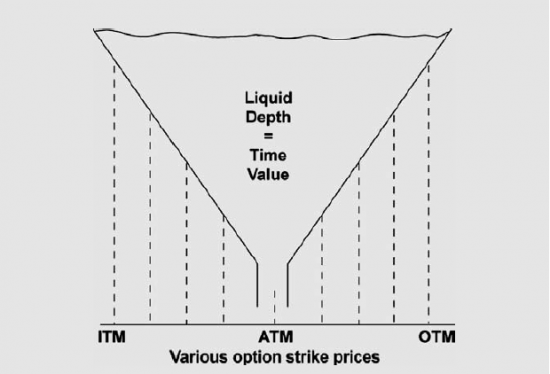

Итак тетта, это та самая компенсация, которую получает продавец каждый день, когда держит проданные опционы. Многие ещё её называют «усыханием цены» или другими похожими словами. Для того, чтобы понять поведение тетты, есть хорошая аналогия из книжки Yates L. High Performance Volatility Trading

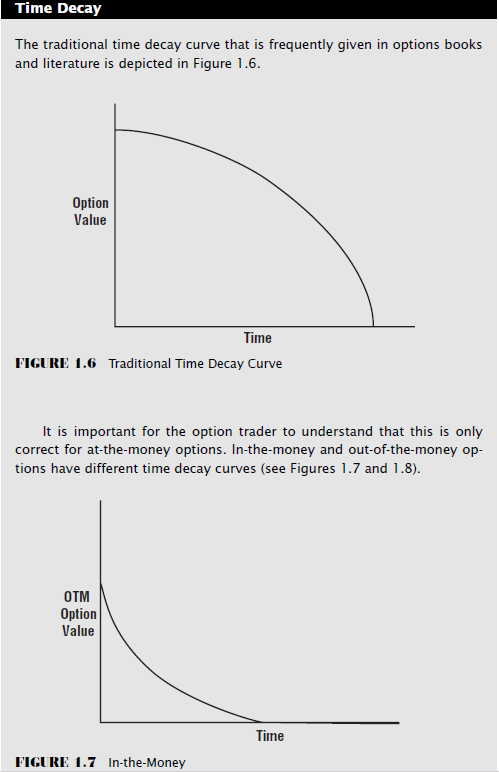

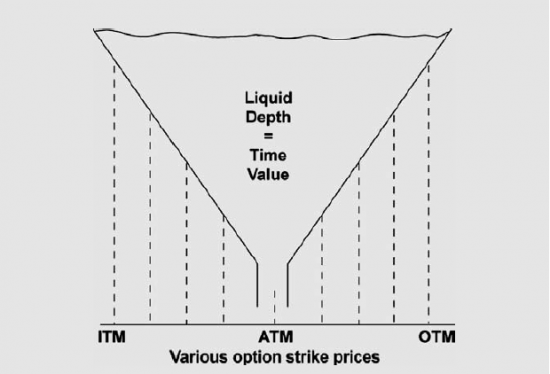

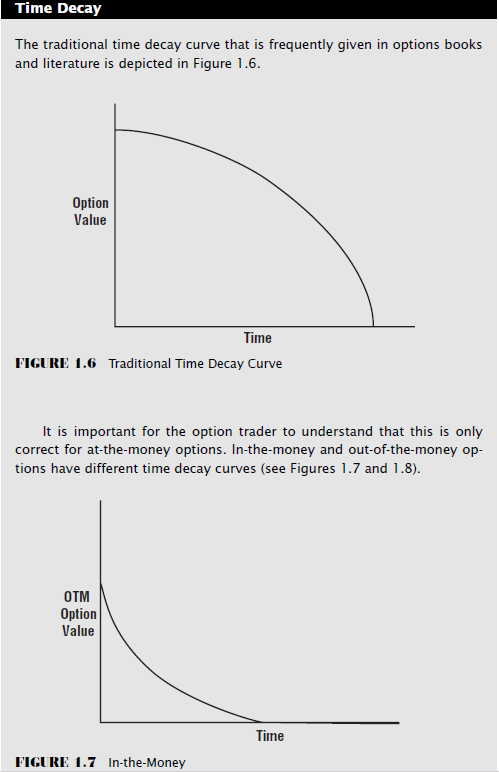

Некоторые пояснения к картинке. Поведение тетты в разных страйках, похоже на поведение воды в воронке. Слева находятся опционы «сильно в деньгах», справа «сильно вне денег» и в центре соответственно «около денег». Соответственно, опционы со страйками по краям воронки в начале будут обесцениваться довольно быстро, а ближе к концу срока скорость обесценивания будет снижаться. Опционы около денег наоборот в начале усыхают медленно, а ближе к сроку истечения всё быстрее и быстрее, пока в последний день они не теряют максимум. Для наглядности ещё одна картинка, чтобы всё стало понятно.

Вывод

Если времени до истечения много (квартальные опционы к примеру), то есть смысл продавать опционы «вне денег» так как первое время они будут усыхать быстрее, чем опционы около денег.

К примеру тетта в моей вышеозвученной позиции у опциона пут 160го (синтетического) составляет 49,4, а у опциона пут 145го 32.8, при этом соотношение цен составляет 4,37.

В следующем обзоре кратко расскажу о конструкции «бабочка» и на примерах попытаюсь понять, как маг рынка Тони Салиба умудрился воплотить мечту любого трейдера (Зарабатывать каждый месяц понемногу и изредка ещё и ловить «чёрных лебедей».

Сегодня типичный день, когда российский рынок торгуется без американцев. Обороты по опционам на фьючерс РТС примерно в два раза ниже среднего составили 3.9 млрд рублей, оборот по опционам на самые ликвидные акции на среднем уровне и составил 214 млн. рублей. По рынку продолжаю смотреть вверх, думаю, что к мартовской экспирации рынок вполне может показать 180 000+- пунктов по фьючерсу РТС.

Обвала не жду в связи с несколькими причинами:

1. Низкий доллар.

2. Наконец-то начала расти энергетика, да и вообще в эшелонах есть спрос, обычно, когда есть ожидания кризиса там никого нет.

3.По моим прикидкам опционы пут пока слишком дорогие, плюс пут/колл ратио бОльшую часть времени выше 1, что говорит о том, что хедж, по-прежнему многим интересен. Соответственно, когда все застрахованы армагеддона случиться не может.

Пут-колл ратио

На сегодня пут-колл ратио составил 1.46 по фьючерсу РТС и 0.72 по опционам на акции. К концу месяца, когда данных будет побольше, возможно, выложу более подробную историю по данному индикатору. По хорошему, абсолютное значение желательно усреднять, так как ото дня в день ратио довольно сильно скачет.

Реальная торговля

Профиль моей торговой позиции на текущий момент выглядит так (всё на мартовской серии).

Этот профиль, как раз, реализует мои ожидания от рынка на текущий момент.По сути это стрэддл на 160м страйке (-20 фьючей + 40 коллов) и короткие путы на 145м страйке (-60 путов).

План действий:

1. Если рынок идёт на 165 000, поменять 160е коллы на 165е коллы.

2. Если рынок идёт на 145 000

а) Поменять проданные 145 000 путы на 140е или 135е.

б) Подровнять общую дельту позиции фьючерсом

в) возможно при проходе 155 000 вниз допродать февральских коллов, если характер движения будет резкий и это произойдет в ближайшую неделю.

О новых сделках и управлении позицией буду писать в новых постах.

Теоретический практикум (уровень начинающий)

Различия поведения тетты у опционов разных страйков

Большинство игроков, приходящих на рынок, обычно начинают с покупки опционов, так как им очень нравится возможность получить очень высокую прибыль, рискуя очень малым. Однако, помучившись некоторое время и не получив ожидаемого, практически всем приходит гениальная идея: «А почему бы не почувствовать себя страховой компанией и не начать продавать страховку». Тем более, что эта идея очень хорошо подходит под психологию наёмного работника, привыкшего зарабатывать стабильно и каждый месяц. Для того, чтобы более грамотно продавать опционы лучше понимать, как себя ведёт тетта.

Итак тетта, это та самая компенсация, которую получает продавец каждый день, когда держит проданные опционы. Многие ещё её называют «усыханием цены» или другими похожими словами. Для того, чтобы понять поведение тетты, есть хорошая аналогия из книжки Yates L. High Performance Volatility Trading

Некоторые пояснения к картинке. Поведение тетты в разных страйках, похоже на поведение воды в воронке. Слева находятся опционы «сильно в деньгах», справа «сильно вне денег» и в центре соответственно «около денег». Соответственно, опционы со страйками по краям воронки в начале будут обесцениваться довольно быстро, а ближе к концу срока скорость обесценивания будет снижаться. Опционы около денег наоборот в начале усыхают медленно, а ближе к сроку истечения всё быстрее и быстрее, пока в последний день они не теряют максимум. Для наглядности ещё одна картинка, чтобы всё стало понятно.

Вывод

Если времени до истечения много (квартальные опционы к примеру), то есть смысл продавать опционы «вне денег» так как первое время они будут усыхать быстрее, чем опционы около денег.

К примеру тетта в моей вышеозвученной позиции у опциона пут 160го (синтетического) составляет 49,4, а у опциона пут 145го 32.8, при этом соотношение цен составляет 4,37.

В следующем обзоре кратко расскажу о конструкции «бабочка» и на примерах попытаюсь понять, как маг рынка Тони Салиба умудрился воплотить мечту любого трейдера (Зарабатывать каждый месяц понемногу и изредка ещё и ловить «чёрных лебедей».

теги блога Роман Беседовский

- bitcoin

- CME

- EURUSD

- Exante

- Forex

- google trends

- IV

- wealth lab

- wealth-lab

- азбука трейдера

- американский рынок

- анализ сделок

- бизнес

- брокер

- волатильность

- вопрос

- Вопрос ко всем

- встреча smart-lab

- грааль

- дисциплина

- долгосрочная идея

- доллар

- йога и трейдинг

- коррекция

- краткосрочная идея

- краткосрочно

- криптовалюта

- мое

- мысли в слух

- Мысли о рынке

- недвижимость

- нефть

- облигации

- обсуждение

- обучение

- обучение трейдингу

- опрос

- опционы

- отзыв

- открытый интерес

- преимущество на рынке

- прогнозирование

- прогнозы

- психология

- психология торговли

- психология трейдинга

- риск менеджмент

- рискменеджмент

- РТС

- саморазвитие

- синтетика

- теханализ

- технический анализ

- торговая система

- торговые системы

- торговый план

- точка входа

- трейдинг

- фьюч ртс

- фьючерс ртс

- фьючерс на индекс РТС

- фьючерс на РТС

- фьючерс РТС

- цели в трейдинге

Не слушайте нафик ни кого делайте как считаете нужным.

Мне кстати интересен ежедневный!

Да и у Роман Некрасов ежедневные обзоры нормальные.

не понимаю я советчиков — не нравится не читайте, в чём проблема то?

Вопрос. В итоге на графике 1.7. это кривая опциона OTM?

а как будет выглядеть профиль ITM? судя по тексту выше — так же?

ruticker.com/MXTicker/Options

На самом деле, как не сложно догадаться за основу был взят роботрейд, но у меня в отличии от него есть графики по всем сериям, а на РТС такого не видел.

Ну и потом, это пока пробный шар так сказать, если будет пользоваться популярностью, то разовью — для начала можно будет смотреть анимированные изменения истории, недели на 2

Ну по крайней мере, я надеюсь, удобнее чем в аналогах — выбираешь серию и видишь сразу 3 графика, моментально.

Посмотрю по истории заходов — если понравится, то прикручу просмотр истоии по разным датам, в анимации

Покупка Call в первом приближении аналог лонга, Put соответственно — шорта, потому на обоих упомянутых сайтах соответствующая раскраска. У Вас же Call (исходя изо логики «должны же быть отличия»?) получился красным, что на уровне подсознания инициирует внутренний конфликт цветового представления и содержания. Примерно равносильно тому, как если бы у Вас на сайте в пику привычной отрисовке растущие свечи были бы закрашены красным, а падающие зеленым цветом. По моему мнению, сложившуюся практику цветового представления указанных инструментов менять не стоит, во всяком случае на противоположную уж точно нельзя.

С уважением, ProfFit.

надо к го приводить, а не к цене, здесь же продажа!

тоже самое получится)))

Практически никогда не загружал полное ГО поэтому даже не думал над этим вопросом.

Правильно я понял, что Вы хотите сказать, что шорт 1го пута 160го по ГО аналогичен шорту 1.5 145х путов?

smart-lab.ru/blog/88301.php

Я сам не сторонник направленной торговли, но тут соблазн меня схватил. Тоже думаю, что расти будем. Что я сделал — я продал путы (160000 страйк) в деньгах, когда они были в деньгах и захеджировал продажей колов вне денег (165000 страйк), всё февральское. Вообще получается очень круто. Максимально отыгрывает мое предположение, забирая внутренню стоимость путов. Почему-то нигде про такое не пишут, обычно все работают с опциками вне денег.

«Не разу не видел, чтобы волатильность росла вместе с ценой»

— выло дело, когда индекс к 200К подходил, там чем ближе в этому значению, тем вола выше! И это, если про индекс. Если про акции — то сплошь и рядом!

«Что я сделал — я продал путы (160000 страйк) в деньгах, когда они были в деньгах и захеджировал продажей колов вне денег (165000 страйк)»

— Хеджировал, это когда сократил риски, а если с лева риск не уменьшил, но и добавил риска с правой стороны, то это точно не хедж! Это все, что угодно, но не хедж.

«забирая внутренню стоимость путов. Почему-то нигде про такое не пишут, обычно все работают с опциками вне денег.»

— потому что спреды меньше на опционах без денег, а сконструировать любой опцион в денгах, используюя опционы без денег и базовый актив,… всегда!!! Меньшие спреды, чем в деньгах. Брать по рынку опцион без денег, и фьюч, делая синтетический опцион в деньгах, всегда жешевле чем брать по рынку опцион в деньгах!

конечно, я про индекс говорил. На акциях, действительно такое есть.

Индекс подходил к 2000 до 2008 года — не знаю, не знаком. Тогда и рынок опционов был зачаточный, как мне кажется.

В 2011 году, когда мы к 2000 подходили волатильность не росла.

Я захеджировал дельту — захеджировал рыночный риск.

Суть того, что я хотел добиться — продать волатильность в том объеме, в котором продал при этом монетизировать предположение по росту. А продажа пута всё таки подороже продажи кола+покупки фьюча как в плане проскальзывания, так и в плане ГО.

СОздается он так:

длинный фьюч, проданный колл 160.

это идентичные позиции. один в один

1 — Вы пишите что

что к мартовской экспирации рынок вполне может показать 180 000+- пунктов по фьючерсу РТС

если так уверены, почему не купите фьюч или ненапродаёте путов на всё?

2 — что думаете о февральской экспирации?

за инфу по тэте +++

инфа про зависимость тайм-декея от страйка заставляет задуматься:)