SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | Минфин хочет обложить налогом доходы от инвестиций в недвижимость

- 29 января 2014, 15:22

- |

На 20% могут вырасти издержки компаний, вкладывающих в недвижимость. Деньги от этих сделок проходят мимо российского бюджета, Минфин собирается вернуть рынок из офшоров

Минфин хочет закрыть лазейку, позволяющую продавать российскую недвижимость, не платя с выручки налоги, рассказали «Ведомостям» два чиновника Минфина и юристы, участвующие в обсуждении поправок. Эта мера есть и в проекте правительственного плана по борьбе с офшоризацией российской экономики (копия есть у «Ведомостей», см. также врез на www.vedomosti.ru) — поправить Налоговый кодекс предлагается уже во II квартале.

Автор идеи — столичная мэрия, рассказывает чиновник Минфина. Правительство Москвы поддерживает предлагаемые изменения, говорится в ответе его представителя.

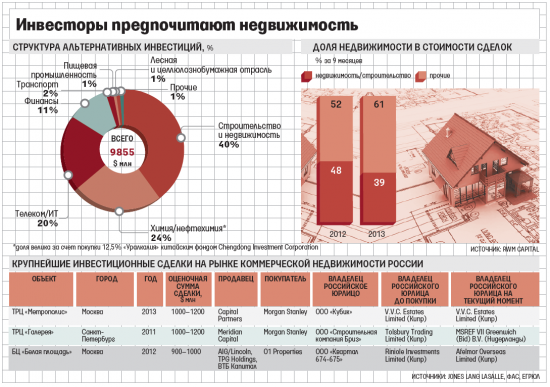

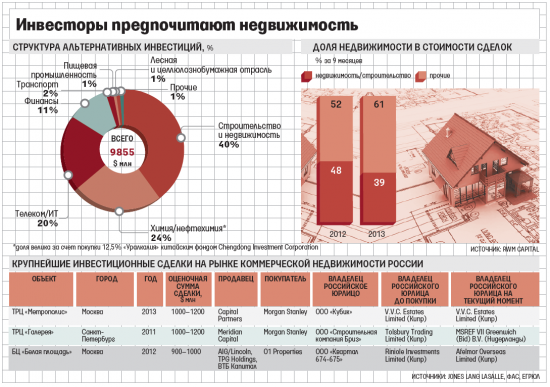

На недвижимость приходится львиная доля инвестиций в России (см. инфографику). За прошлый год вложения в коммерческую недвижимость выросли на $2 млрд до $7 млрд, оценивает CBRE. Инвесторы активно покупали дорогие объекты: по данным Jones Lang LaSalle, доля таких сделок (крупнее $300 млн) в 2010-2013 гг. приблизилась к 40-50%.

Но бюджет эти сделки обычно не пополняют. В России продают не недвижимость, а ее формальных владельцев, рассказывает директор Colliers International Владимир Сергунин: одна иностранная структура продает другой российское ООО. По такой схеме организовано 80% крупных сделок, знает он. Налог с дохода платится за границей.

Минфин уже пытался перекрыть схему. Еще в 2002 г. в Налоговый кодекс была внесена поправка, которая обязала иностранные компании платить в России налог с доходов от продажи российской компании, если более 50% ее активов — недвижимость. Но требование очень легко обходить, говорит партнер «Щекин и партнеры» Денис Щекин: продать не российское ООО, а его иностранную материнскую компанию.

Теперь Минфин хочет заставить платить налог от продажи и иностранных структур, косвенно владеющих российской недвижимостью. «Нужно убрать уточнение “российская” организация», — рассуждает чиновник министерства. И указать, что норма распространяется и на косвенное владение, добавляет его коллега.

Придется облагать налогом доходы иностранных резидентов, но многие налоговые соглашения России уже позволяют это сделать, объясняет партнер Deloitte Геннадий Камышников. Например, если продается люксембургская компания, которая «прямо или косвенно» владеет российской недвижимостью, налог нужно платить в России. Похожая норма есть и в соглашении с Кипром: правда, в ней нет уточнения про косвенное владение и она вступит в силу лишь с 2017 г., рассказывает партнер PwC на Кипре Никос Химаридес.

Пока такой нормы нет в российском Налоговом кодексе, налоговики не могут применять соглашения, констатирует чиновник Минфина. Отрегулировать налогообложение сделок недостаточно, настаивает представитель правительства Москвы, нужно создать механизм взыскания налога — например, обращения взыскания на российский актив.

Потенциальные доходы бюджета ни Минфин, ни правительство Москвы оценить пока не могут. Бизнес сильно экономит на налогах, признает Сергунин: на Кипре, к примеру, нулевой налог на рост стоимости активов вместо российских 20% налога на прибыль. Изменения могут разрушить всю экономику сделки, сетует он, а возросшие издержки — повлиять на цены и снизить рентную доходность активов (отношение арендных доходов к цене покупки). Сейчас норма доходности (в премиальном сегменте) — 8,5% для офисов, 9% — для торговых помещений и 11% — для складских, оценивает CBRE. Если не удастся поднять арендные ставки, спрос на недвижимость может упасть, предупреждает сотрудник риэлторского агентства.

Впрочем, разоблачить конкретные схемы будет куда сложнее, чем поправить законодательство, надеются участники рынка. О сделках налоговики могут узнать из газет, затем они запрашивают информацию у иностранных коллег, рассказывает партнер EY Владимир Гидирим. Около трети запросов от налоговиков остались без ответа, сетует ФНС.

Но Минфин этих трудностей не боится. После того как министерство надавило на Кипр, пригрозив вернуть его в черный список офшоров, киприоты пообещали сообщать в том числе о смене бенефициаров компаний, рассказывает чиновник Минфина. Технически Кипр к этому полностью готов, подтверждает глава PwC на Кипре Евгениос Евгениу. К тому же Россия собирается присоединиться к многосторонней конвенции о взаимной административной помощи по налоговым вопросам, после этого иностранные налоговики будут предоставлять информацию не только по запросу, но и если сами увидят что-то подозрительное, добавляет чиновник. Конвенцию подписали 64 страны, правда, среди них нет популярного у российских бизнесменов Кипра. Обнаружить, что на территории одной страны было совершено уклонение от иностранных налогов, очень сложно, признает Евгениу, Кипру нужен ориентир. Помогло бы создание реестров по компаниям, прямо или косвенно владеющим недвижимостью в России, советует партнер AVA Legal Татьяна Васильева. Запрос в минфин на Кипре остался без ответа.

В ответ на ужесточение правил игры бизнес может удлинить цепочки сделок, замечает Васильева: будут продаваться акции уже не кипрской компании (или другой страны, с которой заключено соглашение), а ее офшорных владельцев, и все сделки будут происходить тоже в офшорах. Из офшоров данных не получить: таким образом сменили владельцев многие крупные объекты недвижимости в Москве, подтверждает Сергунин.

Минфин пытается понять, как собирать этот налог, готовых решений пока нет, признает чиновник Минфина, но многосторонняя конвенция позволит получать данные и от офшоров. Ее подписали уже 17 из 42 офшоров из черного списка Минфина, рассказывает партнер Paragon Advice Group Александр Захаров.

Может, от сделок с сараями бюджет и не получит денег, но инвесторы, покупающие дорогое здание в центре Москвы, будут заинтересованы в том, чтобы не нарушить закон, уверяет Камышников: иначе сделка может быть оспорена.

http://www.vedomosti.ru/finance/news/22006041/20-s-investora?full#cut

Минфин хочет закрыть лазейку, позволяющую продавать российскую недвижимость, не платя с выручки налоги, рассказали «Ведомостям» два чиновника Минфина и юристы, участвующие в обсуждении поправок. Эта мера есть и в проекте правительственного плана по борьбе с офшоризацией российской экономики (копия есть у «Ведомостей», см. также врез на www.vedomosti.ru) — поправить Налоговый кодекс предлагается уже во II квартале.

Автор идеи — столичная мэрия, рассказывает чиновник Минфина. Правительство Москвы поддерживает предлагаемые изменения, говорится в ответе его представителя.

На недвижимость приходится львиная доля инвестиций в России (см. инфографику). За прошлый год вложения в коммерческую недвижимость выросли на $2 млрд до $7 млрд, оценивает CBRE. Инвесторы активно покупали дорогие объекты: по данным Jones Lang LaSalle, доля таких сделок (крупнее $300 млн) в 2010-2013 гг. приблизилась к 40-50%.

Но бюджет эти сделки обычно не пополняют. В России продают не недвижимость, а ее формальных владельцев, рассказывает директор Colliers International Владимир Сергунин: одна иностранная структура продает другой российское ООО. По такой схеме организовано 80% крупных сделок, знает он. Налог с дохода платится за границей.

Минфин уже пытался перекрыть схему. Еще в 2002 г. в Налоговый кодекс была внесена поправка, которая обязала иностранные компании платить в России налог с доходов от продажи российской компании, если более 50% ее активов — недвижимость. Но требование очень легко обходить, говорит партнер «Щекин и партнеры» Денис Щекин: продать не российское ООО, а его иностранную материнскую компанию.

Теперь Минфин хочет заставить платить налог от продажи и иностранных структур, косвенно владеющих российской недвижимостью. «Нужно убрать уточнение “российская” организация», — рассуждает чиновник министерства. И указать, что норма распространяется и на косвенное владение, добавляет его коллега.

Придется облагать налогом доходы иностранных резидентов, но многие налоговые соглашения России уже позволяют это сделать, объясняет партнер Deloitte Геннадий Камышников. Например, если продается люксембургская компания, которая «прямо или косвенно» владеет российской недвижимостью, налог нужно платить в России. Похожая норма есть и в соглашении с Кипром: правда, в ней нет уточнения про косвенное владение и она вступит в силу лишь с 2017 г., рассказывает партнер PwC на Кипре Никос Химаридес.

Пока такой нормы нет в российском Налоговом кодексе, налоговики не могут применять соглашения, констатирует чиновник Минфина. Отрегулировать налогообложение сделок недостаточно, настаивает представитель правительства Москвы, нужно создать механизм взыскания налога — например, обращения взыскания на российский актив.

Потенциальные доходы бюджета ни Минфин, ни правительство Москвы оценить пока не могут. Бизнес сильно экономит на налогах, признает Сергунин: на Кипре, к примеру, нулевой налог на рост стоимости активов вместо российских 20% налога на прибыль. Изменения могут разрушить всю экономику сделки, сетует он, а возросшие издержки — повлиять на цены и снизить рентную доходность активов (отношение арендных доходов к цене покупки). Сейчас норма доходности (в премиальном сегменте) — 8,5% для офисов, 9% — для торговых помещений и 11% — для складских, оценивает CBRE. Если не удастся поднять арендные ставки, спрос на недвижимость может упасть, предупреждает сотрудник риэлторского агентства.

Впрочем, разоблачить конкретные схемы будет куда сложнее, чем поправить законодательство, надеются участники рынка. О сделках налоговики могут узнать из газет, затем они запрашивают информацию у иностранных коллег, рассказывает партнер EY Владимир Гидирим. Около трети запросов от налоговиков остались без ответа, сетует ФНС.

Но Минфин этих трудностей не боится. После того как министерство надавило на Кипр, пригрозив вернуть его в черный список офшоров, киприоты пообещали сообщать в том числе о смене бенефициаров компаний, рассказывает чиновник Минфина. Технически Кипр к этому полностью готов, подтверждает глава PwC на Кипре Евгениос Евгениу. К тому же Россия собирается присоединиться к многосторонней конвенции о взаимной административной помощи по налоговым вопросам, после этого иностранные налоговики будут предоставлять информацию не только по запросу, но и если сами увидят что-то подозрительное, добавляет чиновник. Конвенцию подписали 64 страны, правда, среди них нет популярного у российских бизнесменов Кипра. Обнаружить, что на территории одной страны было совершено уклонение от иностранных налогов, очень сложно, признает Евгениу, Кипру нужен ориентир. Помогло бы создание реестров по компаниям, прямо или косвенно владеющим недвижимостью в России, советует партнер AVA Legal Татьяна Васильева. Запрос в минфин на Кипре остался без ответа.

В ответ на ужесточение правил игры бизнес может удлинить цепочки сделок, замечает Васильева: будут продаваться акции уже не кипрской компании (или другой страны, с которой заключено соглашение), а ее офшорных владельцев, и все сделки будут происходить тоже в офшорах. Из офшоров данных не получить: таким образом сменили владельцев многие крупные объекты недвижимости в Москве, подтверждает Сергунин.

Минфин пытается понять, как собирать этот налог, готовых решений пока нет, признает чиновник Минфина, но многосторонняя конвенция позволит получать данные и от офшоров. Ее подписали уже 17 из 42 офшоров из черного списка Минфина, рассказывает партнер Paragon Advice Group Александр Захаров.

Может, от сделок с сараями бюджет и не получит денег, но инвесторы, покупающие дорогое здание в центре Москвы, будут заинтересованы в том, чтобы не нарушить закон, уверяет Камышников: иначе сделка может быть оспорена.

http://www.vedomosti.ru/finance/news/22006041/20-s-investora?full#cut

4 комментария

+1

Просрали день на олимпиаде, теперь душить всех, кто бы сомневался.

- 29 января 2014, 15:33

+1

Александр Некрасов, тут как я понял хотят заставить иностранные компании платить налог от продажи, которые владеют недвигой в России

- 29 января 2014, 15:46

+3

ganjatrader(getstar), а компании начнут сбрасывать ее и капец www.irn.ru/

- 29 января 2014, 16:09

+2

И миф о недвижимости как постоянно растущем активе будет окончательно развеян

- 29 января 2014, 19:15

теги блога ganjatrader(getstar)

- Brent

- bubble

- COT

- EEM

- ELA

- EM

- EPFR

- ERUS

- ES

- ETF

- Fitch

- Grexit

- IPO

- JNK

- Micex

- MSCI

- NASDAQ

- PMI

- QE

- RSX

- Rydex

- S&P

- S&P500

- taper

- VIX

- Ахтунг

- бакс

- БП

- ВВП

- Вью

- Газ

- Газпром

- Грааль

- Греция

- гэп

- гэп вниз

- Гэпчик

- Демура

- доллар

- Доллар рубль

- Евро

- ЕС

- ЕЦБ

- Инсайд

- Иран

- Кипр

- Китай

- Космос

- Крах

- Кредиты

- кризис

- Кудрин

- Кукл

- МВФ

- Мечел

- ММВБ

- москухня

- МФЦ

- налог

- НАТО

- недвижимость

- Нефть

- Олимпийское ралли

- опек+

- опрос

- опционы

- Оффтоп

- пацаны к успеху шли

- Пенсии

- Пенсия

- Печалька

- ПИФы

- Приехали

- разумный инвестор

- Рейтинг

- Ри

- Россия

- РТС

- Санкции

- Сбер

- Сбербанк

- Сипи

- Сипи 2000

- Сирия

- ставка

- сходка

- США

- Трамп

- тушёнка

- Украина

- Фед

- физики

- форекс

- ФРС

- фьюч Сипи

- хаи

- ЦБ

- Чёрный лебедь

- экспирация

- Япония