SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

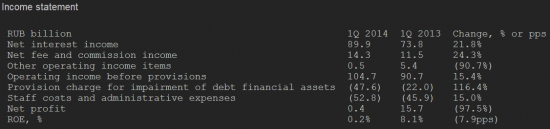

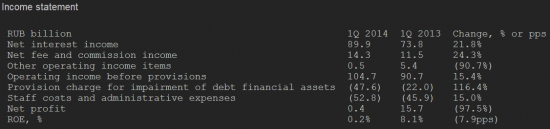

Новости рынков | Прибыль ВТБ -98% за 1 квартал 2014 МСФО. Акции -4%

- 27 мая 2014, 12:13

- |

Основная причина падения прибыли — прогноз плохих кредитов вырос с 22 млрд руб до 47,6 млрд рублей.

Сегодня группа ВТБ публикует промежуточную сокращенную консолидированную финансовую отчетность с заключением независимых аудиторов за три месяца, закончившиеся 31 марта 2014 года.

Андрей Костин, президент — председатель правления банка ВТБ, заявил: «По итогам первого квартала этого года мы продемонстрировали сильную динамику доходов от основной деятельности, а также существенный рост объемов основного бизнеса. В то же время нестабильная ситуация в экономике и геополитическая напряженность оказали существенное влияние на результаты Группы в целом и в частности на стоимость

риска, вынуждая нас быть более осмотрительными и консервативными в процессе кредитования и формирования резервов.

Стратегическими приоритетами Группы остаются быстрое наращивание объемов розничного и среднего банковского бизнеса, сохранение лидирующих позиций в корпоративно-инвестиционном банковском бизнесе, а также дальнейшее укрепление риск-менеджмента и контроля над издержками. В соответствии с нашей новой стратегией качественного роста, Группа придерживается новых стандартов управления расходами, что будет положительно влиять на прибыльность нашего бизнеса даже в условиях ухудшения операционной среды».

КЛЮЧЕВЫЕ БИЗНЕСЫ ГРУППЫ ВТБ

Розничный бизнес

Корпоративно-инвестиционный банковский бизнес (КИБ) и Средний бизнес

Сегодня группа ВТБ публикует промежуточную сокращенную консолидированную финансовую отчетность с заключением независимых аудиторов за три месяца, закончившиеся 31 марта 2014 года.

Андрей Костин, президент — председатель правления банка ВТБ, заявил: «По итогам первого квартала этого года мы продемонстрировали сильную динамику доходов от основной деятельности, а также существенный рост объемов основного бизнеса. В то же время нестабильная ситуация в экономике и геополитическая напряженность оказали существенное влияние на результаты Группы в целом и в частности на стоимость

риска, вынуждая нас быть более осмотрительными и консервативными в процессе кредитования и формирования резервов.

Стратегическими приоритетами Группы остаются быстрое наращивание объемов розничного и среднего банковского бизнеса, сохранение лидирующих позиций в корпоративно-инвестиционном банковском бизнесе, а также дальнейшее укрепление риск-менеджмента и контроля над издержками. В соответствии с нашей новой стратегией качественного роста, Группа придерживается новых стандартов управления расходами, что будет положительно влиять на прибыльность нашего бизнеса даже в условиях ухудшения операционной среды».

- В 1 квартале 2014 г. Группа заработала рекордный квартальный объем чистых процентных доходов на фоне значительного роста объемов кредитования в сегментах розничного, корпоративно-инвестиционного и среднего бизнеса. Чистая процентная маржа в 1 квартале 2014 г. составила 4,5%, не изменившись по сравнению с аналогичным показателем за 1 квартал 2013 г. и снизившись на 20 б.п. по сравнению с 4 кварталом 2013 г. Данное умеренное снижение маржи в основном было обусловлено повышением ключевой ставки Банка России, увеличением объемов высоколиквидных активов Группы, а также снижением доходности по долговым ценным бумагам и розничным кредитам, происходившим по мере того, как Группа продолжала оптимизировать уровень принимаемых на себя рисков.

- Группа вновь продемонстрировала уверенный рост чистых комиссионных доходов благодаря развитию непроцентных продуктов и росту объемов розничного бизнеса и транзакционного бизнеса (в составе Корпоративно-инвестиционного банковского бизнеса и Среднего бизнеса). Чистые комиссионные доходы Розничного бизнеса и Транзакционного банковского бизнеса в 1 квартале 2014 г. составили 7,5 млрд руб. и 4,7 млрд руб., или 52,4% и 32,9% от совокупных чистых комиссионных доходов Группы соответственно.

- Замедление темпов экономического роста в России, а также политическая напряженность на Украине способствовали росту стоимости риска Группы, а также ухудшению результатов по операциям с ценными бумагами и иностранной валютой.

- Стоимость риска Группы увеличилась до 2,8% в 1 квартале 2014 г. с 1,5% в 4 квартале 2013 г. и 1,6% в 1 квартале 2013 г. Стоимость риска по кредитам физическим лицам достигла 5,5% в 1 квартале 2014 г., увеличившись с 1,9% в 4 квартале 2013 г. и 3,7% в 1 квартале 2013 г. Стоимость риска по кредитам корпоративным клиентам увеличилась до 1,9% в 1 квартале 2014 г. с 1,3% в 4 квартале 2013 г. и 1,0% в 1 квартале 2013 г.

- В 1 квартале 2014 г. чистый убыток по операциям с финансовыми инструментами, переоцениваемыми по справедливой стоимости через прибыль или убыток, и финансовыми активами, имеющимися в наличии для продажи, составил 3,9 млрд руб. На фоне девальвации украинской гривны и роста стоимости валютных свопов в 1 квартале 2014 г. чистый убыток по операциям с иностранными валютами достиг 8,2 млрд руб.

- Расходы на персонал и административные расходы составили 52,8 млрд руб. в 1 квартале 2014 г., увеличившись на 15,0% по сравнению с 45,9 млрд руб. в 1 квартале 2013 г. в основном в результате дальнейшего развития розничного бизнеса Группы.

- Динамика активов Группы в 1 квартале 2014 г. была в основном обусловлена ростом кредитного портфеля, увеличением объема денежных средств и краткосрочных активов на фоне снижения ликвидности на российском рынке, а также ростом вложений Группы в долговые инструменты российских корпораций.

- Увеличение объемов кредитования было вызвано как спросом на кредиты со стороны розничных и корпоративных клиентов Группы, так и снижением курса рубля относительно доллара США на 9% в 1 квартале 2014 г. (приблизительно треть корпоративного кредитного портфеля Группы номинирована в долларах США).

- Доля неработающих кредитов (NPL) в кредитном портфеле, включающем финансовые активы, классифицированные как кредиты и авансы клиентам, заложенные по договорам «репо» (далее «совокупный кредитный портфель»), выросла до 5,8% на 31 марта 2014 г. с 4,7% на 31 декабря 2013 г. Отношение резерва под обесценение к совокупному кредитному портфелю составило 5,9% на 31 марта 2014 г., увеличившись с 5,5% на начало года. Уровень покрытия неработающих кредитов резервами составил 101,0% на 31 марта 2014 г. по сравнению с 115,5% на 31 декабря 2013 г.

- Значительное увеличение депозитной базы в 1 квартале 2014 г. было в основном связано с ростом привлечения средств государственных органов власти и корпоративных клиентов. По итогам квартала Группа также продемонстрировала чистый прирост средств физических лиц.

- Важным приоритетом Группы остается поддержание комфортного уровня достаточности капитала. Коэффициенты достаточности капитала и достаточности капитала 1-го уровня по состоянию на 31 марта 2014 г. составляли 14,0% и 10,3% соответственно.

КЛЮЧЕВЫЕ БИЗНЕСЫ ГРУППЫ ВТБ

Розничный бизнес

- Группа ВТБ продолжает реализовывать стратегию опережающего роста на российском розничном банковском рынке и увеличения доли розничного бизнеса в активах и доходах Группы.

- Основным драйвером роста кредитования физических лиц в 1 квартале 2014 г. оставались ипотечные кредиты, увеличившиеся опережающими темпами по сравнению с необеспеченными потребительскими кредитами и кредитами по кредитным картам. Доля ипотечных кредитов в совокупном объеме кредитов физлицам увеличилась до 36,3% на 31 марта 2014 г. с 35,5% на 31 декабря 2013 г. Доли потребительских кредитов и кредитов по кредитным картам в портфеле кредитов физлицам составили 48,5% и 5,8% на 31 марта 2014 г. соответственно по сравнению с 48,8% и 5,7% на 31 декабря 2013 г. Доля кредитов на покупку автомобиля в совокупном объеме кредитов физлицам снизилась до 8,2% с 8,8% в 1 квартале 2014 г.

- Замедление экономического роста в 1 квартале 2014 г. оказало негативное влияние на качество активов и стоимость риска в розничном кредитовании. ВТБ 24, основной розничный банк Группы, снизил уровень одобрения по заявкам на кредитование в наиболее рискованных клиентских сегментах и усилил направление по взысканию проблемной задолженности, что, как ожидается, окажет положительное влияние на стоимость риска в будущем.

- В отличие от российского банковского сектора, Группа по итогам 1 квартала 2014 г. продемонстрировала чистый прирост объемов средств физических лиц, чему частично способствовало ослабление курса рубля, а также изменение предпочтений российских вкладчиков в пользу крупных системообразующих банков. В 1 квартале 2014 г. ВТБ 24 в качестве банка-агента Агентства по страхованию вкладов выплачивал страховое возмещение вкладчикам ряда банков, лицензии которых были отозваны в течение квартала. При этом около половины возмещаемых средств были размещены на депозитах ВТБ 24, а количество клиентов, получивших выплаты АСВ и разместивших средства во вклады ВТБ 24, превысило 27 тысяч человек.

- Важным фактором роста розничной депозитной базы Группы в 1 квартале 2014 г. был приток средств клиентов private banking ВТБ 24. Объем депозитов состоятельных клиентов ВТБ 24 в течение 1 квартала 2014 г. увеличился на 4,1% до 320,9 млрд руб., что составляет примерно 17% от общего объема средств физических лиц Группы на 31 марта 2014 г.

- На 31 марта 2014 г. совокупное число розничных офисов Группы в России (работают под брендами ВТБ 24, Банка Москвы и Лето Банка) превысило 1 720, сеть банкоматов данных банков объединяла более 12 200 устройств.

Корпоративно-инвестиционный банковский бизнес (КИБ) и Средний бизнес

- ВТБ продолжает ужесточать политику выдачи кредитов, отдавая предпочтение кредитованию наиболее высококачественных заемщиков. В то же время, в 1 квартале 2014 г. Группа зафиксировала рост спроса на кредиты со стороны ряда крупнейших российских компаний на фоне усиления волатильности на международных рынках долгового капитала.

- Глобальный транзакционный бизнес (ГТБ) продолжил развитие линейки продуктов для корпоративных клиентов крупного и среднего бизнеса. В частности, в 1 квартале 2014 г. команда ГТБ запустила новый продукт «Быстрый овердрафт», который позволит компаниям быстро получать финансирование по упрощенной процедуре в рамках лимита овердрафта.

- С 1 квартала 2014 г. Группа выделила Средний бизнес как отдельный операционный и отчетный сегмент. Стратегической целью Группы является увеличение рыночной доли в данном сегменте по всем ключевым продуктам, включая кредиты, текущие счета, комиссионные продукты. В результате Средний бизнес, как ожидается, будет вносить существенный вклад в доходы Группы. В 1 квартале 2014 г. команда Среднего бизнеса запустила ряд новых продуктов для своих клиентов, а также разработала специальные условия и упрощенный порядок работы с наиболее надежными заемщиками.

- По итогам 1 квартала 2014 г. ВТБ Капитал сохранил позиции ведущего инвестиционного банка России, заняв, согласно Dealogic, первые места в рэнкингах организаторов сделок на российском рынке долгового капитала, а также на рынке акционерного капитала стран СНГ

Контакты:

Управление по работе с инвесторами:

Телефон: +7 495 775 71 39

Email: investorrelations@vtb.ru.

9 комментариев

+1

как раз новость искал на увиденное. Спасибо!

- 27 мая 2014, 12:15

-1

спс за инфу

- 27 мая 2014, 12:18

-1

непонятный банк. кредит и ипотека в сбере ниже, а вклады и услугу в частных банках лучше, кто пользуется втб?

- 27 мая 2014, 12:28

а Мечелом втб будет управлять?

- 27 мая 2014, 12:49

+1

Константин, Судя по последним новостям по Мечелу, то Зюзина сместят, а новый директор будет назначен кредиторами.Т.е. скорее всего будет что-то наподобие собрания акционеров и главных кредиторов, будут выдвигаться кандидатуры из которых будет выбрана одна путём голосования.

- 27 мая 2014, 12:55

Snaidero, спасибо

- 27 мая 2014, 13:13

0

Спасибо! Хоть что-то по теме! Задрали политические флудеры.

- 27 мая 2014, 12:53

Max Xaser, рады, что вам понравилось

- 29 мая 2014, 10:44

0

ВТБ, как и любому гос.банку пофигу. Его всё равно докапитализирует государство.

- 27 мая 2014, 12:57

теги блога редактор Лиза

- buyback

- EPFR

- Goldman Sachs

- grexit

- IPO

- S&P500

- автоваз

- акции

- Алроса

- антикризис

- Антон Силуанов

- АСВ

- Аэрофлот

- Банк России

- банки

- банкротство

- Башнефть

- бизнес

- брокеры

- бюджет

- бюджет России

- бюджет РФ

- Война

- воровство

- ВТБ

- Вымпелком

- ВЭБ

- газ

- Газпром

- Герман Греф

- ГМК НорНикель

- Греция

- дефолт

- дефолт Греции

- дивиденды

- дивиденды 2014

- дивиденды 2015

- Дмитрий Медведев

- инвестиции

- инфляция

- Китай

- коррупция

- кризис

- кризис в России

- Крым

- Лукойл

- Магнит

- Максим Орешкин

- Мегафон

- металлургия

- Мечел

- ММВБ

- ММК

- Московская биржа

- МСФО

- МТС

- недвижимость

- недвижимость Москвы

- нефть

- НЛМК

- Новатэк

- Новости

- Норникель

- облигации

- отчетность

- ОФЗ

- ПМЭФ

- ПМЭФ 2015

- Полюс Золото

- приватизация

- приватизация 2016

- прогноз

- прогноз 2016

- прогноз компании

- Путин

- Роснефть

- Россия

- Ростелеком

- Рубль

- Русагро

- Русгидро

- санкции

- Саудовская Аравия

- Сбербанк

- Северсталь

- статистика

- сургутнефтегаз

- США

- сырье

- твари

- Трансаэро

- Транснефть

- Турция

- Украина

- Уралкалий

- Фосагро

- ЦБ РФ

- экономика

- экономика России

- Яндекс