SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | Московская биржа с 1 апреля планирует допустить к торгам еще 18 иностранных акций

- 26 марта 2021, 13:59

- |

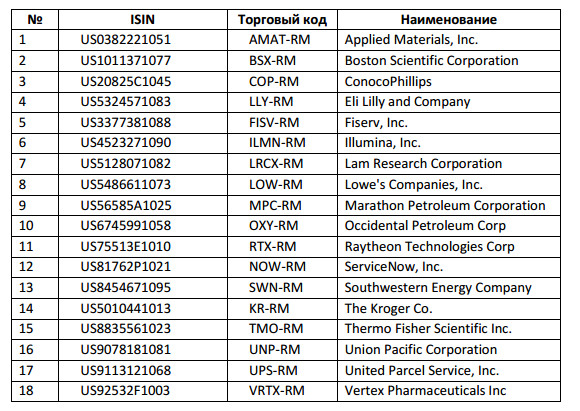

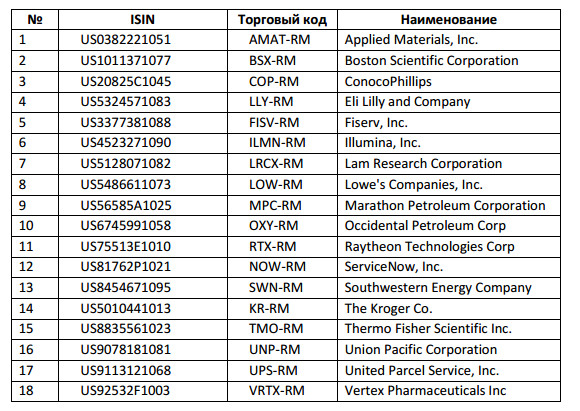

1 апреля 2021 года Московская биржа планирует допустить к торгам 18 иностранных акций.

В результате число акций и депозитарных расписок иностранных эмитентов, с которыми инвесторы могут совершать сделки на Московской бирже, достигнет 105.

сообщение

В результате число акций и депозитарных расписок иностранных эмитентов, с которыми инвесторы могут совершать сделки на Московской бирже, достигнет 105.

сообщение

теги блога Редактор Боб

- En+

- EPFR

- IPO

- Mail.ru Group

- Ozon

- X5 Retail Group

- АвтоВАЗ

- Акрон

- акции

- Алроса

- АФК Система

- Аэрофлот

- Банк Санкт-Петербург

- банки

- Башнефть

- брокеры

- ВТБ

- ГАЗ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Группа ГАЗ

- ДВМП

- Детский мир

- дивиденды

- Доллар рубль

- Евраз

- ИнтерРАО

- ИнтерРАО ЕЭС

- инфляция в России

- ипотека

- КАМАЗ

- ключевая ставка ЦБ РФ

- криптовалюта

- Лента

- Лукойл

- М.видео

- Магнит

- Мегафон

- Мечел

- ММК

- Московская биржа

- МСФО

- МТС

- нефть

- НЛМК

- НМТП

- Новатэк

- НорНикель

- ОАК

- облигации

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- Распадская

- Роснефть

- Россети

- Россия

- Ростелеком

- РСБУ

- рубль

- Русагро

- Русал

- РусГидро

- Русснефть

- самолет

- санкции

- Сафмар

- Сбербанк

- Северный поток-2

- Северсталь

- Совкомфлот

- Соллерс

- СПБ биржа

- Сургутнефтегаз

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Трансконтейнер

- Транснефть

- уголь

- Уралкалий

- утренний обзор

- ФК Открытие

- форекс

- ФосАгро

- ФСК Россети

- ЦБ

- Черкизово

- Энел Россия

- Эталон

- Юнипро

- ЮТэйр

- Яндекс

Кто-нибудь в курсе?

Evvibris, вероятно потому что для этого нужно что бы а) бумаги мог нормально учитывать НРД

б) что бы у того же НРД и у биржи было понимание о том как работают все корп. действия, какого типа они могут быть, есть ли на соответсвующих биржах stamp duty, есть ли биржевые ограничения на обращение бумаг за рубежом и т.д.

в) что бы были маркет-мейкеры которые всё это откотируют, и смогут ещё вовремя поставить в НРД, а ещё обеспечить ликвидность сделками РЕПО

г) ну и главное что бы был спрос со стороны клиентов на всё это. Я так понял что те же немцы на СПБ покупают всего на 20 млн. евро в день. Какой будет спрос на Китайцев, японцев, корейцев полагаю никто не знает.

Evvibris, к сожалению нет.

На Индии например нерезидентам запрещено открывать омнибус аккаунты. Нерезиденты могут открыть счёт либо на себя лично, либо счета на котором могут учитываться только физики, или только семейные фонды. Другие брокера-профики, и др. категории открывать запрещено (собственно именно поэтому практически все торгуют CFD на этом рынке).

По тому же Гонконгу столько нюансов со stamp-duty что практически никто не может в них разобраться. Да и мостов по депозитарию нет нормальных. У НРД счёт по сути только в Euroclear/CLearstream. И если бумага не Евроклиребл, то невозможно её поставить в НРД.

А теперь посчитайте ещё кост на то что маркет-мейкер купит бумагу, и далее должен будет её двигать в НРД. За каждое движение только НРД берёт 450 рублей за зачисление. А таких бумаг сколько? А ещё если учесть что расчёты как правило идут по полунетто, и give-up схемы с поставкой по таким специфическим рынкам фактически нет.

В общем нюансов много. Биржа во многом должна делать этот сервис с учётом маркет-мейкеров которые должны технически откотировать, и брокеров которые эти сделки должны расшить и вовремя поставить в НРД бумаги.

Итог: косты большие, доход небольшой.

Eugenio, большая часть брокеров отключила клиентам возможность торговли ИЦБ на Московской бирже. Даёт только Сбербанк, и ещё несколько небольших брокеров (которые в основном ещё и котируют эти бумаги для биржи).

Брокерам не удобно давать доступ сразу до двух бирж. Ведь у каждой биржи свой QI (а следовательно нужно две формы W8BEN), разные процедуры обработки корп. действий, а спроса со стороны клиентов нет. Им удобнее торговать на СПБ в долларах и по оригинальной ликвидности.

Т.е. фактически этот сервис сделан только для клиентов Сбера.

Мы не предоставляем иностранные акции представленные на Мосбирже. Если Вы хотите торговать иностранными бумагами, Вы можете сделать это на СПб и US markets.

С уважением,

БКС Мин инвестиций