Авто-репост. Читать в блоге >>>

| Имя | Лет до погаш. |

Доходн | Дюрация | Цена | Купон, руб | НКД, руб | Дата купона | Оферта |

|---|---|---|---|---|---|---|---|---|

| ОФЗ 25085 | 0.7 | 0.0% | - | 31.91 | 19.46 | 2025-03-26 | ||

| ОФЗ 26207 | 2.1 | 17.9% | 1.85 | 84.95 | 40.64 | 35.73 | 2025-02-05 | |

| ОФЗ 26212 | 3.0 | 17.2% | 2.62 | 78.204 | 35.15 | 33.6 | 2025-01-22 | |

| ОФЗ 26218 | 6.7 | 16.5% | 4.74 | 70.16 | 42.38 | 25.85 | 2025-03-26 | |

| ОФЗ 26219 | 1.7 | 18.4% | 1.55 | 86.249 | 38.64 | 25.05 | 2025-03-19 | |

| ОФЗ 26221 | 8.2 | 16.3% | 5.48 | 63.79 | 38.39 | 21.94 | 2025-04-02 | |

| ОФЗ 26224 | 4.4 | 16.3% | 3.70 | 73.02 | 34.41 | 9.08 | 2025-05-28 | |

| ОФЗ 26225 | 9.4 | 16.2% | 6.03 | 59.72 | 36.15 | 10.92 | 2025-05-21 | |

| ОФЗ 26226 | 1.7 | 18.3% | 1.61 | 86.2 | 39.64 | 21.13 | 2025-04-09 | |

| ОФЗ 26228 | 5.3 | 16.3% | 4.15 | 72.099 | 38.15 | 18.87 | 2025-04-16 | |

| ОФЗ 26229 | 0.8 | 18.9% | 0.81 | 91.9 | 35.65 | 12.14 | 2025-05-14 | |

| ОФЗ 26230 | 14.2 | 15.6% | 6.86 | 57.519 | 38.39 | 21.94 | 2025-04-02 | |

| ОФЗ 26235 | 6.2 | 16.1% | 4.83 | 62.795 | 29.42 | 19.07 | 2025-03-19 | |

| ОФЗ 26236 | 3.4 | 17.0% | 3.01 | 73.349 | 28.42 | 8.59 | 2025-05-21 | |

| ОФЗ 26237 | 4.2 | 16.6% | 3.51 | 72.5 | 33.41 | 21.66 | 2025-03-19 | |

| ОФЗ 26238 | 16.4 | 15.1% | 7.46 | 53.725 | 35.4 | 7.97 | 2025-06-04 | |

| ОФЗ 26239 | 6.5 | 16.2% | 4.81 | 65.24 | 34.41 | 31.57 | 2025-01-29 | |

| ОФЗ 26240 | 11.6 | 15.7% | 6.52 | 56.301 | 34.9 | 29.34 | 2025-02-12 | |

| ОФЗ 26242 | 4.6 | 16.3% | 3.63 | 78.478 | 44.88 | 32.55 | 2025-03-05 | |

| ОФЗ 26243 | 13.4 | 16.4% | 6.41 | 67.193 | 48.87 | 11.01 | 2025-06-04 | |

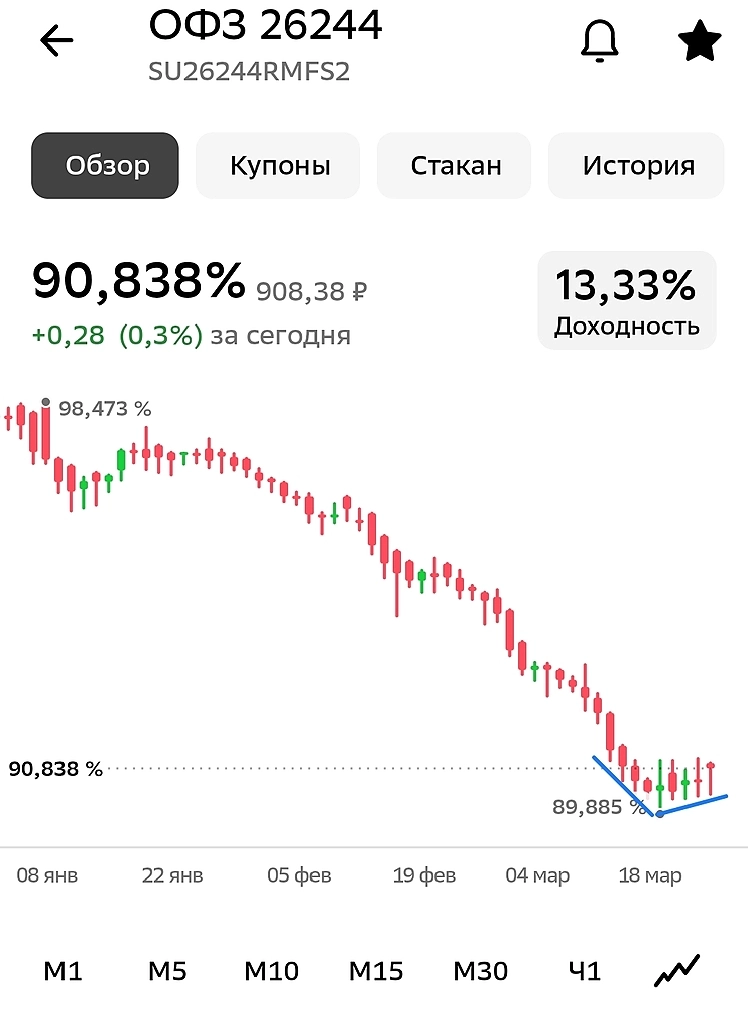

| ОФЗ 26244 | 9.2 | 16.3% | 5.30 | 78.739 | 56.1 | 34.21 | 2025-03-26 | |

| ОФЗ 26245 | 10.7 | 16.6% | 5.58 | 79.999 | 59.84 | 31.89 | 2025-04-09 | |

| ОФЗ 26246 | 11.2 | 16.7% | 5.61 | 79.198 | 59.84 | 36.5 | 2025-03-26 | |

| ОФЗ 26247 | 14.4 | 16.7% | 6.17 | 78.805 | 61.08 | 16.11 | 2025-05-28 | |

| ОФЗ 26248 | 15.4 | 16.7% | 6.28 | 78.55 | 61.08 | 13.76 | 2025-06-04 | |

| ОФЗ 29006 | 0.0 | 21.4% | 0.04 | 99.836 | 84.72 | 77.74 | 2025-01-29 | |

| ОФЗ 29021 | 5.9 | 0.0% | - | 96.906 | 0 | 23.49 | 2025-03-05 | |

| ОФЗ 29022 | 8.5 | 0.0% | - | 97.73 | 0 | 42.96 | 2025-01-29 | |

| ОФЗ 29023 | 9.6 | 0.0% | - | 97.555 | 0 | 23.49 | 2025-03-05 | |

| ОФЗ 52005 | 8.4 | 8.1% | 7.33 | 67.499 | 14.33 | 4.31 | 2025-05-21 |

Сегодня произошло прекрасное, несмотря на очередной аукцион, где Минфин продолжает занимать всё дороже, доходности ОФЗ перестали расти.

RGBI (Russian Government Bond Index Индекс Гос Облигаций РФ) показывает символический рост (рис 1) последние дни,

хоть и продолжает оставаться на уровнях начала Апреля 2022 (уровень начала СВО). Напомню, что тогда ключевая ставка была 20% (рис 2)

Очередное размещение от Минфина. Предложено два выпуска ОФЗ-ПД серии 26226 в объеме 20 млрд. рублей и 26243 в объеме остатков, доступный для размещения в указанном выпуске.

ОФЗ 26226 с погашением 7 октября 2026 года, купон 7,95% годовых

ОФЗ 26243 с погашением 19 мая 2038 года, купон 9,8% годовых

Итоги:

ОФЗ 26226

Спрос составил 25,293 млрд рублей по номиналу. Итоговая доходность 13,25%. Разместили 8,878 млрд рублей по номиналу (44%)

Средневзвешенная цена на состоявшемся в среду аукционе по размещению ОФЗ-ПД серии 26226 с погашением 7 октября 2026 года составила 89,7138% от номинала, что соответствует доходности 13,25% годовых, говорится в сообщении Минфина России.

Всего было продано бумаг на общую сумму 8,878 млрд. рублей по номиналу при спросе 25,293 млрд. рублей по номиналу. Выручка от аукциона составила 8,292 млрд. рублей.

Цена отсечения была установлена на уровне 89,7060% от номинала, что соответствует доходности 13,25% годовых.

Минфин РФ 27.03.2024 провел аукционы по размещению ОФЗ-ПД серии 26226 с погашением 07.10.2026 и серии 26243 с погашением 19.05.2038.

ОФЗ-26226

ОФЗ-26243

План/факт размещения ОФЗ

Размещено ОФЗ по видам с начала 2024 г., млрд руб.*

Минфин России информирует о результатах проведения 27 марта 2024 г. аукциона по размещению ОФЗ-ПД выпуска № 26243RMFS с датой погашения 19 мая 2038 г.

Итоги размещения выпуска № 26243RMFS:

— объем предложения – остаток, доступный для размещения в указанном выпуске;

— объем спроса – 79,429 млрд. рублей;

— размещенный объем выпуска – 28,258 млрд. рублей;

— выручка от размещения – 23,136 млрд. рублей;

— цена отсечения – 78,8369% от номинала;

— доходность по цене отсечения – 13,55% годовых;

— средневзвешенная цена – 78,8383% от номинала;

— средневзвешенная доходность – 13,55% годовых.

Информация указана без учета результатов дополнительного размещения после аукциона.

Минфин России информирует о результатах проведения 27 марта 2024 г. аукциона по размещению ОФЗ-ПД выпуска № 26226RMFS с датой погашения 7 октября 2026 г.

Итоги размещения выпуска № 26226RMFS:

— объем предложения – 20,000 млрд. рублей;

— объем спроса – 25,293 млрд. рублей;

— размещенный объем выпуска – 8,878 млрд. рублей;

— выручка от размещения – 8,292 млрд. рублей;

— цена отсечения – 89,7060% от номинала;

— доходность по цене отсечения – 13,25% годовых;

— средневзвешенная цена – 89,7138% от номинала;

— средневзвешенная доходность – 13,25% годовых.

minfin.gov.ru/ru/document?id_4=306769-o_rezultatakh_razmeshcheniya_ofz_vypuska__26226rmfs_na_auktsione_27_marta_2024_g.

ОФЗ 26238 (экспирация 15 мая 2041г.)

уже не с такой скорость. летит вниз,

фактическая доходность 13,3%.

При официальной инфляции 7% и ожидаемой инфляции 12%.

Решил проверить официальные данные и провёл опрос в своём чате

t.me/OlegTradingChat/313564

(267 человек проголосовали, ожидаемая инфляция, в среднем, около 14%, близко к официальной цифре).

Направление по остальным ОФЗ с фиксированной доходностью аналогичное.

ОФЗ 26238 по дневным:

Минфин РФ предложит в среду, уже завтра — 27.03, ОФЗ-ПД 26226 на 20 млрд рублей и ОФЗ-ПД 26243, в объеме остатков, доступных для размещения в указанном выпуске. Это будет последнее размещение в I квартале 2024 г. – всего в нем 800,0 млрд. руб. по номинальной стоимости. (При этом в квартале всего должны быть размещены ОФЗ со сроком погашения до десяти лет на сумму 200 млрд рублей, свыше десяти лет — на 600 млрд рублей)

Два выпуска под наибольшим давлением были в I кв. — 26244 и 26243, остальные подтягиваются потихоньку к этим выпускам по доходности (продаются).

Так что 26243 сегодня под давлением, плиты в стакане более чем на пол миллиарда рублей, банки шортят, завтра получат ее на аукционе

Неплохим планом считаю перекладку, при сохранении конечно джусовых доходностей в ОФЗ, летом из акций в длинные облиги с ПК, готов рассмотреть частично, принимая во внимание новые вводные данные конечно на тот момент.

Мой телеграм канал: https://t.me/ipeinvest

Минфин провёл аукцион ОФЗ, предложив инвесторам один выпуск. Индекс RGBI продолжает своё падение и опускался ниже 115 п., приблизившись к уровням февраля-марта 2022 г. Доходность же самих бумаг значительна выросла за последний месяц, на последней пресс-конференции Эльвира Наубиулинна попыталась объяснить данное событие: «Доходности ОФЗ также повысились примерно на 1% с прошлого заседания. Отчасти это связано с ожиданиями более длительного сохранения жёсткости денежно-кредитных условий. Но определённое влияние на ОФЗ оказывают и ожидания по бюджетной политике». Мы с вами обсуждали данные факторы в прошлых постах, обновим их:

🔔 Если изначально аналитики рассказывали нам о том, что смягчение ДКП произойдёт под конец II кв., то сейчас акцент сместился вправо и снижение ставки прогнозируют во II п. 2024 г. Примечательно, что ЦБ обновил макроэкономический прогноз, где повысил прогноз инфляции в 2024 с 4,9% до 5,2% (видимо, признав неудовлетворительные темпы инфляции)

По мере того, как ЦБ повышал ключевую ставку и с июля по декабрь, всего за 5 месяцев увеличил ее более чем вдвое, с 7,5% до 16%, росли и доходности облигаций. ВДО не исключение. В декабре они поставили максимум. Теперь понимаем, локальный максимум.

Средняя доходность ВДО с июля по декабрь 2023 выросла с 13,7% до 19,7%. 13,7% для ключевой ставки 7,5% было много, 19,7% для КС 16% уже нет. Под доходностью ВДО мы понимаем среднюю доходность облигаций с кредитными рейтингами от В- до ВВВ.

Спустя 3 месяца и после отката (и роста котировок ВДО) в январе рынок вновь в декабрьской доходности.

Плюсы ситуации. Доходность не низкая, премия к доходности денежного рынка (сделки РЕПО с ЦК сейчас дают эффективные (с учетом реинвестирования дохода) ~16,5%) превысила 3% годовых. Наверно, еще недостаточно, и сегмент ВДО еще может просесть в котировках. Но не в терминах обвала прошлой осени.

💥 Облигации: бойтесь своих желаний

Добрый день, друзья!

Вы хотите, чтобы доходность Ваших активов выросла в два раза?

Не спешите отвечат...

Скрестим шпаги технического и статистического анализа.

Обратим свой взор на индекс государственных облигаций Московской биржи (RGBI) и на индикатор индекса относительной силы (RSI).

Во первых, стоит упомянуть, что после предыдущего заседания ЦБ РФ по ключевой ставке в феврале (на графике отмечено вертикальной белой линией) началась неплохая распродажа в гособлигациях. Спустя почти полтора месяца в результате последнего заседания от 22 марта можно наблюдать первое существенное положительное закрытие дня по индексу RGBI.

Прогнозировать разворот того или иного инструмента по RSI — не очень благодарное дело, но можно рассматривать его как вероятность формирования локальной точки либо коррекции, либо остановки основного движения.

Итак, что происходило с RGBI при нахождении ниже 20 по RSI, и получении первого сильного положительного закрытия дня?

В последних 4 из 5 случаев (на графике отмечены вертикальными зелеными линиями) мы наблюдали отскок в течение примерно недели, в пятом варианте произошла более существенная коррекция, которая сформировала еще и фигуру «треугольник». Пробитие фигуры дало минимальные цели движения – первая, предыдущие минимумы, вторая – ширина основания треугольника (оранжевые линии). Обе цели выполнены.

Вы хотите, чтобы доходность Ваших активов выросла в два раза?

Не спешите отвечать на этот вопрос утвердительно.

Дело в том, что доходность может расти не только от роста дохода от актива (числителя), но и в результате уменьшения стоимости актива (знаменателя).

Например, Вы сдаёте в аренду квартиру и доходность аренды составляет 5% от рыночной стоимости квартиры в год.

Предположим, Вы получаете иск от банка о конфискации Вашей квартиры поскольку она является предметом залога по кредиту одного из предыдущих её собственников (о чём Ваш риелтор забыл Вам сообщить при покупке).

Информация о возможном изъятии квартиры становится публичной, и её рыночная стоимость падает в два раза.

Арендатора юридические проблемы с квартирой не интересуют, и он продолжает платить ту же сумму аренды. При этом доходность аренды вырастает до 10%.

Вы довольны? По-прежнему хотите, чтобы доходность аренды росла?

С облигациями та же самая история.

_______________

В любом учебнике по финансам написано, что государственные облигации являются безрисковым активом.

👉 В первые недели марта рост цен, по имеющимся данным, вновь замедлился. Однако эти данные рассчитываются по усеченной выборке. Там нет тех товаров и услуг, которые дали значимый вклад в инфляцию в зимние месяцы. Поэтому о скорости снижения роста цен в марте судить пока рано.

👉 Инфляционные ожидания дополнительно подогревают потребительский спрос. Хотя ожидания населения и предприятий в целом снизились в последние месяцы, их уровень по-прежнему высокий, а в сегменте розничной торговли в марте они даже немного выросли. Замедление инфляции будет постепенно охлаждать инфляционные ожидания.

👉 После некоторого замедления в конце прошлого года рост экономической активности, по нашим оценкам, снова ускорился, прежде всего в сегменте потребления домохозяйств. Потребительские настроения находятся вблизи исторических максимумов, интерес граждан к крупным покупкам растет с декабря. В прошлые периоды существенного ужесточения ДКП мы этого не наблюдали.

ОФЗ 26238

492 166, по 60,469% + НКД 21,4р,, т.е. по 626,09р. за ОФЗ = 308 140 тыс. руб.

Кстати, RGBI растёт, но этот ОФЗ минус 0,99%.

Всё доходнее и доходнее, уже 13,29% доха.

А ЦБ всё про инфляцию 4%.

А где очередь покупателей доходности 13,29% на 17 лет,

если инфляция будет 4% совсем скоро, к концу 2024г. ?

ОФЗ 26238

по дневным

(погашение 15 мая 2041г.):

Основные «игроки» на рынке ОФЗ — банки.

ВЫВОД.

Банки не верят своему ЦБ, что к концу 2024г. инфляция будет 4%.

С уважением,

Олег

Сегодняшнее заседание Банка России, как и предыдущее, прошло без изменения ключевой ставки и при сохранении максимально жесткой риторики.

Регулятор сохранил прогноз инфляции по итогам 2024 года на уровне 4-4,5%. С учетом того, что за первые два с половиной месяца цены выросли на 1,66%, чтобы уложиться в диапазон, цены должны расти не более чем на 0,3% в месяц.

Это обуславливает сохранение высоких ставок как можно дольше, ставя под сомнение предыдущий прогноз по снижению ставки до 14% в середине 2024 года.

Отвечая на вопросы CBonds Weekly

1. Насколько падение ОФЗ болезненно для рынка?

Длинные (>=10-лет) ОФЗ — это относительно небольшой сегмент рынка, падение которого не сильно отражается на широком рынке гос. и корпоративных облигаций. Для Минфина длинные ОФЗ даже под 13,5% — наиболее дешевый инструмент заимствования на краткосрочную перспективу, поэтому ведомство вряд ли откажется от новых размещений.

2. Что делать инвесторам? Долгосрочные ОФЗ с доходностью 13,5% остаются непривлекательными. Ближайшая цель — рост до 14%. Инвесторам стоит сохранять защитную позицию: ОФЗ флоутеры, инфляционные линкеры и короткие облигации.