Блог компании ИК Айгенис | Рынок IPO в 2024 - новая реальность

- 13 марта 2024, 11:25

- |

В 2024 г. инвесторы сохраняют высокий интерес к IPO российских компаний. В текущем году мы ожидаем IPO 17 компаний, что почти 1.5 раза выше нашей предыдущей оценки в декабре 2023 г. (11 IPO). Важность развития фондового рынка и рынка IPO, в частности, была недавно отмечена президентом РФ В. Путиным.

Мы считаем наиболее интересными размещения следующих компаний среди потенциальных IPO в 2024 г.: Европлан, РЕСО-Лизинг, Ростелеком — Центры обработки данных (РТК-ЦОД), Селектел, Медси, Степь, Папилон, Arenadata, Ред Софт, Моторика и Аквариус.

Мы считаем IT-сектор наиболее привлекательным в российской экономике как в части IPO, так и в части акций, которые уже торгуются на бирже: эти компании пользуются господдержкой, являются бенефициарами мощного тренда на импортозамещение с перспективой выйти на экспорт, имеют явные драйверы роста. При этом, как правило, российская публичная IT-компания – это компания с впечатляющим трек-рекордом прибыли и маржинальности, не сравнимые с компаниями из других отраслей, и сильным балансом. Мы считаем, что для опережающего роста IT-компаний созданы все необходимые условия.

Мы подчеркиваем особую важность оценки, по которым размещаются компании, так как в случае завышенной цены акции с высокой вероятностью упадут несмотря на то, что компания является перспективной.

Важность развития фондового рынка и рынка IPO

Мы отмечаем, что вопрос развития российского фондового рынка и рынка IPO, в частности, был недавно поднят на самом высоком уровне. Так, в Послании Федеральному Собранию президент РФ Владимир Путин поставил цель удвоения капитализации российского фондового рынка к 2030 г., что по нашим оценкам, соответствует ежегодному темпу роста в 12% при среднем темпе роста индекса Мосбиржи за последние 10 лет на уровне 8%. Также необходимо учитывать дивидендную доходность, которая за последние 10 лет составила 7%, по нашим оценкам. Таким образом, в случае реализации поставленной цели по удвоению капитализации и сохранения дивидендной доходности на уровне прошлых лет инвестор может рассчитывать на полную доходность на уровне 19%.

Также президент отметил, что необходимо усилить роль фондового рынка как источника инвестиций. В части размещений новых компаний В. Путин поручил ускорить запуск особого режима IPO для высокотехнологичных компаний РФ в приоритетных отраслях экономики, в том числе компенсацию затрат на размещение ценных бумаг. Согласно нашим оценкам, средние затраты на размещение составляют 300 млн руб. (комиссия организатора 6% от среднего размера IPO 5 млрд руб.)

Мы считаем крайне важным событием обращение внимания главы государства на вопросы развития фондового рынка и рынка IPO. Примером недостаточного внимания к этой проблеме может служить рынок акций Китая и Гонконга (Shanghai Composite находится на уровне 2010 г., Hang Seng — на уровне 2006 г.)

Рынок IPO в 2023 г. и 1К24

В 2023 г. российский рынок IPO возродился в абсолютно новой форме. Закрытие доступа к западным фондовым рынкам и удорожание кредитования на фоне роста ставки ЦБ в 2П23 привели к тому, что российские компании стали привлекать капитал через размещение акций на Московской бирже. Из-за сокращения числа крупных институциональных инвесторов снизилась емкость рынка, и средний объем IPO кратно снизился (с 30 млрд руб. до 2022 г. до 5 млрд руб. после 2022 г.) После 2022 г. количество возможностей для вложения средств существенно снизилось, и IPO компаний для инвесторов стали “глотком свежего воздуха”. Высокий интерес (в первую очередь со стороны частных инвесторов) и успешные размещения ряда компаний создали “эффект домино” — выходом на рынок заинтересовались новые компании, а в IPO стали участвовать инвесторы, которые ранее не рассматривали акции IPO как объект для инвестиций.Бум на российском рынке IPO начался с размещения акций IT-компании «Астра» в октябре 2023 г. Она планировала привлечь 2-3 млрд руб., однако спрос превысил предложение в 24 раза. Видя этот успех, на биржу поспешили другие эмитенты, и в 4К23 IPO провели шесть компаний при том, что за весь 2023 г. их было 8.

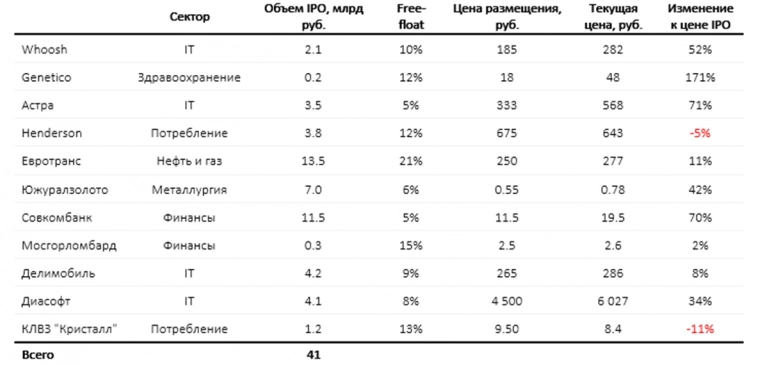

В 2024 г. сохраняется высокий интерес к IPO как со стороны эмитентов, так и инвесторов. В 1К24 акции уже разместили три эмитента: Делимобиль, Диасофт и КЛВЗ «Кристалл». Ниже мы приводим результаты размещения компаний, которые провели IPO с 2022 г.

Источник: расчеты ИК «Айгенис»

Актуальные тренды на рынке IPO

Доминирование частных инвесторов

В «Обзоре финансовых инструментов за 2023 г.» Банк России акцентирует внимание на том, что на рынке IPO доминируют частные инвесторы. По оценке ЦБ, 77% размещений было выкуплено физлицами.

Случаи завышенной цены размещения

ЦБ отмечает, что часть эмитентов размещала акции по высокой цене. Так как частный инвестор имеет ограниченный доступ к информации о компании и к инструментам анализа, а также не обладает необходимыми для анализа навыками, то ему сложно определить, дешево или дорого размещается компания.

Мы считаем, что, помимо собственных оценок и восприятия компании, которая выходит на IPO, для принятия решения об участии в размещении частному инвестору необходимо использовать как можно больше источников и не полагаться на одну или несколько рекомендаций, вне зависимости от статуса аналитика. Мы считаем IPO КВЛЗ «Кристалл» хорошим примером размещения по высокой цене: компания продала акции исходя из мультипликатора P/E на уровне 70, что, на наш взгляд, выше справедливой оценки в 2-3 раза.

Проблемы справедливой аллокации

В рамках типичного IPO на российском рынке компания обычно размещает 10% капитала (медиана за 2022-2024 гг.), и это низкий показатель по мировым меркам (20% в последние годы). Основная причина низкого объема IPO – нежелание компаний продавать больше акций по цене размещения. Зачастую инвестор получает небольшую аллокацию, что вызывает у него закономерное недовольство. Участники рынка не видят однозначного решения вопроса справедливой аллокации. Среди обсуждаемых вариантов стоит отметить предоставление эмитенту возможности сдвигать ценовой диапазон вверх в случае переподписки и последующее перевыставление заявок, а также вмешательство регулятора, в том числе через законодательное требование, чтобы эмитенты раскрывали принципы аллокации.

Высокий искусственный спрос

Чтобы обойти проблему низкой аллокации инвесторы начали подавать заявки на участие в IPO на сумму гораздо большую, чем нужно, так как из-за низкого объема размещения они предполагали, что им достанется лишь небольшой процент от суммы заявки. Такие заявки «с запасом» приводили к переподписке. Однако эта переподписка не отражала реальный спрос на акции эмитента, и была лишь способом обойти низкую аллокацию. Тем не менее переподписка может быть ошибочно воспринята как успешное IPO. Стоит отметить, что и IPO Henderson, и IPO Кристалла были с переподпиской, однако цены их акций снизились в первые дни торгов.

Переподписка

Источник: СМИ, расчеты ИК «Айгенис»

Высокая волатильность размещенных акций

Еще одна тенденция – это высокая волатильность акций компаний, которые вышли на биржу. Банк России отмечает, что частные инвесторы более эмоциональны, чем институциональные, и из-за доминирующей роли физлиц в IPO резко повышается волатильность размещенных акций в первые дни торгов.

Акции, размещаемые в рамках IPO, в целом подвержены волатильности, так как в первые дни торгов их динамика во многом обусловлена эмоциями участников рынка, которые, в свою очередь, определяются тем, насколько активно проводился маркетинг IPO и его PR. Инвестор должен быть готов к двузначным изменениям котировок в первые дни торгов, поэтому участие в IPO, на наш взгляд, не подойдет консервативным инвесторам c высоким уровнем неприятия риска.

Волатильность «новых» акций в сравнении с волатильностью «старых» акций

Источник: расчеты ИК «Айгенис»

Популярность соцсетей

Участники рынка отмечают, что доминирование на IPO частных инвесторов, среди которых популярны соцсети, привело к тому, что они стали конкурировать с традиционными информационными каналами, такими как публикации в СМИ и аналитика от брокеров. Как новые эмитенты, так и компании, давно присутствующие на бирже, активно уходят в соцсети, чтобы воспользоваться этим трендом для маркетинга и PR.

Высокая роль маркетинга и PR в IPO

Мы отмечаем высокую зависимость между тем, насколько активно продвигалось IPO эмитента, и последующей динамикой его акций. Наибольший интерес у инвесторов вызвали размещения Астры, Диасофта и Совкомбанка. Акции этих компаний имели самую высокую переподписку и к настоящему моменту подорожали соответственно на 71%, 34% и 70%.

Эта статистика подтверждает наш тезис о том, что в первое время после размещения динамика акций зависит в большей степени от того, насколько активно эмитент проводил PR своего IPO, а не от фундаментальных показателей. Мы полагаем, что со временем, когда «хайп» утихнет, котировки начнут двигаться в сторону обоснованных значений, подкрепленных операционными и финансовыми результатами компаний.

Источник: wordstat.yandex.ru

Важность получения опыта публичности через размещение биржевых облигаций

Организаторы размещений считают особо важным, чтобы будущий эмитент приобретал опыт публичности через размещение биржевых облигаций. В этом случае компания получит опыт проведения road-show, сформирует базу инвесторов, улучшит корпоративное управление, научится своевременно организовывать корпоративные события, раскрывать информацию и взаимодействовать с инвесторами, особенно в условиях большого количества частных инвесторов на российском фондовом рынке.

Компания, которая проходит этот путь, становится более зрелой в том, что касается публичности. В будущем это снижает риск ошибок на уровне корпоративного управления, которые могли бы оттолкнуть инвесторов. Мы полагаем, что наличие публичного контролирующего акционера существенно упростит и ускорит процесс адаптации к публичности (например, агрохолдинг

«Степь» не имеет биржевых облигаций, но компания входит в АФК «Система», у которой есть большой опыт публичности).

Принудительные IPO активов, выкупленных у иностранных собственников

По информации «Коммерсанта», Правительственная комиссия по контролю за осуществлением иностранных инвестиций обсуждает идею о том, чтобы при разрешении на продажу активов иностранных собственников, уходящих из России, обязать покупателей выводить часть акций купленных компаний на биржу.

Тема принудительного IPO выкупленных активов обсуждалась еще в 2023 г., и, возможно, на этот раз процесс будет ускорен, в особенности после того как президент Владимир Путин в послании Федеральному собранию сказал, что необходимо усилить роль фондового рынка как источника инвестиций.

По оценке главы РСПП Александра Шохина, минимальный дисконт при продаже российских активов иностранными собственниками составляет 50% от последней рыночной стоимости или от 1 до 3 EBITDA. На наш взгляд, покупка актива у иностранного владельца с большим дисконтом и продажа его части в рамках IPO по адекватной цене (нормальным на рынке IPO считается дисконт 10% к справедливой цене) выглядит как высокодоходная арбитражная возможность, что должно заинтересовать крупных российских инвесторов. Кроме того, на наш взгляд, тот факт, что ранее актив принадлежал западной компании, повышает его привлекательность, и такие акции будут пользоваться высоким спросом на этапе IPO.

Какие компании могут выйти на IPO в ближайшие годы

Ниже мы приводим список, в котором потенциальные эмитенты отсортированы от более ранних к более поздним размещениям (согласно нашим ожиданиям). Мы исходили из публичных заявлений компаний относительно срока выхода на IPO, а также учитывали наличие у них опыта публичности, принадлежность к публичной материнской компании, материалы конференций, интервью представителей компаний, оценки организаторов размещений и прочую информацию в открытом доступе.

Источник: расчеты ИК «Айгенис»

Наиболее интересные ожидаемые IPO в 2024 г.

Европлан — лидер рынка, ставка на крупнейшего представителя быстрорастущего рынка автолизинга.

РЕСО-Лизинг — ставка на крупнейшего представителя быстрорастущего рынка автолизинга.

Ростелеком — Центры обработки данных (РТК-ЦОД) — ставка на экспоненциальный рост объемов данных и, как следствие, спроса на ИТ-инфраструктуру по обработке и хранению данных.

Селектел — ставка на экспоненциальный рост объемов данных и, как следствие, спроса на ИТ- инфраструктуру по обработке и хранению данных.

Медси — лидер рынка, ставка на рост спроса на медицинские услуги в сегменте частного здравоохранения, экспансия компании в регионы и за рубеж.

Степь — рост ассортимента и узнаваемости бренда, расширение каналов сбыта на внутреннем рынке за счет географии и развития партнерских отношений, рост экспортных поставок.

Папилон — высокий потенциал роста рынка биометрических систем, тесное сотрудничество с государственными ведомствами.

Arenadata — ставка на экспоненциальный рост объемов данных и, как следствие, спроса на ИТ- инфраструктуру по обработке и хранению данных.

Ред Софт — бенефициар тренда на импортозамещение в ИТ-отрасли, тесное сотрудничество с государственными ведомствами.

Моторика — высокий потенциал роста рынка протезов, ставка на рост господдержки отрасли.

Аквариус — высокий потенциал роста показателей благодаря занятию ниш рынка микроэлектроники, которые освободились после ухода с рынка западных вендоров.

Новости тг-канал

Новости тг-канал