SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог компании Just2Trade | Объем долгов в мире с отрицательными ставками снижается – хороший знак

- 26 декабря 2019, 12:12

- |

2019 г. запомнился как год, которые поставил с ног на голову всю логику долговых рынков. Однако он заканчивается, и есть надежда, что пик безумия, связанного с повсеместным распространением отрицательных ставок, пройден.

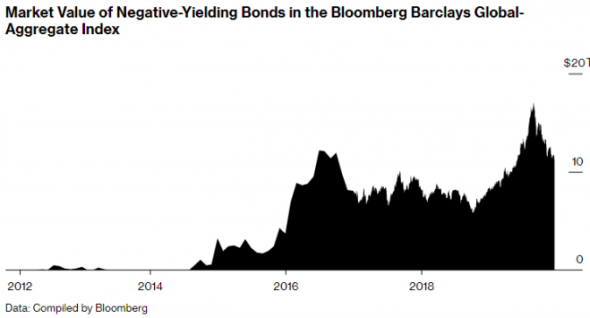

Объем долговых инструментов мире, торгующихся с отрицательной доходность, снизился до $11 трлн., минимума с июня, после того, как ослабление торговой напряженности между США и Китаем улучшило прогнозы в отношении глобальной экономики. Причем еще этим летом почти треть бондов с инвестиционными рейтингами в мире − объемом порядка $17 трлн. − имели отрицательную доходность, то есть инвесторы, купившие их, чтобы держать до погашения, должны были гарантированно получить убыток.

Феномен отрицательных ставок перевернул традиционную мудрость, согласно которой инвесторы должны получать вознаграждение за то, что дают деньги взаймы правительствам или компаниям. Он стал возможен в результате резкого роста спроса на безопасные активы на фоне увеличения геополитических и экономических рисков. Кроме того, даже на инструментах с отрицательной доходностью теоретически можно зарабатывать – например, если цена облигации продолжит расти, или за счет благоприятной динамики валютных курсов, которая может скорректировать доходность вверх.

«Глобальная экономика показывает робкие признаки стабилизации, − отметил Арне Ломан Расмуссен, главный аналитик в Danske Bank. – Если в следующем году появятся подтверждения того, что ситуация в экономике действительно улучшается, бонды могут лишиться еще одного фактора поддержки».

В этом году сокращение количества инструментов, которые предлагают хоть какую-то положительную доходность, стало серьезной проблемой для инвесторов. Так, в определенный момент вся кривая доходности в Германии вплоть до 30 лет целиком погружалась в отрицательную область. Теперь же появились начальные признаки того, что доходности даже самых безопасных активов постепенно начинают продвигаться к положительной территории. В Danske Bank ожидают, что доходность 10-летних госбондов Германии поднимется выше нуля во второй половине 2020 г. благодаря восстановлению глобального производственного сектора, больше всех пострадавшего от торговых войн.

Риски здесь связаны с возможной новой эскалацией напряженности в отношениях между США и Китаем, что в итоге может возродить страхи по поводу глобальной рецессии. Кривая доходностей в США в августе, напомним, приняла инвертированный вид, что исторически может предвещать наступление спада через примерно 18 месяцев… Кроме того, есть опасения, что призрак «японофикации» (термин, используемый для описания состояния стагнирующей экономики с низкой инфляцией) может из Европы распространиться на другие регионы мира.

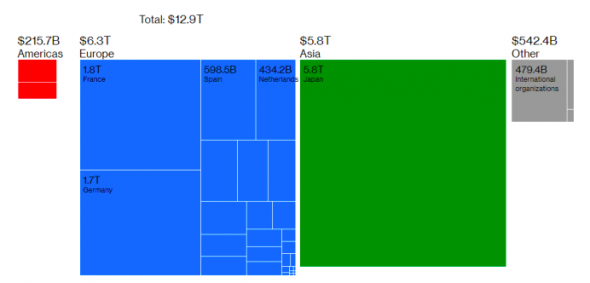

Ниже представлено географическое распределение долгов с отрицательной доходностью в мире.

Открыть торговый счет у брокера Just2Trade

Объем долговых инструментов мире, торгующихся с отрицательной доходность, снизился до $11 трлн., минимума с июня, после того, как ослабление торговой напряженности между США и Китаем улучшило прогнозы в отношении глобальной экономики. Причем еще этим летом почти треть бондов с инвестиционными рейтингами в мире − объемом порядка $17 трлн. − имели отрицательную доходность, то есть инвесторы, купившие их, чтобы держать до погашения, должны были гарантированно получить убыток.

Феномен отрицательных ставок перевернул традиционную мудрость, согласно которой инвесторы должны получать вознаграждение за то, что дают деньги взаймы правительствам или компаниям. Он стал возможен в результате резкого роста спроса на безопасные активы на фоне увеличения геополитических и экономических рисков. Кроме того, даже на инструментах с отрицательной доходностью теоретически можно зарабатывать – например, если цена облигации продолжит расти, или за счет благоприятной динамики валютных курсов, которая может скорректировать доходность вверх.

«Глобальная экономика показывает робкие признаки стабилизации, − отметил Арне Ломан Расмуссен, главный аналитик в Danske Bank. – Если в следующем году появятся подтверждения того, что ситуация в экономике действительно улучшается, бонды могут лишиться еще одного фактора поддержки».

В этом году сокращение количества инструментов, которые предлагают хоть какую-то положительную доходность, стало серьезной проблемой для инвесторов. Так, в определенный момент вся кривая доходности в Германии вплоть до 30 лет целиком погружалась в отрицательную область. Теперь же появились начальные признаки того, что доходности даже самых безопасных активов постепенно начинают продвигаться к положительной территории. В Danske Bank ожидают, что доходность 10-летних госбондов Германии поднимется выше нуля во второй половине 2020 г. благодаря восстановлению глобального производственного сектора, больше всех пострадавшего от торговых войн.

Риски здесь связаны с возможной новой эскалацией напряженности в отношениях между США и Китаем, что в итоге может возродить страхи по поводу глобальной рецессии. Кривая доходностей в США в августе, напомним, приняла инвертированный вид, что исторически может предвещать наступление спада через примерно 18 месяцев… Кроме того, есть опасения, что призрак «японофикации» (термин, используемый для описания состояния стагнирующей экономики с низкой инфляцией) может из Европы распространиться на другие регионы мира.

Ниже представлено географическое распределение долгов с отрицательной доходностью в мире.

Открыть торговый счет у брокера Just2Trade

УНИКАЛЬНОЕ ПРЕДЛОЖЕНИЕ ДЛЯ ТРЕЙДЕРОВ

- Доступ с единого счета к биржам США, Европы и Азии

- Акции, облигации, товарные фьючерсы, валюты (forex), включая криптовалюты

- Торговля и поддержка 24/7

теги блога just2trade

- Activision Blizzard

- GBPUSD

- J2T

- just2trade

- золото

- коронавирус

- кризис

- кризис 2020

- нефть

- рынок труда в США

- стартапы

- тихая гавань

- юань

Новости тг-канал

Новости тг-канал