SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог компании КИТ Финанс Брокер | Китай: время покупать?

- 19 октября 2012, 19:56

- |

Темпы роста экономики Китая падают уже семь кварталов подряд — вторая экономика мира находится в фазе “охлаждения” с начала 2010 г. Как долго это продлится? Стоит ли ожидать активных действий от монетарных регуляторов и властей? Стоит ли ожидать роста китайский фондовых индексов, находящихся на минимумах 2008 г.? Стоит ли ожидать всплеска инвестиций после прихода новой власти осенью 2012 г.? Постараемся дать ответы на эти вопросы, предложив вашему вниманию подробный макроэкономический обзор по китайской экономике.

ВВП, потребительская инфляция и монетарная политика НБК

Темпы роста ВВП Китая в третьем квартале 2012 г. на уровне 7,4% в годовом выражении против 7,6% во втором квартале оказались минимальными с июня 2009 г. Интересная аналогия: текущее снижение темпов роста экономики длится уже семь кварталов подряд – столько же времени продлился спад экономического роста Китая (июнь 2007- март 2009) во времена последнего финансового кризиса.

Индекс потребительских цен (CPI) в сентябре остановился на отметке 1,9%, что существенно ниже целевого уровня Народного Банка Китая в 4% годовых. Слабое инфляционное давление позволило монетарному регулятору в июне-июле 2012 г. провести серию понижений уровней по ключевым процентным ставкам с целью поддержания темпов экономического роста. Ставка по годовым кредитам сократилась с 8,1% до 6%, по депозитам – с 3,5% до 3%. Кроме этого, с декабря прошлого года НБК трижды понижал норму банковского резервирования, доведя ее к маю 2012 г. до 20% с 21,5%.

*На представленном выше графике отчетливо прослеживается зависимость действий центробанка Китая от уровня потребительских цен в стране — посткризисные пики инфляции в 6,5% в июле 2011 г. совпали с пиком ужесточения монетарной политики регулятора.

Вероятнее всего, в ближайшие месяцы от НБК стоит ожидать понижения уровня ставок по банковским резервам (Reserve Rate Requirement, RRR).

Рост цен на свинину – угроза всплеска потребительской инфляции

По мере поступления негативных макроэкономических сигналов все чаще возникают разговоры о возможности запуска стимулирующих программ и мер, направленных на смягчение денежно-кредитной политики, с целью поддержания экономического роста со стороны Народного Банка Китая.

Стоит ли ожидать активных действий со стороны НБК? В ближайшие месяцы вряд ли. Китай может столкнуться со значительным скачком инфляции на фоне резкого удорожания ряда сельскохозяйственных культур. Для Центрального Банка страны с населением более 1,3 млрд. человек стабильность цен на продовольственном рынке всегда будет являться главным мандатом.

Серьезное влияние на динамику потребительских цен уже начинает оказывать неблагоприятная конъюнктура на мировом сельскохозяйственном рынке по причине сильнейшей за последние 50 лет засухи в Соединенных Штатах Америки (пшеница с начала года подорожала на 33%, соя – на 28%), и беспрецедентной сверхмягкой политики ведущих центробанков мира.

Дело в том, что доля продуктовой инфляции (Food CPI) в структуре потребительской инфляции Китая составляет почти 40% — это второе по Индии место среди наиболее развитых стран! Среднемировой показатель без учета США – 17,8%, а в Соединенных Штатах — 7,8% (один из самых низких в мире).

Китай является крупнейшим импортером сои – на страну приходится 41% всего мирового объема поставок. В структуре торгового баланса Китая импорт сои в стоимостном выражении занимает третью строчку после нефти и железной руды.

Свинина является важнейшим продуктом в Китае. Страна является крупнейшим производителем (>50%) и потребителем свинины в мире. При этом, почти 90% изменения внутренних цен на этот продукт животноводства в Китае обусловлены ростом мировых цен на кукурузу и на соевые бобы.

“Свиная” (Pork CPI, -17,6 г/г) и продуктовая инфляция (Food CPI, +2,5% г/г) в Китае, согласно сентябрьской статистике, отступила от июньских 3-летних минимумов.

Динамика китайской продуктовой инфляции находится в прямой зависимости от динамики цен на сою (+26,6% г/г). Последняя выступает в качестве неплохого опережающего индикатора – до конца 2012 г. в Китае можно ожидать инфляционного скачка. B власти страны выражают по этому поводу большое беспокойство.

ЦБ Китая не поддержал идею “безлимитного” QE

Народный Банк Китая, крупнейший в мире по объему активов, обеспокоен возможным всплеском инфляции из-за действий ведущих мировых регуляторов (ФРС, ЕЦБ, Банка Японии и Банка Японии), объявивших в 2012 г. о начале эры “безлимитного” QE, и воздерживается от запуска своего “печатного станка”.

Промышленное производство, цены производителей

Индекс промышленного производства Китая в сентябре 2012 г. составил 9,2% против 8,9% в августе в годовом исчислении. Позитивный момент.

Цены производителей (PPI) в сентябре продолжили движение в отрицательной области, снизившись в годовом пересчете на 3,6% против падения на 3,5% в августе. Значение индекса держится ниже нуля практически весь 2012 г., что негативно отражается на деловой активности промышленных компаний Китая. Негативный момент, но темпы падения PPI замедляются.

HSBC/Markit PMI Manufacturing vs. “официальный” PMI Manufacturing

Индексы деловой активности в промышленности (PMI) Китая отслеживается банком HSBC (по малому и среднему бизнесу) и Национальном бюро статистики и Федерацией логистики и закупок Китая (крупный бизнес).

Индексы PMI базируются на ежемесячных исследованиях, проводимых среди тщательно отобранных компаний. Это позволяет получить ранние индикаторы того, что реально происходит в экономике, отслеживая такие переменные, как производство, новые заказы, уровень запасов, занятость и цены в промышленных, строительных и сервисных секторах, а также в секторе розничной торговли.

ChinaPMIManufacturing– это композитный индекс, рассчитываемый на основе пяти компонентов с разными весами: новые заказы (30%), выпуск продукции (25%), занятость (20%), время поставки (15%), запасы (10%). Значение индикатора выше 50 пунктов означает рост деловой активности в промышленности, ниже – наоборот, замедление. Для Китая индекс PMIManufacturingстал впервые рассчитываться в январе 2005 г.

Согласно опубликованным 1 октября данным Национального бюро статистики и Федерации логистики и закупок Китая на основе опроса крупнейших 820 компаний из 31 отрасли экономики, индекс деловой активности в промышленности в сентябре продолжил сокращение и составил 49,8 пункта, что стало вторым подряд значением ниже 50 пунктов. В августе 2012 г. индекс достиг минимального значения за последние 9 месяцев на уровне 49,2 пункта.

При этом, сентябрьская финальная оценка индекса производственной активности в малом и среднем бизнесе (выборка по 400 компаниям) Китая от HSBC/Markit (47,9 пункта против 47,6 пункта в августе) также подтвердила наличие негативных тенденций — одиннадцать месяцев подряд, или четырнадцать месяцев из последних пятнадцати, индикатор деловых настроений находится ниже 50 пунктов.

Дивергенция между двумя оценками деловой активности достигла пика в 4,8 пункта в марте 2012 г. Далее спрэд начал сокращаться в пользу снижения “официального” PMI(см. рисунок ниже).

Индекс деловой активности в промышленности плотно коррелирует с динамикой промышленного производства Китая.

В структуре компонентов индекса PMI Manufacturing особое значение имеют параметры новые заказы и запасы. Разница между этими показателями начала резко сокращаться со второй половины 2011 г. (начало острой фазы европейского долгового кризиса). Объемы новых заказов, пожалуй, наиболее важного опережающего индикатора для промышленного сектора, показали значительное сокращение – компании занимались расформированием запасов. Тенденция начала выправляться, и в последние три месяца мы наблюдаем положительную разницу между этими параметрами (особенно в сентябре 2012 г.), что свидетельствует о восстановлении спроса на продукцию китайских промышленников.

Прибыли промышленных корпораций продолжают сокращаться

Прибыли китайских промышленных компаний падают четвертый месяц подряд, подтверждая замедление темпов роста второй экономики мира.

Доходы промышленных компаний за прошедшие восемь месяцев 2012 г. сократились на 3,1% в годовом пересчете, против падения на 2,7% за семь месяцев и роста на 25,4% за аналогичный период 2011 г. Прибыли сокращаются за счет падения цен производителей, роста издержек и слабеющего спроса.

Прибыли нефтегазового сектора зафиксировали с января по август 2012 г. в годовом сопоставлении падение на -3,5%, очень слабо выглядит химическая отрасль (-20,2%) и особенно производители черных металлов (-67,4%). Потребительский сектор, автопроизводители и производители электрооборудования чувствуют себя неплохо — в первые восемь месяцев 2012 г. эти компании рапортуют о прибылях относительно аналогичного периода годом ранее.

Производство/потребление электроэнергии – самый “честный” показатель?

Считается, что индикаторы производства и потребления электроэнергии являются наиболее “честными” экономическими показателями, в отличие от официальных данных по ВВП, промышленному производству и т.п., якобы подверженных статистическим “манипуляциям”.

Существенное падение темпов прироста производства и потребления электроэнергии в Китае в апреле-июле 2012 г. привлекло к себе значительное внимание и породило массу спекуляций на тему ускорения темпов замедления экономического роста второй экономики мира. Но не все так однозначно.

Тяжелая промышленность, включая металлургов и производителей цемента, потребляет порядка 60% всей вырабатываемой электроэнергии и формирует около 20% ВВП Китая. Сектор услуг составляет около 43% ВВП (правительство планирует довести эту долю до 47% к 2015 г.) и потребление электричества этим сегментом экономики уверенно продолжает расти.

*Потребление электричества производственными и строительными компаниями Китая с февраля по июнь 2012 г. показало прирост менее чем на 5% к прошлому году, при этом в 2011 г. за аналогичный период прирост составлял более 10%. Потребление электричества китайскими компаниями сектора услуг в первой половине года, к сравнению, увеличилось более чем на 10% к прошлому году.

Если сопоставить в годовом выражении квартальную динамику производства электроэнергии с темпами экономического роста, то можно заметить, что после длительного периода падения темпов выпуска электроэнергии, как правило, следует период восстановления.

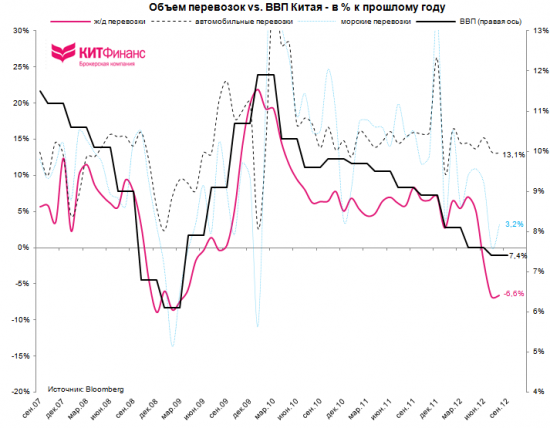

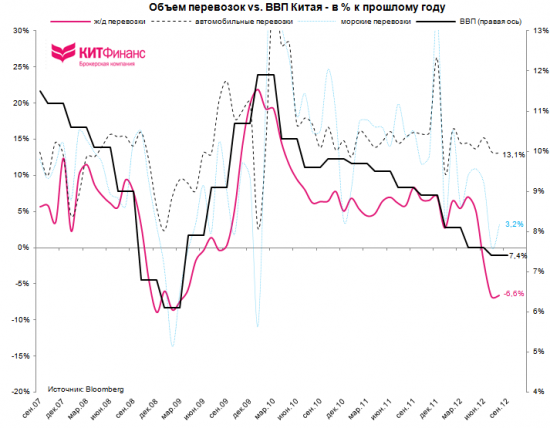

Динамика грузоперевозок – опережающий индикатор?

Корреляция между динамикой объема перевозок грузов железнодорожным транспортом и динамикой ВВП Китая остается достаточно высокой. В этом смысле объемы железнодорожных перевозок часто рассматриваются в качестве некого опережающего индикатора состояния экономики.

Если объем ж/д перевозок сохранит за собой статус опережающего индикатора, то в IV квартале 2012 г. темпы роста ВВП второй экономики мира замедлятся до 7,2-7,3% в годовом пересчете.

Обращает на себя внимание провал в годовой динамике грузоперевозок (объем перевозимого груза на один километр) по основным видам транспорта, начавшийся в Китае в апреле-мае текущего года.

Торговый баланс, экспорт сырья

Темпы роста объема экспорта и импорта в структуре торгового баланса Китая, согласно последним данным, продолжают сокращаться. Падение экспорта сигнализирует о слабости внешнего спроса, прежде всего из Европы и США – крупнейших торговых партнеров страны, а падение импорта – о слабости спроса внутреннего.

Тем не менее, по данным за сентябрь, экспорт из страны вырос на 9,9% по сравнению с прошлым годом. Результат превзошел прогнозы аналитиков почти в два раза. Столь сильные данные по экспорту говорят о том, что мировой спрос набирает обороты и помогает второй по величине экономики мира восстанавливать позиции.

Позитивные новости для сырьевого рынка – в сентябре Китай существенно нарастил объем импорта сырой нефти, железной руды, меди и других промышленных металлов.

Прямые иностранные инвестиции

Темпы роста прямых иностранных инвестиции (Foreign Direct Investment, FDI) показывают отрицательную динамику весь 2012 г. В сентябре было зафиксировано сокращение FDI на 6,8% в годовом пересчете на фоне падения цен на недвижимость, падающего экспорта и слабости юаня.

Рынок недвижимости – головная боль китайских властей

Смягчение монетарной политики НБК через понижение уровня ключевых процентных ставок в июне-июле 2012 г. стало причиной возобновления роста цен на недвижимость. Монетарный регулятор Китая находится в довольно затруднительном положении. С одной стороны, ему нужно стабилизировать экономический рост, но с другой — избежать роста цен на жилье.

Ситуация на фондовом и денежном рынке стабилизируется

Продолжающееся падение темпов экономического роста китайской экономики, отток спекулятивного капитала вкупе с напряженной ситуаций с ликвидностью на межбанковском рынке “увели” сводный фондовый индекс Шанхайской биржи к уровням минимумов кризисного 2008 г.

Китайский монетарный регулятор в 2012 г. влил в финансовую систему страны беспрецедентный объем ликвидности через операции РЕПО для стабилизации ситуации на межбанковском рынке. И, судя по всему, ему это удалось. Барометры денежного рынка, ставки по 14- и 7-дневным РЕПО, начали снижаться.

Кроме этого, есть и еще одна позитивная для рынков новость – в сентябре 2012 г. денежная масса M2 выросла в годовом сопоставлении на 14,8% — самые быстрые темпы роста с июня 2011 г.

Ротация власти – ключевое событие осени 2012 г. для Китая

Очень важное для Китая событие состоится осенью 2012 г. – на ХVIII съезде Компартии произойдет не только проходящая раз в 10 лет смена руководителей партии и государства, но и связанная с ней корректировка внутренней и внешней политики. В этой связи, серьезных вливаний государственных средств на поддержание экономики и внутреннего спроса (как это было в 2008/09 г.) до осени текущего года ждать не стоит.

Однако, передача власти в КНР со времен смерти Мао Дзедуна в 1976 г. традиционно сопровождалась скачком в госрасходах. Так, всплеск инвестиций наблюдался после съезда Компартии в этих годах. Не исключено, что эта политическая традиция подогревания инвестиционного бума вновь может повториться, когда произойдет новая ротация чиновников.

Совокупность вышеперечисленных факторов указывает на достаточно высокую вероятность восстановления устойчивых темпов роста второй экономики мира в обозримой перспективе. Безусловно, по факту ноябрьской “пересменки” в высших эшелонах власти страны стоит ожидать “показательного” роста государственных расходов, которые сумеют подстегнуть внутренний спрос. А последние предпринятые китайским регулятором действия, направленные на решение проблем с ликвидностью на межбанковском рынке, имеют успех, что должно позитивным образом отразиться на динамике стоимости акций китайских компаний.

ВВП, потребительская инфляция и монетарная политика НБК

Темпы роста ВВП Китая в третьем квартале 2012 г. на уровне 7,4% в годовом выражении против 7,6% во втором квартале оказались минимальными с июня 2009 г. Интересная аналогия: текущее снижение темпов роста экономики длится уже семь кварталов подряд – столько же времени продлился спад экономического роста Китая (июнь 2007- март 2009) во времена последнего финансового кризиса.

Индекс потребительских цен (CPI) в сентябре остановился на отметке 1,9%, что существенно ниже целевого уровня Народного Банка Китая в 4% годовых. Слабое инфляционное давление позволило монетарному регулятору в июне-июле 2012 г. провести серию понижений уровней по ключевым процентным ставкам с целью поддержания темпов экономического роста. Ставка по годовым кредитам сократилась с 8,1% до 6%, по депозитам – с 3,5% до 3%. Кроме этого, с декабря прошлого года НБК трижды понижал норму банковского резервирования, доведя ее к маю 2012 г. до 20% с 21,5%.

*На представленном выше графике отчетливо прослеживается зависимость действий центробанка Китая от уровня потребительских цен в стране — посткризисные пики инфляции в 6,5% в июле 2011 г. совпали с пиком ужесточения монетарной политики регулятора.

Вероятнее всего, в ближайшие месяцы от НБК стоит ожидать понижения уровня ставок по банковским резервам (Reserve Rate Requirement, RRR).

Рост цен на свинину – угроза всплеска потребительской инфляции

По мере поступления негативных макроэкономических сигналов все чаще возникают разговоры о возможности запуска стимулирующих программ и мер, направленных на смягчение денежно-кредитной политики, с целью поддержания экономического роста со стороны Народного Банка Китая.

Стоит ли ожидать активных действий со стороны НБК? В ближайшие месяцы вряд ли. Китай может столкнуться со значительным скачком инфляции на фоне резкого удорожания ряда сельскохозяйственных культур. Для Центрального Банка страны с населением более 1,3 млрд. человек стабильность цен на продовольственном рынке всегда будет являться главным мандатом.

Серьезное влияние на динамику потребительских цен уже начинает оказывать неблагоприятная конъюнктура на мировом сельскохозяйственном рынке по причине сильнейшей за последние 50 лет засухи в Соединенных Штатах Америки (пшеница с начала года подорожала на 33%, соя – на 28%), и беспрецедентной сверхмягкой политики ведущих центробанков мира.

Дело в том, что доля продуктовой инфляции (Food CPI) в структуре потребительской инфляции Китая составляет почти 40% — это второе по Индии место среди наиболее развитых стран! Среднемировой показатель без учета США – 17,8%, а в Соединенных Штатах — 7,8% (один из самых низких в мире).

Китай является крупнейшим импортером сои – на страну приходится 41% всего мирового объема поставок. В структуре торгового баланса Китая импорт сои в стоимостном выражении занимает третью строчку после нефти и железной руды.

Свинина является важнейшим продуктом в Китае. Страна является крупнейшим производителем (>50%) и потребителем свинины в мире. При этом, почти 90% изменения внутренних цен на этот продукт животноводства в Китае обусловлены ростом мировых цен на кукурузу и на соевые бобы.

“Свиная” (Pork CPI, -17,6 г/г) и продуктовая инфляция (Food CPI, +2,5% г/г) в Китае, согласно сентябрьской статистике, отступила от июньских 3-летних минимумов.

Динамика китайской продуктовой инфляции находится в прямой зависимости от динамики цен на сою (+26,6% г/г). Последняя выступает в качестве неплохого опережающего индикатора – до конца 2012 г. в Китае можно ожидать инфляционного скачка. B власти страны выражают по этому поводу большое беспокойство.

ЦБ Китая не поддержал идею “безлимитного” QE

Народный Банк Китая, крупнейший в мире по объему активов, обеспокоен возможным всплеском инфляции из-за действий ведущих мировых регуляторов (ФРС, ЕЦБ, Банка Японии и Банка Японии), объявивших в 2012 г. о начале эры “безлимитного” QE, и воздерживается от запуска своего “печатного станка”.

Промышленное производство, цены производителей

Индекс промышленного производства Китая в сентябре 2012 г. составил 9,2% против 8,9% в августе в годовом исчислении. Позитивный момент.

Цены производителей (PPI) в сентябре продолжили движение в отрицательной области, снизившись в годовом пересчете на 3,6% против падения на 3,5% в августе. Значение индекса держится ниже нуля практически весь 2012 г., что негативно отражается на деловой активности промышленных компаний Китая. Негативный момент, но темпы падения PPI замедляются.

HSBC/Markit PMI Manufacturing vs. “официальный” PMI Manufacturing

Индексы деловой активности в промышленности (PMI) Китая отслеживается банком HSBC (по малому и среднему бизнесу) и Национальном бюро статистики и Федерацией логистики и закупок Китая (крупный бизнес).

Индексы PMI базируются на ежемесячных исследованиях, проводимых среди тщательно отобранных компаний. Это позволяет получить ранние индикаторы того, что реально происходит в экономике, отслеживая такие переменные, как производство, новые заказы, уровень запасов, занятость и цены в промышленных, строительных и сервисных секторах, а также в секторе розничной торговли.

ChinaPMIManufacturing– это композитный индекс, рассчитываемый на основе пяти компонентов с разными весами: новые заказы (30%), выпуск продукции (25%), занятость (20%), время поставки (15%), запасы (10%). Значение индикатора выше 50 пунктов означает рост деловой активности в промышленности, ниже – наоборот, замедление. Для Китая индекс PMIManufacturingстал впервые рассчитываться в январе 2005 г.

Согласно опубликованным 1 октября данным Национального бюро статистики и Федерации логистики и закупок Китая на основе опроса крупнейших 820 компаний из 31 отрасли экономики, индекс деловой активности в промышленности в сентябре продолжил сокращение и составил 49,8 пункта, что стало вторым подряд значением ниже 50 пунктов. В августе 2012 г. индекс достиг минимального значения за последние 9 месяцев на уровне 49,2 пункта.

При этом, сентябрьская финальная оценка индекса производственной активности в малом и среднем бизнесе (выборка по 400 компаниям) Китая от HSBC/Markit (47,9 пункта против 47,6 пункта в августе) также подтвердила наличие негативных тенденций — одиннадцать месяцев подряд, или четырнадцать месяцев из последних пятнадцати, индикатор деловых настроений находится ниже 50 пунктов.

Дивергенция между двумя оценками деловой активности достигла пика в 4,8 пункта в марте 2012 г. Далее спрэд начал сокращаться в пользу снижения “официального” PMI(см. рисунок ниже).

Индекс деловой активности в промышленности плотно коррелирует с динамикой промышленного производства Китая.

В структуре компонентов индекса PMI Manufacturing особое значение имеют параметры новые заказы и запасы. Разница между этими показателями начала резко сокращаться со второй половины 2011 г. (начало острой фазы европейского долгового кризиса). Объемы новых заказов, пожалуй, наиболее важного опережающего индикатора для промышленного сектора, показали значительное сокращение – компании занимались расформированием запасов. Тенденция начала выправляться, и в последние три месяца мы наблюдаем положительную разницу между этими параметрами (особенно в сентябре 2012 г.), что свидетельствует о восстановлении спроса на продукцию китайских промышленников.

Прибыли промышленных корпораций продолжают сокращаться

Прибыли китайских промышленных компаний падают четвертый месяц подряд, подтверждая замедление темпов роста второй экономики мира.

Доходы промышленных компаний за прошедшие восемь месяцев 2012 г. сократились на 3,1% в годовом пересчете, против падения на 2,7% за семь месяцев и роста на 25,4% за аналогичный период 2011 г. Прибыли сокращаются за счет падения цен производителей, роста издержек и слабеющего спроса.

Прибыли нефтегазового сектора зафиксировали с января по август 2012 г. в годовом сопоставлении падение на -3,5%, очень слабо выглядит химическая отрасль (-20,2%) и особенно производители черных металлов (-67,4%). Потребительский сектор, автопроизводители и производители электрооборудования чувствуют себя неплохо — в первые восемь месяцев 2012 г. эти компании рапортуют о прибылях относительно аналогичного периода годом ранее.

Производство/потребление электроэнергии – самый “честный” показатель?

Считается, что индикаторы производства и потребления электроэнергии являются наиболее “честными” экономическими показателями, в отличие от официальных данных по ВВП, промышленному производству и т.п., якобы подверженных статистическим “манипуляциям”.

Существенное падение темпов прироста производства и потребления электроэнергии в Китае в апреле-июле 2012 г. привлекло к себе значительное внимание и породило массу спекуляций на тему ускорения темпов замедления экономического роста второй экономики мира. Но не все так однозначно.

Тяжелая промышленность, включая металлургов и производителей цемента, потребляет порядка 60% всей вырабатываемой электроэнергии и формирует около 20% ВВП Китая. Сектор услуг составляет около 43% ВВП (правительство планирует довести эту долю до 47% к 2015 г.) и потребление электричества этим сегментом экономики уверенно продолжает расти.

*Потребление электричества производственными и строительными компаниями Китая с февраля по июнь 2012 г. показало прирост менее чем на 5% к прошлому году, при этом в 2011 г. за аналогичный период прирост составлял более 10%. Потребление электричества китайскими компаниями сектора услуг в первой половине года, к сравнению, увеличилось более чем на 10% к прошлому году.

Если сопоставить в годовом выражении квартальную динамику производства электроэнергии с темпами экономического роста, то можно заметить, что после длительного периода падения темпов выпуска электроэнергии, как правило, следует период восстановления.

Динамика грузоперевозок – опережающий индикатор?

Корреляция между динамикой объема перевозок грузов железнодорожным транспортом и динамикой ВВП Китая остается достаточно высокой. В этом смысле объемы железнодорожных перевозок часто рассматриваются в качестве некого опережающего индикатора состояния экономики.

Если объем ж/д перевозок сохранит за собой статус опережающего индикатора, то в IV квартале 2012 г. темпы роста ВВП второй экономики мира замедлятся до 7,2-7,3% в годовом пересчете.

Обращает на себя внимание провал в годовой динамике грузоперевозок (объем перевозимого груза на один километр) по основным видам транспорта, начавшийся в Китае в апреле-мае текущего года.

Торговый баланс, экспорт сырья

Темпы роста объема экспорта и импорта в структуре торгового баланса Китая, согласно последним данным, продолжают сокращаться. Падение экспорта сигнализирует о слабости внешнего спроса, прежде всего из Европы и США – крупнейших торговых партнеров страны, а падение импорта – о слабости спроса внутреннего.

Тем не менее, по данным за сентябрь, экспорт из страны вырос на 9,9% по сравнению с прошлым годом. Результат превзошел прогнозы аналитиков почти в два раза. Столь сильные данные по экспорту говорят о том, что мировой спрос набирает обороты и помогает второй по величине экономики мира восстанавливать позиции.

Позитивные новости для сырьевого рынка – в сентябре Китай существенно нарастил объем импорта сырой нефти, железной руды, меди и других промышленных металлов.

Прямые иностранные инвестиции

Темпы роста прямых иностранных инвестиции (Foreign Direct Investment, FDI) показывают отрицательную динамику весь 2012 г. В сентябре было зафиксировано сокращение FDI на 6,8% в годовом пересчете на фоне падения цен на недвижимость, падающего экспорта и слабости юаня.

Рынок недвижимости – головная боль китайских властей

Смягчение монетарной политики НБК через понижение уровня ключевых процентных ставок в июне-июле 2012 г. стало причиной возобновления роста цен на недвижимость. Монетарный регулятор Китая находится в довольно затруднительном положении. С одной стороны, ему нужно стабилизировать экономический рост, но с другой — избежать роста цен на жилье.

Ситуация на фондовом и денежном рынке стабилизируется

Продолжающееся падение темпов экономического роста китайской экономики, отток спекулятивного капитала вкупе с напряженной ситуаций с ликвидностью на межбанковском рынке “увели” сводный фондовый индекс Шанхайской биржи к уровням минимумов кризисного 2008 г.

Китайский монетарный регулятор в 2012 г. влил в финансовую систему страны беспрецедентный объем ликвидности через операции РЕПО для стабилизации ситуации на межбанковском рынке. И, судя по всему, ему это удалось. Барометры денежного рынка, ставки по 14- и 7-дневным РЕПО, начали снижаться.

Кроме этого, есть и еще одна позитивная для рынков новость – в сентябре 2012 г. денежная масса M2 выросла в годовом сопоставлении на 14,8% — самые быстрые темпы роста с июня 2011 г.

Ротация власти – ключевое событие осени 2012 г. для Китая

Очень важное для Китая событие состоится осенью 2012 г. – на ХVIII съезде Компартии произойдет не только проходящая раз в 10 лет смена руководителей партии и государства, но и связанная с ней корректировка внутренней и внешней политики. В этой связи, серьезных вливаний государственных средств на поддержание экономики и внутреннего спроса (как это было в 2008/09 г.) до осени текущего года ждать не стоит.

Однако, передача власти в КНР со времен смерти Мао Дзедуна в 1976 г. традиционно сопровождалась скачком в госрасходах. Так, всплеск инвестиций наблюдался после съезда Компартии в этих годах. Не исключено, что эта политическая традиция подогревания инвестиционного бума вновь может повториться, когда произойдет новая ротация чиновников.

Совокупность вышеперечисленных факторов указывает на достаточно высокую вероятность восстановления устойчивых темпов роста второй экономики мира в обозримой перспективе. Безусловно, по факту ноябрьской “пересменки” в высших эшелонах власти страны стоит ожидать “показательного” роста государственных расходов, которые сумеют подстегнуть внутренний спрос. А последние предпринятые китайским регулятором действия, направленные на решение проблем с ликвидностью на межбанковском рынке, имеют успех, что должно позитивным образом отразиться на динамике стоимости акций китайских компаний.

теги блога Шагардин Дмитрий

- Bloomberg

- citigroup

- Fitch

- Ism

- JPMorgan

- LTRO

- MSCI Russia

- NFP

- Rsx

- spy

- UST

- аналитика

- баланс ЕЦБ

- блог

- ВВП

- Великобритания

- встреча smart-lab

- глобал макро

- Италия

- КИТ Финанс

- Китай

- металлургия

- ммвб

- оффтоп

- российский рынок

- РТС

- рубль

- своя позиция

- Шагардин

Новости тг-канал

Новости тг-канал

хэдж — продажа йены и австралийского доллара.

ETF на Китай, которые торгуются в США и в Лондоне — к примеру FCSS LI (фонд Fidelity)…

Китай на распутьи.