Блог компании Mozgovik | Итоги недели: будущие страхи

- 19 декабря 2022, 10:48

- |

На неделе индекс чуть покраснел, мы все там же, чуть выше 2100.

Рынок готовится к жирным дивам Лукойла (отсечка завтра), после них денежный залп от Газпромнефти (28 декабря последний день), а в январе будут добивать Роснефть (10.01.2023) с Татнефтью (06.01.2023).

В этом выпуске:

Газ и Новатэк

МРСК и ФСК

Уточнение по НДПИ Алросы

Профицит бюджета и доходы

Киви покупает рекламу

Тинькофф может купить Точку

Ипо Вуш

АФК Система отчет

Газ и Новатэк

После января ждем эмбарго на нефтепродукты, холодов, и как Европа будет тратить запасы газа. Их много.

Любопытно, что наш СПГ они планируют продолжать закупать, а 13% от его импорта — наши. В теории, у Новатэка должно быть все неплохо. Европа покупает как не в себя в этом году и этой зимой СПГ.

МРСК и ФСК

В лидерах роста разные МРСК — это «логично», ведь у Россетей дефицит инвестпрограммы на 225 млрд рублей — это много настолько, что в Минэнерго продумывают различные варианты поиска денег. Теперь это будет проблема ФСК. На этом фоне классическая механика в виде: убыточная МРСК делает допэмиссию — Россети ее выкупает меняется. На неделе появилось сообщение о возобновлении допэмиссии в Россети Северного Кавказа и сообщение об участии Ленэнерго в капитале Россети СК.

Допэмиссия СК на 6,5 млрд акций, пока их 1,5 млрд. То есть Ленэнерго может стать акционером (пока неизвестно насколько) вот такой красоты:

Прецедент плох, что в такой механике, где ФСК просто тратит гору денег, а остальные выкупают допэмиссии друг друга, все МРСК становятся неким средним. Не будет каких-то хороших дочек Россетей или плохих. Они все будут средние, но это потом и не точно. А пока Ленэнерго в лидерах роста.

Алроса уточнение по НДПИ

Алроса и Минфин уточнили, что 19 млрд рублей НДПИ — суммарная выплата и для регионального и для федерального бюджетов. В прошлом выпуске я как раз был из предполагающих, что НДПИ повышают на 41 млрд. Спасибо за уточнение, неплохо бы еще понимать какой процент от прибыли Алросы это съедает.

46% от 19 млрд (8,7 млрд) рублей пойдут в Федеральный бюджет, который предварительно отчитался об исполнении за январь-ноябрь.

Профицит бюджета

Доходы за 11 месяцев составили 24,78 трлн рублей, а расходы 24,22 трлн рублей. Профицит в 557 млрд рублей. За один ноябрь профицит составил аж 428,7 млрд рублей, но не стоит сильно радоваться — 600 млрд капнуло от Газпрома в виде дивидендов.

Выглядит так (дивиденды сидят в прочих доходах):

Без дивидендов был бы дефицит на 170 млрд рублей за ноябрь, но если убрать демпфер, было бы около нуля.

Без 8,7 млрд рублей НДПИ от Алросы не протянуть — очевидно.

Отмечу, что сам по себе дефицит — это не армагедон, а рабочая ситуация. Выпустят ОФЗ, банки возьмут денег у ЦБ и съедят эти облигации. Виктор Тунев забавно отловил, что последние жирные выпуски выкупали 2 банка.

Если дефицит начнет давить, ставки будут расти. В пятницу состоялось последнее заседание СД ЦБ по ставке в этом году — оставили без изменений на 7,5%. Теперь следующее будет 10 февраля, пока в ДКП сохраняем статус-кво и страшимся проинфляционными рисками.

Киви покупает рекламу

Вернемся к компаниям, Киви объявила о покупке рекламного агентства Realweb. Сумму сделки не называют, разве что уточнили, что меньше 10% от собственных средств (<4 млрд рублей, если брать отчет на 30.09.2022). Купили 78% компании, остальные 22% купят в течении 6 месяцев.

Один из бывших владельцев Реалвеба говорит, что выручка в 2022 году составила 24 млрд рублей, EBITDA 470 млн рублей.

Что примечательно в этой сделке — это то, что Киви практически удваивает выручку.

Но прибыли это много не принесет. Гонять деньги заграницу сейчас выгодней.

У Киви денег много, таких Реалвебов можно купить несколько штук, и даже на дивиденды с доходностью 20+% бы осталось. Но с дивидендами пока не судьба так как это расписка и называется компания не «Мать и дитя» (говорят акционерам MDMG все дивиденды отлично дошли).

Про Киви писал в Премиуме (здесь и здесь).

Тинькофф может купить Точку

Год назад у Киви была отличная сделка по продаже 45% банка Точка Открытию за 5 млрд рублей, а затем еще один платеж за 2021 год в 4,9 млрд рублей догнал Киви во 2-ом квартале этого года. Суммарно за 45% получили около 10 млрд рублей. Второй платеж — условное вознаграждение от результатов за 2021 год, а оценка 100% исходила из 11 млрд рублей.

В этом году Точка перекочевала от Открытия к Трасту, который по слухам хочет продать ее Тинькофф-банку за 20 млрд рублей. Вот это рост цены! Но пока это слух, плюс оценка источника из продающей стороны.

С точки зрения Тинька сумма подъемная, но 20 млрд рублей выглядит дорого. Только нормальных отчетов нет, есть только такой комментарий:

«За последние шесть лет у нас было пять смен состава акционеров, и мы становились только сильнее в процессе — это позволяло создавать передовые продукты и сервисы, которые становились стандартами на рынке. Сейчас компания успешно обслуживает свыше 500 тыс. бизнесов в РФ и завершает год с прибылью в 6 млрд руб.»

6 млрд рублей при оценке 20 млрд рублей выглядит нормально. Не сильно меньше прибыли TCSG, которая за 9 месяцев составляла 10,1 млрд рублей и оценивается рынком в 25 раз дороже.

ИПО Вуш

На прошлой неделе прошло великое, ужасное и единственное первичное размещение акций компании в этом году. Вуш оценили в 20,6 млрд рублей, акции стартовали по нижней границе предложения в 185 рублей.

Я не удержался и в последний день подал минимально возможную заявку в Тиньке (20 т.р.).

В итоге Вуш продал 2,1 млрд рублей допэмиссии, плюс мистические 200 млн акций от основных акционеров «для проведения возможной стабилизации на вторичных торгах». Спрос оказался низкий, изначально хотели продать 5 млрд рублей (2,5 млрд допэмиссия и 2,5 млрд пропорционально все акционеры).

Поворотным моментом в решении хоть как-то поучаствовать стало нежелание делать кэшаут от акционеров. Да, 200 млн они продали, но в теории могли сохранить пропорцию и продать 1,1 млрд.

Стабилизации на 200 млн рублей хватило на 2 дня (в моменте -26%):

Не буду упарываться в цифры завышенного оптимизма и компании и отчетов Б1 (бывший Эрнст энд Янг), который верит в рост рынка в 10 раз. Но в целом все критические моменты (регулирование, конкуренция, отмена льгот, высокий ценник поездки) акционеры-менеджеры прокомментировали таким образом, что меня все устроило. Что-то вроде «еще побадаются».

Вывод денег в виде дивидендов на 1 млрд до IPO — это, безусловно, плохо. Но здесь нет какого-то сверхъестественного события — так делают практически все. Сегежа, Детский мир, Fix Price, Позитив, кто-то еще, потому что это первые кто пришел в голову.

Привычка выводить перед размещением, особенно если нужен кэш-ин так себе. Главный негативный момент — это то, что размещаются зимой, а бизнес работает летом. То есть до того как будешь видеть эту работу и отчеты компании, надо ждать еще пол года. Это все логично на интервью объяснили необходимостью делать капекс зимой (готовь сани летом, а самокаты зимой).

На рынке долга ситуация непростая. Не так давно был на конференции Cbonds, где ФСК жаловался, что никто не хочет давать по фикс. ставкам длинные деньги. Если у ФСК трудности, можно представить, как чувствуют себя самокаты.

Вокруг единственного Ипо сосредоточился нездоровый негатив. Например ЗФ, который является самым честным, объективным, непродажным, к сожалению анонимным блогером 70% постов посвятил тому, что Вуш — гавно. Без цифр, только что это шлак. В чем я даже и частично соглашусь.

Продуктивная дискуссия на форуме выглядит так (читать снизу вверх):

Коротко обрисовали ситуацию в телеге Тимофея:

Про компанию хороший разбор Виктора Петрова можно прочитать здесь.

Пока вывод такой, что до лета 2023 года трогать можно на свой страх и риск. Лично я думаю, что по 185 было терпимо. От нескольких людей, которые делали свои модели слышал, что норм цена около 120 рублей. Думаю, что в этой конкурентной среде скорее умрет Urent, чью долю как раз возьмет себе Яндекс с Вушем.

АФК отчет

Urent входит в АФК Систему, которая отчиталась за 3-ий квартал. Смотреть консолидированную отчетность Системы не совсем корректно и репрезентативно, но на всякий случай — вот консолидированные результаты:

Лучше всего смотреть на денежные потоки и уровень долга корпоративного центра и по отдельности отчетности дочек.

Спасибо жирным выплатам МТСа, деньги у Системы есть.

Чистый долг корп. центра за 9 месяцев вырос до 229,5 млрд рублей.

По дочкам:

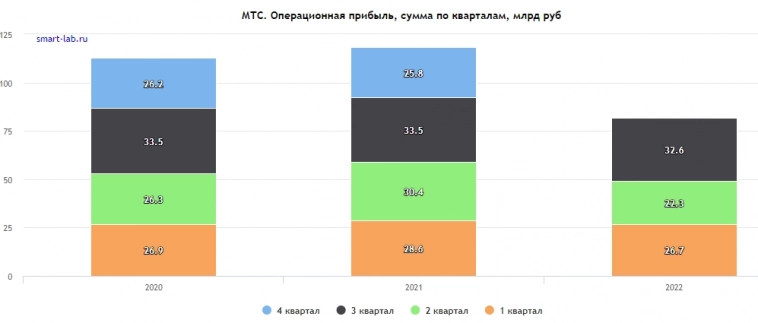

МТС камбекнул по операционной прибыли и теперь она на прошлогоднем уровне.

Озон теперь дает положительную EBITDA.

Это все было известно, даже были небольшие обзоры по ним здесь.

Сегежа в 3-ем квартале с операционным убытком, а есть еще 100 млрд чистого долга сверху. Здесь, на мой взгляд, самое забавное, что Сегежа выплатила дивиденды, когда о грядущих проблемах с экспортом было известно, а на звонке по итогам 3-его квартала менеджмент сказал, что Система если что поможет. С-стратегия!

У Эталона в этом году низкий спрос и финансовые результаты (отчитываются по полугодям):

У Степи, несмотря на рост сборов зерновых, чистая прибыль в 3-ем квартале упала на 60% с 2,3 млрд до 950 млн рублей.

Годовой вариант выглядит так:

У Медси несмотря на рост количество посещений с 2,5 млн до 3,2 млн (+26,4%) прибыль также снижается на 70% с 790 млн рублей до 245 млн.

Биннофарм прибыль упала в 3-ем квартале на 66% с 1,2 млрд до 0,4 млрд рублей.

В этом году вряд ли можно сказать, что активы Системы цветут.

Как говорил один великий человек: «Слабость позиции определяется самым слабым аргументом. Поэтому сильный аргумент может утонуть в общем количестве».

У всех дочек свои трудности. Но надо отметить, что активов разномастных очень много, а Система стоит не 30 рублей за акцию.

- 19 декабря 2022, 12:51

- 19 декабря 2022, 16:55

- 19 декабря 2022, 17:37

теги блога Анатолий Полубояринов

- buyback

- EMC

- fix price

- M2

- mvid

- Ozon

- Softline

- VK

- Whoosh

- Wildberries

- X5

- акции

- анализ сектора

- банки

- белуга групп

- брокеры

- бурятзолото

- ВДО

- втб

- газпром

- Группа ЛСР

- Группа Позитив

- детский мир

- дефолт

- дивиденды

- дисконт Urals

- доллар рубль

- европейская электротехника

- европлан

- инвест идея

- инвестидея

- инвестиции в недвижимость

- ипотека

- Ипотека в РФ

- ИСКЧ

- КарМани

- комментарий

- Конференция смартлаба

- М.видео

- Магнит

- Максим Орловский

- Мечел

- ммцб

- Московская Биржа

- МТС

- нефть

- НРД

- Облигации

- обратный выкуп акций

- ОЗОН Фармацевтика

- операционные результаты

- отчетность

- отчеты МСФО

- отчеты РСБУ

- офз

- оффтоп

- ПИК СЗ

- полиметалл

- полюс золото

- прогноз

- прогноз компании

- прогноз по акциям

- райффайзенбанк

- Распадская

- редомициляция

- Ренессанс Страхование

- рецензия на книгу

- росгосстрах

- ростелеком

- Самолет

- саратовский нпз

- сбербанк

- сделки M&A

- смартлаб премиум

- СПб Биржа

- статистика

- стонкс

- тинькофф банк

- Фосагро

- циан

- энел россия

- ЭсЭфАй

- эталон

- юнипро

- Яндекс

Новости тг-канал

Новости тг-канал