Блог компании Tickmill | Евро исчерпал шансы вырасти, TLTRO не будет, слово за долларом.

- 25 января 2019, 14:07

- |

Как я уже отмечал ранее, Драги мог отправить евро в красную зону, и он не преминул воспользоваться этой возможностью. В самом начале пресс-конференции у евро откуда-то взялись силы на обманный маневр, и он совершил рывок на 1.1370. Который потом быстро был исправлен.

Глава ЕЦБ сделал следующую короткую, но существенную корректировку формулировки о рисках:

“Риски, окружающие прогноз роста Европейской экономики, сместились в понижательную сторону из-за сохранения неопределенности, связанной с геополитическими факторами, угрозой протекционизма, слабости развивающихся рынков и волатильности на финансовых рынках. “

Таким образом сроки повышения ставки сдвигаются на следующий год, причем ориентировочное заседание для этого решения будет постепенно уточняться во время последующих заседаний. Глава ЕЦБ не исключил что ставка по депозитам может быть увеличена в этом году, однако вероятность такого исхода минимальна, учитывая, что «со сбалансированными рисками» ЕЦБ, рынок ожидал повышение не раньше конца 3-квартала 2019.

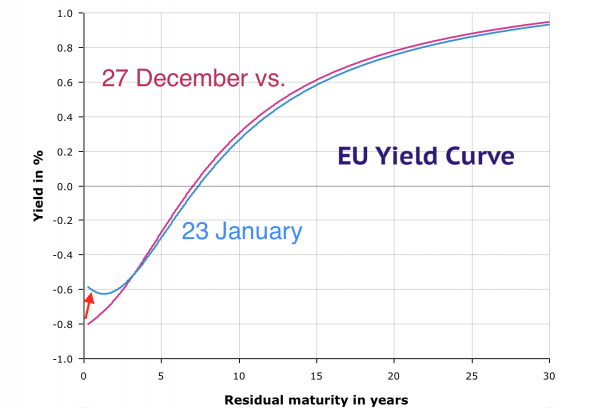

Несмотря на это, ближний конец структуры ставок вырос за последний месяц, указывая на удорожание (или ожиданий удорожания) краткосрочных заимствований:

Баланс рисков сдвинутых вниз означает, что ЕЦБ признает проблемы внешней экономики серьезными, которые угрожают росту европейской экономики. В свете высокой ориентированности экономики еврозоны на экспорт, в понятии внешнего риска прежде всего заключается слабый внешний спрос или недавно воздвигнутые Трампом барьеры в глобальной торговле.

На фоне признания Драги что экономика ЕЦБ теряет набранный импульс к росту, евро снизился, нащупав почву лишь на 1.1300. Гособлигации стран членов ЕС, которые ранее на этой неделе ощутили повышенный интерес со стороны азиатских покупателей, оказались недооцененными после предостережений Драги, что рынок поспешил исправить.

Акции банковского сектора ЕС подешевели, так как из заседания ЕЦБ было неясно, что станет «с лакомым кусочком» ликвидности для банков – адресным долгосрочным операциям рефинансирования (TLTRO). Это долгосрочные кредиты от ЕЦБ по льготной ставке которые банки получают если усиленно кредитуют реальный сектор (а не занимаются поиском арбитражных возможностей). Совсем недавно Китай собрался вводить подобную программу для своих банков, что уже успели назвать «адресной процентной ставкой». TLTROзадуманы как рычаг трансмиссии денежной политики, то есть льготные кредиты коммерческим банкам должны затем, также адресно удешевить кредиты для реального сектора. Однако как показала практика распространение дешевых денег «останавливалось» на банках и не приводило к снижению ставки кредитования для фирм и домохозяйств, что естественно не радовало чиновников из ЕЦБ.

Банки Испании, Италии, Греции усиленно занимавшие через этот канал, начинают беспокоиться о возможности привлечения новых льготных средств, так как TLTROначатые в 2016 году имеют срок погашения в 4 года, и вопрос следующего раунда финансирования в 2020 году напрямую влияет на оценку акций банков на рынке. От неясной позиции ЕЦБ по предоставлению этой ликвидности исчезнет часть спроса на итальянские бонды, которые привлекали средства TLTRO через керри трейд – по сути банки занимали под низкий процент и вкладывали в бонды еврозоны, доходность которых была выше.

Дефицит своевременных статистики по американской экономике из-за остановки работы правительства, попыталось восполнил вчера отчет Markit. Активность в производственном секторе и сфере услуг превзошла ожидания, согласно деталям отчета темп расширения активность незначительно замедлился по сравнению с прошлым годом. Частный сектор практически не испытывает трудностей из-за внеплановых каникул правительства. Темпы создания новых рабочих мест, согласно опрос Markit, снизились до минимума 20-месяцев. Тем не менее в количественном выражении это 150К рабочих мест и для «медлительного» января это отличный показатель.

Логично ожидать, что со снижением рыночной волатильности и устойчивостью роста американской экономики, Пауэлл снова попытается откалибровать прогноз по повышению ставок, только вновь с акцентом на сильный внутренний спрос (а не беспокойстве, связанном с волатильностью на рынке). Трудно представить, что ФРС вот так сразу пришло осознание что нейтральная ставка уже достигнута (всего-то за пару недель), поэтому на заседании в следующую среду может заиграть старая мелодия о превосходных показателях американской, что может сместить ожидания по ставке в сторону повышения. Пока на уровне слухов. Текущий равновесный курс EURUSD при допущении предположения о бычьем заявлении ФРС на следующей неделе, является переоцененным (так как все остальные основные факторы уже заложены в курс), поэтому я полагаю, что пара сможет обновить минимум на следующей неделе.

Артур Идиатулин компания Tickmill UK

Конкурс для ленивых Угадай NFP

PRO счет условия

Новости тг-канал

Новости тг-канал

смотри сына и учись лол)))