SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог компании Tickmill | На что обратить внимание на заседании FOMC на этой неделе?

- 15 марта 2021, 15:15

- |

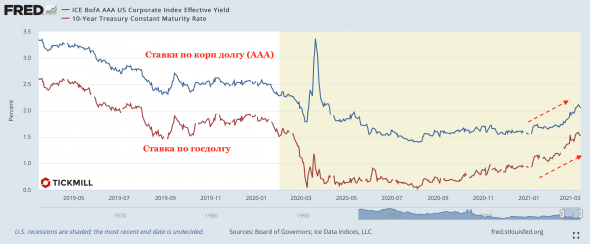

В последние несколько недель рисковые активы прилично потрепало. Повышенную волатильность вызвал отток инвесторов с долговых рынков, в особенности с рынков суверенного долга развитых стран. Хотя интенсивность распродаж снизилась в понедельник, дальнейшее повышение доходности, то бишь повышения базовых процентных ставок, ничего не ограничивает. Следовательно, уязвимы к падению и рисковые активы, так как рост основных кредитных ставок ведет к удорожанию стоимости заимствований для компаний. Дороже ликвидность – выше риски:

В связи с этим главным событием недели будет заседание ФРС в среду. Вроде бы ЦБ США четко дал понять, что рост доходности — это нормально, инвесторы все равно ждут, что ФРС хотя бы даст сигнал, что готова поддержать долговой рынок (как это сделал ЕЦБ на прошлой неделе). Грядущее заседание в этом смысле не будет исключением. Отсутствие сигналом о поддержке будет разочарованием и ставки снова могут поползти вверх.

Особое внимание следует обратить на решение ЦБ продлить (или не продлевать) временное освобождение от соблюдения банками одного из дополнительных нормативов достаточности собственных средств, т.н. supplementary leverage ratio (SLR). Если ФРС не будет продлевать освобождение, банкам придется искать ликвидность, что привести показатели достаточности капитала к нужным значениям. Считается, что они это будут делать, продавая Трежерис с баланса. Мы все знаем что происходит, когда много и быстро продают Трежерис. Да, валится рынок.

Что касается экономического календаря, стоит обратить внимание на завтрашний отчет по розничным продажам в США. Это отчет является одним из главных катализаторов рыночной волатильности. Если будет больше прогноза, бонды могут вновь попасть в немилость, что прибавит устойчивости и доллару на валютном рынке. Консенсус — снижение на 0.6%, и это вполне обоснованно, ведь в прошлом месяце был рост на почти рекордные 5.3%. Вырасти сверх этого будет трудно. Однако на фоне того, что статистика по США зачастила с сюрпризами я бы не стал исключать сюрприз на стороне повышения.

Интересно будет также взглянуть, что там с потребительской инфляцией в ЕС. Релиз отчета в среду. Риски смещены в сторону более слабого значения, чем прогноз в 1.1%, так как на прошлой неделе поступил ряд сообщений, о том, что ЕС «тактически отступает», продлевая локдауны, из-за угрозы «третьей волны» и медленных темпов вакцинации. В общем, ситуация с ковидом ЕС остается непростой. Что конечно же отражается на европейской валюте. Поэтому возможно стоит ориентироваться на негативный сюрприз по инфляции. Кстати, спекулянты, как показывает COTданные, существенно порезали длинные позиции по евро, поэтому быстро перейти к росту в EURUSDвряд ли получится. Риски на стороне более слабого евро в паре с долларом в течении пары следующих недель из-за дополнительного замедления, связанного с продлением локдаунов, рисков для инфляции и более мягкой политики ЕЦБ (чем ФРС). Пара, на мой взгляд, целится по крайней мере на 1.18 к концу марта:

Понравилась статья и считаете данный материал полезным? Вы можете отблагодарить меня нажав лайк или сделав репост. Спасибо!

Возможно, вас также заинтересует:

$500 на счет за точный прогноз по NFP

Лучший трейдер месяца и его сделки

Новости тг-канал

Новости тг-канал