Привет. Меня зовут Кофман Леонид, я предприниматель и квалифицированный инвестор с 10ти летним стажем. Ведущий YouTube-канала и Telegram-канала об инвестициях «Инвестиции Шаг за Шагом».

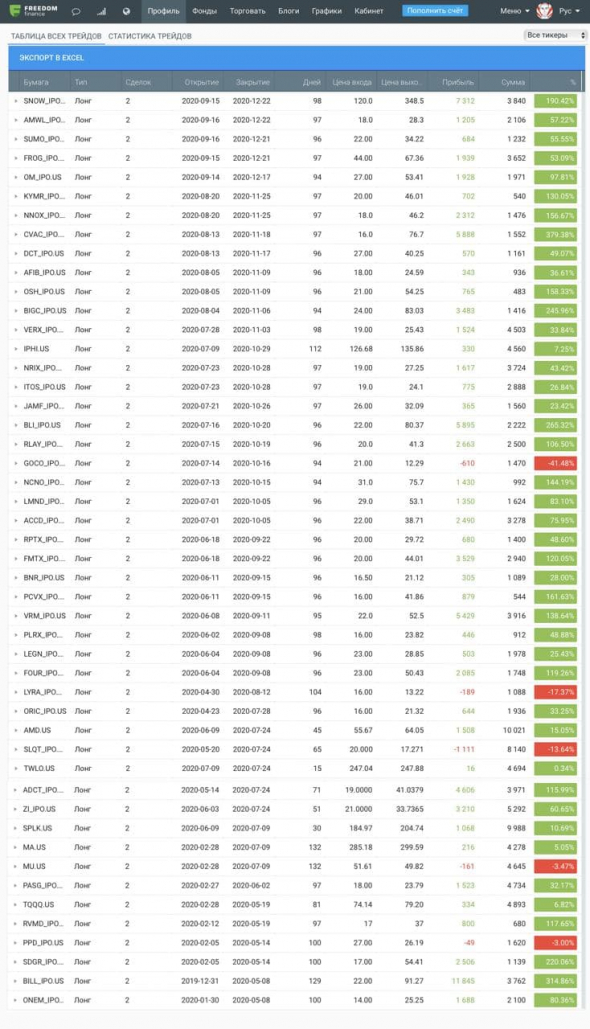

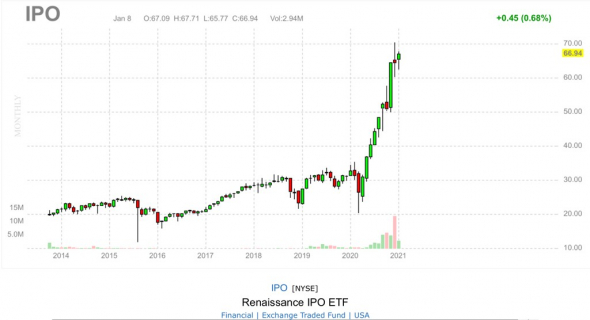

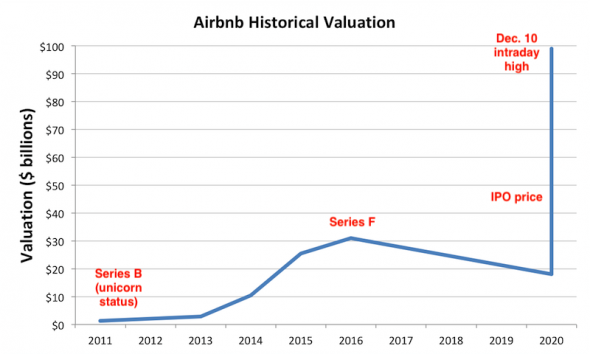

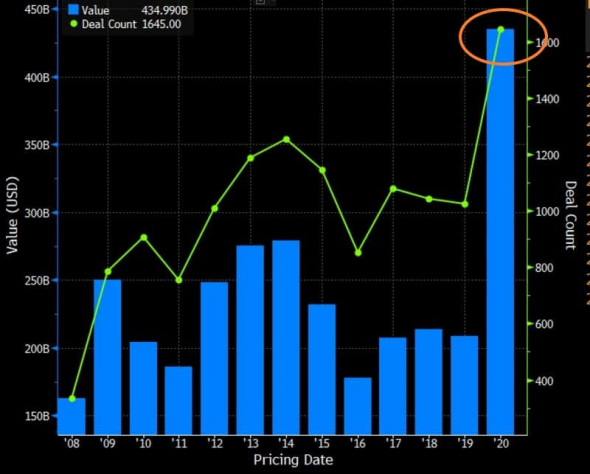

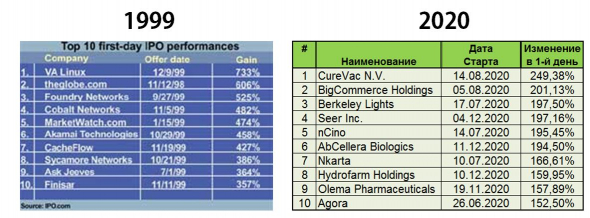

2020й год был феноменальным с точки зрения доходности IPO и того хайпа, который вокруг них, IPO, создался. Во многом это связано с невиданной щедростью центральных банков. На рынке появилось много денег их надо куда-то пристраивать. Полагаю, что ситуация с печатаньем денег не закончится в 2021м году, а это означает, что сектор IPO может повторить успех прошлого года.

Как же частный инвестор может откусить от пирога IPO?

Тут есть нюансы. Дело в том, что из-за специфики, доступ к IPO дает далеко не каждый брокер. Например, у Альфы или БКС IPO нет вообще. У Тинькова они частично доступны, но только на тарифе Премиум. На Финаме их очень мало. Так что безоговорочным лидером по количеству IPO, к которым можно получить доступ является брокер ФридомФинанс. Но и тут есть подводные камни. В лета 2020 года, чтобы инвестировать в IPO вам нужно иметь статус квалинвестора. ЦБ очень забоится о наших с вами деньгах, поэтому позапрещал неквалам уже довольно много и, в частности, IPO.

Авто-репост. Читать в блоге >>>