IPO

Частная компания, которая хочет привлечь средства неограниченного круга инвесторов становится публичной за счет проведения первичного размещения своих акций.

Акции могут продавать либо текущие собственники компании либо компания может выпустить дополнительные акции (допэмиссия), которые размещаются на IPO.

После IPO компания получает биржевые котировки. Когда акции компании торгуются на бирже, легко подсчитать ее рыночную капитализацию.

Характерные признаки IPO:

- IPO называется процедура самого первого публичного предложения акций неограниченному кругу инвесторов. В случае, если акции уже выпущены и торгуются на бирже, то любой выпуск акций называется SPO — Secondary Public Offering

- привлечь капитал, за счет продажи вновь выпущенных дополнительных акций

- получить признаваемую биржевую котировку, получить рыночную капитализацию

- продать часть бизнеса, продав свои акции

Крайне редки случаи, особенно в России, чтобы инвесторы — покупатели акций на IPO зарабатывали. Как правило, компании выходят на IPO тогда, когда их инвесторы готовы покупать их акции по заоблачным ценам. Компании, которые выходят на IPO, стараются продать свои акции по максимально возможной цене. Поэтому, как правило, после того, как бумаги выходят на биржу, потенциала для их роста уже не остается.

Уоррен Баффет пишет [1]:

Разумный инвестор скорее заинтересуется операциями с обыкновенными акциями на вторичном рынке, чем покупкой новых ценных бумаг. Причина заключается в особенностях назначения цены в каждом случае....

Что касается первичного рынка, то он управляется держателями акций и компаниями, которые могут выбирать подходящий момент для выпуска новых ценных бумаг. Понятно, что такие продавцы не собираются предлагать акции по заниженным ценам

ссылки:

Что произошло с акциями компании «Живой офис» после IPO? (4.14)

-

Ситуация на рынке IPO выравнивается

Ситуация на рынке IPO выравнивается

Последние два месяца на рынке первичных размещений (IPO) на американских фондовых биржах были очень вялыми. Только качественные компании показывали рост в первые дни торгов. Среди них компания по автоматизации бизнес-процессов UiPath, платформа для девелоперов и строителей Procore Technologies и несколько других менее известных.

Вчера же начали торги две похожие компании из сектора FinTech — Flywire (тикер FLYW) и Paymentus (тикер PAY), показавшие рост более тридцати процентов в первый день торгов. При этом компании — типичные стартап-проекты, растут благодаря поглощениям точечных малых компаний, закрывающих нужные ниши и сектора, а также уже являются прибыльными. Капитализация компаний свыше четырех миллиардов.

Это говорит о нескольких вещах:

1) Рынок IPO снова оживает

2) FinTech сектор — один из самых быстрорастущих и пользуется спросом у инвесторов.

3) Высокая активность на рынке IPO будет и дальше двигать фондовые индексы вверх.

Дополнительным фактором, который прибавит ликвидности и новых участников на рынок, является запуск брокером Robinhood сервиса IPO Access. Данный сервис позволит розничным инвесторам участвовать в первичном размещении тоесть IPO. Учитывая хайповость и размер базы клиентов Робингуда, дополнительная ликвидность только подтолкнёт рынок IPO к новым вершинам.

Авто-репост. Читать в блоге >>> Ждем новую IT компанию на российском рынке

Ждем новую IT компанию на российском рынке20 мая команда IF не только провела эфир про кибербезопасность, но и побывала на мероприятии Positive Hack Days от Positive Technologies (PT). Российский рынок киберзащиты оценивается в 147-150 млрд руб. из которых 56.5 млрд — доля PT (адресуемый рынок). Что нам удалось узнать?

Про рынок:

Из года в года возрастают киберриски и львиная доля роста индекса Nasdaq — это кибербез. Рост сектора кибербезопасности за 2020 в мире — 61%, а в России показатель составил 25%. Крутых экспертов по инфобезу пару сотен, и на них ведется настоящая охота среди компаний.

Про компанию:

PT планируют выход на биржу — это первая российская кибербез-компания, которая решила стать публичной, но 15 апреля 2021 на PT были наложены санкции за поддержку киберпрограмм разведывательных служб России. Объяснили это созданием площадки PHDays, на которой якобы вербуют хакеров для ГРУ и сотрудничества с ФСБ и Минобороны.

Руководство компании не согласно с обвинениями и будут оспаривать санкции. По словам Максима Филиппова, директора по развитию бизнеса Positive Technologies в России, ему кажется, что в Макдональдсе ГРУ завербовало хакеров больше, чем на PHD, и вообще санкции — это дополнительное внимание.

Авто-репост. Читать в блоге >>> IPO Robinhood Квалифицированным инвесторам уже доступен обзор

IPO Robinhood Квалифицированным инвесторам уже доступен обзор

Квалифицированным инвесторам уже доступен обзор #IPO #Robinhood Буду изучать… Вроде, простая тема. Купил на IPO. Продал. Профит))

Только для вас — выкладываю главную страницу

IPO! Ибо, как заработать на Robinhood — этом спасителе бедных, который, правда, отдает довольно много денег — богатымИностранные брокеры уже предлагают нести кэш на IPO Robinhood. Решил восполнить информационный пробел — самый свежий инвест-обзор, поиск на VC выдал аналитическую публикацию от зимы 2021 года с пугающим заголовком) «Забирают деньги у молодежи и кладут в свой карман». Как устроен бизнес брокера Robinhood». В скобках ("… Рассказываем о продуктах и бизнес-модели cкандального брокера, ставшего героем новостей 2020 года..)

Обзор очень большой — не поленитесь, прочитайте. Если есть свежая информация, делитесь. Я вышлю в личку, чтоб не нарушать предписание TOP SECRET RESEARCH)) Удивительно — сказали что если слать неквалам, то компании — поставщику услуг «айайайа» вплоть до отзыва лицензии

Авто-репост. Читать в блоге >>> Как участвовать в IPO?

Как участвовать в IPO?В последнее время все больше и больше компаний выходят на рынок. Как участвовать в IPO и не остаться у разбитого корыта?

Будет два поста, которые включают следующие части:

1. Что такое IPO и зачем оно нужно?

2. Этапы IPO

3. Как участвовать в IPO?

4. Как проанализировать компанию при IPO?IPO – публичное размещение акций компании на бирже. Условно была компания без акций (например, ООО), далее она выпускает акции, меняет организационно-правовую форму в АО и в ходе IPO становится публичной, предлагая акции всем желающим.

Главная цель IPO – привлечение средств инвесторов на развитие, т.к. IPO – это один из самых выгодных вариантов это сделать. Другими вариантами привлечения средств являются кредиты и выпуск облигаций.

Прежде чем выйти на публичный рынок, компании нужно пройти ряд сложных подготовительных этапов:

1. Анализ компании на соответствие критериям публичности: орг-структура, информационная прозрачность, корпоративное управление, ведение необходимой отчетности и т.д.

Авто-репост. Читать в блоге >>> СМИ узнали о плане СПб биржи провести IPO уже в 2021 году

СМИ узнали о плане СПб биржи провести IPO уже в 2021 году

Санкт-Петербургская биржа может выйти на IPO уже осенью текущего года, а не в 2022 году, как планировалось ранее. Об этом пишет «Коммерсантъ» со ссылкой на два источника на фондовом рынке. Один из них сообщил, что компания начнет road-show в середине октября.

Road-show — элемент подготовки к IPO. Это серия встреч с потенциальными инвесторами и аналитиками, где эмитент и организаторы выхода на биржу проводят презентацию, на которой рассказывают о деятельности компании, ее финансовом положении, рынке, продуктах и услугах.

Основным организатором IPO станет Goldman Sachs. В ходе размещения потенциальным инвесторам предложат 25% капитала Санкт-Петербургской биржи, в том числе акции существующих акционеров, рассказали собеседники «Коммерсанта».

В декабре издание писало, что первичное размещение акций запланировано как часть новой стратегии группы на 2021–2023 годы. А член совета директоров биржи президент НП РТС Роман Горюнов отмечал, что по мере запуска новых продуктов требования по капиталу будут расти и IPO нужен как «неплохой способ привлечения» средств. По словам одного из собеседников «Коммерсанта», менеджмент биржи рассчитывает, что рыночная стоимость группы составит $1,8–2,5 млрд.

Авто-репост. Читать в блоге >>> 🛎 IPO Procore Technologies. Облачное ПО для управления строительством!

🛎 IPO Procore Technologies. Облачное ПО для управления строительством!

Миссия компании — объединить всех строителей на глобальной платформе!Компания является ведущим поставщиком облачного программного обеспечения для управления строительством. Компания преобразовывает одну из старейших, крупнейших и наименее оцифрованных отраслей в мире. Procore Technologies фокусируется исключительно на строительстве, подключении и расширении возможностей ключевых заинтересованных сторон отрасли, таких как владельцы, генеральные подрядчики, специализированные подрядчики, архитекторы и инженеры, для совместной работы из любого места, на любом устройстве, подключенном к Интернету. Платформа модернизирует и переводит управление строительством в цифровую форму, обеспечивая доступ в режиме реального времени к критически важной информации о проекте, упрощая сложные рабочие процессы и облегчая беспрепятственное общение между ключевыми заинтересованными сторонами, что позволяет компании служить системой учета для строительной отрасли. Внедрение платформы помогает клиентам повысить производительность и эффективность.

Авто-репост. Читать в блоге >>> Почему я не инвестирую в IPO?

Почему я не инвестирую в IPO?IPO – это публичное первичное размещение акций на бирже. Выход на IPO – эффективный способ привлечь деньги на фондовом рынке за счёт продажи акций компании.

Действующие акционеры и основатели компании не заинтересованы продать вам свои акции по справедливой цене и стараются выбрать правильное время для выхода на биржу, чтобы получить максимальную оценку. Интерес помогут создать особые обстоятельства или информационный шум вокруг какой-то области.

Так, за последнее время на фоне большого притока частных инвесторов и повышенного интереса к IPO, 2020 г. стал рекордным. По данным FactSet, за весь 2020 г. на рынке появились 494 публичные компании.

Таким образом, покупая акции на IPO, вы получаете на руки акции по завышенной оценке и когда хайп с IPO пройдёт вы получите убытки.

Если говорить более подробно, акции компании Х стоят, скажем, 10 рублей, если оценивать с точки зрения активов или свободных денежных потоков (зависит от бизнеса). Сейчас давайте просто условимся, что рыночная цена вот такая. К IPO цена завышается в расчете на ажиотажный спрос и в нашем примере, составляет, например, 15 рублей. Это — pre-IPO, а на выходе она становится и вовсе 20 рублей. Т.е.имеем переоцененность в два раза на бирже. Что в итоге? Цена стремится к своей справедливой цене, пусть даже не все ее знают (а чтоб знать — читайте финансовую отчетность компании). Если вы участвуете в IPO, далеко не всегда имеете возможность сразу продать компанию, часто продать нельзя до истечения lock up периода. У популярного провайдера IPO для всего постсоветского пространства, компании Фридом Финанс, этот период составляет три месяца. Способ продать есть, однако, условия такой продажи — грабительские и почти полностью убивают вашу прибыль от участия в размещении. Добавьте сюда игры в аллокацию и получите не справедливую во многих отношениях сделку. Сделку, которая будет эффективной ЛИШЬ при определенном уровне ажиотажа, т.е.нам нужен пузырь, пирамида и т.д. Если эти условия не соблюдаются, цена в конечном счете приходит к рыночной и никто не знает, как долго она будет там находиться и не пойдет ли еще ниже. На рынке РФ довольно много компаний, которые торгуются ниже рыночной цены и пребывают в статусе «недооцененных» годами. Т.е.не надо думать, что, если финансовый анализ выдает вам оценку «ниже рынка», компания «должна» расти. Нет, рынок никому и ничего не должен. За примерами и далеко ходить не надо, сравните активы Газпром с оценкой по рынку. И посмотрите, как долго Газпром двигается во флете, не образуя тренд. Или Intel — главный недооцененный производитель полупроводников.

Главная опасность IPO — это не получить ажиотаж, попасть в период невозможности продать акции и по его истечению иметь бумажный убыток, который вы не готовы закрыть, т.к.он исчисляется десятом и более процентов. Не о таком вы мечтали, верно? При этом — туманные перспективы. Не для всех компаний, конечно, но, для части точно. И если рынок при этом находится «не в той» стадии макроцикла, таких размещений будет все больше. А доживет ли компания до цикла роста? Не известно. А с ней и ваши средства.

Какой выход?

1.Перед покупкой компании на IPO изучить всю имеющуюся информацию о ней. И не по блогу инфопопрошаек типа Кондрашова, а самостоятельно. Да-да, придется немного поучиться читать отчетность компаний, искать новости и т.д. Но это того стоит, поверьте. Потом тот же Кондрашов будет копипастить информацию у вас, если вы будете ее выкладывать публично, конечно :)

Авто-репост. Читать в блоге >>> IPO TALARIS THERAPEUTICS

IPO TALARIS THERAPEUTICSTALARIS THERAPEUTICS – это биотехнологическая компания занимающаяся разработкой технологии трансплантации почек и стволовых клеток.

TALS продемонстрировала впечатляющие результаты по эффективности на промежуточных стадиях испытаний.

Нет, правда, впечатляющие…

Пайп TALARIS THERAPEUTICSTALARIS THERAPEUTICS IPO S-1

Ведущий кандидат TALARIS THERAPEUTICS, FCR001, представляет собой клеточную терапию, которая включает стволовые и иммунные клетки, предоставляемые «здоровым донором, который также является донором органов в случае успешного перехода к трансплантации органов».

Авто-репост. Читать в блоге >>> 💡IPO Talaris Therapeutics (TALS). Создание новых стандартов лечения при трансплантации органов!

💡IPO Talaris Therapeutics (TALS). Создание новых стандартов лечения при трансплантации органов!Talaris Therapeutics занимается клеточной терапией на позднем этапе клинической стадии, разрабатывающая инновационный метод трансплантации аллогенных гемопоэтических стволовых клеток (allo-HSCT), который, по мнению компании может изменить стандарты лечения при трансплантации твердых органов, некоторых тяжелых аутоиммунных заболеваниях, некоторых тяжелых доброкачественные заболевания крови, иммунные и метаболические нарушения.

В условиях трансплантации органов, что является первоначальным фокусом Talaris Therapeutics, они верят в собственный терапевтический подход, который называют «Facilitated Allo-HSCT Therapy», способная предотвратить отторжение органов без заболеваемости и смертности, которые были связаны с использованием пожизненных лекарств против отторжения, также известного как хроническая иммуносупрессия.

Главный кандидат компании — FCR001, который является центральным для «Facilitated Allo-HSCT Therapy» и представляет собой новую аллогенную клеточную терапию, состоящую из стволовых и иммунных клеток, полученных от здорового донора, который также является донором органов в случае трансплантации органов.

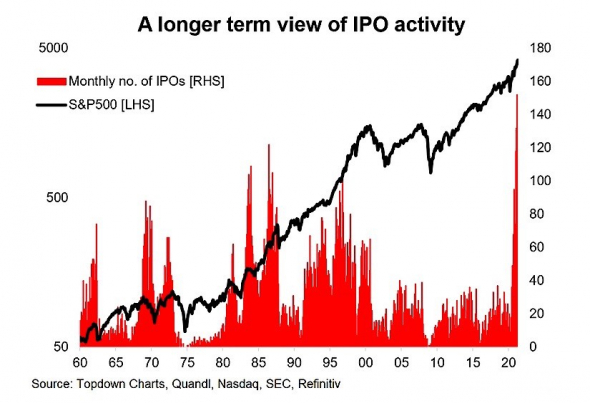

Авто-репост. Читать в блоге >>> 🤦♂️ График ПУЗЫРЯ на рынке IPO!!!

🤦♂️ График ПУЗЫРЯ на рынке IPO!!!

График бума на рынке IPO, безусловно это уже пузырь и темпы IPO в США побили предыдущие рекорды. Но пока ликвидности безгранична из за нулевых ставок и жадность все ещё сильнее страха, оптимизм на американском рынке просто зашкаливает.

Естественно увеличение выпуска IPO/SPAC/ETF во многом является естественным ответом предложения на новую эпоху розничного инвестирования, но никогда не забывайте что периоды повышенной активности IPO, как правило, происходили близко к рыночным пикам!

t.me/finance_ALGO

Авто-репост. Читать в блоге >>> Производитель вакцин Covid-19 Vaccitech планирует получить оценку $613 в ходе IPO

Производитель вакцин Covid-19 Vaccitech планирует получить оценку $613 в ходе IPOБиотехнологический стартап Vaccitech, который изобрёл вакцину COVID-19, разработанную совместно с Оксфордским университетом, заявил, что планирует в ходе IPO разместить свои акции по $16-18, что позволит получить $110 млн дополнительного финансирования, а оценка компании составит $613 млн.

Vaccitech s-1 ipo

У компании есть широкий спектр разработок как на клинических, так и на доклинических стадиях.

Текущие терапевтические программы включают VTP-300 для лечения хронической инфекции гепатита B, VTP-200 для лечения инфекции вируса папилломы человека, VTP-850 для лечения рака простаты и VTP-600 для лечения лечение немелкоклеточного рака лёгкого ю.

Авто-репост. Читать в блоге >>> 🛎 IPO VACCITECH. Лечение и профилактика инфекционных заболеваний, рака и COVID-19

🛎 IPO VACCITECH. Лечение и профилактика инфекционных заболеваний, рака и COVID-19VACCITECH — биофармацевтическая компания на клинической стадии, занимающаяся открытием и разработкой новых иммунотерапевтических средств и вакцин для лечения и профилактики инфекционных заболеваний и рака. Компания использует запатентованную платформу для разработки продуктов-кандидатов, которые стимулируют мощные целевые иммунные реакции против патогенов и опухолевых клеток.

Компания сосредоточена на применении возможностей своей платформы и опыта команды для решения значительных неудовлетворенных медицинских потребностей в двух средах - терапевтических условиях для лечения хронических инфекционных заболеваний, рака и профилактических условиях.

Текущие терапевтические программы включают:

- VTP-300 для лечения хронической инфекции гепатита B (CHB).

- VTP-200 для лечения инфекции вируса папилломы человека (HPV).- VTP-850 для лечения рака простаты.

Авто-репост. Читать в блоге >>> 🛎 Список ближайших IPO для ознакомления.

🛎 Список ближайших IPO для ознакомления.1) ENDEAVOUR GROUP HOLDINGS

Endeavour — это компания премиум-класса, занимающаяся интеллектуальной собственностью, контентом, событиями и опытом. Компания владеет и управляем спортивными объектами премиум-класса, включая UFC, производим и распространяем спортивный и развлекательный контента.

UFC (Ultimate Fighting Championships — смешанные единоборства), IMG (спорт, события, СМИ и Неделя моды в Нью-Йорке) и WME (William Morris Endeavour, агентство талантов в сфере развлечений и спорта) имеют одну общую черту: все они принадлежат Endeavour Group Holdings, спортивно-развлекательной компании, выросшей из агентства талантов Endeavour в Беверли-Хиллз, основанного в 1995 году.Дата IPO: 28.04.2021

2) PRIVIA HEALTH GROUP

Privia Health — это технологически ориентированная национальная компания по поддержке врачей, которая сотрудничает с медицинскими группами, планами медицинского обслуживания и системами здравоохранения для оптимизации работы врачей, улучшения качества обслуживания пациентов и поощрения врачей за оказание высококачественной помощи как в очной, так и в виртуальной среде.

Авто-репост. Читать в блоге >>> СИБУР - IPO не будет до 2024

СИБУР - IPO не будет до 2024

СИБУР получает контрольный пакет над нефтехимическими и энергетическими активами ТАИФа. Речь идет как минимум о

- «Казаньоргсинтезе» (ТАИФ 53.93%),

- НКНХ (ТАИФ 75.59%) и

- ТГК-16.

1 - в пользу существующих акционеров ТАИФа будет осуществлен дополнительный выпуск акций «Сибур Холдинга» в размере 15% акционерного капитала. Взамен «Сибур» получит 50% + 1 акция ТАИФа.

2 - «Сибур» получит опцион на покупку оставшихся акций татарского холдинга, акционеры ТАИФа — право на аналогичных условиях реализовать пут-опцион. Второй этап сделки возможен через несколько лет.

Теперь очевидно, что не стоит ждать IPO,

- пока не будет завершено объединение активов «Сибура» и ТАИФа,

- а Амурский ГХК, который планируется достроить в середине 2024.

Авто-репост. Читать в блоге >>> Всплеск активности на рынке IPO

Всплеск активности на рынке IPO

Последние две недели были максимально активны на рынке первичных размещений. Компании за пару дней обваляли о дате IPO и успешно размещались. За две недели было одиннадцать размещений. Среди них такие крупные компании как Coinbase и UiPath.

Вчера успешно разместились компании DoubleVerify (тикер DV) — аналитика цифровых медиа, а также компания UiPath (тикер PATH) — роботизация бизнес-процессов в компаниях. Оба IPO дали рост под тридцать процентов в первый день торгов.

На следующую неделю уже запланировано три IPO, среди которых компании из биотехнологией, солнечной энергетики и медиа. Подробнее о них поговорим в следующих постах.

Есть интересная закономерность: когда всплеск активности на рынке IPO и SPAC, тогда и весь фондовый рынок оказывает рост. Инвесторы готовы больше вкладывать деньги в рисковые долевые активы, что и создаёт спрос.

На сегодня нет причин для обвала фондовых рынков.

Авто-репост. Читать в блоге >>> 🛎 IPO Treace Medical Concepts (TMCI). Производство ортопедических медицинских устройств!

🛎 IPO Treace Medical Concepts (TMCI). Производство ортопедических медицинских устройств!Treace Medical Concepts является коммерческой компанией по производству ортопедических медицинских устройств, которая вносит изменения в парадигму хирургического лечения Hallux Valgus (обычно известного как бурсит большого пальца стопы).

Бурсит большого пальца стопы – это большая опухоль в области большого пальца ноги. Появление ее свидетельствует о неправильной работе стоп, часто связанной с плоскостопием.

Компания первым разработала запатентованную систему коррекции бурсита Lapiplasty 3D — комбинацию новых инструментов, имплантатов и хирургических методов, разработанных для улучшения противоречивых клинических результатов традиционных подходов к хирургии бурсита. Хотя бурсит большого пальца стопы — это деформация, обычно вызываемая нестабильным суставом в середине стопы, что приводит к трехмерному (3D) смещению анатомической структуры стопы, большинство традиционных хирургических подходов сосредоточены на исправлении деформации с помощью двухмерного изображения (2D) и, следовательно, не в состоянии устранить основную причину расстройства.

Авто-репост. Читать в блоге >>> IPO Rain Therapeutics (RAIN). Методы лечения, направленные на онкогенные факторы

IPO Rain Therapeutics (RAIN). Методы лечения, направленные на онкогенные факторы

Rain Therapeutics — компания, занимающаяся прецизионной онкологией, разрабатывающая методы лечения, направленные на онкогенные факторы, для которых она может генетически отбирать пациентов, которые, по мнению компании, наиболее вероятно принесут пользу. Этот подход включает использование стратегии, не зависящей от опухоли, для отбора пациентов на основе генетики, лежащей в основе их опухоли, а не гистологии. У Rain Therapeutics есть лицензированные кандидаты на продукты, каждый из которых имеет профиль, дифференцированный по отношению к доступным методам лечения, и они намерены продолжать укреплять свой ассортимент посредством целенаправленного развития бизнеса и внутренних исследований.

Главный кандидат на продукт — RAIN-32 (миладеметан, ранее известный как DS-3032), представляет собой мышиный гомолог с двойной минутой 2, также известный как E3 убиквитин-протеин-лигаза (MDM2) (так и звучит), который является онкогенным при многих видах рака.

Авто-репост. Читать в блоге >>> Додо Пицца. Отчётность самой открытой из непубличных компаний. Мысли по IPO в 2024.

Додо Пицца. Отчётность самой открытой из непубличных компаний. Мысли по IPO в 2024.Dodo Brands намедни представила консолидированную отчётность по МСФО за 2020 год.

Всё по-взрослому, с аудиторским заключением от EY, что красноречиво говорит о желании компании всерьёз подготовиться к IPO (запланировано на 2024 год). Да и недавно созданный Совет Директоров, куда вошли известные независимые директора — тоже в актив компании.

Основные наблюдения по отчётности:👉 Выручка всего 3 ярда, но быстро растёт (рост 24% к 2019 году)

👉 2 млрд выручки принёс франчайзинг, 1 млрд — собственные продажи.

👉 Компания по чистой прибыли остаётся убыточной (символический убыток в 78 млн за год).

Насколько я понимаю, убыток связан с большими вложениями в IT-платформу, колл-центр и прочие ноу-хау.

Это логичный и понятный шаг при желании создать технологичную компанию, которую легко будет масштабировать по франшизе. Тот же Озон 22 года подряд убыточен, и ничего — феерично взлетел на IPO.

👉 На конец 2020 года у Додо 679 точек продаж в 14 странах. Из них только 35 своих и 644 — франшизные. Рост к 2019 году +18%.

👉 У компании сейчас около 50.000 акций. На неком подобии внебиржевого рынка, посредством тг-каналов, акции Dodo продаются и покупаются примерно по 3500-4000 тысячи долларов за штуку. Таким образом немногочисленные энтузиасты оценивают компанию в 13-15 млрд рублей, то есть в 4-5 годовых выручек. С учётом бурного роста это дёшево. Но реальные суммы сделок оценить трудно, так как «спреды» между продавцами и покупателями огромны — от $2500 до $8000.

👉 С другой стороны именитые мировые аналоги на бирже оцениваются также, а то и скромнее: «Папа Джонс» стоит 2 выручки, «Доминос» — около 4,5 выручек.

👉 Компания тестирует два новых формата — Дринкит и Донер 42, которые, если будут выстроены на базе той же технологической платформе и не потребуют больших затрат на инфраструктуру, могут серьёзно увеличить обороты и маржинальность компании. Но пока это просто эксперименты.

👉 Компания недавно приняла решение покинуть рынок Китая, не выдержав конкуренции. Но активно развивает сеть в Великобритании.

👉 Смущает: выручка собственных точек — 1 млрд рублей. Делим на 35 точек — получаем 28,6 млн в год или 2,4 млн в месяц.

При этом если поделить выручку всех точек за март 2021 и поделить на 698 пиццерий- то получится 3,7 млн руб. Странно, что у них самих показатели хуже, чем у франчайзи. Понятно, что это «средняя температура по больнице», но разница существенная.

Короче, компания небезынтересная. Много вопросов, но и огромный потенциал. Тем интереснее будет наблюдать за развитием и будущим IPO.

Авто-репост. Читать в блоге >>> IPO KnowBe4 (KNBE). Повышение кибербезопасности со стороны атак социальной инженерии!

IPO KnowBe4 (KNBE). Повышение кибербезопасности со стороны атак социальной инженерии!

KnowBe4 разработала ведущую платформу повышения осведомленности о безопасности, позволяющую организациям оценивать, отслеживать и минимизировать текущую угрозу кибербезопасности со стороны атак социальной инженерии.

Самый большой риск для безопасности — это люди. Поскольку инвестиции в продукты безопасности значительно растут, злоумышленники все чаще используют социальную инженерию для обхода традиционных уровней защиты кибербезопасности. Социальная инженерия основана на манипулировании человеческим поведением и может варьироваться от вовлечения ничего не подозревающих сотрудников в схемы обмана своих работодателей до получения доступа к системам на начальном этапе более широких, многоэтапных кибератак, которые могут привести к разрушительным последствиям.

Социальная инженерия представляет собой универсальный риск кибербезопасности, поскольку он нацелен на сотрудников, а не на инфраструктуру организации. Таким образом, риски социальной инженерии затрагивают каждую организацию, независимо от сложности ее инфраструктуры безопасности.

Исторически сложилось так, что организации вкладывали значительные средства в средства защиты от кибербезопасности, полагая, что только инструменты, ориентированные на инфраструктуру, могут обеспечить адекватную защиту. Согласно прогнозу Международной корпорации данных (IDC), организации потратили 59 миллиардов долларов на продукты для ИТ-безопасности в 2019 году, и ожидается, что к 2024 году эта цифра достигнет 86 миллиардов долларов.

Авто-репост. Читать в блоге >>> IPO UiPath (PATH). Платформа для автоматизации бизнес-процессов

IPO UiPath (PATH). Платформа для автоматизации бизнес-процессов

UiPath, Inc. – технологическая компания из Нью-Йорка, США, которая занимается созданием платформы для автоматизации бизнес-процессов с использованием роботизированной техники. Компания использует возможности компьютерного зрения на основе искусственного интеллекта для того, чтобы роботы могли выполнять широкий спектр бизнес-процессов, включая вход в приложения, извлечение информации из документов, перемещение файлов, заполнение форм и обновление информационных полей, баз данных и пр.По состоянию на 31 января 2020 года UiPath имела 6009 клиентов, в том числе 80% из списка Fortune10 и 61% из списка Fortune Global500, а уже через год компания имела 7968 клиентов, в том числе 80% из Fortune10 и 63% из списка Fortune Global500. Клиентская база UiPath охватывает самые разные отрасли мировой экономики и включает в себя таких мировых гигантов, как Adobe, Applied Materials, Chevron, Chipotle Mexican Grill, CrowdStrike, CVS Health, Deutsche Post DHL, EY, Generali, KDDI, SBA Communications, Takeda Pharmaceuticals и Uber Technologies, Inc.

Авто-репост. Читать в блоге >>> IPO Zymergen (ZY). Создания материалов и продуктов используемых в различных отраслях

IPO Zymergen (ZY). Создания материалов и продуктов используемых в различных отрасляхZymergen Inc. — биотехнологическая компания из Калифорнии (США), которая специализируется на работах в области машинного обучения, больших данных и искусственного интеллекта для создания материалов и продуктов, используемых в различных отраслях, от сельского хозяйства до электроники, от товаров народного потребления до фармацевтики. Материалы, которые человеческая цивилизация использует в своей повседневной жизни, получены из нескольких десятков химических соединений, большая часть которых синтезируется в результате крекинга углеводородов – они требуют значительных капитальных затрат и ответственны за ухудшение экологической обстановки на планете. Zymergen и другие компании синтетической биологии используют для получения новых материалов и веществ микроорганизмы – такие соединения более надежны, дешевы и не приводят к значительному загрязнению окружающей среды.

Платформа для биологического производства Zymergen идентифицирует биомолекулы, которые необходимы заказчику, и создает колонии микроорганизмов, которые могут производить эти биомолекулы в промышленных масштабах. Полученные таким образом продукты обладают революционными характеристиками, которые недоступны современной химии. Первым коммерческим продуктов компании является Hyaline — оптическая пленка, разработанная для компаний, производящих электронику. Она предназначена для использования в дисплеях сенсорных датчиков персональных гаджетов. Hyaline позволит клиентам Zymergen изготавливать прочные складные сенсорные экраны и гибкие печатные схемы высокой плотности. В декабре 2020 года первые образцы Hyaline были переданы потенциальным клиентам для тестирования и проверки.

Авто-репост. Читать в блоге >>> IPO DoubleVerify Holding (DV). Платформа для анализа цифровых медиа!

IPO DoubleVerify Holding (DV). Платформа для анализа цифровых медиа!DoubleVerify Holdings, Inc. – холдинговая компания со штаб-квартирой в Нью-Йорке, США, и филиалами в нескольких странах мира. DoubleVerify Holdings через свои дочерние компании предоставляет клиентам программную платформу для анализа цифровых медиа. Благодаря этой платформе и предоставляемым ею метрикам DoubleVerify дает возможность клиентам определить справедливую стоимость своей цифровой рекламы.

Главная метрика платформы DV Authentic Ad — это оценка качества цифровых медиа, которая измеряет, отображается ли цифровая реклама в безопасной для бренда среде и полностью ли доступна для просмотра в предполагаемой географической зоне. Программная платформа DoubleVerify предоставляет эту метрику клиентам в режиме реального времени, позволяя им получать доступ к критически важным данным об эффективности своей цифровой рекламы. После этого клиенты используют полученную аналитику для того, чтобы повысить эффективность своих инвестиций в цифровую рекламу, избегая ненужных затрат на заблокированную или мошенническую рекламу, оптимизируя свою медиастратегию в режиме реального времени, проверяя наиболее эффективные объявления и контент.

Авто-репост. Читать в блоге >>> Как рядовому инвестору участвовать в IPO

Как рядовому инвестору участвовать в IPO2020 год несмотря на все сложности стал одним из лучших для IPO, в 2021 году тенденция должна сохраниться.

📌Частный инвестор может поучаствовать в IPO напрямую, что имеет ряд сложностей для тех, кто хочет поучаствовать на небольшую сумму и не готов тратить много времени на чтение проспектов эмиссии в надежде найти более перспективные IPO.

📚В качестве альтернативы прямому участию, компания Freedom Finance совместно с УК «Восток-Запад» 23.07.2020 открыла ЗПИФ «Фонд первичных размещений». В его основе — идея комплексного подхода к инвестированию в IPO иностранных акций и депозитарных расписок на иностранные акции.

🚀С момента запуска ЗПИФ ФПР вырос на 176%, (на максимуме + 259%), от пика скорректировался на 23 %.

Стратегия фонда следующая:

▫️Участие во всех отобранных по рекомендациям ИК «Фридом Финанс» IPO равными долями в целях обеспечения оптимальной диверсификации.

▫️Фиксация позиций по истечении трех месяцев с момента покупки.

▫️Фонд получает купонный доход на облигации, в которые инвестируются его средства, не вложенные в акции компаний в ходе IPO.

Авто-репост. Читать в блоге >>> 🦠 Сделка ✓587 фонд Purple (фиолетовый) IPO Akoya Biosciences (AKYA) - биотехнологическая компания - это отличная инвестиция?!

🦠 Сделка ✓587 фонд Purple (фиолетовый) IPO Akoya Biosciences (AKYA) - биотехнологическая компания - это отличная инвестиция?!Фондовый рынок. Акции. IPO Akoya Biosciences (AKYA). 16 апреля откроются торги акциями Akoya Biosciences – биотехнологической компании, разрабатывающей устройства, реагенты и софт для использования революционного, нового класса пространственно получаемых биомаркеров, которые позволяют лучше понимать прогрессирование заболеваний и реакцию пациентов на терапию. Объем размещения составит $131 млн по верхней границе диапазона размещения в $20.

Авто-репост. Читать в блоге >>> 🤖 Сделка ✓586 фонд Purple (фиолетовый) IPO Recursion Pharmaceuticals (RXRX) - машинное лечение даст профит?!

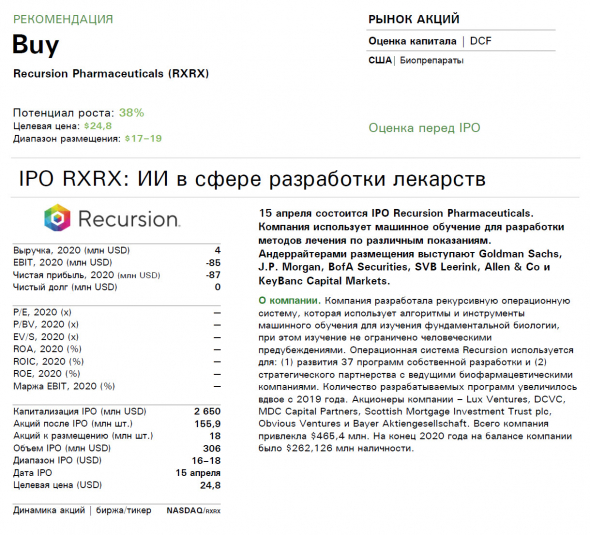

🤖 Сделка ✓586 фонд Purple (фиолетовый) IPO Recursion Pharmaceuticals (RXRX) - машинное лечение даст профит?!

Фондовый рынок. Акции. IPO Recursion Pharmaceuticals (RXRX). 15 апреля состоится IPO Recursion Pharmaceuticals. Компания использует машинное обучение для разработки методов лечения по различным показаниям. Андеррайтерами размещения выступают Goldman Sachs, J.P. Morgan, BofA Securities, SVB Leerink, Allen & Co и KeyBanc Capital Markets.

Авто-репост. Читать в блоге >>>