инфляция

Уровень инфляции — темпы роста цен.

Обычно, экономисты используют 2 индикатора для измерения инфляции:

Для оценки угрозы инфляции центральные банки используют индикаторы инфляционных ожиданий:

- это могут быть обычные гособлигации, а также наклон кривой доходности

- защищенные от инфляции облигации

- инфляционные ожидания потребителей (входит в индекс доверия потребителей)

- инфляционные ожидания менеджеров по снабжению (входит в индекс PMI, ISM)

Кривая Филлипса устанавливает обратную зависимость между безработицей и инфляцией.

Проблемы высокой инфляции

Сама по себе небольшая инфляция не вредна. Губительные последствия инфляции начинают сказываться, когда цены растут слишком быстро, а доходы населения не поспевают за ценами, что приводит к снижению благосостояния граждан. Как правило, в первую очередь страдают пенсионеры и работники бюджетной сферы.

В сфере бизнеса инфляция порождает неопределенность и риск, затрудняя планирование и внуждая руководителей отказываться от увеличения штата, строительства заводов и вообще любых инвестиций в рост[1].

Высокая инфляция также не поощряет использование денег, подталкивая людей к бартеру.

Относительно высокий темп роста цен имеет и свои преимущества[4]:

- высокий рост цен способен ослабить напряжение, вызванное тем, что процентные ставки не могут быть отрицательными.

- долговая инфляция — ожидаемый высокий рост цен делает заимствования привлекательными, а существующий долг в свою очередь, быстрее обесценивается.

- ожидая обесценивания бумажных денег люди охотнее тратят деньги на потребление

- еще одна гипотеза пользы высокой инфляции — это если нормальная инфляция составляет 4%, а не 2%, то в условиях стагнации экономики у центробанка есть больший запас для снижения процентных ставок (Оливье Бланшар)

- с психологической точки зрения обесценивание валюты на 5% в результате инфляции менее остро воспринимается гражданами, чем фактическое сокращение зарплаты на 5%.

Историческая инфляция в США и состав корзины CPI[3]:

Влияние инфляции на рынок акций

Исторический опыт показывает, что акции показывают далеко не самую лучшую динамику в периоды бурного роста потребительских цен. В США критической считается величина CPI с годовым ростом +4%. Это оказывает негативное влияние на акции по двум причинам:

1. Инвесторы ожидают ужесточения монетарной политики

2. Ставка дисконтирования растет, прибыли обесцениваются.

Влияние инфляции в США на оценку акций[2]:

Влияние инфляции на различные классы активов[3]:

ссылки:

Endeavour: об инфляции (29.09.2013)

Вопреки тому, что центробанки боятся инфляции, нет никаких подтверждений тому, что инфляция на низком уровне вредит экономике Исследования по разным странам показывают что даже 10-20% инфляция не тормозит экономику.

Интересный факт:

Бразилия в 1960-1970х годах имела средний показатель инфляции 42%, но была одной из самых быстроразвивающихся стран мира, доход на душу населения рос 4,2% в год[6].

источники:

[1] Алан Гринспен, Эпоха потрясений

[2] http://seekingalpha.com/article/1109451-bernanke-is-the-biggest-threat-to-the-stock-market-rally

[3] http://www.mebanefaber.com/wp-content/uploads/2013/01/jp-littlebook-1.pdf

[4] Пол Кругман «Выход из кризиса есть!»

[5] Рейнхарт, Рогофф «На этот раз все будет иначе: механизмы финансовых кризисов восемь столетий одни и те же»

[6] 23 тайны (то, что вам не расскажут про капитализм) — Чхан Ха Джун

Статья не закончена. Чтобы добавить свою информацию, пишите в комментарии.

Источники:

Связанные статьи:

- 3 21/02 рецессия

- 22/02 Австрийская школа экономики

- 7 +4 25/06 гиперинфляция

- 21/05 эффект J-кривой

-

🚠☝🏻Мнение по поводу пятничных данных по инфляции.

🚠☝🏻Мнение по поводу пятничных данных по инфляции.

Ситуация складывается таким образом, что я вижу признаки пиков инфляционных настроений, но я не знаю, как на это смотрит ФРС. Те, данные, что вышли в пятницу, (CPI All +1.0% Core 0.6% рост в мае) больше говорит о том, что ФРС должна будет, жёстче реагировать, чтобы подавить инфляцию.

Вроде как должно появиться мнение, что ФРС должна занять более ястребиную позицию и повысить ставку (в среду) на 75 б.п. Но, есть очень большой драйвер, что это может иметь риск рецессии, так как в случаи открытия Китая после блокировок COVID, это может создать огромное предложение и обрушить цены, вызвав дефляцию и рецессию.

Выводы: Прибыль ESP SP500 продолжает расти, в ценах FWD P\E ~16,4 на уровнях 2016 года (в пятницу), рынок справедливо оценен на коррекции 20% по текущим ценам.

Вероятно, рынок зациклился на (на пятничной) инфляции, а значит ближайший драйвер, это снижение цен на нефть, именно это развернет рынок.

Следим за нефтью, все зависит от решения ФРС в среду..

тг t.me/shternkuker

Авто-репост. Читать в блоге >>> Инфляция и драг. металлы от Ямайки до наших дней.

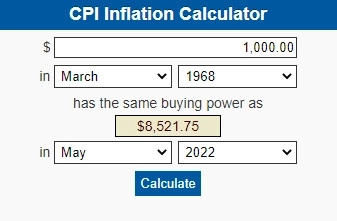

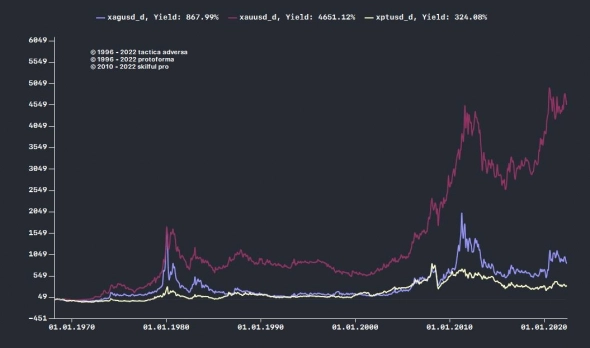

Инфляция и драг. металлы от Ямайки до наших дней.На сайте публикации официальной статистики CPI можно посчитать сколько стоят сейчас $1 000 1968 года «выпуска», — $8 521. Всё внимание сейчас приковано к инфляции и решений которые будут приняты руководством ФРС.

Индекс доллара, как последняя надежда, на хайных хаях.

В стороне, при всей этой шумихе остались драг. металлы.

с 01.03.1968 года самым «прытким» инструментом было золото (на скрине изменение в %%-х цен на споте: серебро, золото и платина):

Авто-репост. Читать в блоге >>> 📈 Инфляция в США — чуда не произошло, но и паниковать не стоит

📈 Инфляция в США — чуда не произошло, но и паниковать не стоитПока мы в России рутинно рассуждаем, сколько будет инфляция за 2022-й год — 15%, 18% или 20%, в США сегодня шок и трепет из-за новых цифр по потребинфляции (CPI) за май:

▪️ месяц-к-месяцу +1% (ждали +0.7% | пред +0.3%)

▪️ год-к-году +8.6% (ждали +8.1% | пред +8.3%)То, что мы видели в марте-апреле — всё-таки оказалось не пиком инфляции, как этого хотели многие. Снова пошли разговоры про «рекорд с какого-то там месяца 198# года».

Успокаиваем наших читателей:

▪️ Инфляция сейчас хоть высокая, но по-прежнему только догоняет долгосрочный тренд инфляции около 2% в США с нулевых годов. Напомним, в 2010-е инфляция большую часть времени была ниже этого значения. Так что доллары в «фантики» не превратятся.

▪️ В течение года с высокой вероятностью мы всё-таки увидим пик — уже корректируются сталь, удобрения, алюминий и другие сырьевые товары.

▪️ Да, краткосрочно будет больно: вероятность повышения ставки на 0.75% (вместо 0.5%) этим летом начала расти сразу после объявления статистики. Реакцию рынков мы уже видим сейчас:

Авто-репост. Читать в блоге >>>

Денежная масса М2 в США в 2022г. (почти) перестала расти. М2 в России и в США.

Денежная масса М2 в США в 2022г. (почти) перестала расти. М2 в России и в США.Денежная масса М2 в США в 2022г. (почти) перестала расти. Обратите внимание:

рост М2 в США и в РФ,

обработал данные

с сайтов ФРС и ЦБ РФ.Напоминаю:

с 1 июня 2022г.

сокращение баланса ФРС по $47,5 миллиардов в месяц, а

с 1 сентября 2022г. по $95 миллиардов в месяц.

М2 США.

М2 России.

Авто-репост. Читать в блоге >>> ❗️Реальные цифры продуктовой инфляции

❗️Реальные цифры продуктовой инфляции

Когда-то давно в 2020 году мы с товарищем составили небольшой список продуктов, по которым ежемесячно мониторили изменения цен. Потом нам это наскучило, но на днях мы вернулись к этой практике.

Какие товары входят в нашу корзину расскажем далее, а здесь обозначим цифры.

Итак, к маю 2021 года инфляция составила 27,5% (22.05.2021 к 22.05.2022)

Вот список товаров:

А вот само изменение цен:

Авто-репост. Читать в блоге >>>

Новость дня на рынке валют - инфляция в Японии.

Новость дня на рынке валют - инфляция в Японии.

Сегодня ночью Япония выдала статистику по инфляции за апрель и о чудо Inflation Rate YoY — 2.5.%? прогноз был 1.5%, на фоне гигантских цифр в остальном мире, кажется что это очень мало, но подобной инфляции не было с 2015г. На волне бесконечного стимулирования в Японии и расхождения политик центробанков, йена валилась последние пол года, особенно против доллара.

И вот теперь уже нет такой уверенности, что стимулирования будет бесконечным. Хотя сама йена почти никак не отреагировала на эти данные пока и даже немного ослабла. Японцы вообще отвыкли за 30 лет о роста цен.

Вчера Bloomberg статейку выкатил по поводу инфляции и в преддверии этой статистики. Рекомендую почитать, там в целом описана ситуация.

Авто-репост. Читать в блоге >>> Ура! Мы ломим, гнутся фсе

Ура! Мы ломим, гнутся фсе

«сегодня праздник у ребят, ликует пионерия!

сегодня в гости к ним пришел Л.П.Берия голод в гейропе!»

Есть в гейропе сеть магазинчиков АЛДИ, считающихся дешевыми, но на самом деле в них просто достаточно ограниченный ассортимент, состоящий из продуктов средней ценовой категории. Они и в других сетях стоят примерно столько же.

Так вот, несмотря на постоянные камлания диванных воинов смартлаба, цены в голландских АЛДИ еще в апреле были неизменными минимум… с 2012 года.

Но, лед тронулся!, господа диванные заседатели, в течение мая практически все подорожало на 10-20%. Дольше всех держал оборону сыр бри, но вчера сдался и он, шагнув сразу с 0,99 на 1,19 евро за 200 гр.

Авто-репост. Читать в блоге >>> Как можно уменьшить инфляцию не поднимая ставку выше инфляции.

Как можно уменьшить инфляцию не поднимая ставку выше инфляции.

Думаю,

один из способов — уменьшить потребительский спрос.

Уменьшить потребительский спрос можно нагнав на людей страх, чтобы люди стали экономить.

Как вариант — для этого надо снова нагнать страха с очередным вирусом.

Оспа (чума или как там его) обезьян — можно с помощью СМИ нагнать жути ...

Кстати, локдауны ведут к уменьшению потребления нефти...

А для поддержки экономики — увеличение военных расходов (Россия же, она страшная... И Китай еще страшнее).

Но это — про США.

А что в России ?

В России рост военных расходов в 4 раза к 2022г. идёт уже с марта (военные расходы — это ВВП).

Страхи уже и так связаны со спец. операцией, зарубежной собственностью (у кого она есть), нам добавлять шухера с очередной эпидемией уже нет смысла: потребительский спрос в России и так снижается...

С уважением,

Олег.

Авто-репост. Читать в блоге >>> Годовая инфляция по итогам мая может снизиться до 17,5%

Годовая инфляция по итогам мая может снизиться до 17,5%Пока ещё не известны окончательные итоги апреля. По предварительным данным годовая инфляция по итогам апреля достигнет 17,75%.

Но уже стали известны темпы роста цен с 1 по 6 мая: 0,017% в среднем в сутки.

Если такой темп продлится до конца мая и если апрельские предварительные данные верны, то по итогам мая годовая инфляция снизится.

Вместо 17,8% по итогам апреля, она опустится до 17,5% по итогам мая.

Окончательные данные за апрель будут известны послезавтра, 13 мая. Мы расскажем о них.

zen.yandex.ru/media/m2econ/godovaia-infliaciia-po-itogam-maia-mojet-snizitsia-do-175-627bf56c37af4e7363c7001f

Авто-репост. Читать в блоге >>> ❓Инфляция в США. Чего ждать дальше?

❓Инфляция в США. Чего ждать дальше?

🚀Рост цен в Штатах охватывает все больше секторов экономики (не только энергоносители и продовольствие), что, по мнению аналитиков Market Power, требует от ФРС более агрессивного ужесточения монетарной политики.

🔹Годовая инфляция, скорее всего, прошла свой пик в марте на уровне 40-летнего максимума в 8,5%, однако замедление роста цен будет постепенным. На конец года инфляция, вероятно, останется выше 5% против целевого показателя ФРС в (😆😂🤣) 2%.

🔹Факторами замедления выступят улучшение ситуации с цепочками поставок по мере взятия под контроль ковида в Китае и ослабление спроса из-за ужесточения политики ФРС.

🔹ФРС в рамках количественного ужесточения (QT) планирует до конца года изъять из финансовой системы $0,5 трлн. Рост стоимости долларового фондирования и изъятие долларовой ликвидности негативны для большинства классов активов. Деньги станут «дороже», что негативно скажется на buyback'ах. А выкуп собственных акций компаниями был одним из главных драйверов роста американского рынка.

Авто-репост. Читать в блоге >>> О связи между ставками и инфляционными ожиданиями

О связи между ставками и инфляционными ожиданиямиНа днях я привет график, характеризующий это соотношение на примере США.

Еще кое-какие пояснения.

Как известно, денежные власти западных стран уже давно держат ставки на сверхнизком уровне, а у некоторых номинальная ставка ниже нуля. Им нередко противопоставляют политику развивающихся стран, где ставка как правило существенно выше. Но следует иметь ввиду, что важна не столько номинальная, сколько реальная ставка, т.е. за вычетом инфляции. Последняя в западных странах в среднем ниже, поэтому реальные ставки в разных странах оказываются сопоставимы и колеблются вокруг нуля. (Я уже как-то приводил расчет, из которого следует, что, напр., вклад в швейцарском банке с отрицательной номинальной ставкой на длинном интервале не уступает вкладу в американском или российском банке с положительной доходностью, если учесть разницу в инфляции и валютную переоценку.)

Авто-репост. Читать в блоге >>> Германия переживает инфляционный шок в сфере торговли продуктами питания

Германия переживает инфляционный шок в сфере торговли продуктами питанияцены на продукты в марте в среднем выросли более чем на 6%, причем на свежие овощи они увеличились даже более чем на 14%, а растительное масло — на 17%. Специалисты считают, что это далеко не предел. «Мы переживаем инфляционный шок в торговле продуктами питания», — приводятся слова эксперта EY по вопросам потребления Чехаба Вахби. «Особенно серьезный удар будет нанесен по группам населения с низким доходом», — констатировал он.

Одновременно в Германии значительно ухудшился потребительский климат. Институт маркетинговых исследований (GfK) прогнозирует, что в мае индекс потребительского климата снизится на 26,5 пункта, что станет самым сильным снижением за все время проведения исследования. «Среди населения царит огромная неопределенность, которая уже сильно сказывается на поведении покупателей», — заметил эксперт GfK Роберт Кечкес. По его словам, в значительной степени это проявляется, если посмотреть на объемы продажи мяса и колбасных изделий. Мясная отрасль уже сейчас борется с финансовыми потерями.

Авто-репост. Читать в блоге >>> Профсоюзы Европы за инфляцию.

Профсоюзы Европы за инфляцию.

Когда в России объявляется кризис, то никто не требует полной индексации зарплат по инфляции. требовать некому. Кризис есть кризис.

Однако в Европе профсоюзы не допустят такого, чтобы работникам полностью не компенсировали повышение цен.

Если энергоносители из-за санкций подорожали в 2 раза, то следует ждать инфляции в Европе не в 7-8 процентов, а именно 100 процентов,

после чего затраты производителей вырастут в 2 раза, что опять приведёт к росту зарплат в 2 раза и так далее.

Во время всего этого действа наш ЦБ будет ужасаться росту рубля по отношению к евро.

И можно ожидать самых идиотских решений ради сохранения курса евро.

Мы уже слышали о заявлениях чиновников что использование наших резервов и фондов на закупку импортной продукции

не отражается на рубле.

Можно ожидать ещё более смехотворных заявлений псевдоэкономистов насчёт пользы импорта.

Тем более что олигархи экспортёры наших природных богатств сделают всё для того, чтобы рубль не укреплялся.

Авто-репост. Читать в блоге >>> Почему инфляция может быть с нами дольше, а ее размер больше?

Почему инфляция может быть с нами дольше, а ее размер больше?Одним из главных тезисов дефляционной экономики последних лет было стареющее население. Дело в том, что человек много потребляет в середине своей жизни, когда большие потребности чаще совпадают с возможностями. А вот в более преклонном возрасте потребностей становится меньше, а значит падает потребление. С этим все верно. Но дело в том, что в процессе старения населения страдает не только сторона спроса, но и сторона предложения.

Стареющее население означает еще и меньшую долю активной части людей, участвующих в создании товаров и услуг, а это означает дефицит на рынке труда и инфляционное давление на зарплаты.

Почему же мы не видели этого последние годы? Ответ кроется в том, что была возможность переносить часть производства в другие страны с более дешевой рабочей силой, плюс глобализация позволяла “покупать” экспертов из за рубежа. Также снижение стоимости сырья и его перепроизводства не давало инфляции вспыхнуть.

Сейчас же, разрыв экономических и политических связей, деглобализация и рост стареющего населения уже в развивающихся странах, а также кратный рост цен на сырье и его повсеместный дефицит — это все то, что способствует инфляции и способствует ее росту в долгосрочной перспективе.

Авто-репост. Читать в блоге >>>

База знаний: инфляция

Что такое инфляция? Простыми словами, это повышение цен на товары и услуги. Инфляция – важный фактор при вложении денег на длительный срок (от 30 лет).

Жизненный пример. 🥖 Возьмем обычный 400-граммовый батон.

В 2006 году батон стоит 8,5 рублей. На зарплату в 8 тысяч мы можем купить 1000 батонов. В 2022 году ситуация обстоит иначе. Обычный батон стоит 32 рубля. Что произошло? А то, что за 15 лет батон подорожал в 4 раза. В 2006 году он стоил 8 рублей, а сейчас 32 рубля. И теперь, чтобы купить 1000 батонов, нам нужно уже 32 тысячи рублей.

Показатели, которые влияют на доходность инвестиций в условиях инфляции:

✅ рост денежной массы (РДМ) – способствует постоянному росту цен в мире;

✅ рост производительности труда (РПТ) – снижает себестоимость производства товаров и, следовательно, их цены;

Авто-репост. Читать в блоге >>>

Market Power, Не знал такую формулу расчёта инфляции, спасибо за ликбез. Хитро всё сделано — на депозите в банке не обогнать инфляцию. То есть минимальный риск — минимальный доход. Превзойти инфляцию сможет максимальный риск, но максимальный риск — это не значит максимальный доход. База знаний: инфляция

База знаний: инфляцияЧто такое инфляция? Простыми словами, это повышение цен на товары и услуги. Инфляция – важный фактор при вложении денег на длительный срок (от 30 лет).

Жизненный пример. 🥖 Возьмем обычный 400-граммовый батон.

В 2006 году батон стоит 8,5 рублей. На зарплату в 8 тысяч мы можем купить 1000 батонов. В 2022 году ситуация обстоит иначе. Обычный батон стоит 32 рубля. Что произошло? А то, что за 15 лет батон подорожал в 4 раза. В 2006 году он стоил 8 рублей, а сейчас 32 рубля. И теперь, чтобы купить 1000 батонов, нам нужно уже 32 тысячи рублей.

Показатели, которые влияют на доходность инвестиций в условиях инфляции:

✅ рост денежной массы (РДМ) – способствует постоянному росту цен в мире;

✅ рост производительности труда (РПТ) – снижает себестоимость производства товаров и, следовательно, их цены;

Авто-репост. Читать в блоге >>> ИНФЛЯЦИЯ - ЭТО ТОЛЬКО НАЧАЛО. О ПРИЧИНАХ СДВИГОВ В МИРОВОЙ ЭКОНОМИКЕ

ИНФЛЯЦИЯ - ЭТО ТОЛЬКО НАЧАЛО. О ПРИЧИНАХ СДВИГОВ В МИРОВОЙ ЭКОНОМИКЕ

Автор — приглашенный научный сотрудник Stanford Institute for Economic Policy Research (Stanford University), портфельный менеджер BlackRock (UK)

Нынешняя экстраординарная инфляция и фактически начавшаяся стагфляция — результат грандиозной макроэкономической ошибки государственной экономической политики развитых стран и прежде всего США. От совершения такой ошибки американское и европейское правительство удерживало огромная часть уважаемого академического и экспертного экономического сообщества — но, как мы видим, тщетно.

Ошибка государства не нова: попытка модерирования многофакторных процессов рынка и формирования “обусловленного поведения” агентов для иллюзорной цели — нивелирования негативных фаз экономических циклов

Это — корнерстоун любой левой доктрины, от Кейнса и Маркса до псевдонаучных концепций, наподобие современной денежной теории (MMT)

Глубинные мотивы таких действий определяются электоральными интересами выборной элиты и вполне адекватно описываются Теорией Электоральных Циклов.

Авто-репост. Читать в блоге >>> Кто такой Кудрин и зачем ему высокая инфляция?

Кто такой Кудрин и зачем ему высокая инфляция?Инфляция в России по базовому варианту прогноза по итогам текущего года составит 20,7%. Об этом заявил председатель Счетной палаты РФ Алексей Кудрин, выступая во время заседания президиума Совета законодателей

«По предварительным оценкам, инфляция в этом году, по базовому прогнозу, составит 20,7%», — сообщил Кудрин.

Сколько себя помню, Кудрин постоянно что-то говорит, говорит… спать охота. Эффективной его работу не оценивал и не оцениваю.

Эти его заявления перепечатывают все наши СМИ.

Зачем создаётся паника на ровном месте?

Год ещё только начался, а он уже знает какая высоченная инфляция будет по году.

Причём никаких предпосылок для инфляции нет. Она искусственная. В основном благодаря таким вот паническим визгам. (И скупке долларов для Америки.)

Зачем нужна кому-то высокая инфляция?

Возможно, что многим следует последовать примеру слинявших из России.

Авто-репост. Читать в блоге >>> Откуда инфляция

Откуда инфляция

Инфляция в стандартных условиях может появиться только рукотворным путём.

Если ценообразующие тарифы не повышаются, то и нельзя говорить о повышении инфляции.

Это как в трейдинге. Пока убыток не зафиксируешь, убытка нет.

Когда ищут повод в виде статданных и ажиотажа на сахар и пр. для того, чтобы срочно повысить зарплаты и тарифы,

то это можно назвать просто либо глупостью, либо вредительством с целью разгона инфляции.

Ценообразующие тарифы это тарифы на электроэнергию, на топливо, на удобрения, на сырьевые природные товары.

На инфляцию (удешевление) рубля влияют кроме этого масштабы вывоза из страны валюты ( результаты распила, монополизма и т.п) и степень гнобления рубля со стороны ЦБ.

Соотношение валют в нормальных конкурентных условиях это соотношение ценообразующих тарифов и факторов.

Сегодня энерготарифы на Западе выросли в разы. Это объективный фактор увеличения инфляции и падения доллара и евро ( к рублю). Поэтому никого не должен удивлять процесс укрепления рубля. Это было бы объективно закономерно.

Авто-репост. Читать в блоге >>> Убийца инфляции - кто он?

Убийца инфляции - кто он?Американский доллар в послевоенном мире был мировой валютой. И когда в 1971 г. президент Ричард Никсон объявил, что доллар на золото меняться больше не будет, мир остолбенел. Поначалу все у США пошло не так: вместо ожидаемого роста занятости и экономики выросли только цены. Рецессии следовали одна за другой, безработица росла, достигнув в конце концов двузначных величин. Доллар быстро терял свою привлекательность и силу. Именно в этот момент на сцену вышел Пол Волкер.

Авто-репост. Читать в блоге >>> Почему ЕЦБ не повышает ставку при годовой инфляции в 7,4%?

Почему ЕЦБ не повышает ставку при годовой инфляции в 7,4%?Всем привет!

Довольно «забавная» ситуация складывается с таргетированием инфляции в еврозоне.

При годовой инфляции в 7,4%, ЕЦБ не спешит повышать учетную ставку, она уже больше 5 лет находится у нулевой отметки.

Что это боязнь расшатать некогда было зачахшую банковскую систему ЕС, которая благодаря политики низких процентных ставок, триллионы евриков засели в переоцененных бондах или быть может это такой хитрый ход ЕЦБ, чтобы не играть на ожиданиях спекулянтов в предсказывании роста ставок?!

По правде сказать, то что нынешняя финансовая система ЕС, это зомби с триллионами долгов это ничего не сказать.

Баланс ЕЦБ наглядно это демонстрирует www.ecb.europa.eu/pub/annual/balance/html/index.en.html

Правда почему в таком случае обычные европейцы беднеют, а их акции почти не растут?

Потому что вся финансовая система Европы представляет из себя телегу на хромой лошади, она не может побежать просто потому, что она сама себя держит в узде правил бюджетного дефицита, Базель 3, и бюрократического торможения экономического развития.

Авто-репост. Читать в блоге >>> ПАУЭЛЛ

ПАУЭЛЛ

ИНФЛЯЦИЯ ДЕЙСТВИТЕЛЬНО ЯВЛЯЕТСЯ ГЛОБАЛЬНОЙ ПРОБЛЕМОЙ. — ПАУЭЛЛ

РАНЕЕ ОЖИДАЛ, ЧТО ИНФЛЯЦИЯ ДОСТИГНЕТ ПИКА ПРИМЕРНО В ЭТО ВРЕМЯ

Авто-репост. Читать в блоге >>>