ALE_XXX, а что с того времени не выросло, когда эта акция была по 59? Выросло практически все. Хорошего локального отчета было достаточно дл...

Investor2023, Каждый выбирает свой путь, удачи Вам!

| Число акций ао | 2 375 млн |

| Номинал ао | 1 руб |

| Тикер ао |

|

| Капит-я | 211,6 млрд |

| Выручка | 165,7 млрд |

| EBITDA | 121,1 млрд |

| Прибыль | 75,8 млрд |

| Дивиденд ао | 17,59 |

| P/E | 2,8 |

| P/S | 1,3 |

| P/BV | 0,5 |

| EV/EBITDA | 1,7 |

| Див.доход ао | 19,7% |

| Совкомфлот Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Investor2023, Я с этим инструментом давно работаю, когда на 59 болтались мне так же говорили, причем за день до «ракеты» и было это совсем н...

ALE_XXX, По моему мнению, акция достигла своего пика на данном отрезке времени при данных геополитических условиях, именно столько ей и цена...

Трамбуют в расчете на тех у кого нервы сдают, трамбовка идет плотно с целью откупа. Народу в бумаге не много, на тех у кто поопытней и имеет...

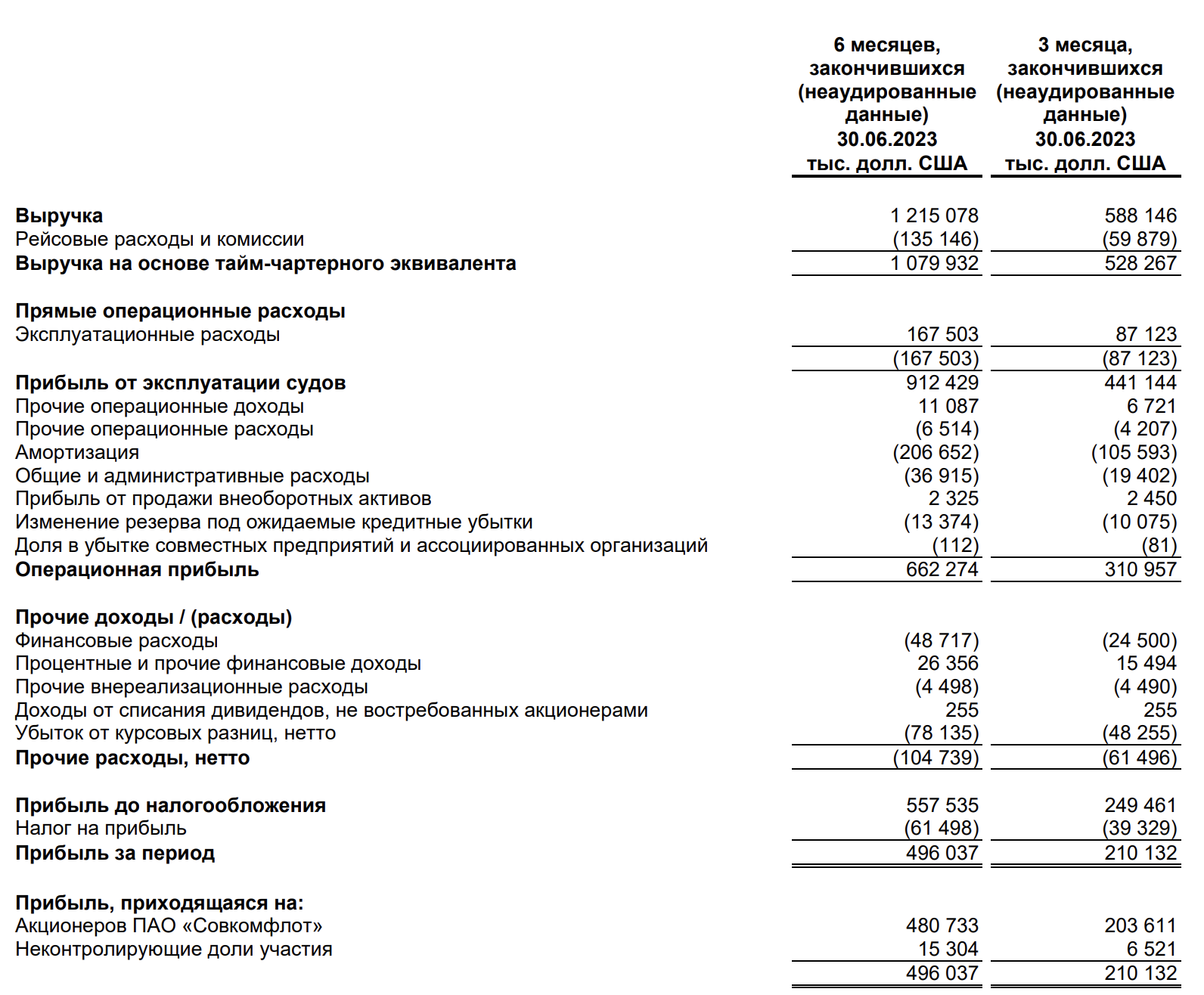

— Выручка: $1 215,1 млн

— EBITDA: $912,4 млн

— Чистая прибыль: $496 млн

— Скорректированная прибыль в рублях: 42 659 млн руб.

Акции на публикацию отчёта отреагировали негативно. Участникам рынка не понравился отчёт без цифр за аналогичный период 2022 г.

Совкомфлот продемонстрировал положительную динамику финансовых показателей, если сравнивать с 2021 г. Это было обусловлено как сохранением положительной конъюнктуры танкерного рынка, так и устойчивой работой портфеля долгосрочных контрактов.

Мы оцениваем результаты, как сильные. Ставки на транспортировку российской нефти сейчас должны быть выше мировых. Основная причина – это увеличения длины маршрутов после переориентации экспорта российской нефти из Европы в Азию из-за санкций в отношении России.

По данным Refinitiv Eikon, партии Urals, в основном направляются в порты Индии и Китая. На Индию приходится более 70% морских поставок нефти, а на Китай — пока около 20%. Более низкая стоимость фрахта свидетельствует о том, что поставщики российской нефти обеспечили достаточное количество судов для перевозки объемов даже с учётом длинных маршрутов.

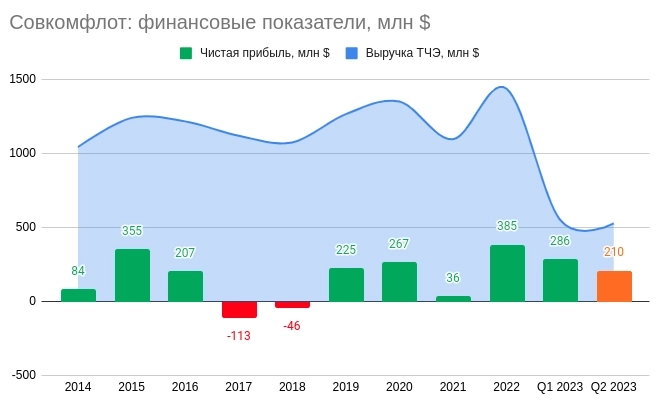

📑 Результаты оказались довольно сильными, однако продемонстрировали ожидаемое снижение кв/кв на фоне падения мировых ставок фрахта (-24% кв/кв). За 1п23 «Совкомфлот» смог заработать годовую EBITDA 2019 г.

📈 Компания увеличивает законтрактованную выручку, объем которой во 2п23 составит 700 млн долл. — это позволит снизить зависимость от рисков волатильности и дальнейшего снижения ставок на рынке.

❗️Долговая нагрузка снизилась — на конец 1п23 показатель ND/EBITDA = 0.4x, при том что среднее значение в 2019-2021 гг. составляет 3.3х.

💸 Компания подтвердила, что планирует придерживаться текущей дивидендной политики — выплате 50% от скорректированной чистой прибыли. В таком случае дивидендная доходность за 2023 г. может составить 14-15%.

💡Сохраняем позитивный взгляд на «Совкомфлот»: EV/EBITDA 2023 = 1.9x, что в два раза ниже, чем у международных компаний-аналогов, и в три раза ниже уровня IPO.

©️Елена Сахнова, Дмитрий Овчинников, Лидия МихайловаКонсенсуса не было, но компания опубликовала отличные результаты, на наш взгляд, за счет стабильно высоких тарифов на танкерные перевозки. На аннуализированной основе компания торгуется с мультипликаторами 2023 года P/E около 3.5x и EV/EBITDA 2.5x. При коэффициенте выплат 50% компания может выплатить в качестве дивидендов до 18 руб. на акцию (доходность 16%).

Результаты по выручке и EBITDA превзошли наши прогнозы на 5%, но чистая прибыль оказалась ниже на 16% из-за отрицательной валютной переоценки. Скорректированная чистая прибыль по итогам 1П23 составила 42,7 млрд руб. Компания выплачивает дивиденды из расчета 50% от скорректированной чистой прибыли и только по итогам года. Расчетные дивиденды за 1П23 — 9 руб. на акцию, дивидендная доходность — 8%.Тайц Матвей

SeгgeyEkb, чушь написана — выручка упала на 39 млн долл --в значительной мере из-за фрахта в конвенц сегменте

и почти на столько же упала о...

Совкомфлот впервые выпустил полнолценный отчет по МСФО после затишья (раньше радовал только пресс релизами)

Акции тем временем взмывают в небеса, я естественно не додержал до текущих цен, хотя публиковал идею, когда они стоили по 30-35 рублей:

Совкомфлот — пора ли покупать нефтетанкеры с газовозами?

Вернемся к отчетности.

Квартальная прибыль опять сопоставима с годовыми результатами!

Правда платят дивиденды от скорректированной прибыли — поэтому «скорректируем» ее на неденежные статьи (переоценка валюты), в тч валютного долга

Много есть компаний, где квартальные результаты можно смело сравнивать с годовыми?

Результаты компании оказались ожидаемо сильными. Совкомфлот не публиковал отчётность за первые полгода в 2022 г., поэтому для сравнения мы взяли 2020 год – тогда компания показала рекордные результаты.

Основные показатели 1П2023 к 1П2020:

• Выручка: 1,2 млрд долл. (+26%)

• EBITDA: 1,1 млрд долл. (выше в 1,9 раза)

• Чистая прибыль: 496 млн долл. (выше в 2,2 раза)

Если смотреть динамику по кварталам, то показатели снизились. В II квартале относительно I квартала 2023 г. выручка составила 588 млн долл. (-6,2%), чистая прибыль – 210 млн долл. (-26,6%).

Квартальное сокращение финансовых результатов не должно пугать инвесторов. Показатели будут постепенно снижаться, т.к. за I полугодие Совкомфлот заработал экстремально много. При этом компания продолжает генерировать стабильный денежный поток, и ее прибыль остается крайне высокой. По итогам всего 2023 г. Совкомфлот может заработать порядка 900 млн долл. чистой прибыли. По итогам 2022 г. показатель составил 385,2 млн долл.

Публиковали здесь — t.me/KIT_finance_broker/200

#FLOT Совкомфлот

Идея: Long

Цена: 90

Цель: 120 руб.🎯

Потенциал идеи: >30%

✔️О сделке

Бумаги почти дошли до нашего целевого ориентира — ₽120.

Сегодня после публикации отчёта за 1П 2023 г., котировки выросли до ₽119, но затем резко развернулись, началась фиксация прибыли.

Участникам рынка не понравился отчёт без данных за аналогичный период прошлого года.

В целом, мы оцениваем результаты — положительно. Общий объем выручки компании в тайм-чартерном эквиваленте (ТЧЭ) и показатель EBITDA за шесть месяцев 2023 г. составили $1080 млн и $867 млн соответственно, маржа по EBITDA превысила 80%. Свободный денежный поток за 6 мес. 2023 г. составил $686 млн.

Компания продемонстрировала позитивную динамику финансовых показателей, что было обусловлено как сохранением положительной конъюнктуры танкерного рынка, так и устойчивой работой портфеля долгосрочных контрактов.

➕Кроме этого, Совкомфлот сохраняет приверженность политике по выплате дивидендов в размере 50% от скорректированной чистой прибыли по МСФО в рублях. Таким образом, дивиденды за 1П 2023 г. составит ₽9, по году компания может выплатить около ₽16-18.