Апдейт прогноза по Совкомфлоту

В начале прошлой недели СКФ немного приоткрыл завесу тайны по своим показателям https://www.sovcomflot.ru/press_office/press_releases/item113874.html. Поэтому можно попробовать разобраться, что произошло в компании за 2022 год и сделать корректировку прогнозной модели.

Ранее я уже разбирал компанию здесь https://smart-lab.ru/blog/837510.php

Что с флотом?

Начнем с материально технической базы.

Здесь все очень даже неплохо. Риск того, что СКФ продал большее количество судов, чем я обнаружил в сентябре, анализируя различные источники, можно снять. Балансовая стоимость флота на 30.09.23 — 4 669 млн. долл., на 31.12.21 было 5 793 млн. долл., что с учетом амортизации 408 млн. долл. дает выбытие по остаточной стоимости примерно на 0,7 млрд. долл.

Состав флота на начало 2022 года:

На текущий момент можно зафиксировать, что СКФ потерял четыре крупных газовоза:

- SCF MELAMPUS – 92 508 тн

- SCF MITRE – 93 585 тн

- БАРЕНЦ – 93 026 тн

- ТИМЕРМАНН – 92 969 тн

Два из них — cамые новые и были введены в эксплуатацию в течение 2020 – 21 гг. Исходя из их балансовой стоимости – примерно по 180 млн. долл. – можно констатировать, что бОльшая часть потерь – это именно газовозы, по балансовой стоимости примерно 550-600 млн. долл. То есть на балансовую стоимость проданных нефтяных танкеров и прочих судов приходится не более 100-150 млн. долл. (примерно 4-5 десятилетних Афрамакса по 100 тыс. тонн дедвейта каждый). Это полностью подтверждает информацию, появившуюся в мае прошлого года (https://neftegaz.ru/news/Suda-i-sudostroenie/737087-sovkomflot-prodal-chast-tankerov-dubayskoy-i-singapurskoy-kompaniyam/) о том, что Совкомфлот продал 5 танкеров дубайской Koban Shipping и 4 газовоза сингапурской Eastern Pacific Shipping.

Прогноз выручки и прибыли

Продажа газовозов повлияла на сегмент «Газ» — весь прирост выручки и прибыли 2021 года в данном сегменте срезан полностью из-за сокращения мощности флота.

Продажа танкеров сократила мощность сегментов «Нефть» и «Нефтепродукты». Но данные о балансовой цене флота говорят о том, что данное сокращение незначительно и составляет не более 8% к мощности флота на начало 2021 года.

Из-за недостатка информации ранее в модель я закладывал гораздо более пессимистичный вариант. Ориентируясь на информацию из открытых источников, в октябре я предположил, что СКФ лишился 28% флота для перевозки сырой нефти относительно начала 2021 года и поэтому очень значительно — на 40% — скорректировал возможности по сегменту «Нефть».

Обновление информации по компании позволяет пересмотреть коэффициенты для расчета базисной выручки (выручка LfL, которая не учитывает влияния ценового фактора):

Ценовой фактор при прогнозе выручки я учитывал через индексы Baltic Dirty Tanker Index (BAID) и Baltic Clean Tanker Index (BAIT). В начале года ставки фрахта вернулись на ковидный уровень. Но санкции на российскую нефть, уход рынка перевозки нефти в серую зону и в принципе отсутствие рынка фрахта как такового и аналитики по нему убили эту возможность.

На помощь пришел Институт энергетики и финансов и Олег Кузьмичев, который обнаружил у них вот такую аналитику (огромное спасибо ему за это!):

То, что надо! Таким образом учет фактора цен по сегменту «Нефть» можно попробовать смоделировать следующим образом: 1 квартал 2022 года – динамике индекса BAID, 2-4 кварталы – ориентируясь на данный график.

Ценовой фактор по сегменту «Нефтепродукты» пока можно прогнозировать по BAIT.

Динамика выручки на основе тайм-чартерного эквивалента при таких параметрах получается следующая:

По 9 месяцам 2022 года моя модель выдает 981 млн. долл. выручки, по отчетности СКФ 1017 млн. долл. Результат моделирования нормальный.

Фактические данные по эксплуатационным расходам коррелируют с данными относительно сокращения флота, а вот амортизация по каким-то причинам стала значительно выше. Причина пока непонятна, но принимаю как факт.

Несмотря на то, что курс доллара в 2022 году был неблагоприятный компании удалось сократить административные расходы более, чем на 10%, что очень приятно. С динамикой процентных расходов все понятно, сентябрьский прогноз попал практически в точку.

Фактические данные + модель дает следующую динамику поквартальной прибыли:

Смотрится неплохо, расчетная ЧП за 9 месяцев 185 млн. долл., что близко к обозначенному самим Совкомфлотом результату в 187 млн. долл.

Почему всего 187 миллионов? Ведь в отчете СКФ прибыль 321 млн. долл. Все верно, но давайте посчитаем внимательно:

СКФ что-то хорошо переоценил с общим результатом примерно в 100 млн. долл., плюс появилась значительная дополнительная операционная прибыль. Что в дополнительных операционных доходах на 35 млн. долл. пока не особо понятно (у компании значительный остаток кэша, поэтому частично в этой сумме могут быть и процентные доходы), но я пока не буду учитывать данный результат при планировании прибыли.

При этом судя по расчету EBITDA сам СКФ скорректировал прибыль как раз на эти две суммы 99+35 млн. долл.

Относительно прогноза по прибыли на 4 кварта 2022 года — график цен на фрахт и скорректированная прогнозная модель позволяет сделать предположение о сумме примерно в 120 млн. долл., что дает общую прогнозную прибыль за 2022 год в сумме 306 млн. долл. Таким образом общая прогнозная прибыль за 2022 год получается около 300 млн. долл.

Долговая нагрузка, FCF, CAPEX

Структура долга:

Совкомфлот заместил еврооблигации, но после размещения замещающих выпусков в обращении остались еврооблигации с погашением в 2023 году объемом 121 млн долл. США и еврооблигации с погашением в 2028 году объемом 112 млн долл. США., которые до сих пор учитываются в иностранной инфраструктуре, а введенные санкции препятствуют надлежащему исполнению обязательств перед держателями этих еврооблигаций.

Решение по программе биржевых облигаций на 100 млрд. руб., которое было принято в конце января 2023 года частично может быть связано с рефинансированием текущих облигаций с погашением в 2023 году на 0,5 млрд. руб. и возобновлением инвестиционной программы.

Но я не прогнозирую серьезных инвестиций на 2023 год. До февраля 2022 году у Совкомфлота была достаточно большая инвестиционная программа, но большая часть судов планировалась к строительству на южнокорейских верфях, которые отказались от сотрудничества. Поэтому единственный вариант строительства новых судов на текущий момент — это отечественная верфь «Звезда». Но завод «Звезда» не резиновый, желающих со стороны компаний нефтегазового сектора с учетом невозможности заказов на зарубежных верфях много. Поэтому прогноз – не более 200-300 млн. долл. в год, то есть прогнозно FCF будет превышать объем чистой прибыли на 200 млн. долл.

FCF за 9 месяцев 2002 года грубо так:

То есть расчетно кэша пришло на 242 млн. долл. больше, чем снижение активов/пассивов. С точки зрения структуры активов на 1.01.22 это могло быть связано с продажей недостроенных в Корее судов либо с продажей газовозов с прибылью. Расчет FCF подтверждает полное отсутствие CAPEX в 2022 году.

Остаток денежных средств на 1.10.22 – 846 млн. долл. Денег в компании достаточно, чтобы выплатить дивиденды а расчете 50% от ЧП 2022 и погасить по меньшей мере еще треть долга.

Технический анализ цены

С середины декабря 2022 цена акции Совкомфлота находится в восходящем тренде на древном таймфреме. После выхода отчетности 31.01.23 цена преодолела вверх 200-дневную скользящую среднюю (с одновременным значительным повышением объемов торговли) и пока закрепилась выше, что может свидетельствовать о возможности продолжения восходящего тренда тем более, что уровень 44-45 является теперь как техническим уровнем, так и фундаментальным исходя из текущей оценки акции и ожидания дивидендов.

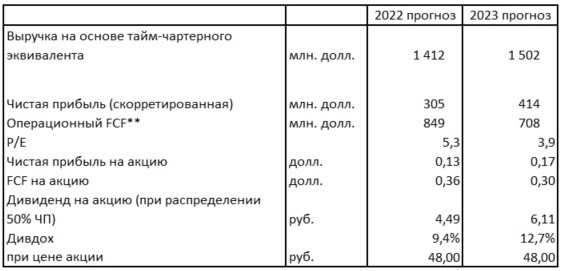

Итоговый расчет

Сохранение текущей конъютктуры на рынке фрахта позволит Совкомфлоту заработать в 2023 году минимум 400 млн. долл.

Не думаю, что будет сильно больше. Ставки фрахта на максимуме, поэтому с учетом дисконтов и возможного изменения методики расчета экспортной пошлины нефтяники просто не смогут платить больше текущего предела. Кроме того, есть риск вмешательства государства в ценообразование перевозки нефти.

Увеличение показателя тонно-километров, связанное с необходимостью доставки нефти в Азию, думаю тоже не сильно повлияет на рост выручки и эффективности. При условии загрузки флота (а судя по всему СКФ не испытывает проблем со спросом), увеличение «пробега» просто ведет к меньшему количеству рейсов и необходимости гнать порожний танкер на большие расстояния. При этом тайм-чартерный эквивалент в расчете на сутки скорее всего не меняется.

Выводы

- Компания не испытывает проблем с долговой нагрузкой, CAPEX также незначителен и вряд ли будет больше амортизационных отчислений.

- Текущий остаток денежных средств значителен и позволяет осуществить выплату дивидендов за 2022 год на уровне 50% от чистой прибыли, что при текущей цене акции составляет 9% дивдоходности. 83% акций в руках государства, что повышает вероятность распределения дивидендов в текущей ситуации.

- Основная часть прибыли в 2022 году и прогноз на 2023 год сформирована по сегменту перевозки нефти и нефтепродуктов, состояние которого достаточно нестабильное и подвержена рискам санкционного давления.

- Самый стабильный в отношении колебаний ставок фрахта и самый быстрорастущий до 2022 года по объемам сегмент, связанный с перевозкой газа, пока находится в стадии стагнации.

- Также определенный риск заключается в закрытости компании, информации о деятельности крайне мало и все предположения и прогнозы основаны в основном на непрямых источниках.

- Текущая оценка компании достаточна справедлива с учетом рисков.

www.forbes.ru/biznes/466393-ft-uznala-o-prodaze-sovkomflotom-20-korablej-dla-oplaty-dolgov

Для современного танкера это очень много

Образуется вилка — фрахтовая ставка снижается, а расходы увеличиваются

Этот фактор стоит учитывать при прогнозировании развития компании

Минус 4 газовоза с учетом погашения части долга для СКФ не трагедия ИМХО.

А вот для Новатэка это серьезный негатив.

Не понятно хватит ли танкеров для Арктик СПГ2, учитывая что у Звезды могут быть проблемы с их постройкой.

GTT сворачивает свою деятельность — как быстро получится построить танкеры без них — это вопрос, про который пока ничего не пишут.

Для Обской губы абы какие танкеры не подойдут — там нужны суда ледового класса…

1. Проданные СПГ суда были в СП с иностранцами типа Shell, доля владения от 37,5 до 50% (как раз 4 судна были в СП). Продали — потому что не могли работать из-за санкций.

2. Прочие операционные доходы это как раз доходы от СП, которые остались действующими (типа как с Новатэком и Роснефтью)

3. В прочих доходах вероятна переоценка валютного долга, на 3 квартал — курс на конец 3 квартала был 58 рублей, а на начало года 74,6. Возможно еще что-то переоценили от продажи флота конечно.

4. Финансовые расходы вероятно сильно упадут с net debt позицией.

В целом разбор очень интересный, спасибо! Все в руках ставок на нефтефрахт + ждем новый флот для Арктик СПГ-2 и Восток Ойл

ОК, поэтому в сегменте «Газ» я не планирую никакого увеличения или снижения выручки по сравнению с 2020 годом.

Может быть, но история доходов от СП такая:

Так что вероятность того, что они приблизились к 10 млн. долл в квартал есть, но насколько стабилен этот результат пока непонятно, поэтому я не беру эту сумму в расчет.

Да, но переоценку я не считаю в прибыли акционеров и не учитываю никак при планировании на будущие периоды.

В 2022 году так и произошло, поэтому со второго полугодия я уменьшил сумму процентных расходов с 40 млн. в квартал до 22 млн. На 2023 год пока оставил эти 22 млн. в квартал, т.к. если будет распределение прибыли плюс все таки появится CAPEX 200-300 млн. долл. — долг больше не снизится.