Блог компании ИК Айгенис |Как решение ЦБ по ставке может повлиять на рынок акций

- 10 сентября 2024, 18:17

- |

13 сентября ЦБ вынесет решение по ставке, при этом не менее важной будет риторика регулятора, которая обозначит дальнейший курс монетарной политики.

Ставка и ожидание ее движения в будущем стали определяющими факторами для российского рынка акций в 2П24. Напомним, что рыночный консенсус-прогноз в конце 2023 г. и 1П24 предполагал переход к снижению ставки в 2П24, однако высокая инфляция в РФ привела к тому, что действия ЦБ стали противоположными. Вследствие продолжения курса на ужесточение монетарной политики с мая рынок акций находился в отвесном падении. Снижение с пика в мае в нижней точке 3 сентября составило 28%. Лишь на предыдущей неделе произошел мощный отскок вверх на фоне коррекции и позитивных недельных данных по инфляции.

Мы считаем, что до заседания ЦБ рынок будет находиться в боковике, а объем торгов будет небольшим в ожидании решения регулятора. Ниже мы приводим различные сценарии развития событий на рынке акций в зависимости от действий ЦБ и его риторики 13 сентября.

Сценарии

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 5 )

Блог им. Aigenis |Лучшие российские акции. Обновление модельного портфеля от 09.09.2024

- 09 сентября 2024, 12:58

- |

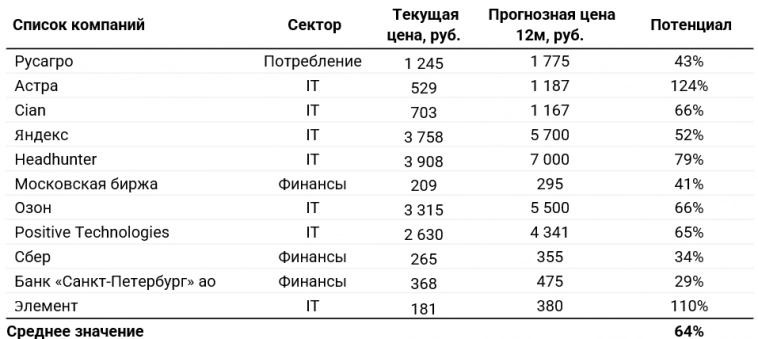

Мы обновили подборку наиболее перспективных, по нашему мнению, российских акций, исключив акции Русагро.

Причиной исключения акций Русагро из подборки стало решение акционеров компании проголосовать против проведения редомициляции в Россию. Компания не сообщает причины такого решения. Редомициляция является центральным моментом в инвесткейсе Русагро, и неопределенность вокруг нее создает риски снижения котировок.

Компания в марте изъявляла желание провести редомициляцию в Россию, отмечая, что процесс во многом зависит от кипрского регулятора. Однако, впоследствии правительство РФ включило Русагро в список экономически значимых организаций и, таким образом, компания пошла по пути принудительной редомициляции. Вероятно, решение пойти по пути принудительной редомициляции было вызвано препятствиями со стороны регулятора Кипра. Примечательно, что ряд российских компаний до этого успешно провели редомициляцию с Кипра (VK, Globalports, EMC, TCS, Мать и дитя). Это добавляет неопределенности вокруг процесса переезда Русагро в Россию.

( Читать дальше )

Блог компании ИК Айгенис |Путеводитель по дивидендам российской нефтянки

- 29 августа 2024, 18:17

- |

Нефтегазовый сектор является крупнейшим в структуре российского рынка акций: на его долю приходится 45% капитализации всего рынка. Крупнейшими и наиболее ликвидными акциями являются бумаги Роснефти, Лукойла, Газпрома, Новатэка, Татнефти и Сургутнефтегаза.

Каким акциями представлен российский нефтегазовый сектор

Нефтегазовые компании, не только в России, но и за рубежом, исторически считались дивидендными аристократами, предлагая инвесторам дивидендную доходность выше среднерыночной. В последние годы дивидендная доходность российского нефтегазового сектора заметно выросла. Это было связано с увеличением нормы дивидендных выплат, с ростом дивидендов вследствие ослабления рубля и, в 2022-2023 гг., с падением цен акций из-за взлета страновой премии за риск на геополитике.

( Читать дальше )

Блог компании ИК Айгенис |Лучшие российские акции. Обновление модельного портфеля от 21.08.2024

- 21 августа 2024, 15:24

- |

Мы обновили подборку наиболее перспективных, по нашему мнению, российских акций, исключив акции Европлана.

Причины исключения акций Европлана:

- Существенное понижение менеджментом прогнозов по темпу роста портфеля (в 2 раза) и чистой прибыли на 2024 г. (на 20%).

- Ожидание сохранения высокой ставки ЦБ, что будет оказывать давление на лизинговый сектор, в течение длительного времени.

Динамика портфеля с даты последнего обновления (с 31.07.2024)

( Читать дальше )

Блог компании ИК Айгенис |Лучшие российские акции. Обновление модельного портфеля от 31.07.2024

- 31 июля 2024, 19:02

- |

Мы обновили подборку наиболее перспективных, по нашему мнению, российских акций, добавив в нее акции Яндекса и исключив Диасофт.

Причины добавления акций Яндекса в подборку:

•Компания имеет высокий потенциал роста благодаря лидерским позициям на одних из наиболее перспективных рынках: рекламы, электронной коммерции и райдтеха (такси, каршеринг, самокаты).

•Яндекс представил сильный прогноз по EBITDA на 2024 г., согласно которому показатель вырастет почти на 80% г/г до 170-175 млрд руб.

•Компания имеет привлекательные рыночные мультипликаторы: EV/EBITDA 2024 = 8.9, что на 10% ниже медианы техсектора (9.7) при том, что ожидаемый темп роста Яндекса в среднесрочной перспективе (50%, по нашим оценкам) выше, чем медианный темп роста по сектору (40%).

•Яндекс впервые в истории рекомендовал дивиденды, которые имеют потенциал роста

•Яндекс может быть повторно включен в индекс Мосбиржи, вес в котором до процесса редомициляции составлял 2%.

Причины исключения Диасофта:

( Читать дальше )

Блог компании ИК Айгенис |Обзор рынка акций РФ в I полугодии 2024 г. и прогноз на II полугодие

- 24 июля 2024, 18:47

- |

Сравнение российских активов с мировыми

Динамика глобальных активов с начала года указывает на повышенный спрос на риск, несмотря на жесткую денежно-кредитную политику и высокие ставки во всем мире, а также высокую инфляцию, особенно в развивающихся странах.

Рынок акций продолжает опережать по доходности рынок облигаций, денежный и сырьевой рынки. Инвесторов прежде всего интересует быстрорастущий IT-рынок как в США, так и в России. Российский IT-рынок находится на начальном этапе развития, тогда как в США этот сектор перегрет. Доля «великолепной семерки” (семи самых дорогих IT-компаний) в индексе S&P 500 превышает 35%, и они обеспечивают 46% совокупного роста индекса NASDAQ 100. При этом акции российских IT-компаний по темпам роста (при пересчете в доллары США) опережают индекс NASDAQ.

Также важно отметить, что с начала года опережающий рост демонстрировали фондовые рынки развивающихся стран, в особенности Турции, Индии и Юго-Восточной Азии. Если же говорить о развитых странах, то наблюдается колоссальный разрыв между фондовым рынком США и Европы, включая Великобританию, которая, помимо замедления экономического роста, переживает политический кризис.

( Читать дальше )

Блог компании ИК Айгенис |Лучшие российские акции. Обновление модельного портфеля от 23.07.24

- 23 июля 2024, 15:22

- |

В этом выпуске мы подводим результаты динамики портфеля с момента его последнего обновления (19 июня 2024 г.) Состав оставляем неизменным.

Состав текущего портфеля

Динамика портфеля с даты последнего обновления (с 19.06.2024)

( Читать дальше )

Блог компании ИК Айгенис |Обзор рынка IPO, июль 2024

- 12 июля 2024, 14:06

- |

Текущая ситуация

В 2024 г. сохраняется высокий интерес к IPO как со стороны эмитентов, так и инвесторов. C начала года свои акции разместили девять компаний, при этом практически все размещения прошли при переподписке.

Для инвесторов участие в IPO в текущем году, как правило, сопряжено с убытками. Из девяти размещений акции только двух компаний к текущему моменту показывают положительную доходность: Делимобиль и Диасофт. Примечательно, что Делимобиль и Диасофт были первыми компаниями, которые разместили свои акции в 2024 г. Цены акций последующих семи компаний, которые вышли на IPO, снизились.

Компании, которые провели IPO в 2024 г.

Мы видим следующие причины снижения акций большинства компаний, которые вышли на IPO:

- Завышенные оценки;

- Падение рынка акций после выхода компаний на IPO: индекс Мосбиржи упал на -15% с середины мая на фоне негатива от роста налогов и из-за перетока средств инвесторов из акций в депозиты и фонды ликвидности на ожиданиях роста ставки ЦБ;

( Читать дальше )

Блог компании ИК Айгенис |Ozon. История роста

- 10 июля 2024, 12:55

- |

Мы позитивно смотрим на акции Ozon вследствие доминирующей позиции компании на быстрорастущем рынке электронной коммерции, а также перспектив развития финансового направления Ozon, результаты которого компания впервые раскрыла три месяца назад. Согласно нашим расчетам, справедливая цена акции Ozon составляет 5500 руб. с потенциалом роста 40% от текущих котировок при покупке бумаг на Московской бирже и свыше 60% в случае покупки депозитарных расписок на внешнем рынке через Евроклир.

Описание бизнеса

Ozon зарабатывает преимущественно на комиссии с продавцов, которые продают товар на электронной площадке компании (модель 3Р). Комиссия – это процент от стоимости проданных товаров (оборота продавцов). На эту модель приходится более 80% оборота компании. Также Ozon выступает как стандартный ритейлер, реализуя товары третьих лиц от своего имени и, соответственно, принимая право собственности и товарные риски (модель 1р). Компания активно применяет скидки и промоакции для привлечения покупателей, что увеличивает оборот, но снижает рентабельность.

( Читать дальше )

Блог компании ИК Айгенис |Лучшие российские акции. Обновление модельного портфеля от 19.06.2024

- 19 июня 2024, 13:42

- |

Мы обновили подборку наиболее перспективных, по нашему мнению, российских акций, добавив в нее обыкновенные акции Банка «Санкт-Петербург».

Причины добавления акции в подборку:

- Мы считаем финансовый сектор одним из фаворитов на российском рынке акций вследствие роста прибылей выше ожиданий на фоне высоких темпов роста кредитования.

- Мы считаем, что Банк «Санкт-Петербург» заслуживает более высоких мультипликаторов. Компания показала ROE (рентабельность капитала) в 2023 г. и 1К24 на уровне 30%, при этом банк торгуется с мультипликатором P/B 2024 = 0.8, что является низким значением при таком ROE в рамках сравнительного анализа. Мы не ждем ухудшения результатов. Справедливым значением мы видим P/B 2024 = 1.05

- Банк «Санкт-Петербург» является качественным активом с понятной стратегией развития, высокой рентабельностью, низким уровнем проблемной задолженности и высокой дивидендной доходностью акций.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс