Блог им. Aleksey_M |Сбербанк. Обзор финансовых показателей по РСБУ за ноябрь 2021 года

- 08 декабря 2021, 01:31

- |

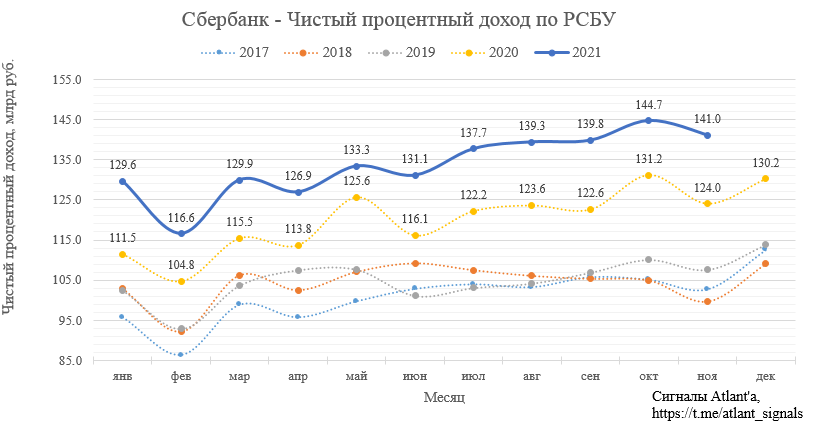

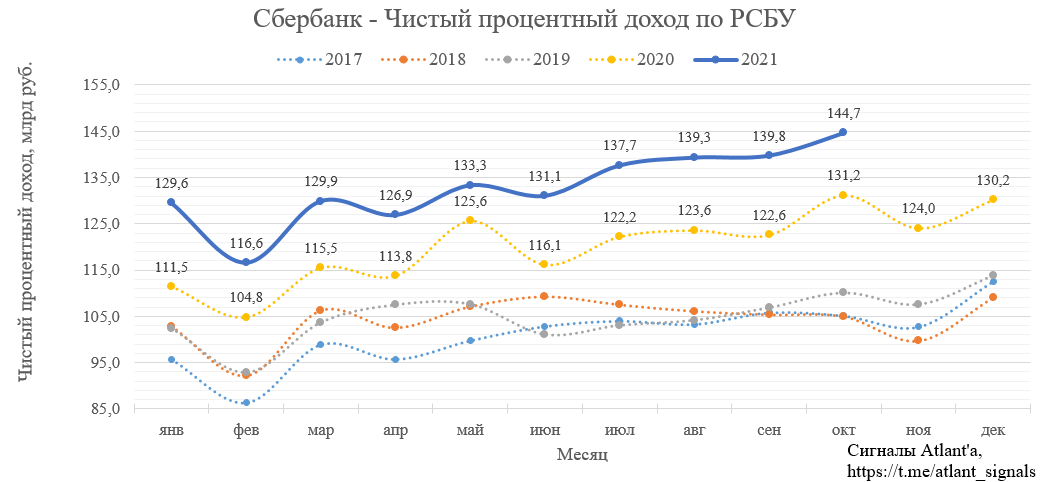

Чистый процентный доход в ноябре составил 141,0 млрд рублей, что на 13,7% выше, чем в прошлом году, и на 2,5% меньше прошлого месяца. На графике можно заметить, что в ноябре 5-й год подряд локальный минимум в показателе.

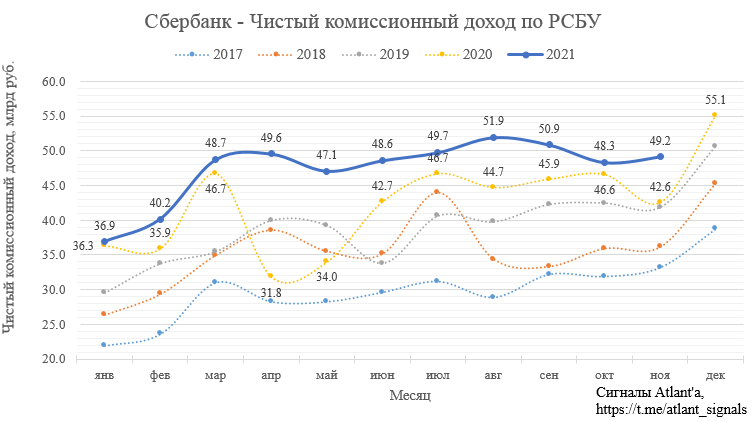

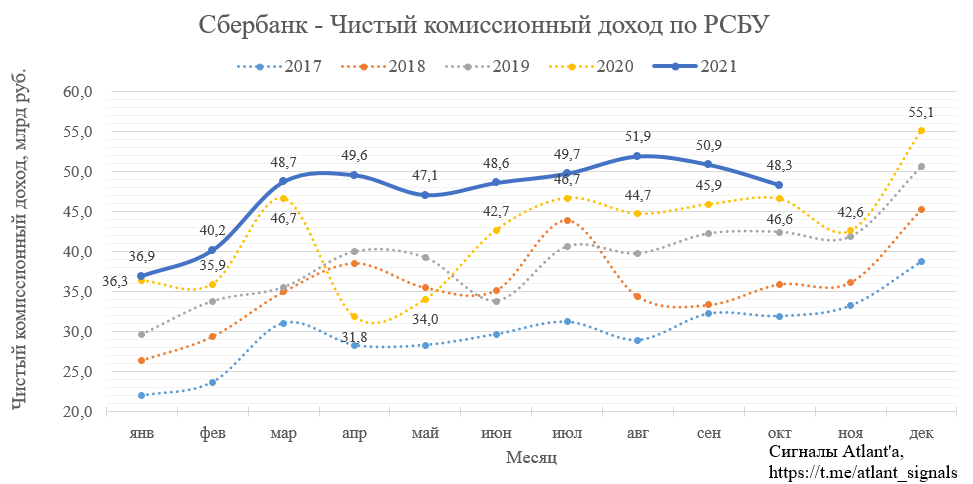

Чистые комиссионные доходы в ноябре составили 49,2 млрд рублей, что на 15,4% выше, чем годом ранее, и на 1,8% выше, чем в прошлом месяце. Транзакционную активность клиентов в ноябре поддержали сезонные распродажи, которые полностью компенсировали эффект от нерабочих дней в начале ноября.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 7 )

Блог им. Aleksey_M |Газпром. Обзор МСФО за 3-й квартал 2021 года. Все-таки мечты сбываются

- 01 декабря 2021, 09:10

- |

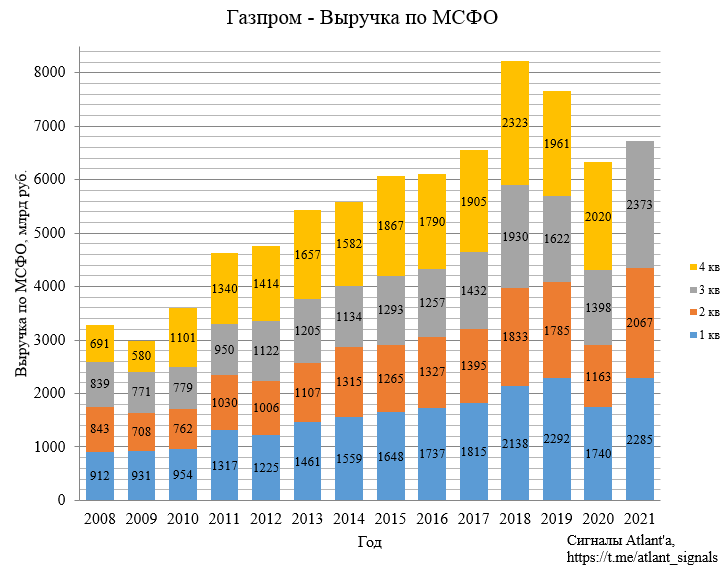

Газпром опубликовал отчет по МСФО за 3-й квартал 2021 года. Исходя из данных федеральной таможенной службы и отчета РСБУ, ожидалось, что финансовые показатели будут лучше 2-го квартала.

Выручка составила 2373 млрд рублей, что на 69,7% больше, чем в прошлом году и на 14,8% больше, чем в предыдущем квартале.

( Читать дальше )

Блог им. Aleksey_M |ВТБ. Обзор финансовых показателей по МСФО за октябрь 2021 года

- 27 ноября 2021, 16:29

- |

Компания прекрасно отработала еще один месяц. Дмитрий Пьянов, Член Правления, Финансовый директор банка ВТБ, отметил:

Результаты октября продолжают все основные тенденции первых трех кварталов: сильный рост основных банковских доходов, подкрепляемый умеренной стоимостью риска на фоне благоприятной макроэкономической динамики и растущая динамика расходов, отражающая успешную реализацию цифровой трансформации.

Чистая прибыль за 10 месяцев текущего года составила 280 млрд рублей, что соответствует возврату на капитал на уровне 17,3%.

Итоги октября дают нам оптимизм относительно уверенного выполнения всех наших годовых прогнозов и достижении рекордных финансовых результатов в 2021 году.

Чистые процентные доходы в октябре составили 57,2 млрд рублей, увеличившись по сравнению с аналогичным периодом прошлого года на 20,7%. К предыдущему месяцу показатель увеличился на 0,5%.

( Читать дальше )

Блог им. Aleksey_M |Алроса. Обзор финансовых показателей 3-го квартала 2021 года

- 26 ноября 2021, 00:11

- |

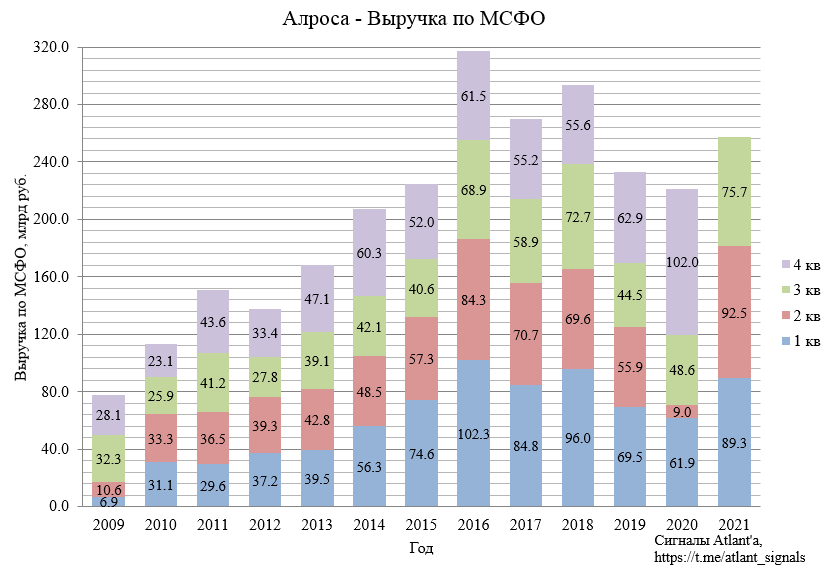

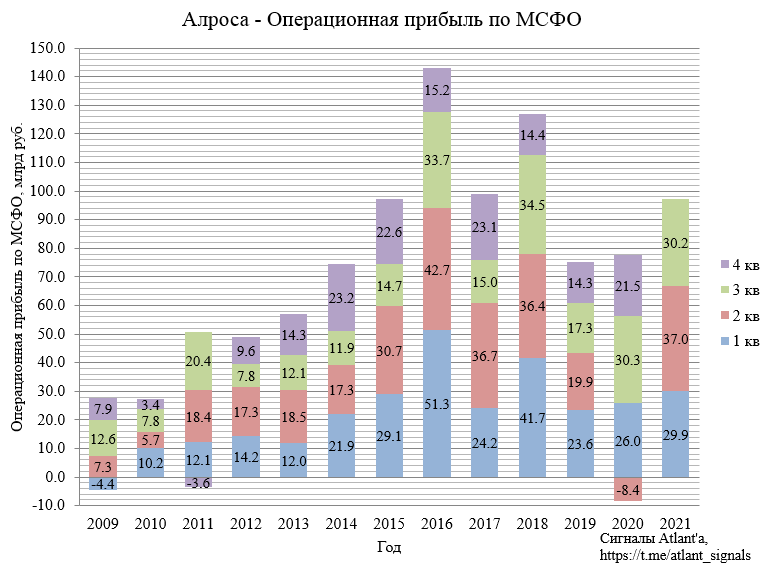

Алроса опубликовала финансовые результаты по МСФО за 3-й квартал 2021 года. Отчет хороший. В этот раз мой прогноз свободного денежного потока оказался достаточно точным.

Выручка в 3-м квартале составила 75,7 млрд руб. и выросла на 56% относительно прошлого года и снизилась на 18% относительно предыдущего квартала.

Операционная прибыль в 3-м квартале составила 30,2 млрд руб. и снизилась на 18% относительно прошлого года и снизилась на 1% относительно предыдущего квартала.

( Читать дальше )

Блог им. Aleksey_M |Газпром нефть. Обзор финансовых показателей МСФО за 3-й квартал 2021 года

- 23 ноября 2021, 12:38

- |

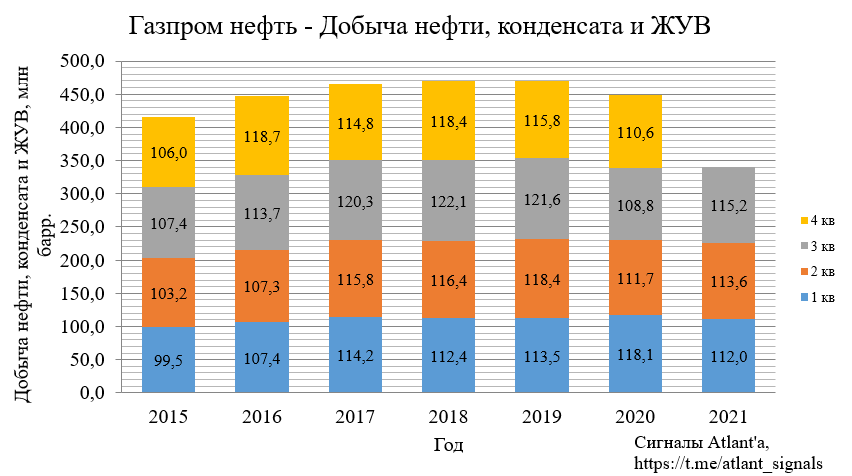

Компания опубликовала производственные и финансовые результаты за 3-й квартал 2021 года.

Начнем с производственных показателей.

Добыча нефти, конденсата и жидких углеводородов выросла на 5,9% относительно прошлого года, и выросла на 1,5% относительно предыдущего квартала. Восстановление до пиковых значений 2018-2019 гг. затруднено ограничениями ОПЕК+.

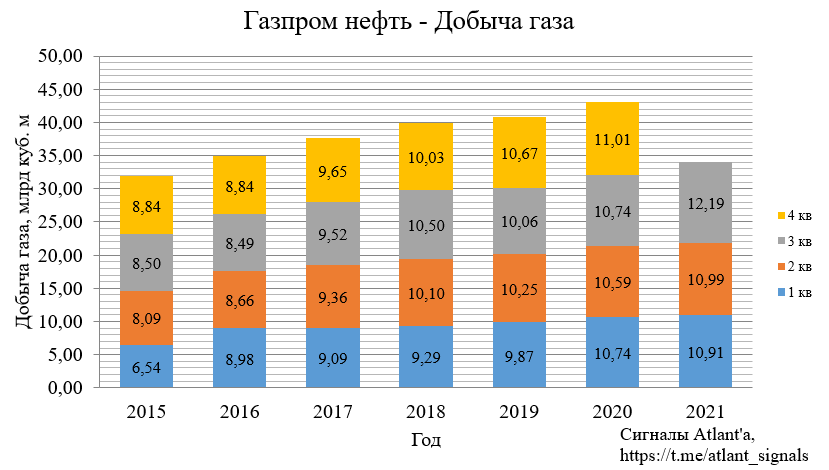

В свою очередь объем добычи газа по Группе показал рекордный результат и составил 12,19 млрд куб м, что на 13,5% больше относительно прошлого года и на 10,9% выше, чем в предыдущем квартале. Объем увеличился преимущественно вследствие запуска газовой инфраструктуры на Тазовском месторождении.

( Читать дальше )

Блог им. Aleksey_M |Мысли по поводу коррекции

- 22 ноября 2021, 17:46

- |

Всем привет! Тут должен был бы быть обзор Алросы, Газпром нефти или другой компании, но кому интересен фундаментальный анализ, когда акции падают на 20%+ за неделю. Поэтому будет пост-подорожник.

Как все уже заметили, летит наш рынок с ветерком. Таких дневных падений не было наверное с марта 2020 года, когда казалось, что весь мир летит в труху.

( Читать дальше )

Блог им. Aleksey_M |Газпром. Экспорт природного газа из России в сентябре 2021 г.

- 14 ноября 2021, 14:20

- |

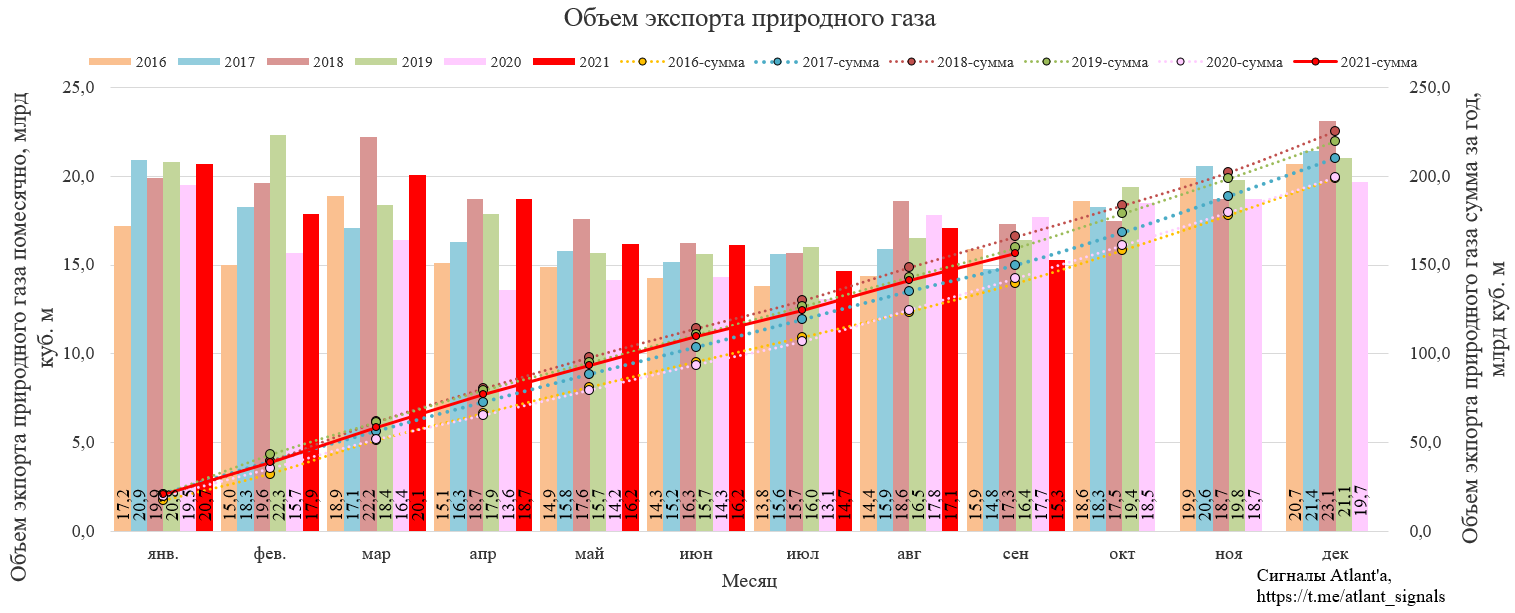

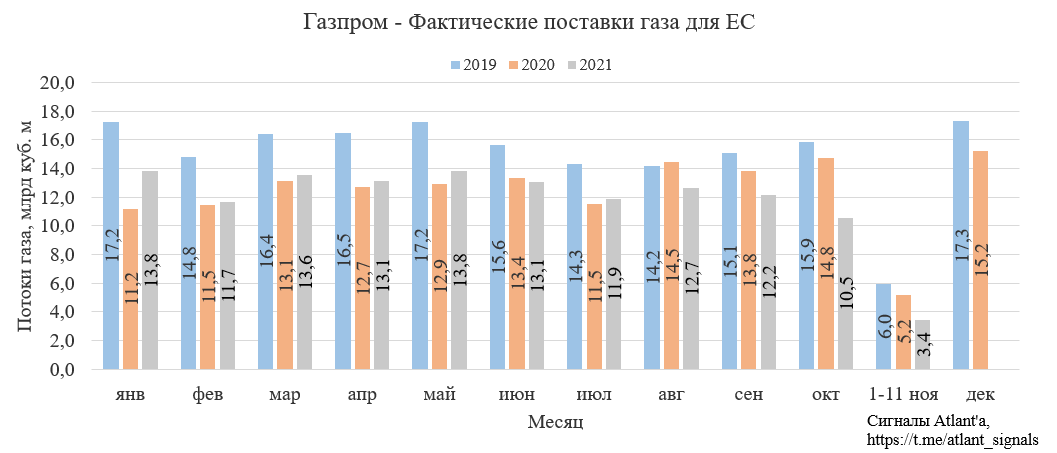

В сентябре объем экспорта природного газа составил 15,3 млрд куб. м и снизился на 14% относительно прошлого года, и на 10% относительно августа.

Если ориентироваться на данные Газпрома, то фактические поставки в ЕС в октябре на 4,3 млрд куб. м меньше, чем годом ранее, то есть стоит ожидать снижение экспорта и в следующем месяце относительно 2020 года. Частично данное снижение нивелируют поставки по Турецкому потоку и по Силе Сибири.

( Читать дальше )

Блог им. Aleksey_M |ВТБ. Обзор финансовых показателей по МСФО за 3-й квартал 2021 года и РСБУ за октябрь 2021 года

- 12 ноября 2021, 23:20

- |

Еще один мощный квартал в копилке банка. Дмитрий Пьянов, Член Правления, Финансовый директор банка ВТБ, отметил:

«Внушительный рост ключевых банковских доходов, который Группа демонстрирует на протяжении текущего года, способствует достижению сильных финансовых результатов и обновлению рекордных значений по абсолютным показателям прибыльности. За 9 месяцев 2021 года группа ВТБ заработала чистую прибыль в размере 258 млрд рублей, что превосходит показатель аналогичного периода прошлого года более чем в 4 раза и соответствует 18% возврата на капитал.

Сильные результаты 9 месяцев дают нам основания пересмотреть прогнозы и во второй раз за год повысить ориентир по чистой прибыли. Мы ожидаем, что уже в текущем году мы сможем превысить ориентир, предусмотренный стратегией на 2022 год, и обеспечить исключительно привлекательный уровень дивидендной доходности по итогам года».

( Читать дальше )

Блог им. Aleksey_M |Сбербанк. Обзор финансовых показателей по РСБУ за октябрь 2021 года

- 09 ноября 2021, 22:24

- |

Чистый процентный доход в октябре составил 144,7 млрд рублей, что на 10,3% выше, чем в прошлом году, и на 3,5% выше прошлого месяца. Рост относительно прошлого года обусловлен увеличением кредитного портфеля клиентов. Стоит отметить, что банк пока отлично приспособился к росту ключевой ставки ЦБ.

Чистые комиссионные доходы в сентябре составили 48,3 млрд рублей, что на 3,7% выше, чем годом ранее, и на 5,0% ниже, чем в прошлом месяце. Снижение отчасти вызвано низкой деловой активностью в конце октября, вызванной введением нерабочих дней.

( Читать дальше )

Блог им. Aleksey_M |ММК. Обзор финансовых показателей за 3-й квартал 2021 года

- 08 ноября 2021, 23:33

- |

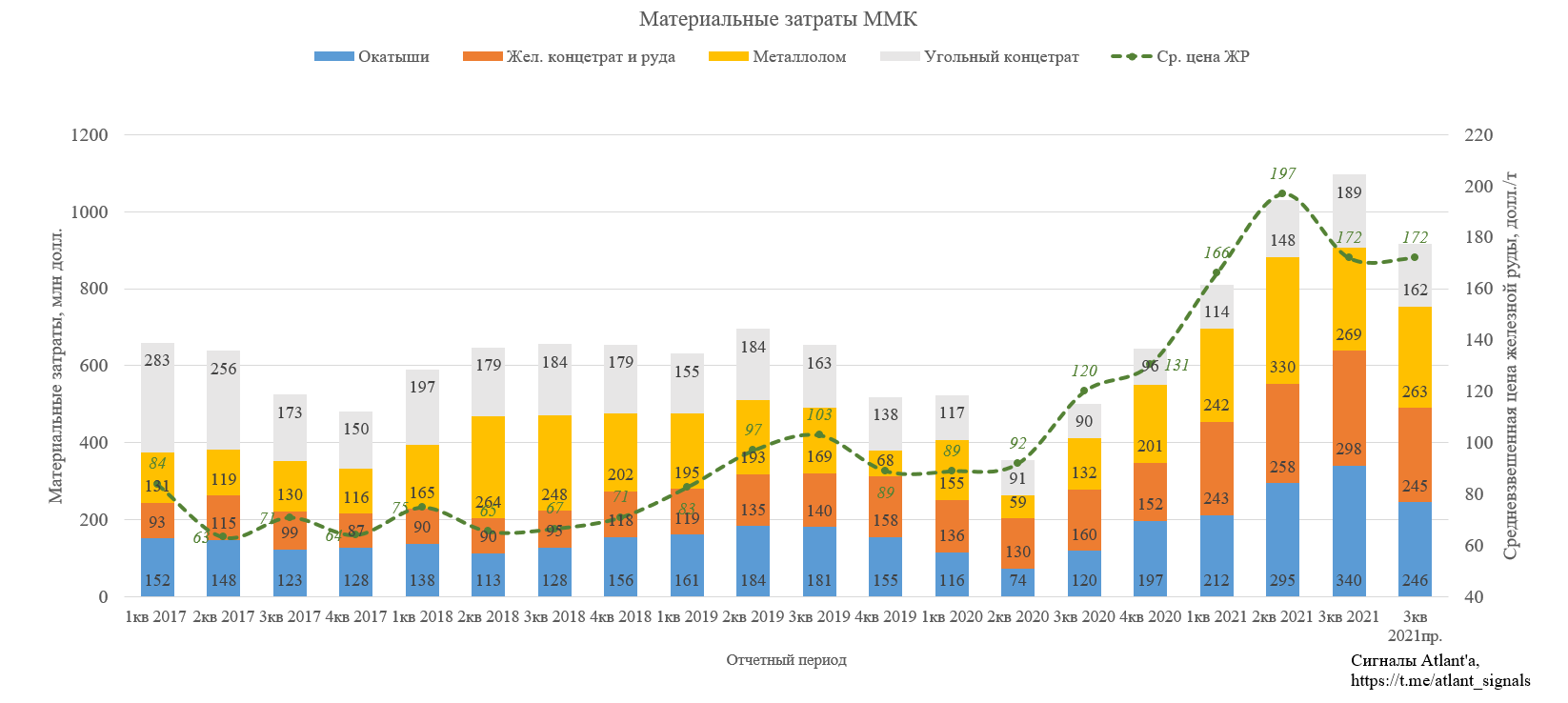

ММК опубликовала финансовые результаты за 3-й квартал 2021 года.

В обзоре операционных показателей я сделал прогноз финансовых результатов компании, который оказался более оптимистичным, чем отчет.

Для начала обратим внимание на изменение величины материальных затрат. Мой прогноз предполагал снижение себестоимости относительно 2-го квартала в связи с уменьшением объема продаж, но вместо этого себестоимость выросла. Во многом рост себестоимости был вызван увеличением затрат на железорудное сырье (ЖРС), хотя цены на нее в РФ не изменились относительно предыдущего квартала. Возможно рост был вызван тем, что особенность контрактов по ЖРС отразила состоявшийся во 2-м квартале рост на этот вид сырья с лагом в квартал.

Рост себестоимости изготовления сляба составил 46 долларов, что в абсолютных величинах близко к росту себестоимости у конкурентов. В процентном выражении увеличение cash-cost составило 12%, что меньше, чем у конкурентов: у НЛМК — 17%, у Северстали — 29%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс