Артём Кузнецов

Состав портфеля на 22 миллиона рублей (август 2024)

- 23 сентября 2024, 21:22

- |

В своём ТГ-канале «На пути к 30 миллионам!» я пишу о том, как с 0 достигаю цели в 30 миллионов рублей с помощью бизнеса и инвестиций в акции, облигации, криптовалюты, краудлендинг.

По категориям:

Фондовый рынок — 67,4%

Крипта — 15,2%

Бизнес — 10,8%

Краудлендинг — 6,7%

В крипте стараюсь держать не более 10%. Жду более высоких цен для сокращения позиции. Краудлендинг хочу увеличить до 20%.

Фондовый рынок по брокерам:

АЛОР — 80,4%

Альфа — 9,2%

Финам — 7,4%

Тинькофф — 1,8%

АЛОР — основной счёт. Альфу сделал для премиума. Финам и Тинькофф для стратегий автоследования. В ВТБ перекинули из Открытия. Есть ещё Инвестиционная палата — там тоже часть активов с Открытия. ВТБ и Палату буду закрывать, когда все позиции закрою по акциям. Хотя ВТБ в моём рейтинге брокеров занял 1 место.

На основном счёте сижу на 22% в облигациях.

( Читать дальше )

- комментировать

- Комментарии ( 9 )

Cпекулятивная стратегия: +35,3% годовых. Ни одного убыточного года

- 22 сентября 2024, 12:27

- |

В своём ТГ-канале «На пути к 30 миллионам!» я пишу о том, как с 0 достигаю цели в 30 миллионов рублей с помощью бизнеса и инвестиций в акции, облигации, криптовалюты, краудлендинг.

Эта стратегия торгуется на всю котлету, в ней нет диверсификации между акциями. Поэтому она рискованная и я выделяю на неё только 10% от портфеля. Она даёт мне внутреннее удовлетворение от того, что я быстро и много заработал. Но и не даёт бессмысленно рисковать. Значительную часть времени я просто сижу в облигациях.

Мне комфортно долгое время сидеть в облигациях, а потом за несколько месяцев резко увеличить счёт на каком-нибудь мощном тренде.

Автоследование:

За 12 месяцев я заработал по стратегии 11,19%. Продолжаю сидеть в коротких облигациях уже больше года. Жду хороших возможностей для входа в акции.

Доходность по годам:

С конца июня 2019 до конца 2019 года — индекс +15,46%, стратегия +53,71%

2020 — индекс +15,13%, стратегия +84,16%

( Читать дальше )

8 миллионов на компьютерной помощи (2011 — начало конца)

- 19 сентября 2024, 15:30

- |

В своём ТГ-канале «На пути к 30 миллионам!» я пишу о том, как с 0 достигаю цели в 30 миллионов рублей с помощью бизнеса и инвестиций в акции, облигации, криптовалюты, краудлендинг.

Начало (1999-2004).

Рост доходов (2007).

Отдел К (2007-2008).

Суд (2008).

Делегирование (2008).

Инструкции (2009-2010).

Штрафы и займы (2009-2010).

Филиал в Йошкар-Оле (2010).

Компьютерный магазин и бизнес на займах (2010).

Мне было 24 года. У меня работало 7 мастеров и диспетчер не телефоне. Мой бизнес был почти полностью делегирован. Я даже впервые в жизни смог съездить на отдых на 2 недели в Питер.

Я запретил диспетчеру кому-либо давать мой номер. Его знали только диспетчер и моя мама. Я даже не сказал его своей девушке. Впервые за долгие годы я спал не просыпаясь от телефонных звонков. Я просыпался и просто выходил гулять по городу. Примерно через неделю мне стало скучно и я снова захотел работать.

( Читать дальше )

Доход с дивидендов за год 585 тысяч рублей. Портфель 11 миллионов

- 15 сентября 2024, 16:08

- |

В своём ТГ-канале «На пути к 30 миллионам!» я пишу о том, как с 0 достигаю цели в 30 миллионов рублей с помощью бизнеса и инвестиций в акции, облигации, криптовалюты, краудлендинг.

Я не являюсь чисто дивидендным инвестором. Дивидендная стратегия в моём портфеле занимает только 45%. Я закупаюсь дивидендными акциями на сильных коррекциях рынка, а остальное время свободные деньги хранятся в облигациях.

Для меня стабильность дивидендных выплат не самое главное. Я могу купить акцию, которая перестала платить дивиденды и из-за этого её цена упала. При возобновлении дивидендных выплат я заработаю и на росте цены и на дивидендах. Я даже создал специальную таблицу, которая помогает выбирать лучшие дивидендные акции для покупки.

В августе в портфель покупал МТС, Фосагро и ОГК-2.

В стратегии автоследования были куплены только акции МТС.

Состав моего основного портфеля на сегодня

Состав моего основного портфеля на сегодня( Читать дальше )

8 миллионов на компьютерной помощи (2010 — компьютерный магазин и бизнес на займах)

- 13 сентября 2024, 14:33

- |

В своём ТГ-канале «На пути к 30 миллионам!» я пишу о том, как с 0 достигаю цели в 30 миллионов рублей с помощью бизнеса и инвестиций в акции, облигации, криптовалюты, краудлендинг.

Начало (1999-2004).

Рост доходов (2007).

Отдел К (2007-2008).

Суд (2008).

Делегирование (2008).

Инструкции (2009-2010).

Штрафы и займы (2009-2010).

Филиал в Йошкар-Оле (2010).

В апреле 2010 я начал закупать компьютерное железо оптом. У нас уже было много клиентов. Компьютеры, в которых были проблемы с железом, мастера привозили ко мне домой. Я менял на них комплектующие сам. Так как поток потенциальных покупателей уже был, риск зависнуть в товаре не было.

Я закупил у оптовика комплектующие и начал их устанавливать клиентам. Пошла небольшая дополнительная прибыль.

Через несколько месяцев мы со знакомым юристом решили совместно арендовать помещение сложившись пополам. В скором времени юрист съехала и я остался там один. Помещение было в центре города на первой линии. Но у нас за стеной был рыбный отдел и в моём магазине постоянно стоял соответствующий запах.

( Читать дальше )

8 миллионов на компьютерной помощи (2010 — филиал в Йошкар-Оле)

- 07 сентября 2024, 19:06

- |

В своём ТГ-канале «На пути к 30 миллионам!» я пишу о том, как с 0 достигаю цели в 30 миллионов рублей с помощью бизнеса и инвестиций в акции, облигации, криптовалюты, краудлендинг.

Начало (1999-2004).

Рост доходов (2007).

Отдел К (2007-2008).

Суд (2008).

Делегирование (2008).

Инструкции (2009-2010).

Штрафы и займы (2009-2010).

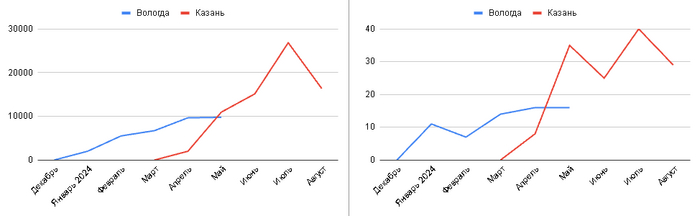

Я видел два направления увеличения доходов: открытие компьютерной помощи в других городах и открытие магазина.

В Новочебоксарске и Чебоксарах схема компьютерной помощи работала идеально. Название сайта virusov-net.com и фирмы «Вирусов-нет» я заранее придумывал с расчётом на то, что возможно буду работать в разных городах. Ближайших крупный город для меня был Йошкар-Ола.

Нанять мастеров, найти диспетчера, дать строчную рекламу в газетах и получать деньги. Что может быть проще.

Я дал объявление о поиске персонала. Мне нужен был один мастер и диспетчер. Я назначил собеседование в Макдональдсе.

( Читать дальше )

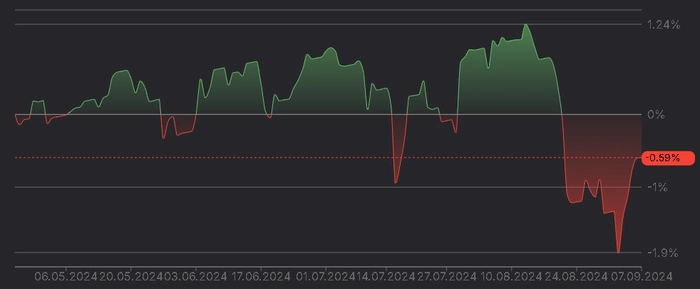

Август 2024: -1136599 рублей

- 05 сентября 2024, 18:05

- |

В своём ТГ-канале «На пути к 30 миллионам!» я пишу о том, как с 0 достигаю цели в 30 миллионов рублей с помощью бизнеса и инвестиций в акции, облигации, криптовалюты, краудлендинг.

Фондовый рынок: -1040921 рублей. В этом месяце покупал по дивидендной стратегии $MTSS, $PHOR и $OGKB.

Криптовалюта: -360784 рублей. С биржей HTX возникли проблемы. Почему-то 2fa перестала работать на рабочем компьютере. Восстановить было затруднительно. Биржа предлагала скриншоты пополнений счёта прислать, которых у меня естественно нет. Но с домашнего компьютера получилось зайти. Код 2fa поменял и заново записал.

Бизнес: +213849 рублей. На максимальные доходы с главного направления по бизнесу в Казани выйдем по итогам ноября.

Краудлендинг: +47065 рублей.

Займы: +37100 рублей.

Блог: +7000 рублей.

Кешбэк: +3772 рублей.

Начал обучение на права в этом месяце.

Подписчики в ТГ 1172->1238, Пульс 2648->2774, стратегия «Портфель Миллионера» в Тинькофф 460->454, стратегия «Моментум» в Тинькофф 5>4, стратегия в Финам 262->259, дивидендная стратегия в Финам 0->0.

( Читать дальше )

8 миллионов на компьютерной помощи (2009-2010 — штрафы и займы)

- 31 августа 2024, 11:23

- |

В своём ТГ-канале «На пути к 30 миллионам!» я пишу о том, как с 0 достигаю цели в 30 миллионов рублей с помощью бизнеса и инвестиций в акции, облигации, криптовалюты, краудлендинг.

Начало (1999-2004).

Рост доходов (2007).

Отдел К (2007-2008).

Суд (2008).

Делегирование (2008).

Инструкции (2009-2010).

Оформить мастеров официально я не мог. У них на руках были деньги не только за выполненную работу, но и за компьютерные комплектующие. Поэтому суммы были значительные. Мастера рассчитывались со мной 3 раза в месяц.

Стоял вопрос как можно иметь гарантию возврата мне 50% от стоимости выполненных работ, иметь какой-либо рычаг давления и в то же время не быть связанным с мастером никаким договором трудоустройства.

Схема была немного кривая, но она работала.

Каждому мастеру, который приходил на собеседование я объяснял, что работа не официальная. Деньги находятся у мастера и чтобы я был уверен, что деньги с заказов он мне вернёт, нужно будет подписать договор займа на 10 тысяч рублей.

( Читать дальше )

Состав портфеля на 22 миллиона (июль 2024)

- 26 августа 2024, 16:28

- |

В своём ТГ-канале «На пути к 30 миллионам!» я пишу о том, как с 0 достигаю цели в 30 миллионов рублей с помощью бизнеса и инвестиций в акции, облигации, криптовалюты, краудлендинг.

По категориям:

Фондовый рынок — 68,6%

Крипта — 16,1%

Бизнес — 9,3%

Краудлендинг — 6,1%

В крипте стараюсь держать не более 10%. Жду более высоких цен для сокращения позиции. Краудлендинг хочу увеличить до 20%.

Фондовый рынок по брокерам:

АЛОР — 81,7%

Альфа — 8,7%

Финам — 6,9%

Тинькофф — 1,8%

ВТБ — 0,8%

АЛОР — основной счёт. Альфу сделал для премиума. Финам и Тинькофф для стратегий автоследования. В ВТБ перекинули из Открытия. Есть ещё Инвестиционная палата — там тоже часть активов с Открытия. ВТБ и Палату буду закрывать, когда все позиции закрою по акциям. Хотя ВТБ в моём рейтинге брокеров занял 1 место.

( Читать дальше )

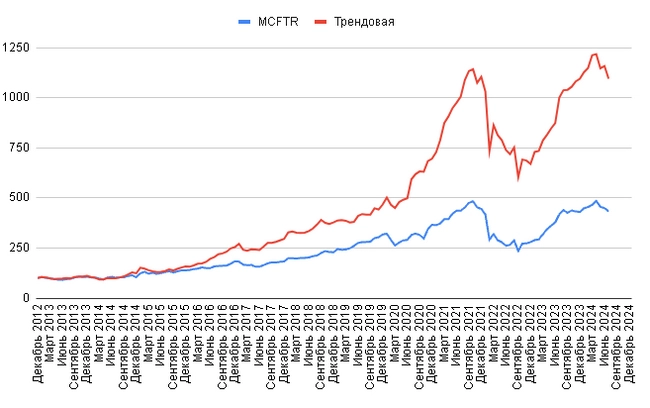

Трендовая стратегия: +9% за год, 1008% за 10 лет

- 25 августа 2024, 12:14

- |

В своём ТГ-канале «На пути к 30 миллионам!» я пишу о том, как с 0 достигаю цели в 30 миллионов рублей с помощью бизнеса и инвестиций в акции, облигации, криптовалюты, краудлендинг.

Под трендовую стратегию у меня отведено 45% от портфеля.

С 2013 по 2024 год: индекс MCFTR +333%, стратегия +994%.

Доходность по годам:

2013 — индекс +6,32%, стратегия +10,59%

2014 — индекс -1,85%, стратегия +11,84%

2015 — индекс +32,27%, стратегия +28,1%

2016 — индекс +32,77%, стратегия +60,58%

2017 — индекс -0,19%, стратегия +16,05%

2018 — индекс +24,75%, стратегия +27,75%

2019 — индекс +39,1%, стратегия +23,75%

2020 — индекс +15,13%, стратегия +48,91%

2021 — индекс +21,78%, стратегия +58,85

2022 — индекс -37,26%, стратегия -39,39%

2023 — индекс +53,87%, стратегия +63,48%

2024 — индекс +0,73%, стратегия +0,04%

( Читать дальше )

теги блога Артём Кузнецов

- binance

- bitcoin

- IPO

- IPO 2025

- mtlr

- VK

- август 2023

- акции

- альфа-банк

- банки

- Башкирэнерго

- брокеры

- втб

- втб брокер

- Газпром

- Джетленд | JetLend

- дивиденды

- заработная плата

- инвестиции

- инфляция

- инфляция в России

- итоги

- Итоги года

- итоги месяца

- конкурс

- кофе

- краудлендинг

- криптовалюта

- м.видео

- Мечел

- Мечел ап

- накопления

- Новатэк

- НПФ

- облигации

- оффтоп

- пассивный доход

- Пенсия

- портфель инвестора

- Рейтинг брокеров

- Росстат

- сбербанк

- совкомфлот

- СПб Биржа

- тинькофф инвестиции

- торговые роботы

- торговый софт

- трейдинг

- финмониторинг

- Цели