SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Артур Идиатулин (Tickmill)

GBPUSD целится на 1.30 после данных по рынку труда

- 13 июня 2023, 17:20

- |

Коррекция доллара идет полным ходом, продавцы осваивают новые июньские минимумы и этому в немалой степени поспособствовал умеренно позитивный отчет CPI за май:

Базовая инфляция отступила с 5.5% до 5.3% в соответствии с ожиданиями, общая инфляция оказалась даже чуть ниже – 4% при прогнозе 4.1%. Риск представлял именно сюрприз на стороне повышения (т.е. инфляция выше 0.4% в месячном выражении), так как в таком случае сохранялась бы некоторая неопределенность по поводу завтрашнего заседания ФРС, а именно рынок бы продолжал учитывать в ценах риск повышения ставки. Динамика инфляции в соответствии с прогнозом практически исключает ястребиное решение завтра – ФРС, почти наверное, отложит ужесточение. Соответственно главный вопрос, на который завтра будет отвечать Пауэлл: действительно ли это пауза или все-таки нечто большее? От озвученной степени уверенности в июльском повышении будут зависеть шансы отскока доллара.

Стоит отметить, что в истории монетарных решений ФРС, паузы в повышении ставок чаще всего перерастали в завершение цикла ужесточения. Судя по тому, что фондовый рынок США переписывает максимумы этого года (фьючерс SPX поднялся уже на 4400 пунктов), инвесторы похоже торопятся учесть в ценах сценарий, что процентная ставка уже достигла своего пика.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Рынок усиленно ищет переломный момент в экспансии США

- 09 июня 2023, 15:43

- |

Доллар обновил коррекционный минимум вчера на выходе данных по рынку труда США:

Индекс доллара (DXY) спустился ниже уровня 104.40, что соответствовало минимуму в рамках отката с начала июня, и вызвал небольшой интерес покупателей на 103.30, что обсуждалось в предыдущей статье. Пробой горизонтального минимума дальше «закрепляет» паттерн коррекции, поэтому основная масса покупателей может переключиться уже на нижнюю границу канала и уже по ее достижению начать откупать доллар в парах с основными оппонентами. Это как раз придется на «круглый» уровень в 103 пункта.

Заявки на пособия по безработице неожиданно подскочили с 233 до 261К (прогноз 235К), что, собственно, усилило обвальное снижение американской валюты (индекс доллара терял в моменте более 0.6%). Обычно релиз заявок на пособия по безработице проходит незаметно (даже в случае сюрприза), но не в этой раз, что, во-первых, указывает на усиленный поиск рынком переломной точки в тренде расширения экономики США, а во-вторых, отражает отсутствие консенсуса по поводу заседания FOMC на следующей неделе. Рынок облигаций также оказался чувствителен к отчету, доходность 10-летних облигаций снизилась примерно на 10 базисных пунктов после релиза:

( Читать дальше )

Коррекция доллара расширяется, но впереди отчет CPI

- 08 июня 2023, 15:49

- |

Трендовой коридор по USDCAD «выстоял», несмотря на неожиданное решение Банка Канады повысить ставку на 25 б.п. на вчерашнем заседании:

Судя по многочисленным касаниям нижней границы линии, область 1.33-1.3350 зарекомендовала себя как зона повышенного интереса со стороны покупателей, поэтому продавцы не рискнули давить дальше. Сказывается и неопределенность связанная с июньским заседанием ФРС, исход которого может приподнять доллар.

Канадский регулятор мотивировал решение повысить ставку тем, что инфляция «застряла» значительно выше целевого уровня, что не есть хорошо, так как закрепление высоких инфляционных ожиданий в сознании потребителей снижает эффективность монетарной политики. Тем не менее, из сопроводительного заявления пропала формулировка, что ЦБ готов повышать ставки и дальше, если потребуется. Летом, по мнению Банка Канады инфляция замедлится до 3%, однако достижение целевого уровня к концу 2024 снова оказалось под вопросом, так как соответствующая формулировка из заявления также пропала.

( Читать дальше )

Индекс доллара: ожидания коррекции доминируют

- 07 июня 2023, 16:43

- |

Ралли доллара все-таки «захлебнулось» вчера, так как значимой коррекции рисковых активов после нового локального максимума по S&P 500 не последовало. Индекс доллара (DXY) нырнул под 104 пункта:

Продолжает формироваться медвежий коррекционный канал, речь о котором шла в предыдущей статье, цена старается прижиматься к верхней границе, так как часть инвесторов определенно надеется на сюрприз со стороны ФРС на следующей неделе. На это указывает и технический график золота: здесь цена соответственно прижимается к нижней границе ключевого канала:

( Читать дальше )

Майское ралли доллара проходит проверку на прочность

- 06 июня 2023, 15:51

- |

Майское ралли доллара испытывает трудности с начала месяца, неплохой отчет по безработице не смог быстро переломить ситуацию в пользу покупателей, в фокусе – история с тем, что ФРС отложит вопрос повышения ставки до июля:

Вчера доллар дополнительно зашортили на отрицательном сюрпризе в отчете ISM. Индекс активности в сфере услуг снизился с 51.9 до 50.3 пунктов в мае, то есть общая ситуация в секторе едва улучшилась по отзывам респондентов. Ожидалось, что индекс подрастет до 52.2 пунктов. Это первое серьезное разочарование в данных после серии положительных сюрпризов за конец первого-начала второго квартала.

Отскок доллара сегодня пройдет проверку на уровне 104.30/35 по индексу американской валюты. Если цена сможет выйти за пределы канала и развить устойчивое движение вверх, можно рассмотреть снижение с начала июня как коррекцию майского ралли и ставить на то, что цена перепишет локальный максимум на 104.50, или по крайней мере произойдет ретест. Если цена удержится в рамках коридора, возрастет риск, что 104.50 будет рассматриваться все-таки как переломная точка ралли.

( Читать дальше )

"Качели" в коммуникации ФРС

- 02 июня 2023, 15:19

- |

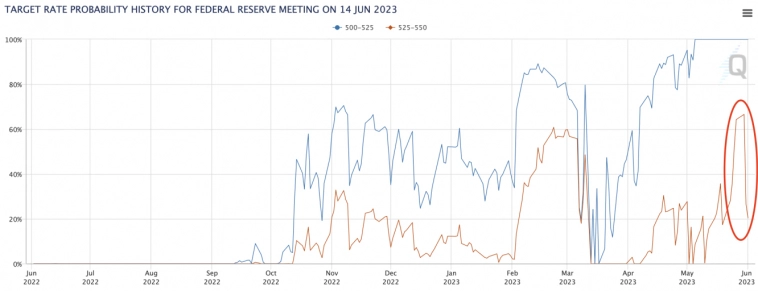

«Ветер перемен» в политике ФРС в очередной раз резко сменил направление: за пару дней шансы повышения ставки 14 июня сократились с 65 до 26%:

Крутые взлеты и падения шансов повышения обязаны «качелям», которые устроили чиновники ФРС в своей коммуникации с рынком: на прошлой неделе они ратовали за то, чтобы повысить ставку, указывая на высокую цену промедления, на этой неделе дискуссия плавно сместилась в сторону того, чтобы выдержать небольшую паузу, «не исключая», что в дальнейшем ужесточение может возобновиться. В среду и четверг с комментариями выступили Джефферсон и Паркер и вот, что они заявили:

- Ставка без изменений в июне не означает, что ФРС завершает политику ужесточения;

- Одно заседание без повышения, даст больше времени чтобы оценить положение дел в экономике;

- Данные с розничного сектора показывают, что потребители не тратят так, как это делали прежде;

( Читать дальше )

Ралли доллара начинает притормаживать

- 01 июня 2023, 14:34

- |

Вопреки ожиданиям, число свободных вакансий на одного безработного США снова увеличилось в апреле. Об этом вчера сообщил JOLTS:

После нескольких месяцев снижения, спрос на рынке труда снова растет. Предыдущее значение также пересмотрено в сторону повышения. С того момента как глава ЦБ Пауэлл начал фокусировать внимание рынка на дисбалансах рынка труда, как на основном источнике инфляции, важность данных JOLTS резко возросла. Именно поэтому меньшие, чем прогноз значения в январе и феврале провоцировали ралли фондового рынка и снижение доллара, а вчерашний ястребиный сюрприз – откат рисковых активов и некоторое укрепление американской валюты.

Однако несмотря на импульс после релиза, ралли доллара начало притормаживать. Рынок прислушался к вчерашним комментариям топ-менеджера ФРС Джефферсона, в которых прослеживалась явная попытка сдвинуть ожидания по повышению ставки на июль. Главные аргументы: противоречивая статистика и уязвимости банковского сектора. Так выглядит ситуация на часовом графике по индексу доллара:

( Читать дальше )

Сюрприз в инфляции для ЕЦБ

- 31 мая 2023, 16:44

- |

EURUSD провалился почти на половину процента во время азиатских торгов в среду:

О том, что с шортом доллара возможно стоит повременить, писал в предыдущей статье.

Остальные мейджоры также сдают позиции, кроме японской иены, которая вполне себе успешно сопротивляется. Умеренное снижение USDJPY совпало с коррекцией на фондовых рынках, что может быть первым признаком «шухера» на рынке рисковых активов, так как известно, что японские инвесторы – активные игроки на зарубежных рынках.

Экономика США расширяется, вместе с ней растет и процентная ставка, но рано или поздно стоимость заимствований станет настолько высока, что груз будет непосильным. ФРС разрушает спрос в экономике и намерена это делать дальше (а как еще подавить инфляцию?), вместе с этим должны неизбежно портиться прогнозы роста выручки и дивидендов компаний. А без роста выручки и дивидендов акции держать не интересно. Вопрос только в том, где, в восприятии рынка, ФРС «перегнет палку». Недавно, ФРС был в роли «догоняющего» (ожидания, как будет расширяться экономика «опережали» ожидания по ужесточению политики), постепенно разрыв сокращается, медвежий рынок начнется, когда прогноз ужесточения, в восприятии рынка, должен будет вскоре сорвать экспансию.

( Читать дальше )

Данные по США не дают расслабиться

- 30 мая 2023, 17:12

- |

Европейские валюты и золото развивают коррекцию, о которой речь шла во вчерашней статье:

По паре {{1|EURUSD}} состоялся ложный пробой горизонтальной поддержки на 1.07 в последние часы азиатской сессии, в начале европейской сессии пару начали осторожно откупать, покупательский интерес отпал вблизи 1.0750.

Схожая техническая картина по {{8830|золоту}}: мнимый пробой нижней границы канала и довольно быстрый взлет до $1960, затем начал перевешивать соблазн зафиксировать прибыль, так как что знает, что принесет пятничный отчет по безработице США:

( Читать дальше )

Шорт по золоту – идея для второй половины недели

- 29 мая 2023, 14:43

- |

Core PCE за апрель подтвердил опасения, что потребительская инфляция в США снова ускоряется:

В целом, не удивительно – всю прошлую неделю топ-менеджеры ФРС наперебой «жаловались» на высокую устойчивую инфляцию, твердили, что процентная ставка должна быть выше, фактически доходило до того, что отдельные чиновники очень прозрачно намекали, за что будут голосовать в июне. Это совершенно нетипичное и даже рискованное поведение для чиновников ЦБ, ведь они сознательно шли на то, чтобы лишиться гибкости реакции, что чревато большими издержками (потерей доверия) если, например, входящие данные будут говорить об обратном. Впрочем, CorePCE, оценка по ВВП за первый квартал, да и ряд других данных, поставили все на свои места.

Что касается оценки данных ВВП США за первый квартал (вторая оценка), рост выпуска также превзошел ожидания – 1.3% при прогнозе 1.1%. И снова выделился сильным ростом потребительский спрос – именно тот компонент, который ФРС может и должен подавить более высокой ставкой чтобы достичь цели по инфляции. Соответственно, давление на ФРС повысить ставку после отчета дополнительно возросло.

( Читать дальше )