Блог компании Tickmill |Как ФРС пузыри сдувает

- 15 ноября 2018, 12:56

- |

Фондовый рынок в США вчера с разочарованием воспринял «неизменно позитивный» настрой Пауэлла относительно экономики США, который означает что повышение ставок будет идти запланированным курсом. Главу ФРС не смутила недавняя волатильность на рынках, к которой он нарочно проявляет равнодушие, похоже, чтобы предотвратить то многообразие трактовок его позиции, которые поставили бы его действия в зависимость от настроения рынков.

По словам Пауэлла «очень сильная» экономика будет поддерживать бурный темп развития, однако признаки охлаждения на рынке недвижимости и высокий уровень корпоративного долга привлекли внимание ФРС. Однако даже они не годятся в качестве претендента для помех ожиданиям относительно повышения ставки в декабре.

Что касается более отдаленного горизонта, то в среде чиновников нарастают дебаты по поводу ряда факторов риска, которые могут повлиять на темпы и число повышений ставок. Первым по мнению Пауэлла является замедление роста по ту сторону Атлантики. Сейчас экономика США живет за счет кредита будущего поколения, но его эффект вскоре сойдет на нет. Так Пауэлл ответил на вопрос, какие «встречные ветра» ожидают экономику в ближайшие месяцы. Сейчас могут возникнуть спекуляции, что Пауэлл готовит рынки к новым реалиям естественного роста экономики без фискального стимулирования. Однако сколько еще «высококлассного горючего» осталось у экономики пока неясно, в грубой оценке это год или полтора.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог компании Tickmill |Демократы обещают связать Трампу руки новыми расследованиями

- 08 ноября 2018, 14:57

- |

Фондовый рынок США зафиксировал всплеск покупательского интереса в среду, благодаря спекуляциям о том, что противовес политике Трампа со стороны демократов может оказаться эффективнее, чем казалось. Основные индексы выкарабкиваются с медвежьей территории, порцией мощного позитива стала новость, что демократы готовы с новой силой погрузиться в налоги и «сомнительное» прошлое Трампа, твердо веря, что рычаг давления на президента стоит искать в этом направлении. Теперь уже на уровне расследования, инициированного в палате Представителей. Что уже говорить об эскалации конфликта с Китаем, которому демократы изначально противостояли.

Трамп пригрозил ответным расследованием в Сенате, и отказом в сотрудничестве в инфраструктурных проектах Демократов.

S&P 500 прибавил более 2% в среду, легко преодолев сопротивление на уровне 2800, волатильность согласно индексу VIX резко пошла на спад, в четверг индекс колебался около отметки 16. На популярность активов фондового рынка отреагировали и защитные активы, золото отказалось от претензий на рост, и сегодня продолжает снижение. В общем масштабное риск-офф движение, которое еще раз подтверждает гипотезу, что снижение фондовых индексов могло означать отклонение от рациональных взглядов.

( Читать дальше )

Блог компании Tickmill |NFP за октябрь отдаляет возможность разворота ФРС к мягкой политике

- 05 ноября 2018, 11:00

- |

Блог компании Tickmill |Что такое buyback blackout period? Чем собираются реанимировать американский рынок?

- 29 октября 2018, 13:16

- |

Сегодняшний обзор начнем со следующего графика:

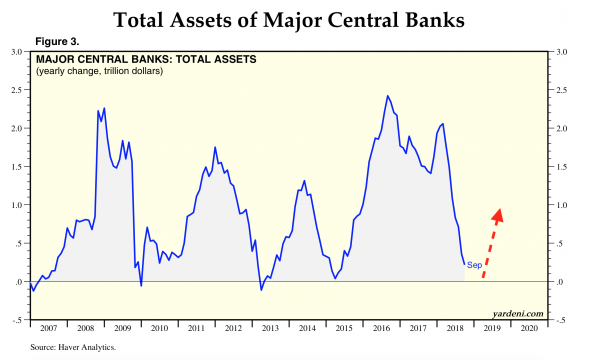

На нем показаны годовые изменения в балансах активов мировых центральных банков. Другими словами волны, которые образует политика ЦБ, представляют собой впрыскивания денег в экономику, т.е. монетарное смягчение. Поразительно, но каждый раз, когда изменение доходило до нулевого уровня, банки возобновляли покупку активов в ответ на экономические вызовы.

Сейчас, когда ФРС находится в разгаре ужесточения политики, ЕЦБ приостанавливает покупку бумаг, а ЦБ Японии ищет выходы из порочного круга дефляции, мировая экономика может вновь начать диктовать необходимость мягкой политики, и первые сигналы к этому уже даны. Взять ту же коррекцию на фондовом рынке с США.

10 лет непрерывного роста, обернулись резней в октябре. Сейчас лишь 20% мировых активов, оставили инвесторов в плюсе. Остальные стали убыточным вложением:

( Читать дальше )

Блог компании Tickmill |Проблемы в Китае не дают о себе забыть

- 18 октября 2018, 15:34

- |

Доллар вырос до недельного максимума в четверг, после того как протокол заседания ФРС за сентябрь указал на единодушное мнение членов комитета в необходимости ужесточать политику.

Члены единогласно проголосовали за повышение ставки в сентябре до уровня 2-2.25%, гласил документ, опубликованный в среду.

Отсутствие разногласий среди членов комитета является еще более сильным утверждением, чем мнение только главы ФРС относительно движения ставок.

Курс на повышение ставок по мнению чиновников находится в соответствии с экономическим ростом, сильным рынком труда и устойчиво низкой инфляцией. Получается, что на ближайшее время, т.е. до декабря, чиновники не выявили серьезных повышательных или понижательных рисков для политики.

«Разгон экономики», грубо говоря, является достаточным, чтобы гарантировать повышение ставки в декабре. Это нашло отражение во фьючерсах на ставку, которые уже сейчас подразумевают шансы декабрьского повышения на уровне 80%. На прошлой неделе вероятность составляла 74.4%.

( Читать дальше )

Блог компании Tickmill |Зачем придумывать что то новое если есть статистический арбитраж?

- 17 октября 2018, 11:32

- |

Блог компании Tickmill |Оставит ли ФРС политику подстройки сегодня?

- 26 сентября 2018, 14:33

- |

Сегодня тот день когда все внимание сфокусировано на долларе, однако умеренные колебания основных валютных пар говорит об отсутствии консенсуса на рынке по поводу итогов заседания. В целом экономика США может похвастаться уверенными темпами роста, однако хрупкие ожидания относительно «продолжения банкета» вынуждает также ориентироваться на тревожные сигналы с экономического фронта. Среди таких можно отметить торможение инфляции в августе, трудности производственного сектора и замедление темпов роста цен на недвижимость.

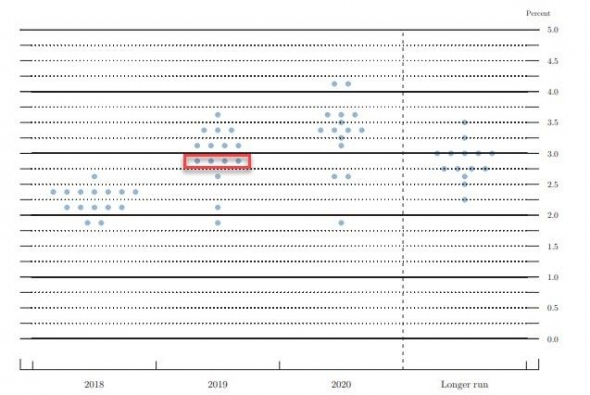

В первую очередь рассмотрим «график мнений» относительно траектории повышении ставок (dot plot):

Здесь мы видим что большинство чиновников ожидают, что ставка достигнет 3% в 2019 году, которую возможно будет необходимо поднять еще один раз в 2020 году. Долгосрочная ставка (нейтральный уровень") ожидается в диапазоне 2.75-3%, однако некоторые из представителей ФРС считают что она должна находиться чуть выше. Изменения на данном графике в целом являются самым важным источником информации для рынков, что в принципе будет основой для изменения формулировок в заявлении, а также комментариев Пауэлла.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс