Новости рынков |Инфляция в США снизилась 7-й месяц подряд, но картина неоднозначная — Barron's

- 15 февраля 2023, 11:55

- |

Headline-CPI YoY инфляция в США снизилась в январе 7-й месяц подряд до 6,4%, но темпы снижения начинают замедляться. Инфляция оказалась выше, чем предсказывали экономисты. Ожидалось, что Headline-CPI YoY покажет рост цен на 6,2%. Headline-CPI MoM вырос на 0,5% в январе, что является самым большим скачком с июня. Это соответствует прогнозам экономистов, но отражает продолжающийся рост цен в широком спектре категорий.

Core CPI, который не учитывает такие категории как продукты питания и энергоносители — вырос на 0,4% MoM и на 5,6% YoY. Данные месяц к месяцу также оказались такими, как ожидали экономисты, а в годовых цифрах данные по базовой инфляции оказались выше по сравнению с прогнозом в 5,5%.

Таким образом, оба годовых показателя снизились, но меньше, чем ожидалось, а месячные данные вышли ровно как прогнозировалось. Пик текущего цикла инфляции в США составил 9,1% в июне.

Комментарии Wall Street:

Джон Плассард, специалист по инвестициям в Mirabaud:

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Новости рынков |СПБ Биржа сегодня расширит число торгуемых ценных бумаг международных компаний с листингом в США с 695 до 895

- 14 февраля 2023, 09:47

- |

Биржевые торги остальными иностранными ценными бумагами (ИЦБ) с листингом в США доступными для заключения сделок (суммарно более 1760 акций и депозитарных расписок без учета ETF), начинаются в 15.30 мск. С этого времени и до 1.45 мск следующего календарного дня участники торгов получают сервис исполнения сделок по наилучшим ценам между ценами российского рынка СПБ Биржи и ведущими мировыми площадками.

spbexchange.ru/ru/stocks/10_00_main_session/

Новости рынков |Эксперты увидели шансы на ускорение роста экономики США наряду со сценариями рецессии

- 13 февраля 2023, 17:11

- |

Однако неожиданная устойчивость, которую демонстрируют рынок труда и потребительские расходы, а также сигналы стабилизации спроса на автомобили и жилую недвижимость, показывают, что, помимо сценариев жесткой и мягкой посадки экономики, существует третий вариант, казавшийся невозможным еще несколько недель назад, — ускорение экономического роста в США, пишет The Wall Street Journal.

Экономист Renaissance Macro Нил Датта назвал такой вариант сейчас реальным.

Новости рынков |Приостановка торгов на Стамбульской бирже может быть продлена — Bloomberg

- 13 февраля 2023, 13:59

- |

Власти Турции рассматривают возможность продления приостановки торгов на фондовой бирже Стамбула, срок закрытия которой должен истечь 15 февраля.

По словам собеседников агентства, возобновление торгов могут отложить регуляторы рынка. Пока окончательное решение не принято, отметили источники. Они отказались говорить о подробностях возможного возобновления работы биржи.

8 февраля руководство Стамбульской фондовой биржи сообщило, что на фоне разрушительного землетрясения приостанавливает торги до вечера 14 февраля. Также было принято решение аннулировать все сделки, совершенные 8 февраля. Эти меры приняты в целях «обеспечения надежного, прозрачного, эффективного, конкурентного и стабильного функционирования биржи».

После открытия торгов утром в тот день основной индекс биржи (BIST100) упал более чем на 5% и сработала автоматическая система приостановки торговых операций, призванная защитить от излишней волатильности и паники среди трейдеров. Второй раз система прекратила торги при падении индекса более чем на 7%.

Новости рынков |Выручка ювелирного холдинга Sokolov выросла на 31 процент в 2022 году

- 13 февраля 2023, 11:48

- |

Отмечается, что ключевым драйвером роста стало двукратное увеличение розничных продаж, на которые приходится 75% совокупной выручки — 24 миллиарда рублей. При этом 25% выручки бренда обеспечивают продажи через сеть с помощью оптовых партнеров и франчайзи.

Треть оборота розницы пришлась на онлайн-каналы, где выручка выросла с 4 миллиардов до 8,4 миллиарда рублей. А выручка оффлайн-розницы удвоилась и достигла 15,6 миллиарда рублей. «Синергия онлайн и оффлайн форматов коммуникаций с клиентом в рознице принесла нам кратный рост даже в условиях замедления темпов региональной экспансии в прошлом году», — приводятся в сообщении слова управляющего партнера Sokolov Артема Соколова.

При этом, по итогам года, две трети выручки пришлось на украшения из золота (рост на 32%). Продажи изделий из серебра увеличились на 22%, до 10 миллиардов рублей. Кроме того, за минувший год компания открыла 42 новых магазина, всего собственная сеть компании на данный момент насчитывает 342 торговые точки.

«В 2023 году мы продолжим расширение собственной федеральной розничной сети, используя привлеченные в конце прошлого года в рамках дебютного облигационного займа инвестиции, и открывая новые торговые точки различных форматов», — добавил Соколов.

Новости рынков |Банк Санкт-Петербург купил 13 960 акций 10 февраля в рамках продолжающегося buyback

- 13 февраля 2023, 11:44

- |

Блог им. Buterbrod2018 |Контракты, защищающие от 10% падения S&P 500 ETF в течение следующих 30 дней, стоят в 1,7 раза больше, чем опционы, приносящие прибыль от 10% ралли

- 13 февраля 2023, 09:59

- |

Соотношение цен, известное как перекос между путами и коллами, достигло максимума с августа 2022 года.

Новости рынков |Резкий рост стоимости низколиквидных бумаг вызван доминированием в торгах частных инвесторов — ЦБ РФ

- 09 февраля 2023, 15:50

- |

На этой неделе мы наблюдали взлет акций Белона, Красного Октября, Мостотреста и других. Регулятор уже исследует все инциденты на предмет манипулирования рынком.

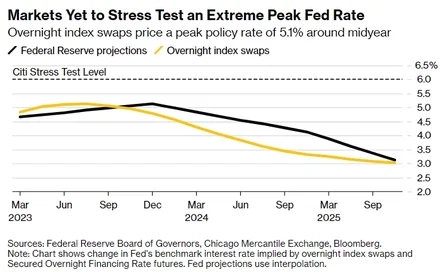

Новости рынков |Аналитик Citi допустил рост ставки ФРС до 6% и укрепление доллара из-за переоценки

- 08 февраля 2023, 10:10

- |

По словам главы отдела торговых стратегий Citigroup Inc. в Азиатско-Тихоокеанском регионе, трейдеры игнорируют риск более высокого, чем ожидалось, пика процентных ставок в США, который может привести к болезненной распродаже как облигаций, так и акций.

По словам Мохаммеда Апабая, акции на рынках от США до Европы, от Гонконга до Кореи выглядят переоцененными и могут упасть в ближайшие три-четыре месяца, при этом доллар будет расти вместе с ожиданиями повышения ставок. По его словам, справедливая стоимость S&P 500 упадет ниже 3500 в этом году — снижение примерно на 15% по сравнению с текущими уровнями — и ожидается, что индекс Hang Seng вернет свой годовой прирост и упадет еще больше.

www.bloomberg.com/news/articles/2023-02-07/citi-s-apabhai-says-prepare-for-the-risk-fed-rates-hit-6Новости рынков |Инвесторы настроены на рост акций, но они ошибаются — Morgan Stanley

- 08 февраля 2023, 10:07

- |

Центральный банк повысил процентные ставки на 25 базисных пунктов в среду, что спровоцировало краткосрочное ралли, поскольку инвесторы начали закладывать в цену окончание агрессивной денежно-кредитной политики ФРС.

Комментаторы говорят, что пауза или сокращение повышения ставок были бы оптимистичными для акций, поскольку рост процентных ставок сильно повлиял на рынок в прошлом году.

Рост процентных ставок имеет тенденцию быть медвежьим фактором для акций, потому что более высокая стоимость заимствований снижает будущие денежные потоки корпораций, которые составляют часть их оценок.

Но встречный ветер не утих, и снижение ставок может произойти позже, чем ожидалось, предупреждают стратеги. Они отмечают, что ФРС все еще может удерживать высокие процентные ставки благодаря сильному рынку труда и сильному доллару США. Оба эти признака свидетельствуют о том, что экономика все еще может выдерживать более жесткие условия, и Пауэлл ранее ссылался на сильный рынок труда как на причину, по которой ФРС должна проводить сдерживающую экономический рост денежно-кредитную политику.

Источник

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс