Блог им. Demonchikkiev |Фокус Рынка 03.08.2017

- 03 августа 2017, 11:38

- |

Экономический календарь

- UBS: РБА как минимум год не будет повышать процентную ставку из-за высокого курса AUD;

- ASB оттянули прогноз по следующему повышению ставки РБНЗ до февраля 2019 года;

— Квартальные результаты Apple превзошли ожидания аналитиков из-за чего акции демонстрируют уверенный рост;

— Аналитики Barclays, JP Morgan, Needham, Guggenheim и Citigroup повысили целевую стоимость акций Apple (AAPL) до 146$, 176$, 175$, 190$ и 170$ соответственно;

- Pacific Investment Management Company ожидают, что ЕЦБ начнет сокращение баланса с 2020 года;

— Российский рубль снижается из-за подписания Трампом документа по новым санкциям против РФ (P.S. Вполне возможно, что пара USD/RUB обновит свой диапазон между 61 — 65);

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. Demonchikkiev |Фокус Рынка 28.07.2017

- 28 июля 2017, 09:50

- |

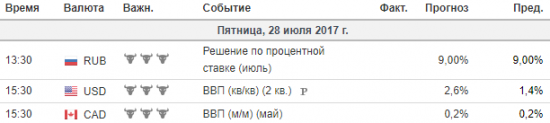

Экономический календарь

— Прибыль Deutsche Bank выросла в 23 раза;

— Квартальная прибыль компании Facebook выросла на 71%;

- IIF: План ФРС по сокращению баланса может быть равносильным трем повышениям ставок (P.S. Данный фактор способен вызвать рост доходности облигаций и нисходящее движение по S&P500);

— Опрос Reuters: ФРС начнет сокращение баланса в сентябре 2017;

— Аналитики Aegis Capital повысили целевую стоимость акций Facebook (FB) до $200 с $185;

Смотрите наше новое видео о том, что будет с EUR/USD и денежно-кредитной политикой ЕЦБ

— Аналитики Stifel Research повысили целевую стоимость акций Facebook (FB) до $200 с $170;

( Читать дальше )

Блог им. Demonchikkiev |МВФ бычит на ЕЦБ! Будет ли EUR/USD по 1,20? Bloomberg трубит о тревоге баланса ФРС

- 27 июля 2017, 16:58

- |

Итоги прошедших заседаний ФРС и ЕЦБ.

.

Что хочет МВФ от ЕЦБ?

.

Будет ли РБА повышать процентную ставку?

.

Покупать или продавать евро, доллар или австралиец?

.

Bloomberg трубит о тревоге баланса!

( Читать дальше )

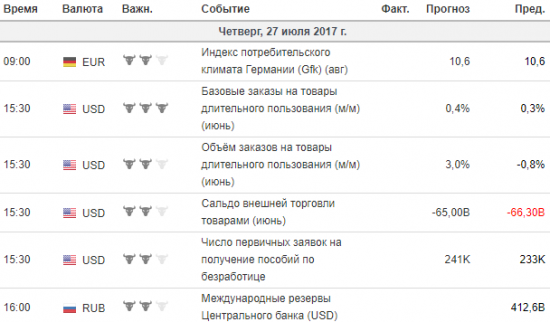

Блог им. Demonchikkiev |Фокус Рынка 27.07.2017

- 27 июля 2017, 13:00

- |

Экономический календарь

— ФРС оставил без изменений уровень процентной ставки 1,25%;

— Агентство Forsa: Меркель поддерживает 40% населения Германии;

— Руководство компании AT&T заявило о том, что к концу текущего года сделка о покупки Time Warner будет согласована регуляторами;

— Квартальная выручка компании Coca-Cola упала на -15,9%;

— Квартальная прибыль компании Boeing превзошла ожидания аналитиков, руководство повысило прогноз по прибыли до конца 2017 года;

— ФРС просигнализировала, что сокращение баланса начнется довольно скоро;

— Рост ВВП Великобритании замедлился с +2% до +1,7% (P.S. Фактор, который в будущем может вызвать давление на курс британского фунта и повлиять на перспективы повышения ставки Банка Англии);

( Читать дальше )

Блог им. Demonchikkiev |Фокус Рынка 19.07.2017

- 19 июля 2017, 12:27

- |

Экономический календарь

- Danske Bank: пара EUR/USD может вырасти до 1,18 – 1,20 в течение ближайших 12 месяцев;

- Forsa: Меркель поддерживает 40% немцев (P.S. 24 сентября 2017 пройдут выборы в Германии, а победа Меркель – это сигнал стабильности Еврозоны, что положительно для курса евро);

- Bank of America: ЕЦБ объявит о сворачивание программы QE на октябрьском заседании;

- Morgan Stanley: РБА может понизить прогнозы по росту ВВП Австралии (P.S. Причиной кстати является высокий курс австралийского доллара);

- BCC: Инфляция является основным риском для роста экономики Великобритании;

— Аналитики Jefferies повысили целевую стоимость акций компании Visa (V) до 112$;

- LDinvest: заседание ЕЦБ может спровоцировать активные продажи евро против доллара, фунта и иены;

( Читать дальше )

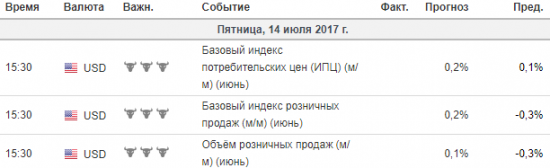

Блог им. Demonchikkiev |Фокус Рынка 14.07.2017

- 14 июля 2017, 15:52

- |

Экономический календарь

— Банки Швейцарии начали предлагать услуги по управлению биткоин-активами (P.S. Это еще один фактор, который убеждает нас в том, что рынок криптовалюты не пузырь);

— Южная Корея узаконила международные переводы в биткоинах (P.S. Аналогичный фактор, способствующий рост доверия до рынка криптовалюты);

— Представитель ФРС Каплан: необходимо дождаться роста инфляции, прежде чем продолжать повышение ставок (P.S. Минус один голос во время голосования ФРС по процентной ставке);

- WSJ: ЕЦБ сообщит о начале сворачивания программы QE в сентябре;

— Аналитики Bank of America снизили инвестиционный рейтинг акций компании AT&T (T);

— Аналитики OTR Global повысили инвестиционный рейтинг акций компании Twitter (TWTR);

- ANZ: пришло время продавать пару NZD/USD при росте;

( Читать дальше )

Блог им. Demonchikkiev |Фокус Рынка 13.07.2017

- 13 июля 2017, 11:48

- |

Экономический календарь

— Уровень безработицы в Великобритании упал до 4,5%, рост зарплат замедлился до +1,8%;

— Банк Канады повысил процентную ставку на 25 базисных пунктов;

— Представитель ФРС Джордж: следует и далее повышать процентные ставки;

— Набиуллина: рост инфляции в России опустится до 4% в 2017 году;

— Глава Банка Канады Полоз: повышение ставки является оправданным;

— Банк Канады: мы уверенны в перспективах экономики, повышены прогнозы по росту ВВП;

— Аналитики Bank of America рекомендуют покупать акции компании Apple (AAPL) с целевым уровнем 180$;

— Аналитики Berenberg рекомендуют продавать акции FCX;

— Трамп нашел вероятную замену на пост главы ФРС – Гэри Кона, который ранее возглавлялGoldman Sachs;

- Credit Suisse рекомендует покупать пару USD/CAD с уровнями стоп-лосса – 1,2460 и тейк-профита – 1,3500;

— Руководство ОПЕК намерено провести срочное заседание 17 июля (P.S. Существует риск наложения квоты на добычу нефти в Нигерии и Ливии);

— Минэнерго США: Запасы сырой нефти упали на -7,564 млн баррелей.

P.S. – Комментарии руководителя investment partnership LDinvest Дмитрия Лебедя.

( Читать дальше )

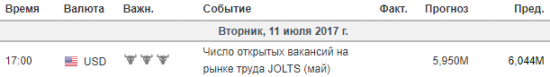

Блог им. Demonchikkiev |Фокус Рынка 11.07.2017

- 11 июля 2017, 13:04

- |

Экономический календарь

- Goldman Sachs: пара USD/MXN в ближайшие 12 месяцев упадет до 17,00;

- Goldman Sachs: Банк Канады повысит впервые ставку в октябре 2017;

- Nomura: в США сильный темп роста рабочих мест, но слабые рост зарплат;

— Аналитики Jefferies повысили целевую стоимость акций компании Boeing (BA) до 230$;

— Аналитики Deutsche Bank повысили целевую стоимость акций компании McDonald’s (MCD) до 175$;

— Аналитики Credit Suisse повысили целевую стоимость акций компании Facebook (FB) до 180$;

— Аналитики Jefferie sрекомендуют продавать акции компании Intel (INTC);

— Аналитики Mizuho рекомендуют покупать акции компании HP (HPQ);

— Генеральный директор Aramco прогнозирует дефицит нефти из-за падения инвестиций в отрасль (P.S. Стоит не забывать, что это крупнейший добытчик нефти мира и его доводы обоснованы);

( Читать дальше )

Блог им. Demonchikkiev |Фокус Рынка 10.07.2017

- 10 июля 2017, 11:29

- |

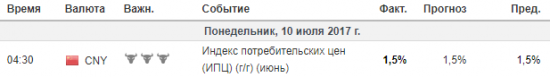

Экономический календарь

- Reuters: перспективы фунта против доллара США улучшились;

- Baker Hughes: общее число буровых установок в США увеличилось на 12 единиц;

- Reuters: канадский доллар, вероятно, возобновит свое снижение;

- CIBC: последние отчеты Non-Farm не изменят вектор денежно-кредитной политики ФРС (P.S. ФРС получил, как негативные сигналы, так и положительные. Несмотря на реакцию рынков, данные все равно могут ухудшить вероятность повышения ставок);

— Рост инфляции в Китае остается на уровне +1,5%;

— Рост зарплат в США замедлился до +0,2% (P.S. Эти данные сигнализируют о возможном снижение роста инфляции, что негативно скажется на курсе доллара);

- Danske Bank: ЕЦБ на июльском заседание будет обсуждать отказ от мягкой денежно-кредитной политики;

- Morgan Stanley рекомендует продажу пары AUD/USD с целью 0,7200;

( Читать дальше )

Блог им. Demonchikkiev |Баланс ФРС. Тупик ЕЦБ и обман Драги.

- 06 июля 2017, 17:14

- |

ФРС принимает решение начать сокращать свой баланс, но одни ли они такие?

Что скрывает Марио Драги и почему стоит ожидать ужесточениея денежно-кредитной политики и ЕЦБ, и ФРС?

И какие ошибки Банка Японии решил взять для опыта ЕЦБ?

Общие комментарии о последствиях сокращения баланса ФРС для мировых финансовых рынков, какая доходность облигаций нас ждет, что будет с инфляцией и какой окажется тренд на фондовом рынке США!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс