Блог им. Demonchikkiev |Фокус Рынка 29.06.2017

- 29 июня 2017, 14:52

- |

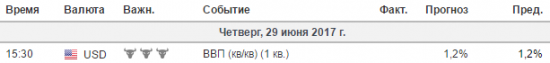

Экономический календарь

— Число активных пользователей Facebook достигло 2 млрд. людей;

- ING: рост евро может привести к снижению японской иены;

— Аналитики Mizuho рекомендуют покупать акции компании Visa (V);

— Аналитики Morgan Stanley рекомендуют покупку акций компании General Motors (GM) с целевым уровнем 40$;

- Rabobank прогнозирует рост пары EUR/USD до максимумов 2016 года;

— Минфин Германии ожидает, что ЕЦБ вскоре повысит процентные ставки;

- Societe General: пара EUR/USD недооценена на 5 – 15%;

— Глава Банка Англии Карни заявил о возможном ужесточение денежно-кредитной политики;

- TD Research: пара USD/CAD может вернуться к уровню цены 1,3400;

- ING прогнозирует снижение пары NZD/USD до 0,6900 в течение трех месяцев;

- Danske Bank закрыл короткую позицию по паре EUR/USD;

- JP Morgan: выборы в Италии несут в себе минимальный риск для евро;

- BAML закрыл длинные позиции по паре EUR/GBP;

- JP Morgan: потенциал роста у евро больше чем у доллара США;

— Добыча нефти в США за неделю упала на 100 000 барр/день.

- комментировать

- ★1

- Комментарии ( 2 )

Блог им. Demonchikkiev |Фокус Рынка 28.06.2017

- 28 июня 2017, 11:49

- |

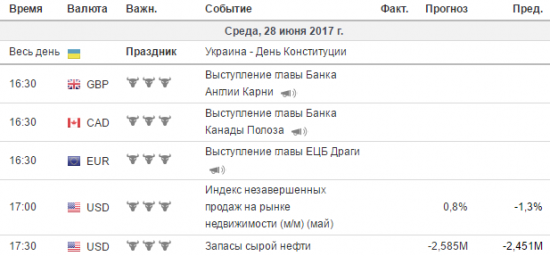

Экономический календарь

— Эксперты Citi: прогнозируют в следующем году новые парламентские выборы в Великобритании из-за нестабильности посады Терезы Мей;

— МВФ понизил прогнозы по росту ВВП США из-за политической нестабильности;

— Компания Google оштрафована на 2,7 млрд. долларов за нарушение правил антимонопольного комитета ЕС;

— Эксперты Nomura: рекордно низкий уровень безработицы в США имеет ложные представления о положительных тенденциях на рынке труда;

- Драги просигнализировал о менее мягкой денежно-кредитной политики ЕЦБ в 2018 году;

— Банк Англии дал распоряжение банкам увеличить капитальные резервы;

— Представитель ФРС Харкер: ФРС все еще планирует повысить процентную ставку один раз в 2017 году;

— Представитель ФРС Кашкари: незачем спешить с повышение процентной ставки;

- Goldman Sachs рекомендует покупки по паре EUR/USD;

— Китайский аналитический центр прогнозирует снижение ВВП Китая;

- API: в США выросли запасы сырой нефти и нефтепродуктов;

— Индекс уверенности потребителей в США вырос с 117,6 до 118,9.

Блог им. Demonchikkiev |Фокус Рынка 08.06.2017

- 08 июня 2017, 09:11

- |

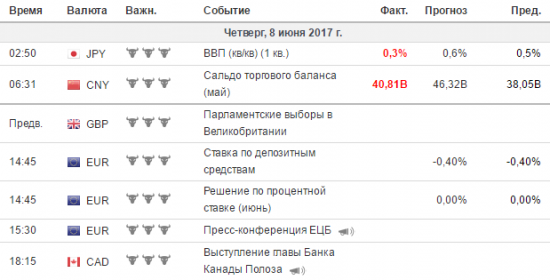

- Bank of America рекомендует покупать пару EUR/USD при коррекциях;

— На фоне растущей инфляции, потребительские расходы британцев снижаются;

— Японская иена укрепляется на фоне роста напряженности между странами Ближнего Востока;

- ING: Драги не будет много говорить о сворачивание программы количественного смягчения на текущем заседание ЕЦБ;

- BNPP: в США внутренняя прибыль снижается из-за низкой инфляции;

— Аналитики Maxim Group повысили целевую стоимость акций компании Amazon (AMZN) до 1300$;

- Morgan Stanley рекомендует продажу пары GBP/USD от уровня 1,3200;

- S&P сохранило рейтинг США со стабильным прогнозом;

( Читать дальше )

Блог им. Demonchikkiev |Фокус Рынка 06.06.2017

- 06 июня 2017, 08:44

- |

Экономический календарь

- Lloyds Bank ухудшил свой прогноз по росту цен на нефть до 60$;

- Scotiabank: пара USD/CAD возобновила свой бычий тренд;

- ANZ: в краткосрочной перспективе пара EUR/USD вырастет до 1,15, после чего направится в сторону снижения;

- Macquarie: пара AUD/USD будет под давлением, что опустит ее до 0,72;

- Morgan Stanley прогнозирует рост пары EUR/USD до 1,18;

- ANZ рекомендуют продавать пару USD/CHF на протяжении июня;

— Минфин России направит на покупку валюты с 7 июня по 6 июля 45,1 млрд. рублей;

— Число рабочих мест в производственном секторе США упало;

- Morgan Stanley: корреляция между рублем и нефтью упала до минимума с августа 2015 года;

— Аналитики Scotia Howard Weil повысили рейтинг акций компании ExxonMobil (XOM);

( Читать дальше )

Блог им. Demonchikkiev |Фокус Рынка 24.04.2017

- 24 апреля 2017, 13:20

- |

— Основная повестка дня: индекс делового климата IFO Германии и речь члена ФРС Кашкари;

— General Electric увеличил чистую прибыль в 5 раз;

— Трамп: в среду будет объявлено о серьезном пересмотре налоговой политики;

— Индекс деловой активности в секторе услуг Еврозоны вырос с 56 до 56,2;

— Индекс деловой активности в производственном секторе Еврозоны вырос с 56,2 до 56,8;

— Президент МВФ Лагард: мы возвращаем миссию в Греции;

— Розничные продажи Великобритании в марте упали на -1,8%;

— Выручка компании Visa (V) выросла на +23,5%, квартальные отчеты вышли лучше ожидания аналитиков;

— Квартальные отчеты компании Honeywell (HON) вышли выше ожидания аналитиков;

— Рост инфляции в Канаде замедлился с +2% до +1,6% из-за снижения цен на продовольственные товары;

— Аналитики Argus рекомендую продажу акций компании Verizon (VZ);

— Baker Hughes: общее число буровых установок в США выросло на 10 единиц (до 857);

— Индекс деловой активности в производственном секторе США снизился с 53,3 до 52,8;

— Индекс деловой активности в секторе услуг США снизился с 52,8 до 52,5.

Блог им. Demonchikkiev |Мои "вздохи" по выборам во Франции :)))

- 23 апреля 2017, 23:08

- |

Кто не в курсе, сейчас идут президентские выборы во Франции (первый тур). Согласно нему выходят 2 претендента во второй тур.

По прогнозам лидер был Макрон, но, сейчас лидирует Марин Ле Пен (24,33%), а Макрон имеет лишь (22,24%) голосов.

Ну что, второй Брекзит и а-ля выборы в США?

Пора увольнять социологов, но победа Марин Ле Пен называют большей угрозой для Еврозоны, чем даже выход Великобритании с альянса.

Ниже ссылка на прямую трансляцию выборов по Блумбергу!

www.bloomberg.com/graphics/2017-french-election/

Блог им. Demonchikkiev |Фокус Рынка 23.03.2017

- 23 марта 2017, 10:08

- |

— Ключевое событие дня: розничные продажи Великобритании;

— В Конгрессе США пройдет голосование по реформе в здравоохранения. Кроме того ожидается выступление Джанет Йеллен;

— Парламент Шотландии поддержит второй референдум о выходе с состава Великобритании;

— В Лондоне возле парламента произошел теракт;

— Crredit Suisse: Вскоре индекс S&P500 упадет до 2100 пунктов;

— Чистая прибыль Nike выросла на +20%;

— Квартальная выручка FedEx выросла на +18,1%;

График дня

Динамика котировок нефти марки WTI

— Путин внесет кандидатуру Наибуллиной на следующий срок главы ЦБ РФ;

— Минфин США: запасы сырой нефти выросли на +4,954 млн баррелей;

— Deutscne Bank открыл продажу по паре AUD/NZD с целевым уровнем — 1,03;

— BNP Paribas открыл покупку по паре USD/JPY;

— Citi открыл buy EUR/USD — 1,0795. TP — 1,1200. SL — 1,0500;

— Nomura: нефть может упасть до 40$;

— РБНЗ сохранил текущие параметры денежно-кредитной политики.

Блог им. Demonchikkiev |Фокус Рынка 14.03.2017

- 14 марта 2017, 10:16

- |

— Ключевое событие дня: ежемесячный ответ ОПЕК;

- Bofa Merrill Lynch открыл Buy на USD/JPY с 114,80, ТР – 118,35, SL – 113.50;

— Morgan Stanley отстопился по продажам EUR/USD и EUR/GBP;

— Reuters узнал о нежелание Саудовской Аравии продолжать заморозку объема добычи нефти;

— Danske Bank прогнозирует продолжение роста EUR/GBP;

График дня

( Читать дальше )

Блог им. Demonchikkiev |Греция «капут»?!

- 09 февраля 2017, 16:04

- |

Кризис Еврозоны начинает наращивать свои обороты. После того, как экономическая ситуация улучшилась, кризис дефляции спал, а политика ЕЦБ стала стимулировать рост кредитования, на первый план вышли политические риски. Изначально, корабль ЕС расшатали волны из Великобритании под названием шторма «Brexit». В 2017 году штормовое предупреждение слышно из Франции, где 23 апреля пройдут президентские выборы. Лидером, согласно социологическому опросу, считается глава «Народного фронта» Марин Ле Пен, которая является критиком политики Еврозоны. В результате под риском оказывается Франция, которая в последнее время отличается тем, что ведет разговоры о своём выходе из состава ЕС.

Но, помимо политических факторов, на первый план выходят и те, которые одновременно связаны с экономическими и политическими вопросами. Изначально таковым фактором являлась денежно-кредитная политика ЕЦБ, действия которой постоянно критикуются со стороны Бундесбанка, но последнему приходится не сладко уже в политических битвах с ФРС и Дональдом Трампом.

( Читать дальше )

Блог им. Demonchikkiev |Курс доллара меняет направление тренда

- 02 февраля 2017, 14:51

- |

Динамика американского доллара на валютном рынке под большим вопросом. Если после победы Трампа на президентских выборах США рынки считали, что курс доллара будет расти, то сейчас у многих возникают сомнения.

Практически по всем инструментам мы наблюдаем ослабление доллара. Единственный инструмент, который ему неподвластный – это рубль. Интересно то, что при укреплении доллара, аналогичное движение было и по российской валюте. Теперь все происходит с точностью да наоборот.

Основным фактором нисходящей коррекции американского доллара является вербальная интервенция со стороны нового правительства США. Дональд Трамп не дурак, он осознает, что для достижения его целей и реализации запланированных проектов нужен не дорогой курс доллара, ведь в ином случае, американские производители будут проигрывать своим внешним конкурентам на международном рынке товаров.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс