Блог им. Demonchikkiev |Фокус Рынка 22.06.2017

- 22 июня 2017, 13:39

- |

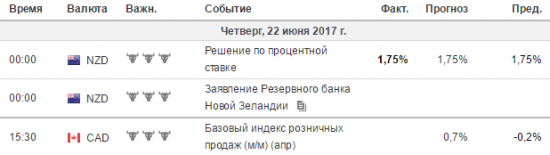

Экономический календарь

— Опрос Reuters: 40% японских компаний связывают свои проблемы со слабостью внутреннего потребительского рынка;

— Курода: Банк Японии будет продолжать программу стимулирования для достижения целевого уровня инфляции в 2%;

— ЕЦБ купил корпоративных облигаций на 92 млрд. евро;

— Рост ВВП России ускорился в мае до +3,1%;

— Представитель Банка Англии Халдейн высказался о целесообразности ужесточения денежно-кредитной политики во второй половине 2017 года;

- Nomura прогнозирует рост пары EUR/JPY во второй половине 2017 года;

— Аналитики BofA/Merrill снизили рейтинг акций компании Intel (INTC);

— Аналитики Macquarie снизили рейтинг акций компании Chevron (CVX);

- BofA/Merrill держит длинные позиции по EUR/JPY и EUR/GBP;

— Запасы сырой нефти и бензина в США упали;

— Добыча нефти в Ливии достигла нового максимума – 1,68 млн барр/день;

— РБНЗ оставил процентную ставку без изменений (1,75%);

— В ABN AMRO ожидают рост цен на нефть до 60$;

- Westpac не ожидает повышения ставок РБНЗ в 2017 – 2018 гг.

- комментировать

- Комментарии ( 0 )

Блог им. Demonchikkiev |Фокус Рынка 15.06.2017

- 15 июня 2017, 10:50

- |

Экономический календарь

- IEA повысило прогнозы по добыче нефти в США;

— МВФ повысил прогнозы по росту ВВП Китая;

- JP Morgan ухудшил прогнозы по австралийской экономике и ожидает снижения процентной ставки в первой половине 2018 на 0,5%;

— Рост зарплаты в Великобритании замедлился больше, чем ожидалось;

— Товарно-материальные запасы в США упали максимально за последние 6 месяцев;

— Уровень безработицы в Австралии снизился с 5,7% до 5,5%;

— Аналитики Wedbush рекомендуют продавать акции компании Starbucks (SBUX);

— Данные по инфляции США вышли хуже предыдущего периода и прогноза;

— Согласно данным FTN Financial, ФРС совершала покупку облигаций на сумму 41,5 млрд. долларов в 2017 году;

— Следующее повышение ставки ФРС, возможно, произойдет в декабре 2017;

( Читать дальше )

Блог им. Demonchikkiev |Почему нефть под давлением несмотря на рост напряжения между странами Ближнего Востока?

- 06 июня 2017, 12:23

- |

Цены на нефть вошли в нисходящий трендовый канал, когда участники рынка ожидали иной ход событий в связи с продлением соглашения о снижение квоты добычи странами картеля ОПЕК и другими нефтедобывающими государствами (Россия).

Рис. 1. Технический график нефти марки Brent (1H тайм-фрейм).

В связи с этим возникает вопрос: почему цены на нефть под давлением?

Если вести речь об встрече ОПЕК и его решения по продлению программы снижения добычи «черного золота», то сработало золотое правило «покупай на слухах – продавай на фактах». Иначе выглядит ситуация, которая складывается со вчерашнего дня.

( Читать дальше )

Блог им. Demonchikkiev |Фокус Рынка 01.05.2017

- 01 мая 2017, 10:39

- |

— Основная повестка дня: официальный выходной день в Китае и странах Евросоюза;

— Ожидается публикация данных США: личные доходы/расходы, индекс деловой активности и выступление главы Минфина Мнучина;

— ЦБ РФ снизил процентную ставку до 9,25%;

— Индекс производственной активности PMI в Китае упал с 51,8 до 51,2;

— Индекс активности PMI в непроизводственной сфере Китая упал с 55,1 до 54,0;

— 49% шотландцев против референдума о независимости, 34% — за, 17% — не определились;

— Количество активных буровых установок в США выросло с 688 до 697 единиц;

— NAB: до июня пара USD/JPY вырастет до 114, до декабря — 118;

— Рост ВВП США замедлился до +0,7%;

— Объем ВВП Канады за февраль не изменился (0%);

— Danske Bank: ЕЦБ может изменить параметры денежно-кредитной политики уже в июне 2017 года;

— Квартальная прибыль Chevron превзошла ожидания аналитиков;

( Читать дальше )

Блог им. Demonchikkiev |Фокус Рынка 26.04.2017

- 26 апреля 2017, 10:04

- |

— Основная повестка дня: розничные продажи Канады и отчет Минэнерго США;

— В четверг утром ожидается заседание Банка Японии с решением по процентной ставке;

— Ожидается публикация квартальных отчетов компаний: Boeing, LG, PepsiCo, Procter&Gamble, Samsung, Total, United Technologies, Мечел, Мегафон, Новатэк;

— Bank of America прогнозирует повышение ставок ФРС в сентябре и декабре 2017 года;

— Goldam Sachs: в ближайшие 3 месяца золото будет под давлением и двигаться к целевой отметке — 1200$ за унцию;

— Добыча нефти Ирака в марте увеличилась на 4% (до 4,586 млн. барр/день);

— Канадский доллар упал из-за решения Трампа вести 20-% налог на импорт древесины из Канады в США;

— Квартальная выручка Alcoa выросла на +24,7%, отчетность вышла лучше ожиданий аналитиков;

( Читать дальше )

Блог им. Demonchikkiev |Фокус Рынка 21.04.2017

- 21 апреля 2017, 09:41

- |

— Основные события дня: индекс деловой активности в Еврозоне, данные по розничным продажам Великобритании, инфляция в Канаде и индекс деловой активности в США;

— Ожидается квартальная отчетность таких компаний: General Electric, Honeywell;

— Reuters: темпы роста экономики Китая ослабнут в 2017 году;

— Аналитики Credit Suisse рекомендуют покупать акции компании Coca-Cola (KO);

— Аналитики Barclays рекомендуют покупать акции компании HP;

— Аналитики SunTrust рекомендуют продажу акций AT&T и Verizon;

— Кувейт планирует вложить $120 млрд. в развитие нефтяной отрасли за 5 лет;

— Министр нефти Кувейта: Россия дала предварительное согласие на продолжение сделки по сокращению добычи;

— Министр нефти Саудовской Аравии: ОПЕК, скорее всего, продлит сделку по сокращению добычи;

— Квартальные результаты American Express (APX) не оправдали ожидания аналитиков;

( Читать дальше )

Блог им. Demonchikkiev |Фокус Рынка 20.04.2017

- 20 апреля 2017, 10:52

- |

— Важных макроэкономических событий сегодня не стоит ожидать;

— Ожидается квартальная отчетность таких компаний: Verizon, Viza, Philip Morris, Unilever, Северсталь;

— Россия и ОПЕК проведут встречу по мониторингу рынка нефти 24 мая в Вене;

— Reuters: Китай ослабил контроль за юанем;

— Тереза Мей: второго референдума о членстве в ЕС не будет;

— Инфляция в Еврозоне составляет +1,5%;

— Morgan Stanley прогнозирует дальнейшее падение пары EUR/GBP;

— Morgan Stanley ждет рост пары GBP/USD до 1,45 к концу 2018 года;

— Госсовет Китая сообщил о снижение налогов с июня 2017 года;

— Квартальные результаты Yahoo (YHOO) превзошли ожидания аналитиков;

— Чистая прибыль BlackRock выросла на 31%;

— ЦБ РФ: в России увеличилось количество просроченных кредитов на +6,2%;

— Минэнерго США: добыча нефти в США за неделю выросла на 17 000 барр/день;

— Минэнерго США: загруженность НПЗ выросла с 91,0% до 92,9%;

- Инфляция в Новой Зеландии ускорилась с +1,3% до +2,2%.

Блог им. Demonchikkiev |Фокус Рынка 19.04.2017

- 19 апреля 2017, 10:24

- |

— Основная повестка дня: данные по инфляции Еврозоны, отчет Минэнерго США и публикация бежевой книги ФРС;

— Citi прогнозирует рост цен на нефть к концу 2017 года до 65$;

— Выручка Bank of America выросла на +6,9%;

— Выручка Goldman Sachs выросла на +26,6%, чистая прибыль вышла хуже ожидания аналитиков;

— Квартальная отчетность Johnson & Johnson превзошла ожидания аналитиков;

— Аналитики Bernstein рекомендуют покупку акций компании McDonald's (MCD) с целевым уровнем 160$;

— Рост промышленного производства в США ускорился с +0,3% до +1,5%;

— ING Bank прогнозирует снижение GBP/USD до 1,20;

— Чистая прибыль IBM упала на 13%;

— BMW ожидает рост продаж в Китае на 10%.

Блог им. Demonchikkiev |Фокус Рынка 13.04.2017

- 13 апреля 2017, 09:56

- |

— Основная повестка дня: отчет Банка Англии по кредитному рынку и речь главы Банка Канады Стивена Полоза;

— Goldman Sachs рекомендует продажу акций компании Газпром;

— Fitch подтвердило наивысший кредитный рейтинг США;

— Morgan Stanley: S&P500 в 2017 году прибавит еще 15%;

— Трамп: сильный доллар вскоре навредит экономике США;

— Трамп: не определился, стоит ли вновь номинировать Йеллен на пост главы ФРС;

— Банк Канады повысил прогноз роста экономики в 2017 году с 2,1% до 2,6%;

— Банк Канады оставил без изменений процентную ставку (0,5%);

— Аналитики Citigroup советуют покупку акций компании HP;

— Wal-Mart Stores подтвердил, что в 2017 году продолжит сокращение штаба сотрудников компании;

— Компания Procter & Gamble (PG) повышает дивидендные выплаты на 3%;

( Читать дальше )

Блог им. Demonchikkiev |Фокус Рынка 12.04.2017

- 12 апреля 2017, 11:25

- |

— Основная повестка дня: данные по рынку труда Великобритании и заседание Банка Канады;

- Bitcoin растет вместе с хедж-акивами;

— Минфин Росии готов легализовать bitcoin в 2018 году;

Читайте статью «Bitcoin — пузырь или новая валюта?» прямо сейчас!

— В прошлом месяце Саудовская Аравия сократила добычу нефти на 111 000 барр/день;

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс