Блог им. Evgeny_Jenkov |Падение продаж - стимул для ФРС

- 15 июня 2021, 17:24

- |

Объём розничных продаж в США упал на 1.3% по сравнению с апрелем, что значительно хуже прогнозов. Хотя в целом розничные продажи выше на 28.1% относительно мая 2020 года.

☝🏻Из этих данных мы имеем следующее, что ранее, розничные продажи, стимулированные стимулами Байдена, набирали обороты, кроме того, сильно росли сбережения и сейчас в экономике начинает снижаться спрос на товары и переключаться на услуги. Таким образом, у нас есть ещё один сигнал к снижению инфляции на который точно ФРС обратит внимание для принятия решения в среду. (перекладывание роста цена с товаров на просевшие услуги)

👉🏻Кроме того, начинают работать классические факторы рынка, когда спрос рождает предложение и наоборот. Получается так, что рост цен на товары, также является фактором снижения розничных продаж, что в итоге приведёт к снижению инфляции.

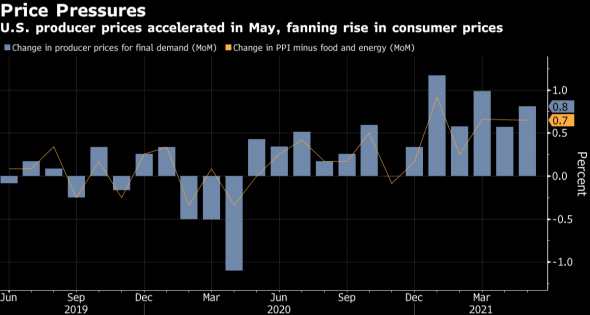

❗️К примеру, сегодня мы увидели с вами рост индекса цен производителей в США на 0.8%, что выше прогноза в 0.6%, что говорит о том, что рост сырья и нехватка рабочих приводит к тому, что производитель перекладывает всё в цену.

( Читать дальше )

- комментировать

- Комментарии ( 3 )

Блог им. Evgeny_Jenkov |Подкаст: Банк России увеличил ключевую ставку. Что ждать от рубля?

- 11 июня 2021, 21:43

- |

( Читать дальше )

Блог им. Evgeny_Jenkov |Рынки на данных по инфляции.

- 10 июня 2021, 16:44

- |

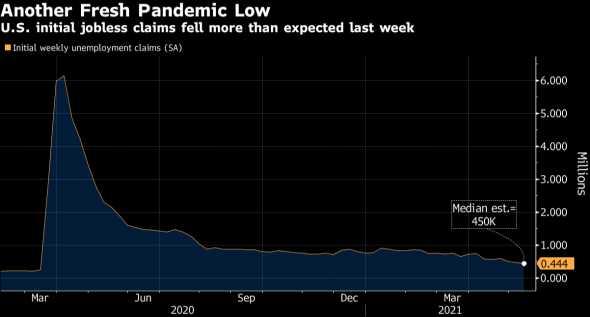

На данный момент мы видим на рынках США смешанную динамику. Фондовые индексы США сначала пошли вниз, но потом резко отскочили вероятно на позитивных данных по пособиям по безработице, которые находятся на рекордно низком уровне со времён начала пандемии и на более низких базовых показателях инфляции.

👉🏻Но всё же по моим ощущениям рынки всё равно будет охватывать очень краткосрочный страх особенно в преддверии заседания ФРС.

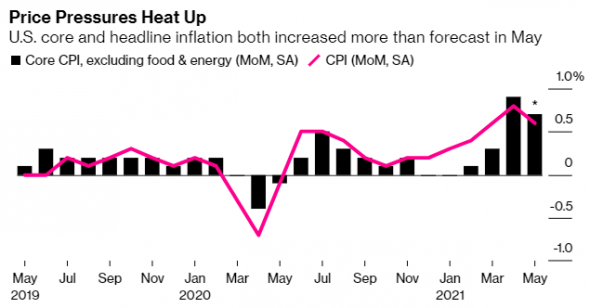

В целом данные по инфляции значительно выше прогнозов и я предполагал 5.2%, но перед выходом данных я скинул в канал мнения банков и там тоже все ждали инфляцию выше прогнозов. В итоге инфляция 5%, что выше 4.7%. Базовая инфляция без учёта продуктов питания и энергоресурсов в месячном эквиваленте выросла на 0.6%, что меньше прошлого показателя в 0.8% и выше прогноза 0.4%

☝🏻В результате мы имеем следующее:

( Читать дальше )

Блог им. Evgeny_Jenkov |Доллар стимулирует Торговый Баланс США.

- 08 июня 2021, 22:25

- |

Сегодняшние данные по Торговому Балансу в США подтвердили то, что доллар находится если не на дне, но всё же где-то рядом. Суть в том, что экспорт из США вырос на $2.3 млрд, а импорт упал на $3.8 млрд.

☝🏻Ранее Евген вам говорил, что силу доллара можно мерять по Торговому Балансу США, так как доллар в любом случае дойдёт до такой отметки, после чего спрос (экспорт) из-за дешевизны доллара будет расти, а импорт из-за того, что доллар дешёвый падать, так как дорого покупать.

👉🏻И вот мы имеем то, что Индекс доллара США у 90 – это очень рядом с дном, так как чем глубже будет падать Индекс Доллара США, тем сильнее будет расти экспорт, а следом и спрос на валюту.

🤔Вероятно, высокие данные по инфляции в США в четверг уронят доллар, но скорее всего Индексу Доллара США будет сложно упасть далеко от 90, а далее с долларом начнётся дело техники:

Разговоры по ужесточению Денежно-Кредитной Политики – будут удерживать доллар от дальнейшего падения.

( Читать дальше )

Блог им. Evgeny_Jenkov |Подкрученные данные рынка труда США. Риски для рынков

- 04 июня 2021, 22:23

- |

( Читать дальше )

Блог им. Evgeny_Jenkov |В США упала безработица с рабочими местами и рынки улетели. Магия

- 04 июня 2021, 17:16

- |

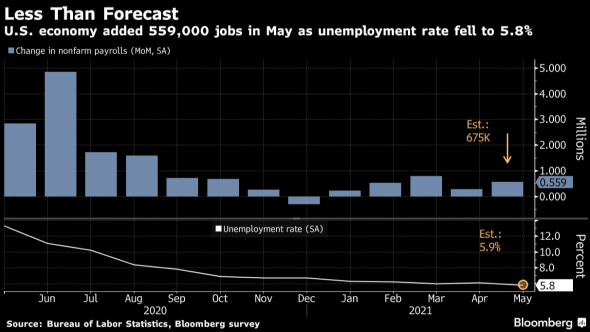

ФРС ликуют, Байден ликует – данные по безработице просто потрясные, так безработица снизилась АЖ на 0.3%.

☝🏻Помните, я вчера ТУТ говорил, что если данные будут очень хорошими, то рынки полетят вниз, если плохими, то полетят вниз, а если в пределах прогноза, то именно – это нам и нужно?

🤦🏼♂️Если вы ругаете российский Росстат, то вот вам цифры: несельское хозяйство добавило 559 тысяч рабочих мест, что ниже прогнозов держим в голове, а безработица снизилась с 6.1 до 5.8, так как снизился уровень участия примерно от 170 тысяч до 200 тысяч. Спросите США: Куда делись бедолаги, которые должны были стать рабочими? Убили? Съели? Украли? Думаю мы не узнаем.

☝🏻Но для рынков ситуация идеальная, так как неожиданно признаков стагфляции на застойном рынке труда нет, при всём почасовая заработная плата растёт на фоне низкого роста рабочих мест (да падение безработицы на 0.3% это низкий уровень, так как эти 0.3% наколдованы снижением уровня участия), что говорит о том, что рабочие не хотят выходить на работу и по моим ощущениям, учитывая то, что крупные компании повышают ЗП низкооплачиваемым рабочим, то проблема уже даже не в пособиях, а в том, что безработные привыкли к сумме пособий в связи с чем неохотно идут на низкооплачиваемые должности.

( Читать дальше )

Блог им. Evgeny_Jenkov |Кто такой Джей Пауэлл? И что будет с рынками без него?

- 29 мая 2021, 22:17

- |

🤔Мы всё ближе и ближе к тому, чтобы узнать дальнейшую приверженность ФРС к своей ДКП, грубо говоря будут ли ужесточать или останется супер мягкой (под ужесточать в данный момент я говорю о сворачивание QE, так как о увеличение ставки, даже речи быть не может).

🤤И сегодня, в свой выходной🕺🏼Евген решил расслабится и поразмышлять:

Как рынки будут реагировать на замену Пауэлла в 2022 году? И как ему остаться?

🤓Начнём с реакции рынков на уход Пауэлла – рынки любят предсказуемость, а значит стабильность в ФРС приветствуется рынками и после того, как Трамп сменил Йеллен, которая правила в ФРС всего один срок на Пауэлла, то для рынков будет стресс, если опять сменить главу ФРС после одного срока. Кроме того, в апреле опрос инвесторов, проведенный CNBC, показал, что 76% считают, что Байден повторно назначит председателя ФРС, а значит влияние на рынки, если главу ФРС будут менять — БУДЕТ СИЛЬНОЕ! Ну и естественно, Пауэлл – сторонник мягкой ДКП, что приветствуется всеми и любит печатать деньги.

( Читать дальше )

Блог им. Evgeny_Jenkov |Данные о расходах и доходах смазано указывают на восстановление в США

- 28 мая 2021, 17:18

- |

Сегодня вышло много статистики по миру и начнём мы с США с доходов и расходов:

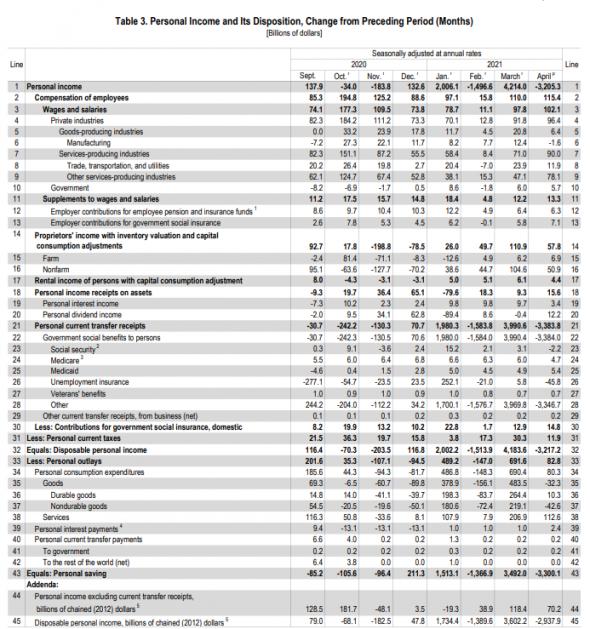

Про личные доходы и расходы – ничего нового тут не произошло, так как большинство показателей смазано стимулирующими чеками, которые были марте. Но всё же стоит отметить то, что доходы в апреле снизились на -3,205 трлн относительно прироста за счёт стимулирующих чеков в 4,214 трлн в марте. И казалось бы, получается так, что если бы не стимулирующие чеки, то доходы выросли на триллион? Нет, на самом деле чеки ещё высылаются + пособия, так как государственные пособия снизились в апреле -3,384 трлн относительно прироста в марте на 3,990 трлн

( Читать дальше )

Блог им. Evgeny_Jenkov |Сценарии ФРС по печатному станку

- 25 мая 2021, 19:11

- |

На рынках сегодня абсолютно спокойный день. Из главного могу отметить скачки в риторики ФРС:

Представители ФРС продолжают попытки убедить рынки в том, что рост инфляции не страшен.

🤔И тут я заметил то, что ФРС прям активизировалась, особенно на этой неделе успокаивать рынки, что может означать: либо ФРС готовит нас к данным по инфляции за май (которые будут очень высокими), либо ФРС может оставить всю ДКП без изменений (то есть даже QE), что было бы волшебно для инвесторов. И до этого дня, я был уверен в том, что ФРС снизит скупку активов на 10-20 млрд, то теперь у меня появились вот ещё какие мысли:

▪️Данные по инфляции за май будут высокими и это напугает инвесторов, но данные по безработице могут показать силу и по моим прогнозам безработица в США может снизится к 5.9%, что воодушевит рынки и кроме, ФРС может оставить QE без изменений и это ещё сильнее воодушевит рынки. Если мы будем двигаться по этому сценарию, то есть вероятность, что восходящая тенденция на рынках может продолжится уже в ИЮНЕ.

( Читать дальше )

Блог им. Evgeny_Jenkov |Сигналы безработицы рынкам

- 20 мая 2021, 16:46

- |

Согласно данным Министерства труда, за неделю, закончившуюся 15 мая, заявки на пособия по безработице в США снизились на 34000 до 444000 человек, что является самым низким показателем с середины марта 2020 года.

🤔В ближайшие недели число заявок, вероятно, сократится еще больше, поскольку более 20 штатов недавно объявили о планах выхода из федеральных программ пособий по безработице, а компании заявили, что прием на работу новых сотрудников затрудняется, поскольку пособия по безработице выше, чем большинство рабочих мест с минимальной заработной платой. Напоминаю, что уровень числа заявок на пособия до пандемии был на уровне 220 тысяч в неделю.

☝🏻На данный момент, учитывая тенденцию в пособиях, то пока можно сделать вывод, что экономика США с выходом из программы пособий некоторых штатов, добавит в апреле более 600 тысяч рабочих мест и таким образом безработица снизится ниже 6% примерно до 5.9%, что даст ФРС пространство для снижения скупки активов с 120 млрд в месяц, до 110-100 млрд в месяц. Правда предварительно ФРС и правительству США придётся разогреть ожидания от прогнозов экономического роста экономики.

🤨 С другой стороны снижать программу скупки активов в преддверии соглашения по пакету стимулов, тоже странно, так как доходность из-за новых стимулов может критически скакануть вверх, что может стать проблемой.

❗️Июнь будет для рынков очень забавный и волатильный.

P.S. Ставь лайк в поддержку автора и заходи в ТеЛеГу — ТУТ

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс