Блог им. Evgeny_Jenkov |Новые продажи валюты. Рубль будет крепнуть?

- 03 февраля 2023, 12:15

- |

❗️Ежедневные продажи валюты по бюджетному правилу с 7 февраля вырастут в 2,8 раза — до 8,9 млрд руб., в сумме за месяц 160,2 млрд

❗️Недополучение нефтегазовых доходов бюджета РФ в феврале оценивается в 108 млрд руб. – Минфин

❗️Бюджет РФ в январе недополучил 52,1 млрд руб. из-за меньших чем ожидалось поступлений экспортной пошлины на газ — Минфин

В этом посте писал уже, что нефтегазовые доходы России в феврале будут ниже , а ожидаемые доходы в феврале возрастут в рамках бюджетного правила.

☝️ Продажа валюты на 160,2 млрд, если брать последние расчёты и влияние продаж валюты в прошлом, то будут влиять укреплением на рубль примерно на +3% в зависимости от проводимых операций ЦБ.

Естественно, это укрепление будет идти в противовес снижению положительного торгового баланса за счёт выпадающих доходов от продажи нефти.

России нужна стоимость Urals $55-60 при текущих уровнях добычи для комфортного и сбалансированного бюджета.

Падение нефтегазовых доходов и бюджетное правило будет компенсировать друг друга во влияние на курсе рубля, то есть рубль примерно и останется в своём диапазоне к доллару 65-70

- комментировать

- Комментарии ( 4 )

Блог им. Evgeny_Jenkov |Рубль растёт на фоне интервенций Банка России. Бюджетное правило 2.0

- 11 января 2023, 14:46

- |

Глава Минфина РФ Силуанов заявил 27 декабря Ведомостям:

С ЦБ вопрос согласовали. С января следующего года правило будет работать. Механизм уточнился: 8 триллионов [за год]. Все, что сверху – туда [в ФНБ], все, что ниже — оттуда [из ФНБ]. Сделаем оценку из месячных показателей и, соответственно, будем принимать решение о пополнении или непополнении [изъятии из] Фонда национального благосостояния.

Сегодня Минфин РФ сообщил, что ожидаемый объём недополученных нефтегазовых доходов федерального бюджета прогнозируется в январе 2023 года в размере -54,5 млрд руб. Получается, что ЦБ продаст ЮАНЕЙ в январе на 54,5 млрд рублей, то есть закупит рублей для Минфина. Ежедневный объём продажи иностранной валюты (юаней) составит в эквиваленте 3,2 млрд руб. Закупка рублей (продажа иностранной валюты) = укрепление рубля.

( Читать дальше )

Блог им. Evgeny_Jenkov |Хедж-фонды ждут падения доллара на ожидаемой паузе от ФРС

- 09 января 2023, 10:49

- |

Рынки продолжают слишком оптимистично воспринимать то, что ФРС, вероятно, достигли пика в повышении ставки или близка к пику. На прошлой неделе ставки против доллара выросли до 30 457 контрактов, что является максимальным показателем с августа 2021 года.

Правда, именно с августа 2021 года началось сильнейшее ралли доллара, так как именно тогда ФРС взялись за повышение ставки. Поэтому ожидания хедж-фондов — это скорее предупреждение о том, что на ослабление доллара уже все заработали и скоро начнётся выход из позиций, что станет поддержкой для бакса.

☝🏻 Если сравнивать сегодня политику американского Центробанка (ФРС) и европейского, то американский Центробанк явно прошёл в ужесточении политики дальше, чем ЕЦБ, который только-только разгоняется. Европейский Центробанк продолжает говорить об ужесточении политики, когда ФРС уже говорит о паузе. Правда, ставка ФРС будет выше ограничительного значения, вероятно, весь 2023 год, а замедление инфляции должно ослабить снижение доллара. Пик позиций хедж-фондов, вероятно, подводит к тому, что падение должно замедлится исходя из макрособытий.

( Читать дальше )

Блог им. Evgeny_Jenkov |Этапы ФРС США. После паузы может быть рост ставки.

- 04 января 2023, 18:57

- |

3-и этапа направления денежно-кредитной политики от представителя ФРС США Нила Кашкари.

🤷♂️Для чего это?

От того, как будет развиваться денежно-кредитная политика США, будет зависеть то, как будет развиваться мировая экономика, двигаться доллар, двигаться акции и крипта, ну и другие активы. Денежно-кредитная политика влияет на спрос и предложение как в экономике, так и долларовое. Поэтому друзья: сначала фундаментальные тенденции на рынках, а уж потом все покупки и стратегии.

Почему меня заинтересовали эти 3 этапа развития денежно-кредитной политики от ФРС? Кашкари в своём эссе впервые, как представитель ФРС США заявил, что из-за ошибки ФРС США взлетела инфляция США, так как прошлые модели уже не работают в полной мере и не охватывают всей зоны экономики, которая влияет на инфляцию. Но главное: эти 3и этапа очень сходятся с усреднённой идеей всех представителей американского Центробанка.

( Читать дальше )

Блог им. Evgeny_Jenkov |ЕЦБ станет ястребом в июле! Не ждите роста рынков!

- 09 июня 2022, 15:19

- |

ЕЦБ, как и обещал, что после окончания программы скупки активов начнёт повышать процентную ставку. Так вот! ЕЦБ объявил, что программа скупки активов закончится 1 июля.

Правда, ЕЦБ не стал скрывать и чётко заявил: на следующем решение Европейского Банка ставку повысят на 0,25%. Но важно отметить, что ЕЦБ сообщил, что ставка будет повышаться в сентябре и, вероятно, дальше.

Конечно же ЕЦБ будет реинвестировать свою программу скупки активов, а также Европейский Центральный Банк отметил, что проблема с инфляцией большие и риски огромные.

Правда, вряд ли резкая ястребиная политика поможет ЕЦБ справится с инфляцией, так как ЕЦБ в данный момент имеет инфляцию предложения, а не инфляцию спроса. На инфляцию предложения слабо действуют монетарные меры и, вероятно, в этом и причина продолжать реинвестировать погашающиеся облигации на балансе. Топить с абсолютным ужесточением сейчас вряд ли нужно.

( Читать дальше )

Блог им. Evgeny_Jenkov |Отчаянье Банка России

- 28 февраля 2022, 10:57

- |

Банк России поднял ставку до 20% на фоне операций по наводнению ликвидности ради двух целей: остановить отток из банковского сектора и временно удержать курс рубля! и только так и никак иначе!

🤬 Просто вдумайтесь над тем, какой это бред 🤦🏼♂️ Банк России попадает под санкции, которые его ограничивают в стабилизации рубля, при этом ему необходимо поддерживать ликвидность банковского сектора, которая будет растворяться со скоростью света. Получается, что Банк России покупает золото — печатая рубли! и одновременно поднимает ставку до 20%. Они типа пытаются сохранить денежный объём, но вводят меру, которая изымает деньги из обращения. Для чего? Чтобы люди понесли в банки на депозиты под 20% бабки и навсегда их там оставили? так как Банк России пока не объяснил, как будет справляться с санкциями и нехваткой ликвидности.

Это отчаянье, которое проходит на фоне, скорее всего, идеи сохранить всеми силами курс рубля, чтобы потом рассказать по ТВ о том, что ситуация на Украине — не вредит экономике, а санкции вообще фигня, так как экономика сильна. В РФ народ смотрит в основном на 2-е вещи: курс рубля и цены в магазине. Поэтому тактика понятна🤦🏼♂️

( Читать дальше )

Блог им. Evgeny_Jenkov |Яхааааай рубля.

- 06 января 2022, 18:24

- |

Рубль находится в данный момент в самой уязвимой позиции с апреля 2021 года, так как цена на российскую валюту подошла к 77 за доллар. Учитывая тот график, который ранее Евген опубликовал в канале, то выход из сужающегося диапазона говорит нам о том, что 100 рублей за доллар с точки зрения технического анализа вполне возможно. Поэтому давайте разбираться:

▪️ Инфляция. Дело в том, что последнее время Банк России полностью бесполезен в своих действиях, так как резко угодил в ловушку, которую ему «заготовили» Западные Центробанки и пандемия. В тот момент, когда инфляция росла во всём мире и в основном в России она была импортированная, то Банк России, как белка в колесе крутился с повышением ставок, ограничивая тем самым рост предложения в стране. Ставки росли вместе с ценами, так как инфляция под конец года, после семи повышений ставки подряд, выросла до уровня 8,4%, а инфляционные ожидания практически достигли 15%.

( Читать дальше )

Блог им. Evgeny_Jenkov |Данные по безработице и QE от ФРС

- 05 ноября 2021, 15:49

- |

⚡️Безработица в США 4.6% (ранее 4.8; прогноз 4.7%)

⚡️Количество новых рабочих мест вне с/х 604K при прогнозе в 400к

В целом статистика хорошая, но обратите внимание на то, что уровень участия остался неизменным на уровне 61.6%, что говорит о том, что американцы продолжают сидеть дома.

🤔 Показатель количество новых рабочих мест вне с/х вроде бы хороший, но за сентябрь и август изменён в пользу снижения. Что не есть хорошо!

😳 Уровень зароботных плат продолжил свой рост, что в целом предсказуемо на +0,4% м/м и +4,9% г/г

😮 Сектор «отдых и индустрия гостеприимства» добавили 1/3 мест за октябрь.

❗️ Итог: данные очень хорошие и говорят о том, что рынок труда восстановился на примерно 81%. Но для нас эти данные хороши тем, что уровень участия всё ещё низкий, а значит ФРС продолжит свой медленный и постепенный курс на сокращение программы скупки активов на 15 миллиардов долларов, то есть смысла ускорять сокращение — НЕТ! Очень круто и очень позитивно!

👉🏻 Не вижу препятствий для роста рынков!

P.S. заходи на огонёк в телегу DarthTraders

Блог им. Evgeny_Jenkov |Завтра нас ждут данные по безработице в США – данные будут определяющими в сворачивание скупки активов.

- 02 сентября 2021, 18:52

- |

☝🏻 Начнём с того, что в данных за июль мы увидели безработицу в США на уровне 5.4% и ожидается, что в августе безработица снизится до уровня 5.2%, а экономика добавит 750 тысяч рабочих мест вне с/х отрасли. Возможно ли получить такие цифры? Разбираемся!

👉🏻 Возьмём последние данные PMI в производственном секторе США за август и видим показатель в 61.1, что очень сильно, но всё же меньше июльского показателя 63.4 — это говорит о, что июль был очень сильным месяцем для производственной активности США, а также говорит о том, что в июле, вероятно, производственный сектор США прошёл пик. Посмотрев в отчёт IHS по PMI, то мы увидим там тоже уведомление о замедлении занятости.

👉🏻 В Индексе деловой активности в производственном секторе от ISM, также говорится о снижении занятости в августе, хотя сам индекс находится на рекордно высоком уровне.

👉🏻 Кроме того, в США в августе активно начало расти количество новых случаев заболеваний вариантом Delta, после чего в сфере услуг, в штатах с наибольшим количеством новых случаев вируса начали давать рекомендации о закрытие ресторанов.

( Читать дальше )

Блог им. Evgeny_Jenkov |Банк России резко поменял риторику в отношение ДКП. Рубль-риск.

- 18 декабря 2020, 14:09

- |

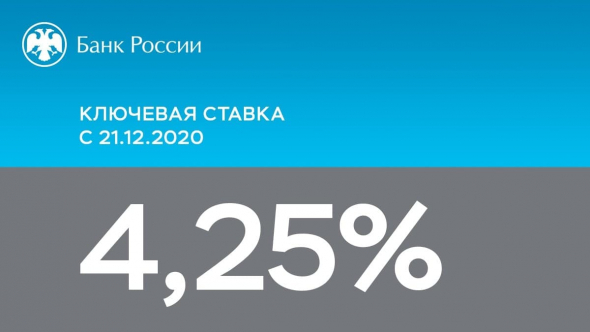

Банк России ожидаемо оставил ставку без изменений на уровне 4.25%

❗️Риторика ЦБ полностью поменялась! Из решения по ставке:

▪️Инфляция складывается выше прогноза Банка России и по итогам 2020 года ожидается в интервале 4,6–4,9%. Объясняю: больше не ждите снижение ставки, а так же ждите снижение рубля, а ещё инфляция превышает ставки по депозитам, но самое главное – сворачивание стимулирующих мер из-за роста инфляции, а значит экономика РФ в 2021 году рискует восстанавливаться даже ниже ожиданий.

▪️Проинфляционные факторы оказывают более значительное и продолжительное повышательное влияние на цены. Объясняю: полное изменение риторики ЦБ, так как ранее ЦБ исключительно говорил, что есть только краткосрочное влияние на цены, а потом опять снижение инфляции.

▪️Дезинфляционные риски в 2021 году уже не преобладают в той мере, как это было ранее. Объясняю: Опять же, риторика полностью изменилась, а значит начинается сворачивание стимулирующих мер – для рубля большой риск.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс