Блог им. Evvibris |Угрозы Трампа о нефти.

- 05 февраля 2025, 10:47

- |

Кроме того у них есть куда расти, количество буровых установок во времена бума 11 лет назад было в 3 раза больше, чем сейчас.

Поэтому всем заинтересованным в нефти (например миноритарным акционерам наших нефтяных компаний) советую отслеживать количество буровых в США тут.

Опасно ли для России падение цен на нефть? Ну вопрос не однозначный, экспорт России существенно перекрывает импорт, потенциально страна может себе позволить достаточно долгий период низких цен на нефть (хотя конечно не помешала бы конкретика в вопросе, но считать долго), в условиях СВО устойчивость может быть значительно ниже, но надеюсь власти вопрос отслеживают.

Помимо этого тут очень важен вопрос как долго США смогут держать цены на нефть низко, ведь именно США производит самую дорогую нефть. Да, Трамп может какое-то время субсидировать своих нефтиников, но вопрос сколько ему это будет стоить (долг США и так не мал), и еще вопрос поверят ли этим субсидиям нефтяники, ведь через 4 года пост президента может вновь занять демократ, который не только не будет субсидировать нефть, но может обложить дополнительными налогами, может запретить какие-то скважины и т.д.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Блог им. Evvibris |Нефть по прогнозу ЦБ.

- 13 сентября 2020, 17:53

- |

smart-lab.ru/blog/645935.php

И тут же попалась одна интересная статья в «Эксперте» с совсем другой точкой зрения. А точнее это даже не точка зрения «Эксперта», а точка зрения Центробанка, озвученная в проекте ЦБ «Основных направлений единой государственной денежно-кредитной политики на 2021 год и период 2022 и 2023 годов».

Приведу цитату:

… наиболее актуальным является ближайший прогноз в базовом сценарии: «Цена на нефть марки Urals, средняя за год, долл. США за баррель» на 2020 год обозначена на уровне 38 долларов.31 августа Минфин опубликовал расчет, согласно которому «средняя цена на нефть марки Urals в январе-августе 2020 года сложилась в размере $ 40,83 за баррель», — говорится на сайте ведомства. Чтобы средняя цена по году оказалась на уровне 38 долларов за баррель, в ближайшие четыре месяца она должна быть не выше 34 долларов. Сегодня российский сорт котируется на уровне около 39 долларов, значит, согласно базовому прогнозу ЦБ, ему предстоит существенное снижение.

Ну а далее, согласно базовому сценарию цены на нефть стабилизируются на уровне 50 долларов за баррель к концу 2022 года (благодаря сделке ОПЕК+ и возвращению к дефициту на рынке нефти). Российская экономика при этом продолжит устойчивое восстановление в следующие два года и к третьему кварталу 2022 года достигнет потенциального уровня выпуска, оставаясь на нем до конца 2023 года. Темп роста ВВП к 2021 году достигнет 3,5–4,5%, но затем вернется к докризисным значениям вблизи 2,5% к 2023 году.

Проинфляционный сценарий предполагает: цена на нефть в 2021 году снизится до 35 долларов за баррель и, несмотря на сделку ОПЕК+, вырастет лишь до 42–43 долларов к концу 2023 года. ВВП РФ при этом в 2021 году вырастет на 3–4%, но к 2023 году темпы роста замедлятся до 1–2%.

( Читать дальше )

Блог им. Evvibris |Зарисовки по фундаменту нефти.

- 13 сентября 2020, 09:59

- |

В последнее время много статей, постов, комментов по фундаменту для золота (что не странно золото стало звездой последних лет), но странно выглядит то, что при этом как-то маловато стало разговоров о фундаменте для нефти, технической аналитики полно, а фундамента мне на глаза мало попадается. А в последнее время начали раздаваться голоса о том, что нынешние цены надолго, если не на всегда.

Мне лень делать очень серьезный обзор нефти, но хочется дать несколько «зарисовок» по фундаменту для нее.

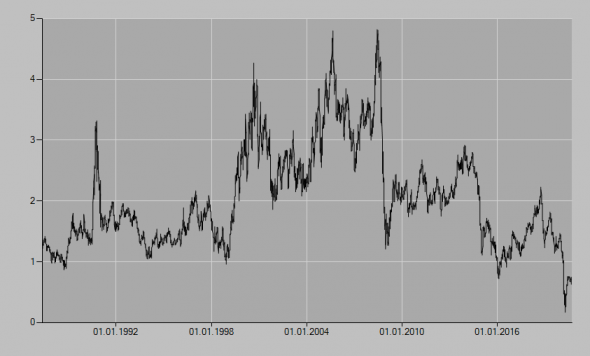

И начать тут стоит пожалуй с нашей звезды — с золота, золото считается убежищем от инфляции (но в реальности любые товары и акции являются убежищами от инфляции, дело только в скорости реакции, золото, как считается реагирует на инфляцию немедленно, т.к. по сути является валютой, по отношению к которому эта самая инфляция вроде как и должна высчитываться). Компании на инфляцию реагируют (точнее должны реагировать) в последнюю очередь, так как для сначала компания должна продать некий товар по уже завышенным инфляциям ценам, потом должно пройти какое-то время вплоть до года, когда новая откорректированная на инфляцию прибыль превратиться в новые повышенные дивиденды, а они в свою очередь повысят стоимость акций. НО это в идеале, в реальности когда больше не во что вкладывать (при нулевой доходности например по облигациям), люди начинают высчитывать грядущие дивиденды и по ним покупать акции, с другой стороны всегда давит вероятность кризиса (ведь те самые нулевые доходности по облигациям и есть признак кризиса). Так где же тут нефть? А она то как раз может быть еще более оперативной в индикации инфляции, чем даже золото (точнее нефть может даже быть причиной инфляции). Как и любой товар она должна расти вслед за инфляцией (в противном случае идет ее незаметное обесценивание). Но нефть, особенно во времена кризисов, может реагировать на инфляцию и пост-фактум (в случаях, когда сначала идет валютная инфляция, потом потребительская), и сейчас нефть в граммах золота находится почти на исторических минимумах:

( Читать дальше )

Блог им. Evvibris |Доллар vs Рубль.

- 07 августа 2020, 12:07

- |

У автора достаточно взвешенные и продуманные посты, и достаточно неплохо представленная информация, но как и в множестве прошлых раз я с автором не согласен и решил оформить ответ отдельным постом.

Во-первых внесу уточнение по вопросу кому выгодно. Самые основные выгодоприобретатели от изменения курса доллара это экспортеры в случае роста доллара и импортеры в случае падения доллара. В сущности я так понимаю государство толкает курс в нужную сторону, когда нужно поддержать тех или иных. Ну а помимо экспортеров самый главный выгодоприобретатель тут государство, а если точнее в случае если надо залатать дефициты в бюджете роняют рубль, чтобы увеличить доходы от нефте-газа и покрыть убытки. Помимо этого падение доллара уменьшает реальную зарплату россиян, НО зато позволяет сохранять большое количество рабочих мест.

Во-вторых читал я вчера одну статью в эксперте. Там автор в целом выражает то же мнение, что и STETSKOFF, но с оговорками. Но самое главное в статье приведено старое правило (и график к нему), что мол государству выгодно держать нефть на более менее одном уровне в рублях (там указан уровень в 3.200). Вот график из статьи:

( Читать дальше )

Блог им. Evvibris |О долларе, нефти и рубле.

- 07 июля 2020, 06:16

- |

Прямой сильной корреляции между нефтью (Brent) и рублем — НЕТ, последние 5 лет она -0.32 (отрицательная, как и все ожидают), а вот с 1992го года она 0.38 (положительна, но я думаю, что это по причине «инфляции» доллара к нефти, и еще более быстрой инфляции рубля).

Что же касается стоимости, то будь корреляция -1, то по данным 5 лет нынешняя цена должна была бы быть 83,65 рубля за доллар (при цене нефти в $43).

А если бы была 1 и измерялась с 1992, то 9.61 рубля за доллар (это не опечатка — около десяти рублей).

А еще могу добавить, что измерение с 1998го года (после деноминации) дает корреляцию в

( Читать дальше )

Блог им. Evvibris |Очередное предупреждение о V-псевдо-образии

- 21 июня 2020, 23:34

- |

Нью-Йорк -47% [-57%]

Лос Анджелес -54% [-63%]

Чикаго -37% [-59%]

Хьюстон -44% [-65%]

Особенно внимательно к этим данным следует присматриваться тем, кто торгует фьючами на нефть, ибо автомобили основные ее потребители. НО разумеется и любым другим быкам присмотреться и подумать стоит (если люди не ездят на работу и с работы, то откуда взяться восстановлению?).

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс