Блог им. FZF |Альтернативная опционометрика (часть 3)

- 05 июня 2018, 09:51

- |

Начало здесь:

Часть 1 smart-lab.ru/blog/474365.php

часть 2 smart-lab.ru/blog/474597.php

Как упоминалось во второй части: для своих расчетов я беру цены опционов непосредственно из таблицы опционов в реальном времени. Цену стредла я обозначаю буквой А в связи с визуальной сходностью.

Цены опционов на других страйках можно представить как функцию:

F(А, х), где А – стредл на центральном страйке; х – расстояние в пунктах от центрального страйка (цены базового актива).

Имея цену опциона на центральном страйке (с нулевым смещением в какую-либо сторону) можем рассчитать цены опционов на других страйках. Для такого расчета есть формула, которую я называю «эталонной». Ее вывод с пояснениями и рисунками занимает 7 листов формата А4. На написание этой формулы и осознание всех факторов действующих на цену у меня ушло три года. Поэтому, эталонная формула не будет раскрыта.

( Читать дальше )

- комментировать

- ★23

- Комментарии ( 51 )

Блог им. FZF |Альтернативная опционометрика (часть 2)

- 01 июня 2018, 11:03

- |

Начало здесь: smart-lab.ru/blog/474365.php

Читающие меня друзья, благодарю вас за комментарии к первой части. Они помогли найти мне некоторые небольшие недочеты и наметить дальнейший путь развития.

Эта часть в большей степени является презентацией результатов использования методики. Поскольку, изложение дальнейшей описательной составляющей у некоторых читателей может вызвать мысль о том, что все изложенное является красочной фантазией автора, не применимой к реальности.

Основное отличие от стандартного метода оценки стоимости опционов является утверждение:

Цену опциона можно рассчитывать исходя из показателей волатильности, не привязанной в процентном отношении к цене базового актива. В моем случае волатильность измеряется пунктах индикатора ATR(Н1).

За исходные данные берется цена опциона на центральном страйке (стредл на центральном страйке). Получить ее можно опираясь на историческую волатильность (описано в 1 части), или просто взяв текущие значения из таблицы опционов, опираясь на ожидаемую волатильность.

( Читать дальше )

Блог им. FZF |Альтернативная опционометрика (часть 1)

- 31 мая 2018, 12:51

- |

Вашему вниманию предлагается альтернативный взгляд на оценку стоимости опционов. Забудьте, всё чему вас учили, и начнем мыслить с чистого листа.

Чтобы иметь меньше параметров, «избавимся» от дельты и от всяких рассуждений «что куда пойдет и на сколько процентов». Рассмотрим самую простую дельтанейтральную позицию -стредл.

Проданный стредл или купленный это не важно. Будем пытаться его дельтанейтралить. Если не вдаваться в подробности формул, а выделить основное свойство такого действия, то результат будет зависеть от того расстояния, которое «набегает» нам цена базового актива. Тут появляется один важный момент: Расстояние пробегаемое базовым активом можно выразить через волатильность базового актива в процентах, но можно этого не делать. Можно использовать непосредственно «длину пробега» для оценки стоимости опциона.

( Читать дальше )

Блог им. FZF |Опционы против криптовалют 3

- 01 февраля 2018, 20:55

- |

Хризантемы в саду,

А любовь всё живёт

В моём сердце больном.

Как-то приуныли криптовалютчики. Перестал радостно расти биткоин.

А что там у на было на опционном фронте?

В общем, тоже не густо.

Колл 130 с исполнением 1 февраля очень скромно можно было подняться в 1,5-2 раза.

Хочется передать соболезнования шортившим сбербанк.

Колл на страйке 26000 и колл на страйке 26250

( Читать дальше )

Блог им. FZF |Опционы против криптовалют

- 12 января 2018, 12:59

- |

Конечно, красиво выглядит рост в 1000% за несколько месяцев :)))

Но не могу я вкладываться в биткоин. :((( ПОТОМУ ЧТО:

1300% меньше чем за 2 недели. Таких возможностей там нет.

Это январский Колл на РТС на 125000 страйке.

Если будет не лень, буду периодически выкладывать подобные картинки. :))))

Я покупал по 100, вышел по 550.

Блог им. FZF |Альтернативный расчет стоимости опционов 2. Формула сферического опциона в вакууме

- 24 апреля 2015, 12:06

- |

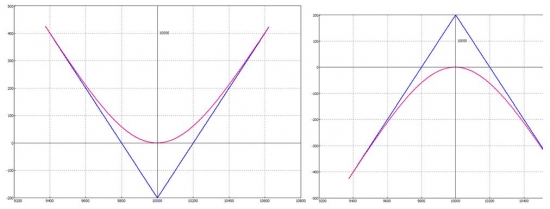

В прошлых статьях (smart-lab.ru/blog/248456.php, smart-lab.ru/blog/250544.php ). Я пытался написать альтернативную формулу для расчета цен опционов. Но взятая из существующего научного арсенала формула, для проверки гипотезы оказалась не совсем корректна, и даже после подгонки как-то не внушала доверия. Поэтому пришлось делать всё самому с самого начала и придумать свою теорию «распространения взаимодействия», на основе которой и рассчитывать цены опционов.

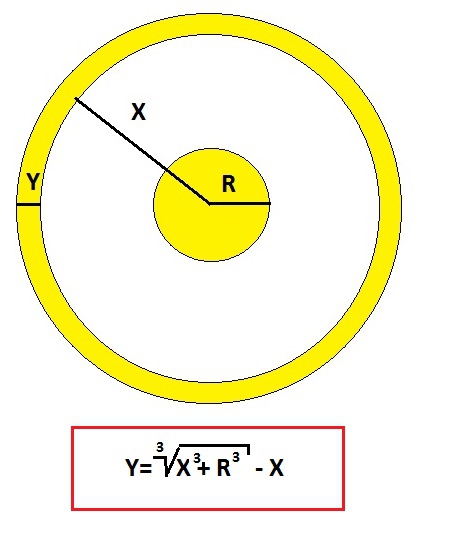

И так, возьмем, к примеру гравитацию (потому как, никто не знает что это такое, а следовательно придирок к мелочам будет меньше). Пусть у нас есть некая точка, оказывающая на окружающий мир гравитационное воздействие. Представим это воздействие а виде шара радиусом R, где сила воздействия равна R. ( для опционов это W – цена опциона на деньгах):

Теперь представим, что шар начинает расширятся, с образованием в центре пустоты, и превращается в некую сферу. Общая сила воздействия (энергия заключенная в R ) остается постоянной. И объем начального шара равен объему оболочки сферы толщиной

( Читать дальше )

Блог им. FZF |Альтернативный расчет стоимости опционов.

- 21 апреля 2015, 21:48

- |

В прошлый раз мы определили стоимость опциона на деньгах. smart-lab.ru/blog/248456.php Теперь попробуем рассчитать стоимость опциона вне денег. За базу отсчета возьмем полученную ранее цену опциона на деньгах и обозначим ее буквой W. Это вроде как, некий параметр включающий в себя вегу и тэту (для любителей стандартного представления).

Теперь, посмотрим на изменение цены базового актива немного под другим углом. Представим, что потенциальная возможность изменения цены из точки, в которой она находится сейчас в другую точку, (волатильность) есть некая мощность излучения заложенная в данной точке. То есть, волатильность мы представим как мощность излучателя возмущений некоего «финансового пространства».

И цену опциона на деньгах, мы можем представить как результат воздействия этого «излучателя» на опционное пространство данной серии опционов в нулевой точке ( в эпицентре).

То есть W (цена на центральном страйке) – это мощность источника излучения «волатильности» в опционном пространстве. А цены на страйках вне денег – это значения мощности сигнала на расстоянии от источника излучения. И чем дальше страйк, тем слабее сигнал.

( Читать дальше )

Блог им. FZF |Экспресс метод определения «справедливой цены» опциона на центральном страйке.

- 11 апреля 2015, 20:37

- |

Предлагаю вашему вниманию простенький метод оценки стоимости опциона на центральном страйке исходя из текущей волатильности.

в качестве индикатора волатильности используем ATR (Average True Range), который доступен во многих торговых терминалах

По своей сути ATR показывает средний размер свечи (с учетом гэпов) за заданный период. Для расчетов желательно выбрать часовой таймфрейм и период кратный одному торговому дню (для ФОРТС 14, для FOREX 24). В результате имеем среднее значение от максимума до минимума часовой свечи. Зная это значение, и взяв на себя смелость предположить, что волатильность останется примерно такой же в интересующий нас будущий промежуток времени, мы можем посчитать ожидаемый размер «свечи» большего временного интервала:

ATR(N)= ATR(Н1)*КОРЕНЬ(N), где N количество часов в свече большего временного интервала.

Тем самым мы поучили ожидаемое значение от максимума до минимума свечи в N часов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс