Finrange | Дмитрий Баженов

Результаты портфелей на рынке РФ за 16-20 сентября 2024 г. +5,41% за неделю

- 22 сентября 2024, 16:08

- |

Каждую неделю я публикую результаты спекулятивного портфеля, где занимаюсь трейдингом, и среднесрочного портфеля, основанного на фундаментальном анализе.

Спекулятивный портфель с 11 июля 2022 г.:

- Текущая сумма: 3 750 402,78 руб.

- Результат за неделю +141 775 руб.

- Доходность портфеля: +368,8%

Основная стратегия: Поиск спекулятивных идей на основе технического анализа с учётом рыночного сентимента, с минимальным соотношением риск к прибыли 1:3. Одновременно может быть открыто до 4 позиций с удержанием от нескольких дней до нескольких недель. Используются кредитные плечи, шорты и мани-менеджмент.

На российском рынке акций сохраняется высокая волатильность. На этой неделе она была связана со снижением процентных ставок ФРС сразу на 0,50%, экспирацией фьючерсов и эскалацией конфликтов на Ближнем Востоке.

Думаю, какое-то время снижение ставки ФРС и конфликты на Ближнем Востоке будут оказывать положительное влияние на сырьевые рынки. В связи с этим, сохраняю длинные позиции в обоих портфелях.

( Читать дальше )

- комментировать

- Комментарии ( 4 )

Чему учит великий спекулянт Джесси Ливермор?

- 20 сентября 2024, 10:57

- |

Вот несколько значимых цитат из книги «Воспоминания биржевого спекулянта» Эдвина Лефевра, которые отражают важные уроки и философию Джесси Ливермора:

«Рынок никогда не ошибается — люди ошибаются». Эта цитата подчеркивает важность понимания того, что рынок сам по себе не может быть виноват в неудачах. Ошибки совершают трейдеры, неправильно интерпретируя данные или принимая эмоциональные решения.

«Важнее всего, чтобы трейдер знал, как действовать в каждый момент, а не думал, что ему известно, что случится на рынке». Ливермор подчеркивает значимость адаптации и умения реагировать на текущие рыночные условия, а не на предсказания.

«Дайте прибыли расти, а убытки — сокращайте». Одна из ключевых стратегий Ливермора, которая советует трейдерам держать прибыльные позиции как можно дольше, и при этом быстро закрывать те, которые приносят убытки.

«Я никогда не спорю с рынком. Это самое худшее, что может сделать спекулянт». Ливермор предупреждает о том, что попытки сопротивляться рыночным тенденциям могут привести к серьезным потерям.

( Читать дальше )

Результаты портфелей на рынке РФ за 9-13 сентября 2024 г. +8,28% за неделю

- 15 сентября 2024, 14:56

- |

Каждую неделю я публикую результаты спекулятивного портфеля, где занимаюсь трейдингом, и среднесрочного портфеля, основанного на фундаментальном анализе.

Спекулятивный портфель с 11 июля 2022 г.:

- Текущая сумма: 3 608 627,78 руб.

- Результат за неделю +275 826,32 руб.

- Доходность портфеля: +351,08%

Основная стратегия: Поиск спекулятивных идей на основе технического анализа с учётом рыночного сентимента, с минимальным соотношением риск к прибыли 1:3. Одновременно может быть открыто до 4 позиций с удержанием от нескольких дней до нескольких недель. Используются кредитные плечи, шорты и мани-менеджмент.

Неделя была очень волатильной, тем не менее, удалось хорошо заработать. С начала недели я лонговал акции Сбера, Магнита и НОВАТЭКа. Закрыл одну позицию по цели, вышел по безубытку и поймал один стоп-лосс.

В акциях началась фиксация прибыли после отскока рынка. Снижение российского рынка ускорилось на фоне падения цен на нефть на 4%. В связи с этим, открыл короткие позиции по акциям Системы и Норильского Никеля. Забрал больше, чем 1 к 3 в каждой сделке, вышел руками, так как был в отпуске.

( Читать дальше )

Результаты портфелей на российском рынке за 2-6 сентября 2024 г. +1,9% за неделю

- 09 сентября 2024, 14:39

- |

Каждую неделю я публикую результаты спекулятивного портфеля, где занимаюсь трейдингом, и среднесрочного портфеля, основанного на фундаментальном анализе.

Спекулятивный портфель с 11 июля 2022 г.:

- Текущая сумма: 3 332 801,46 руб.

- Результат за неделю +62 959,7 руб.

- Доходность портфеля: +316,6%

Основная стратегия: Поиск спекулятивных идей на основе технического анализа с учётом рыночного сентимента, с минимальным соотношением риск к прибыли 1:3. Одновременно может быть открыто до 4 позиций с удержанием от нескольких дней до нескольких недель. Используются кредитные плечи, шорты и мани-менеджмент.

Месяц начался с ожидаемо высокой волатильности. В прошлом месяце я пересиживал такую волатильность, но тогда потенциал снижения был больше и движения были более быстрыми. В начале недели российский рынок акций обновлял минимумы. В связи с этим, я играл на понижение в акциях Аэрофлота, Магнита и Сбера.

Индекс МосБиржи почти достиг уровня 2500 пунктов, после чего рынок начал резко отскакивать, и мне пришлось быстро закрывать шорты. Успел выйти из шорта в акциях Аэрофлота с небольшой прибылью до того, как появились новости о возможной рекомендации дивидендов. Участники рынка ищут позитив и поводы для покупок.

( Читать дальше )

Полицейский разворот по индексу МосБиржи. Снижение продолжается

- 03 сентября 2024, 18:31

- |

Сегодня на российском рынке акций произошёл полицейский разворот. С открытия рынок показывал рост широким фронтом. За один час без каких-либо значимых новостей индекс МосБиржи вырос более чем на 2,5%.

Однако, достигнув уровня в 2600 пунктов, индекс резко развернулся и ушёл в отрицательную зону, растеряв весь достигнутый рост. Таким образом, на рынке мы наблюдали полицейский разворот — формацию, которую я часто использую, как для анализа рынка в целом, так и для отдельных акций.

Полицейский разворот — это временное восстановление цены акции или рынка после значительного падения, за которым следует продолжение нисходящего тренда. Такое кратковременное улучшение может ввести участников рынка в заблуждение, заставляя их думать, что рынок или акция начали восстанавливаться, в то время как основной тренд остается нисходящим.

Такое поведение рынка часто вызвано действиями участников, стремящихся заработать на краткосрочном росте, или закрытием коротких позиций. Однако после такого «разворота» цена обычно снова падает, иногда даже ниже предыдущего уровня.

( Читать дальше )

Итоги августа 2024 года: +27,50% на рынке РФ

- 01 сентября 2024, 17:15

- |

Август завершился, и пришло время подвести итоги 96 месяца моей торговли акциями на российском рынке. Каждый месяц я публикую результаты спекулятивного портфеля, где занимаюсь трейдингом, и среднесрочного портфеля, основанного на фундаментальном анализе.

Спекулятивный портфель с 11 июля 2022 г.:

- Текущая сумма: 3 270 741,76 руб.

- Результат за месяц +705 538,89 руб.

- Доходность портфеля: +308,84%

На протяжении всего месяца я был активным медведем, каждый отскок и пробой минимума использовал для открытия коротких позиций. Из 15 сделок было только 4 длинных позиций, остальные сделки – короткие.

При этом, в этом месяце у меня была только одна минусовая сделка (-0,89%) и две почти нулевые – (+0,12%) и (0,00%). Остальные закрыл в плюс, из которых, самая доходная – это Аэрофлот (+9,95%).

Больше всего в деньгах удалось заработать на падении акций Газпрома, Аэрофлота и Норильского никеля. Также, шортил акции Сегежи и Группы ВК.

( Читать дальше )

Как я заработал +100 000 руб. за 1 день на акциях Норильского никеля?

- 28 августа 2024, 15:46

- |

Акции Норильского никеля с начала прошлой неделе упали более чем 10%. Этому способствовали сразу несколько катализаторов, о которых я расскажу далее.

Норникель опубликовал ожидаемо слабую финансовую отчётность за I пол. 2024 г. по МСФО. Выручка уменьшилась на 8,1% год к году и составила 509,3 млрд руб. на фоне укрепления рубля и отрицательной динамики цен на производственные металлы.

Чистая прибыль снизилась всего на 6,5% по сравнению с аналогичным периодом прошлого года − до 76,8 млрд руб., несмотря на падение операционной прибыли на 38,1%. Такой результат обусловлен получением доходов по курсовым разницам.

Санкции США23 августа Норильский никель попал под санкции США. Тем не менее, в SDN лист попали только ряд сервисных компаний группы. Головная компания под санкции не попала, её спасает уникальное положение на мировом рынке металлов.

Однако, проблемы в связи с санкциями возникнут. Ряд европейских клиентов могут отказаться на прямую от сотрудничества, избегая возможных санкций. В результате это всё приведёт к снижению выручки и ещё большому росту логистических расходов.

( Читать дальше )

Разворота не будет? Индекс МосБиржи пошёл обратно

- 27 августа 2024, 18:02

- |

Сегодня вновь наблюдаю снижение российского рынка акций широким фронтом после вчерашнего отскока. Индекс МосБиржи не смог преодолеть уровень сопротивления около 2800 пунктов и перешёл к снижению.

Участники рынка помнят, что от текущих уровней на прошлой неделе было стремительное падение акций и открывают новые короткие позиции.

Кроме этого, на текущих уровнях профучастники, ловившие дно в пятницу, уже вчера начали фиксировать прибыль. Это подтверждает возобновившейся вчерашний рост на вечерней сессии, где покупки делались только розничными инвесторами.

Более того, давление на рынок оказали инфляционные ожидания в августе, которые продолжили повышаться. Напомню, ЦБ обращает внимание, как раз на инфляционные ожидания при принятии решения по ключевой ставке.

В связи с вышеперечисленным, мы с подписчиками Finragne Premium вчера переоткрыли короткие позиции, сегодня ещё добавили. Пока ожидаю снижения индекса МосБиржи к минимум прошлой пятницы, где возможно будет формироваться дно.

( Читать дальше )

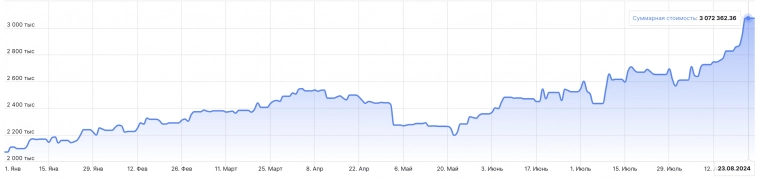

Результаты портфелей на рынке РФ за 12-16 августа 2024 г. +8,7% за неделю

- 26 августа 2024, 07:28

- |

Каждую неделю я публикую результаты спекулятивного портфеля, где занимаюсь трейдингом, и среднесрочного портфеля, основанного на фундаментальном анализе.

Спекулятивный портфель с 11 июля 2022 г.:

- Текущая сумма: 3 072 362,36 руб.

- Результат за неделю +245 728,38 руб.

- Доходность портфеля: +284,05%

Основная стратегия: Поиск спекулятивных идей на основе технического анализа с учётом рыночного сентимента, с минимальным соотношением риск к прибыли 1:3. Одновременно может быть открыто до 4 позиций с удержанием от нескольких дней до нескольких недель. Используются кредитные плечи, шорты и мани-менеджмент.

На протяжении недели закрывал короткие позиции по акциям Сегежи, Аэрофлота и Газпрома, которые открывал ранее. Также на этой неделе добавил шорт по акциям Газпрома, который также закрыл в конце недели. В результате спекулятивныйпортфель за неделю вырос на +8,7%, в то время как индекс МосБиржи рухнул на -5,86%.

С начала года портфель вырос на +48,42%, в то время как индекс МосБиржи упал на -14,11%.

( Читать дальше )

Индекс МосБиржи ниже 2800 пунктов. Куда дальше?

- 20 августа 2024, 17:46

- |

Вероятность дальнейшего повышения ключевой ставки снова увеличилась после того, как в прошлую среду, впервые за пять недель, ускорилась инфляция. Это усугубилось вчерашними данными о дальнейшем росте инфляционных ожиданий населения. Напомню, что Банк России опирается именно на инфляционные ожидания населения.

Ускорению снижения рынка способствует падение цен на нефть, которые растеряли весь рост, обусловленный эскалацией конфликта на Ближнем Востоке. Сегодня падение нефтяных котировок продолжилось. Нефть марки Brent уже стоит $77 за баррель.

Ускорению снижения рынка способствует падение цен на нефть, которые растеряли весь рост, обусловленный эскалацией конфликта на Ближнем Востоке. Сегодня падение нефтяных котировок продолжилось. Нефть марки Brent уже стоит $77 за баррель.Жду продолжения отрицательной динамики российского рынка акций. С технической точки зрения, ближайшая поддержка лежит на линии нисходящего канала — около 2700 пунктов. При этом, не исключаю временного отскока. Инвесторы будут пробовать усредняться, выкая просадку.

( Читать дальше )

теги блога Finrange | Дмитрий Баженов

- ALRS

- CHMF

- DSKY

- Finrange

- finrangecom

- IMOEX

- Mail.ru Group

- MOEX

- Ozon

- PASSIVE INVEST

- Passive invests

- VK

- X5 Retail Group

- Акрон

- Акции

- Алроса

- Анализ

- Аналитик

- Астра

- Астра Групп

- АФК Система

- Аэрофлот

- Башнефть

- ВК

- ВТБ

- Газпром

- Газпром нефть

- Газпромнефть

- ГМК НорНикель

- Группа ЛСР

- Группа ПИК

- Детский мир

- Дивиденды

- Доллар

- ИИС

- Инвестиции

- Инвестор

- Индекс МБ

- Интер РАО

- ИнтерРАО

- Итоги месяца

- Итоги недели

- КАМАЗ

- Ленэнерго

- ЛСР

- Лукойл

- М.видео

- Магнит

- Мечел

- ММК

- МосБиржа

- Московская биржа

- МТС

- Начинающий инвестор

- Нефть

- НЛМК

- НОВАТЭК

- Норильский Никель

- Облигации

- отчеты МСФО

- Отчёт

- ПИК СЗ

- Полиметалл

- Полюс

- Полюс Золото

- Портфель

- портфель инвестора

- прогноз по акциям

- Распадская

- Роснефть

- Ростелеком

- Рубль

- Русагро

- Русал

- Русгидро

- Самолёт

- сбер

- Сбербанк

- Северсталь

- Система

- Совкомфлот

- Стратегия

- Сургутнефтегаз

- Татнефть

- ТГК-1

- технический анализ

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- трейдинг

- Финансовые результаты

- Фондовый рынок

- ФосАгро

- ФСК Россети

- фьючерс mix

- Энел Россия

- Юнипро

- Яндекс

- Яндекс компания