Finrange | Дмитрий Баженов

Акции Татнефти растут на 7,5%. Выплатит ли дивиденды компания?

- 09 августа 2022, 17:42

- |

Сегодня стало известно, что 15 августа 2022 г. в заочной форме пройдёт заседание совета директоров Татнефти, где будет рассматриваться вопрос по дивидендам. На фоне этого привилегированные акции Татнефти выросли на 5%.

Напомним, на прошлой неделе Татнефть опубликовала финансовые результаты за 6 мес. 2022 г. по РСБУ. Выручка компании за I пол. 2022 г. увеличилась на 42% по сравнению с аналогичным периодом прошлого года – до 710,71 млрд руб. на фоне роста цен на нефть и ослабления рубля в I кв. 2022 г. Чистая прибыль Татнефти выросла почти в 2 раза и составила 152,16 млрд руб.

Исходя из дивидендной политики компании, источником выплаты дивидендов является чистая прибыль за отчетный период, определяемая по данным РСБУ.

Обычно совет директоров Татнефти при распределении прибыли на дивиденды направляет не менее 50% от чистой прибыли, определенной по РСБУ или МСФО, в зависимости от того какая из них является большей. В 2021 г. Татнефть выплачивала дивиденды в размере 50% чистой прибыли по РСБУ.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 12 )

Чистая прибыль ФосАгро +1000% год к году. Такое реально?

- 08 августа 2022, 21:12

- |

Сегодня ФосАгро опубликовала финансовые результаты за 6 мес. 2022 г. по РСБУ. Выручка выросла в 8,66 раз – до 114,8 млрд руб. на фоне повышенного спроса и роста цен на удобрения.

Чистая прибыль компании увеличилась в 10,5 раз по сравнению с аналогичным периодом прошлого года – до 115,5 млрд руб. Дополнительное влияние на прибыль кроме основной деятельности оказала переоценка валютных обязательств в результате укрепления российского рубля.

Сильные показатели были ожидаемы, но, чтобы такие… На фоне этого акции ФосАгро в понедельник выросли более чем на 8,5%.

Подробнее о том, почему мы ждали превосходных финансовых результатов написали ранее в статье: «Почему высокие цены на газ – это хорошо для ФосАгро?».

Обычно для экспортёра результаты по РСБУ не презентабельны, но на этот раз, показатели превзошли результаты за I пол. 2021 г. по МСФО. Таким образом, можно ожидать ещё более сильный отчёт за I пол. 2022 г. по МСФО и высокие дивиденды.

( Читать дальше )

Самое важное за неделю? - ММК, Распадская, Лукойл, X5 Group, Норильский никель и др.

- 07 августа 2022, 10:06

- |

В конце каждой недели мы подводим промежуточные итоги и делимся результатами наших инвестиционных портфелей, какими бы они не были. А также публикуем еженедельную подборку важных новостей с комментариями, которые оказывают влияние на динамику акций.

На этой неделе по новой стратегии портфель «Finrange NEW» вырос на 3,66% — до 898 154 тыс. руб. по сравнению с падением индекса МосБиржи на 7,21%. Такая динамика обусловлена тем, что мы в понедельник перевернусь в обратную сторону и открыли короткие позиции по акциям банковской и нефтегазовой отраслям.

Правительство решило поддержать металлургов. На прошлой неделе прошло совещание у президента России по вопросам развития металлургии. На совещании Глава Минфина предложил закупать продукцию металлургических компаний в госрезерв. Таким образом сформировать запасы, которые «впоследствии можно будет использовать для интервенции на внутренние рынки при росте цен».

( Читать дальше )

Почему котировки Распадской растут на 6% после отчёта EVRAZ?

- 04 августа 2022, 21:10

- |

Сегодня горно-металлургическая компания EVRAZ опубликовала финансовые результаты за I пол. 2022 г. Для нас детальность всей группы не так важна, как её отдельного угольного сегмента, в который входит Распадская.

По словам менеджмента и данным презентации, угольный дивизион EVRAZ отработал хорошо. В частности, производство сырого коксующегося угля в I пол. 2022 г. сократилось на 7,9% по сравнению c I пол. 2021 г. – до 10,1 млн тонн.

Компания сообщает, что из-за санкций в отношении России, некоторые японские и корейские клиенты отказались покупать уголь, тем временем продажи в Китай составили 70–90% от экспорта угольной продукции Евраза.

Выручка угольного дивизиона выросла более чем в 2 раза по сравнению с аналогичным периодом прошлого года – до $1,9 млрд. Такой результат обусловлен высокими ценами на угольную продукцию в I кв. 2022 г.

.png)

Показатель EBITDA угольного дивизиона увеличился в 3,4 раза – до $1,17 млрд. Рентабельность по EBITDA выросла до 61% против 41% в I пол. 2021 г.

( Читать дальше )

Почему финансовые показатели Норильского никеля за I пол. 2022 г. выросли, а акции упали?

- 03 августа 2022, 18:51

- |

Норильский никель опубликовал финансовые результаты за I пол. 2022 г. по МСФО. Выручка компании осталась приблизительно на том же уровне, увеличившись на 1% по сравнению с I пол. 2021 г. – до $8,98 млрд.

Такие результаты обусловлены положительной динамикой цветных металлов, которые производит Норильский никель относительно прошлого года. А также всё дело в хороших производственных результатах.

В частности, производство никеля составило почти 100 тыс. тонн, что на 26% выше аналогичного периода прошлого года, при этом практически весь объём металла был произведен из собственного сырья компании. Производство меди увеличилось на 18%, а палладия и платины выросло на 8% и 1% соответственно.

( Читать дальше )

Самое важное за неделю? - НЛМК, РусАгро, Магнит, Яндекс, Самолёт и др

- 31 июля 2022, 19:38

- |

В конце каждой недели мы подводим промежуточные итоги и делимся результатами наших инвестиционных портфелей, какими бы они не были. А также публикуем еженедельную подборку важных новостей с комментариями, которые оказывают влияние на динамику акций.

На этой неделе по новой стратегии портфель «Finrange NEW» снизился на 0,26% — до 866 465,9 тыс. руб. по сравнению с ростом индекса МосБиржи на 5,58%. Такая динамика обусловлена высокой волатильностью российского рынка и резким ростом акций на этой неделе из-за чего нас выбило несколько раз по стоп-лоссу.

Операционные результаты НЛМК за II кв. 2022 г. Производство стали снизилось всего на 4% по сравнению со II кв. 2021 г. – до 4,4 млн тонн, а продажи сократились на 7% – до 4 млн тонн. Тем не менее НЛМК пострадала от санкций меньше других металлургов благодаря продолжающимся поставкам слябов на европейский рынок, а также из-за активов в США и Европе.

( Читать дальше )

Почему высокие цены на газ – это хорошо для компании ФосАгро?

- 27 июля 2022, 18:05

- |

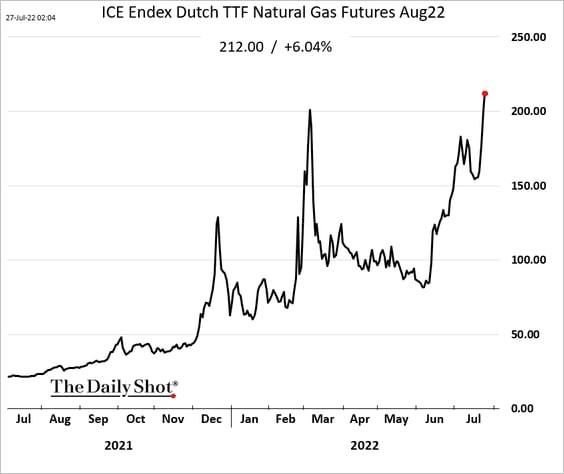

На фоне снижения поставок газа по трубопроводу Газпрома в Европу, фьючерсы на природный газ сегодня превысили 2500$ за кубометр. По данным международного энергетического агентства, цены азотные удобрения (аммиак, карбамид, аммиачная селитра) на 90% коррелируют с ценами на газ на европейском хабе TTF.

Это связано с тем, что природный газ занимает существенную долю в себестоимости производства удобрений. Во-первых, природный газ является сырьём, которое используется в производстве удобрений.

Во-вторых, из-за роста цен на газ у европейских производителей увеличиваются расходы на электроэнергию. Таким образом, у производителей удобрений в Европе растут операционные расходы и себестоимость производства. В некоторых случаях, это приводит к снижению производства или полной остановке предприятий из-за отсутствия окупаемости.

В Европе уже в III и IV кв. 2021 г. начались проблемы, американская CF Industries остановила два своих производства в Великобритании — в Инсе и Биллингеме. Кроме неё, своё производство приостановила испанская Fertiberia. Норвежская компания Yara, нидерландская OCI и немецкая BASF сократили объёмы производства удобрений.

( Читать дальше )

Котировки Яндекса +10%. Финансовые результаты за II кв. 2022 г. превзошли ожидания

- 26 июля 2022, 18:07

- |

IT компания опубликовала финансовые результаты за отчётный квартал. Суммарная выручка Яндекса увеличилась на 45% по сравнению с аналогичным периодом в прошлом году – до 117,7 млрд руб. Основной рост выручки обусловлен доходами от таких сегментов, как «Поиск и портал», «Райдтех» и «E-com».

Результаты рекламного бизнеса оказались лучше ожиданий менеджмента. Во многом такому росту способствовало укрепление лидерства Яндекса поиска. Несмотря на падение рекламного рынка из-за ухода иностранных компаний и снижения экономической активности, компания компенсировала потенциальное сокращение доходов за счёт ухода конкурентов с российского рынка.

( Читать дальше )

📈Новая биржевая стратегия в Finrange. Почему мы поменяли стиль торговли?

- 25 июля 2022, 18:06

- |

В связи с невозможностью просчитывать и оценивать российские компании на горизонте более одного квартала из-за геополитических факторов и отсутствия корпоративной этики, мы приняли сменить прежнюю стратегию, которая позволяла нам зарабатывать деньги долгие годы.

Проанализировав события на российском фондовом рынке за последние несколько месяцев, мы пришли к следующим выводам:

1. Из-за постоянных новых санкций и ограничений невозможно прогнозировать дальше, чем один квартал;

2. Государство может изъять в любой момент денежные средства из компаний и целых отраслей для пополнения бюджета, что в свою очередь приведёт к резкой переоценке акций, отмене дивидендов, падению чистой прибыли и другим рискам, которые оказывают влияние на динамику акций;

3. Инсайдеры и манипуляторы в отсутствие нерезидентов имеют всё больший вес на российском рынке. Более информированные люди покупают и продают раньше розничных инвесторов. Используя технический анализ, можно выявлять их. Проанализировав акции Газпрома и ТГК-1 – видно, когда люди набирали и когда кто-то сбрасывал акции перед корпоративным событием! Из новых примеров, посмотрите, как перед объявлением дивидендов против рынка росли акции Банка Санкт-Петербург или котировки Детского мира перед операционными результатами.

( Читать дальше )

Самое важное за неделю? - Газпром, Ozon, СПБ Биржа, Ленэнерго, ЛСР, Полиметалл и др

- 24 июля 2022, 19:53

- |

В конце каждой недели мы подводим промежуточные итоги и делимся результатами наших инвестиционных портфелей, какими бы они не были. А также публикуем еженедельную подборку важных новостей с комментариями, которые оказывают влияние на динамику акций.

На этой неделе по новой стратегии портфель «Finrange NEW» вырос на +6,41% против снижения индекса МосБиржи на -0,61%. Такая доходность обусловлена в основном двумя сделками – шорт Северстали и лонг акций ЛСР.

Владимир Путин спровоцировал рост ценных бумаг Ozon. Президент РФ на заседании совета по стратегическому развитию и нацпроектам поручил в короткие сроки сформировать механизмы привлечения частного капитала для быстрорастущих компаний. Подробнее об этом читайте здесь.

( Читать дальше )

теги блога Finrange | Дмитрий Баженов

- ALRS

- CHMF

- DSKY

- Finrange

- finrangecom

- IMOEX

- Mail.ru Group

- MOEX

- Ozon

- PASSIVE INVEST

- Passive invests

- VK

- X5 Retail Group

- Акрон

- Акции

- Алроса

- Анализ

- Аналитик

- Астра

- Астра Групп

- АФК Система

- Аэрофлот

- Башнефть

- ВК

- ВТБ

- Газпром

- Газпром нефть

- Газпромнефть

- ГМК НорНикель

- Группа ЛСР

- Группа ПИК

- Детский мир

- Дивиденды

- Доллар

- ИИС

- Инвестиции

- Инвестор

- Индекс МБ

- Интер РАО

- ИнтерРАО

- Итоги месяца

- Итоги недели

- КАМАЗ

- Ленэнерго

- ЛСР

- Лукойл

- М.видео

- Магнит

- Мечел

- ММК

- МосБиржа

- Московская биржа

- МТС

- Начинающий инвестор

- Нефть

- НЛМК

- НОВАТЭК

- Норильский Никель

- Облигации

- отчеты МСФО

- Отчёт

- ПИК СЗ

- Полиметалл

- Полюс

- Полюс Золото

- Портфель

- портфель инвестора

- прогноз по акциям

- Распадская

- Роснефть

- Ростелеком

- Рубль

- Русагро

- Русал

- Русгидро

- Самолёт

- сбер

- Сбербанк

- Северсталь

- Система

- Совкомфлот

- Стратегия

- Сургутнефтегаз

- Татнефть

- ТГК-1

- технический анализ

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- трейдинг

- Финансовые результаты

- Фондовый рынок

- ФосАгро

- ФСК Россети

- фьючерс mix

- Энел Россия

- Юнипро

- Яндекс

- Яндекс компания