Finrange | Дмитрий Баженов

Разбор последних событий вокруг Яндекса, что происходит с компанией?

- 25 июня 2020, 18:21

- |

За последние 8 дней акции Яндекса выросли более чем на 15%, обновив новые исторические максимумы, а с мартовского обвала более чем на 50%. Но всех интересует последний инсайдерский рост, который сопровождался повышенными объёмами и вертикальным ростом без отката. Очевидно, что здесь было несколько обоснованных причин покупать акции.

Первая – снижение ставки налога на прибыль для ИТ-отрасли с 20% до 3% и страховых взносов с 14% до 7,6%. Эти манёвры позволят компании существенно увеличить эффективность и повысить прибыль, но есть один момент – под данные «плюшки» попадают компании, у которых 90% доходов приходится на разработку и продажу софта. Таким образом, Яндекс не подходит под вышеперечисленные послабления, упомянутые президентом Владимиром Путиным, так как большая часть выручки приходится на доходы от рекламы.

Тем не менее, многие перспективные дочерние компании подходят под критерии для получения льгот по страховым взносам, также никто не машет Яндексу изменить часть структур, чтобы они подходили под налоговые льготы. В связи с этим, можно вышеперечисленные меры считать позитивом для Яндекса.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Норильский никель нашёл деньги для ликвидации ущерба после аварии?

- 19 июня 2020, 11:23

- |

Сегодня стало известно, что Норильский никель договорился о продаже группе BHP своего последнего актива в Австралии – никелевого проекта Honeymoon Well, а также два геологоразведочных совместных предприятия Albion Downs North и Jericho, где у BHP уже есть 50%.

Проект включает в себя месторождения вкрапленных сульфидных никелевых руд (Hannibals, Harrier, Corella и Harakka) и месторождение сплошных и прожилковых руд (Wedgetail). Общая минерально-сырьевая база месторождений по категориям оцененных и выявленных ресурсов составляет 173 млн тонн руды при среднем содержании никеля 0,68%. Ранее компания оценивала запасы проекта в 1,26 млн тонн никеля. Капитальные затраты проекта оценивались в $1,5 млрд.

В 2017 г. по инициативе компании право пользования недрами месторождения Wedgetail было приостановлено на пять лет — до 7 октября 2021 года.

Напомним, что компания уже планировала продажу данного актива. Закрытие сделки ожидается после получения необходимых регуляторных разрешений и выполнения ряда иных условий соглашения. Сумма сделки не раскрывается, покупка активов в Австралии в 2007 г. компании обошлась в $6,4 млрд, нужно также отметить, что это был пик сырьевого цикла, перед кризисом 2008 г.

( Читать дальше )

Мажоритарные акционеры тоже спекулируют! Как семья Гурьевых заработала на акциях ФосАгро 1,1 млн долларов

- 18 июня 2020, 17:04

- |

С 18 по 23 марта 2020 г. на мартовском падении компания Chlodwig Enterprises Limited, принадлежащая семье Гурьевых приобрела 0,19% акций и депозитарных расписок ФосАгро на $6,9 млн. Расписки компании приобретались по $9,3-9,4 за штуку. В результате совокупная доля семьи Гурьевых увеличилась до 48,67%.

А вот с 9 по 11 июня 2020 г. траст семьи Гурьевых начал обратно продал 0,15% уставного капитала в рынок по $13,9-14 за бумагу. В результате совокупная доля семьи Гурьевых снизилась до 48,52%. Таким образом, семья основных акционеров ФосАгро заработала за 84 дня 1,1 млн долларов.

Если смотреть на график депозитарных расписок в Лондоне, то ценные бумаги были куплены на локальном дне и проданы на локальных максимумах. Вот он – один хороший трейд, рост котировок составил почти 30%.

P.S.: Я ± за этот же период заработал на акциях ФосАгро +20,22%.

Источник: Finrange

( Читать дальше )

АЛРОСА: результаты продаж за май 2020 г. Рекордное падение продаж

- 10 июня 2020, 14:23

- |

АЛРОСА опубликовала результаты продаж за май 2020 г. Суммарные продажи продукции компании упали на 86% по сравнению с аналогичным месяцем прошлого года – до $40,1 млн, из них $36,2 млн алмазно-бриллиантовой продукции и $3,9 млн – бриллиантов. Всего за январь – май АЛРОСА продала почти на $960 млн по сравнению с прошлым годом за этот же период $1590 млн.

В этот раз, менеджмент толком не прокомментировал результаты. Сообщил, что ждёт восстановления баланса спроса и предложений с середины III кв. 2020 г. В прошлый раз говорили к началу III кв. 2020 г.

Результаты оказались ожидаемо плохие, таких показателей не было очень давно! Думаем, мы даже слишком завысили верхнюю границу по дивидендам в 2020 г., скорее всего дивиденда на акцию будет не выше 4 руб., а то ещё ниже. Тогда акции АЛРОСА должны стремиться к 50 руб., но вы сами видите, какой рынок, всё может быть наоборот.

Источник: Finrange

АЛРОСА: финансовые результаты за I кв. 2020 г. по МСФО. Прогнозные дивиденды

- 05 июня 2020, 13:57

- |

АЛРОСА опубликовала финансовые результаты за I кв. 2020 г. по МСФО. Выручка компании снизилась на 11% по сравнению с аналогичным периодом прошлого года – до 63 млрд руб. на фоне сокращения продаж из-за распространения коронавируса. Ограничения, связанные с пандемией по всему миру, обвалили продажи компании в марте – апреле, в мае наблюдалось частичное восстановление, но это всё ещё ниже прошлого года. Алмазные биржи начали открываться, и ограночные предприятия постепенно возобновляют свою деятельность, сообщила компания.

Чистая прибыль за январь – март упала на 87% по сравнению с I кв. 2019 г. – до 3 млрд руб. Несмотря на снижение показателей, основное давление на прибыль оказала отрицательная валютная переоценка долговых обязательств компании в размере 21 млрд руб.

Свободный денежный поток компании год к году показал снижение на 16% — до 22 млрд руб. из-за падения операционного потока от основной деятельности, при это Алроса сократила капитальные затраты за отчётный период. В связи с текущим кризисом менеджмент компании сообщил о снижении инвестиций на 2 млрд руб., а также понизил прогноз по добычи с 34,2 млн карат до 28-31 млн карат.

( Читать дальше )

Инсайдеры в акциях Детского мира? Или совпадение?

- 26 мая 2020, 19:20

- |

Сегодня стало известно, что совет директоров поменял решение и рекомендовал дивиденды финальные дивиденды за 2019 г. в размере 3 руб. Текущая дивидендная доходность составляет 3,1%. Дата закрытия реестра для получения дивидендов назначена 11 июля 2020 г.

Напомним, что в начале мая Детский мир отложил финальные дивиденды за 2019 г. из-за влияния режима самоизоляции на бизнес. Тогда генеральный директор Детского мира, Мария Давыдова на телефонной конференции сказала: «В условиях неопределенности и ограничений, связанных с коронавирусом, мы должны быть более внимательны к будущему нашего бизнеса, и поэтому мы решили отложить решение о времени выплаты дивидендов до тех пор, пока оставшиеся ограничительные меры не будут сняты, и мы не вернемся к нормальным операциям».

( Читать дальше )

Почему вечерняя торговая сессия на МосБирже российскими акциями это плохо?

- 22 мая 2020, 13:15

- |

На днях стало известно, что Московская биржа с 22 июня 2020 г. запускает вечернюю торговую сессию, которая будет начинаться с 19.00 до 23.50 по московскому времени. Для начала биржа на первом этапе предоставит возможность торговать 25-ю ликвидными акциями:

После чего, на втором этапе всеми остальными российскими акциями, также будут рассматриваться биржевые фонды (ETFs и БПИФов), торгуемые на основной торговой сессии. Облигации к вечерней сессии допускаться не будут.

Московская биржа запуск вечерний сессии на рынке акций аргументирует тем, что появилось большое количество новых частных инвесторов, как российских, так и международных. Вечерняя сессия им позволит торговать из любой точки мира – мы согласны с этим. Во время путешествий, это будет очень удобно, но мы же понимаем, что это сделано для того, чтобы увеличить комиссионный доход.

Вечерняя сессия на Фондовом рынке предоставит дополнительные возможности для торговых стратегий, включая хеджирование и арбитраж со Срочным и Валютным Рынками Московской Биржи, а также с международными площадками. Да, здесь для этого будет больше возможностей, но и рисков тоже.

( Читать дальше )

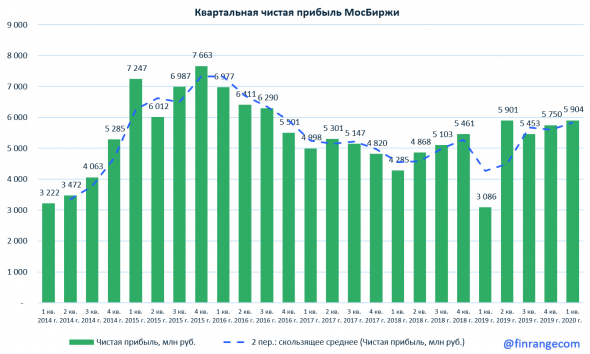

Московская биржа опубликована сильный отчёт – ничего неожиданного!

- 15 мая 2020, 16:00

- |

Московская биржа опубликовала финансовые результаты за I кв. 2020 г. по МСФО. Чистая прибыль выросла почти в 2 раза по сравнению с аналогичным периодом прошлого года – до 5,9 млрд руб., скорректированная на резервы – до 6,6 млрд руб.

Рост прибыли обусловлен комиссионным доходом, который увеличился на 29,3% – до 7,9 млрд руб. за счёт высокой волатильности и прироста клиентов, что в свою очередь отразилось на увеличении объёма комиссий на рынке акций, срочном и валютном рынках.

Процентные доходы тоже выросли, не так сильно, но +2,1% год к году показали за счёт переоценки инвестиционного портфеля. Мы единственные об этом писали, что в этот раз снижение процентных ставок не приведёт к падению процентных доходов.

Результаты вышли в рамках наших ожиданий, поэтому подробный обзор делать не будем, так как за эти две недели, уже два раза делали обзоры по МосБирже: «Почему растут акции Московской биржи?» и «

( Читать дальше )

ФосАгро получила убыток за I кв. 2020 г., несмотря на рекордные операционные показатели, а мы +30%

- 14 мая 2020, 19:18

- |

Выручка компании за отчётный период снизилась на 11,4% по сравнению с аналогичным периодом прошлого года – до 64,1 млрд руб. Несмотря на рекордные операционные результаты за I кв. 2020 г. компании не удалось увеличить выручку из-за более высоких цен на удобрения за I кв. 2019 г.

Скорректированная чистая прибыль ФосАгро выросла на 6% по сравнению с январём – мартом прошлого года – до 14,4 млрд руб. Но, если не учитывать корректировки на курсовые разницы, компания получила убыток в размере 15,6 млрд руб. – лучше ожиданий рынка. Убыток от курсовых разниц составил почти 30 млрд руб., большая часть пришлась на валютные обязательства.

( Читать дальше )

АЛРОСА: провальные результаты за прель! Падение продаж в 20,5 раз

- 12 мая 2020, 23:20

- |

За прошедший месяц суммарный объём продаж алмазной продукции рухнул в 20,5 раз по сравнению с аналогичным периодом прошлого года – до $15,6 млн. Продажи алмазного сырья составили $13,1 млн, бриллиантов − $2,4 млн.

Такое падение обусловлено снижением спроса в результате принятых карантинных мер во всём мире из-за распространения коронавируса. В связи с этим, продажи АЛРОСА практически приостановились в апреле.

Менеджмент конечно же, в своём репертуаре, заявляет о восстановлении спроса: «По нашим оценкам, уже к началу третьего квартала будет наблюдаться положительная динамика спроса на алмазы. Это мнение разделяют многие участники рынка».

( Читать дальше )

теги блога Finrange | Дмитрий Баженов

- ALRS

- CHMF

- DSKY

- Finrange

- finrangecom

- IMOEX

- Mail.ru Group

- MOEX

- Ozon

- PASSIVE INVEST

- Passive invests

- VK

- X5 Retail Group

- Акрон

- Акции

- Алроса

- Анализ

- Аналитик

- Астра

- Астра Групп

- АФК Система

- Аэрофлот

- Башнефть

- ВК

- ВТБ

- Газпром

- Газпром нефть

- Газпромнефть

- ГМК НорНикель

- Группа ЛСР

- Группа ПИК

- Детский мир

- Дивиденды

- Доллар

- ИИС

- Инвестиции

- Инвестор

- Индекс МБ

- Интер РАО

- ИнтерРАО

- Итоги месяца

- Итоги недели

- КАМАЗ

- Ленэнерго

- ЛСР

- Лукойл

- М.видео

- Магнит

- Мечел

- ММК

- МосБиржа

- Московская биржа

- МТС

- Начинающий инвестор

- Нефть

- НЛМК

- НОВАТЭК

- Норильский Никель

- Облигации

- отчеты МСФО

- Отчёт

- ПИК СЗ

- Полиметалл

- Полюс

- Полюс Золото

- Портфель

- портфель инвестора

- прогноз по акциям

- Распадская

- Роснефть

- Ростелеком

- Рубль

- Русагро

- Русал

- Русгидро

- Самолёт

- сбер

- Сбербанк

- Северсталь

- Система

- Совкомфлот

- Стратегия

- Сургутнефтегаз

- Татнефть

- ТГК-1

- технический анализ

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- трейдинг

- Финансовые результаты

- Фондовый рынок

- ФосАгро

- ФСК Россети

- фьючерс mix

- Энел Россия

- Юнипро

- Яндекс

- Яндекс компания